[罗戈导读]2019年各家排名已经出炉!在多年排名震荡后排名首次保持不变!且相比去年差距普遍拉大,市场格局趋向稳定。此外,随着2020年二线快递的彻底出清,以及上游电商平台的博弈后的战略性入股,市场将进一步走向整合。

[罗戈导读]2019年各家排名已经出炉!在多年排名震荡后排名首次保持不变!且相比去年差距普遍拉大,市场格局趋向稳定。此外,随着2020年二线快递的彻底出清,以及上游电商平台的博弈后的战略性入股,市场将进一步走向整合。

2019年各家排名已经出炉!在多年排名震荡后排名首次保持不变!且相比去年差距普遍拉大,市场格局趋向稳定。

此外,随着2020年二线快递的彻底出清,以及上游电商平台的博弈后的战略性入股,市场将进一步走向整合。

那么在市场走向整合的趋势下,谁又能最终胜出?又会有怎样新的变数?本期物流一图带你一窥究竟!

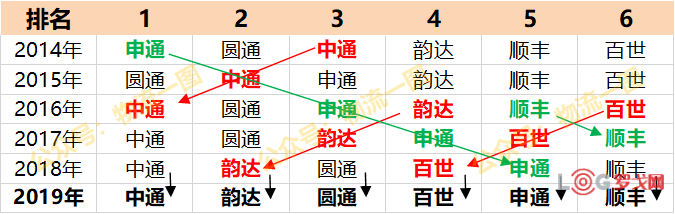

从19年各家业务量排名来看,排名仍然为中通、韵达、圆通、百世、申通和顺丰,在多年排名震荡后,首次保持不变。

→各家业务量排名首年保持不变:

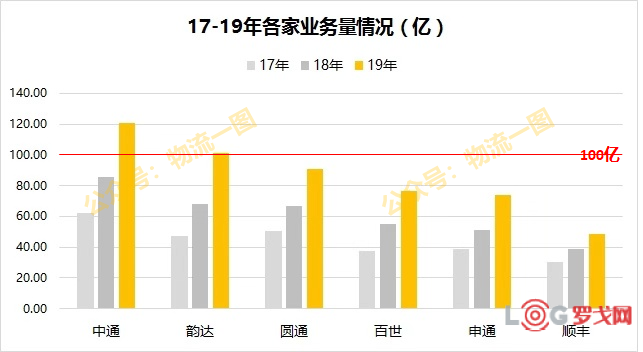

从业务量具体数据来看,2019年首次跑出两家百亿级快递企业中通和韵达(中通突破120亿,韵达突破100亿),且各家业务量差距也在拉大,市场排名愈发稳定。

→中通、韵达19年业务量突破百亿:

备注:19年数据为物流一图测算,17-18年数据来源各家财报公布

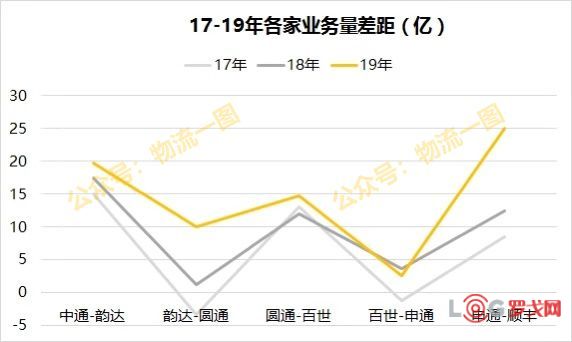

→19年各家业务量差距再次拉大:

备注:19年数据为物流一图测算,17-18年数据来源各家财报公布

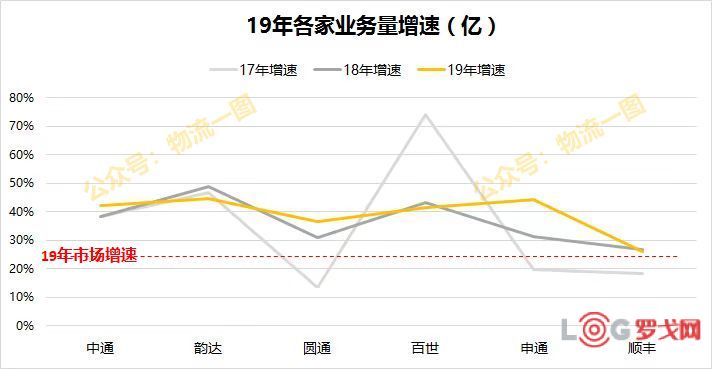

从业务量增速上来看,各家出现增速高的企业回落,增速低的反弹。可见虽然各家差距在逐渐拉大,但并没有哪家有降速的迹象,使得增速差距相比18年再次收敛,市场竞争白热化,谁都不肯放手。

→19各家业务量增速差距更加收敛:

备注:19年数据为物流一图测算,17-18年数据来源各家财报公布

其中中通、韵达、百世、申通增速在40%-45%之间,高出市场增速15%-20%;圆通36%略低于其他4家,但仍高出行业10%以上;顺丰增速略高于行业。

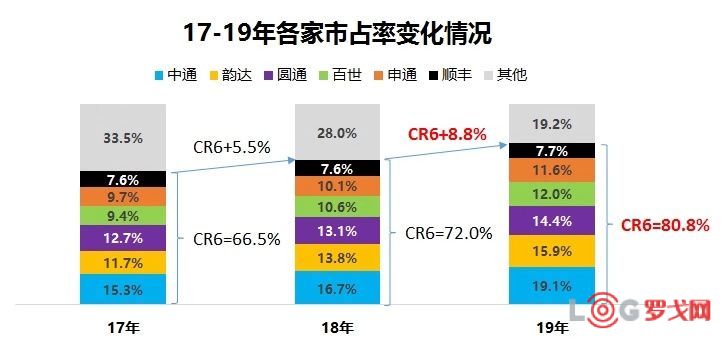

由于各家增速均高于市场增速,各家市占率再次提升,19年CR6相比18年提升8.8%,提升幅度高于去年市占率提升幅度5.5%,市场再次加速向头部企业集中。

→历年各家业务量市占率变化情况:

备注:19年数据为物流一图测算,17-18年数据来源各家财报公布

可见,随着CR6市占率的不断提升,2020年二线快递的彻底出清(2019年新出清全一和品骏),一线快递又互相紧咬不放,市场将从增量竞争(出清二线快递阶段)向存量竞争(一线快递激烈厮杀阶段)迈进。加之上游电商平台的博弈将促使出现战略性入股(电商平台入股快递企业),市场仍将进一步走向整合。

那么在这个过程中,何时二线快递会完全出清并进入存量竞争阶段?未来3年市场将面临怎样的走向,下面物流一图为你详细解析。

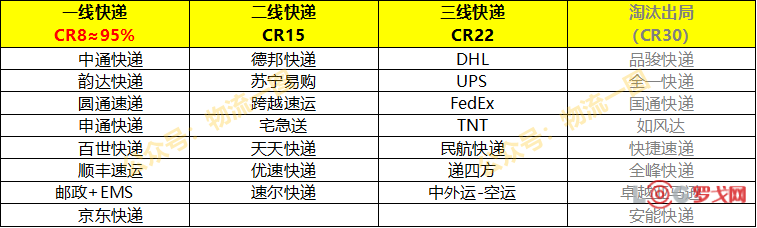

1、2020年价格混战

据物流一图测算,19年CR6市占率约80%左右,加上中国邮政、EMS和京东物流(考虑到中国邮政&EMS在偏远区域和政府公文的特殊业务,以及京东充足的电商平台导流,两者市占率或将长期保持稳定),一线快递业务量市占率CR8约为95%。因此非一线快递市占率空间仅剩约5%的市场空间。

→一线快递市占率约为95%,非一线市占率仅剩5%:

备注:数据来自物流一图测算

此外,二线快递中德邦、跨越、苏宁小而美市场实力强劲,三者市占率在1.5%左右。假设其他家全部出清,那么剩下不足4%的市场空间。而2020年双龙头(中通&韵达)如果达到基本预期(市占率各增加2%),则已可吃掉4%。可见其他家都追求市占率的情况下,必将提前出现此消彼长。

可以预见,今年市场很快将迈向存量竞争(一线快递竞争)过渡,对于一线快递已经进入生死存亡的关键时期。价格竞争会更加激烈!从各家今年价格策略来看情况比较激进,如中通增量派费降低3-5毛,百世义乌、东阳、永康派费降到8毛等激进政策就可见一斑。

那么在2020年的厮杀过后,市场将会出现怎样的新趋势?最后物流一图为你详细解读!

2、2021-2022走向

由于影响快递市场格局走向的影响因素繁多,但可以对格局影响的重要因素进行梳理,并对此紧密跟踪,就可以最大程度的预判整个市场的走势。

物流一图认为,未来对快递市场格局可能带来影响的主要因素有三个方面,分别为价格战下的市场洗牌、上游电商对快递企业进行整合、以及直营与新进者的搅局。

01、价格战下的市场洗牌

我们知道2020年各家价格策略相比去年更加激进,但各家对价格战的承受能力其实又有所不同,价格战下很有可能将某家一线快递企业拖垮,导致加盟企业难以生存(就像拖垮二线快递一样)。而这将具体体现在价格竞争力和服务能力上面,而这两方面其实都出现了明显的分层。

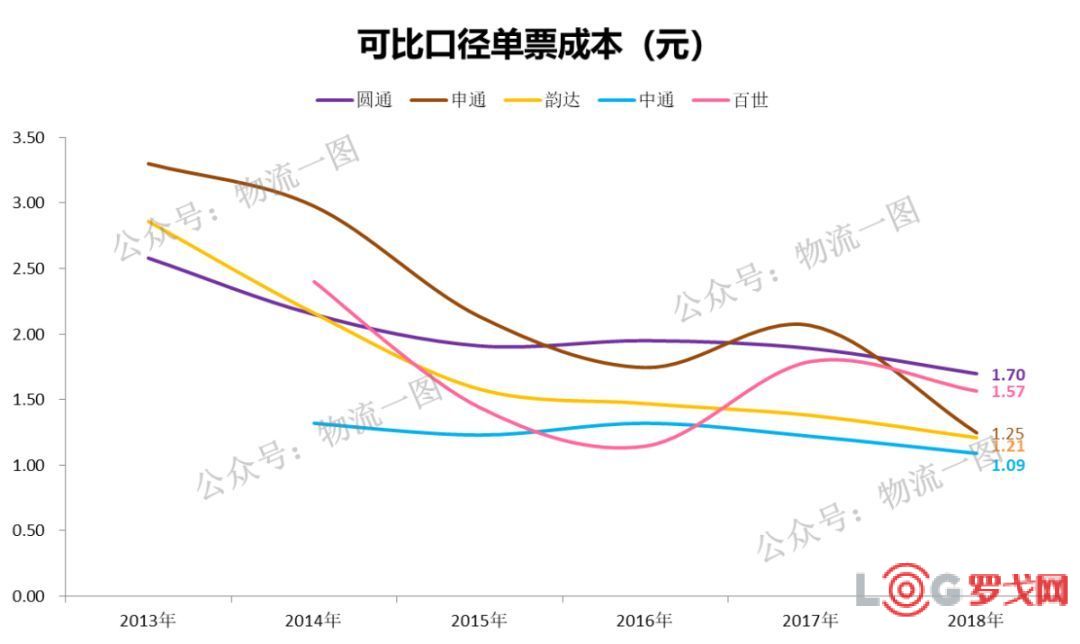

在价格竞争力方面,目前中通与韵达成本、价格领先其他同行,已经具备先发优势,这一点毋庸置疑。

→通达、百世可比成本:

备注:数据为物流一图基于财报数据测算。

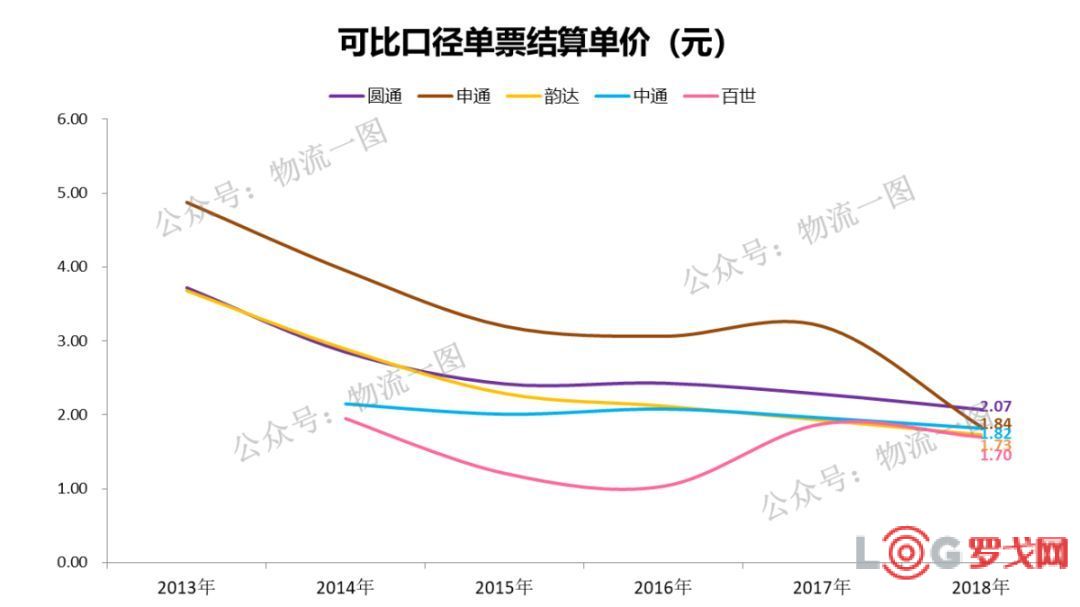

→通达、百世可比单价:

备注:数据为物流一图基于财报数据测算。

在服务能力方面,从菜鸟指数来看(该指数综合考虑各家在时效、服务和信息化方面的竞争力),通达系出现一定分化,分为中通&韵达、圆通&申通、百世三大层次。反映到市场溢价方面,这也促使中通和韵达相比其他家溢价1-3毛不等。

→各家菜鸟指数19年总分:

备注:数据来源菜鸟指数

可见在新一轮价格战的背景下,在成本和服务领先的中通和韵达明显占据先发优势,而其他家也在成本和品质方面疯狂补课,穷追不舍。因为,在这关键的2年内,谁若掉队,很有可能就会被市场淘汰!

02、上游电商对快递企业进行整合

据物流一图团队测算,目前通达系中淘系+拼多多业务量占比高达83%左右。因此上游电商平台的一举一动,都将对整个快递格局带来较大影响。尤其是拼多多市占率的持续提升,直接威胁菜鸟对通达系的控制地位。

据物流一图团队测算,目前三通一达拼多多占比在20%-23%,百世占比更是超过30%,且各家拼多多占比今年相比去年增加3%-7%不等,并以每月增加0.25%~0.5%的速度继续提升,与此同时淘系占比对应出现下滑。

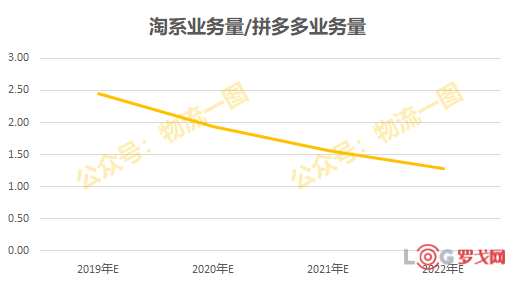

那么若按线性推测,2022年四通一达总业务量在淘系和拼多多的占比或将达到1.3,阿里一言堂局面或将结束,这将促使阿里战略整合通达对快递企业形成控制,这将促使CR3市场集中度出现跳跃式发展,并接近80%,价格战从而趋缓。

→未来3年各家淘系与拼多多业务量比例推演:

备注:数据来自物流一图测算

而无论是价格战下的洗牌、还是电商对物流的整合,都将继续提升市场占有率,但还有一个X因素不可忽视,就是直营企业和新进加盟网络的搅局。最后物流一图为你解读。

03、直营或新进者的搅局

目前邮政、顺丰、京东都在对低价电商领域开始渗透,除此之外,神秘玩家极兔也将在3月正式起网。显然如果这4个玩家进展顺利,市场集中度反而会更加分散。

例如中国邮政、顺丰、京东物流在低价电商件方面的策略,在19年下半年已经释放出强烈信号。尤其是顺丰5月起推出的特惠专配,使增速持续反弹,据物流一图推测,12月顺丰增速或将超过60%。

→顺丰5月增速反弹,12月预测将超过60%

而京东快递受到顺丰特惠专配影响,也已经开始加大对电商外单业务特惠送的打折力度。据物流一图了解,京东快递10月份对外开放的低价电商件业务量已有约200万票(顺丰特惠专配10月日均约300万票)。并与顺丰一样也在筹划另起一张网,准备与通达快递正面竞争。

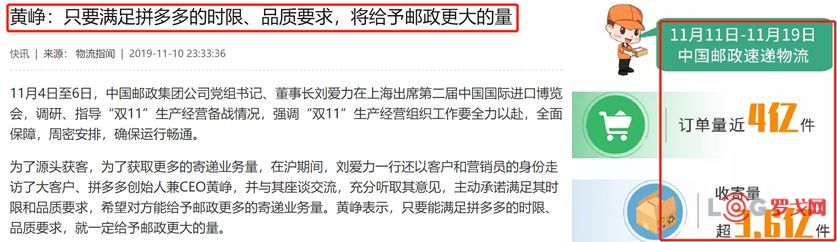

另外,近期改制更名后的重量级玩家中国邮政集团有限公司,今年旺季与拼多多互动密切,在双11期间更是获得海量业务量,11月11-19日订单量累计接近4亿。除此之外,神秘的极兔也将在今年3月正式起网。

→中国邮政与拼多多紧密合作,双11期间业务量巨大:

可见,如果中国邮政、顺丰和京东物流电商件策略成功,极兔又运营顺利,那么电商市场将不会只属于通达系的领空,市场进一步集中的趋势将出现变数。当然通达系低成本护城河也并没有那么容易就被突破。

随着市场将从增量竞争(出清二线快递阶段)向存量竞争(一线快递激烈厮杀阶段)迈进,价格竞争将更加激烈。加之上游电商平台的博弈将促使出现战略性入股(电商平台入股快递企业),市场或将进一步走向头部企业整合。

但值得注意的是,随着直营企业中国邮政、顺丰、京东物流都在对低价电商件领域的渗透,以及与拼多多“传绯闻”的神秘玩家极兔3月正式起网,如果4家进展顺利,市场进一步集中的趋势将出现变数。

那么,在各方势力的交织下,快递市场是继续向寡头垄断,还是再次走向群雄涿鹿?对此你怎么看?欢迎讨论!

招商局港口集团2024校园招聘物流管理等相关专业

3369 阅读

SHEIN招聘资深质控专员(肇庆);物流PMO(外派德国);资深综合运输专员(运营优化),资深系统流程优化师,资深空运专员-广州

3254 阅读

东风物流2024届春季校园招聘开启!

2785 阅读京东校招供应链方向:采销(电商运营)、供应链规划运营、物流规划与实施、物流运营、物流质量改善与管理【北京、宿迁、郑州、长春等】

2695 阅读泛鼎国际完成数千万美元B轮融资

2440 阅读宜家中国2023-2024届春季校园招聘物流部员工-上海临空、广州番禺、无锡

2320 阅读建发股份:2023年供应链业务营收5933.7亿元,净利润39.53亿元(附年报下载)

2388 阅读美团配送招聘城市仓配运营-成都;区域策略运营-上海;业务数据运营-东莞、惠州、汕头、海口、三亚;骑手管控申诉专家、众包站长-北京

2316 阅读菜鸟招聘ICQA-广州龙穴岛、嘉兴;质量控制-杭州;经营分析-佛山高明、东莞;服饰线培训专员-肇庆;跨境小包商务拓展-深圳

1989 阅读京东实习生招聘采销(电商运营)-北京上海等

1921 阅读