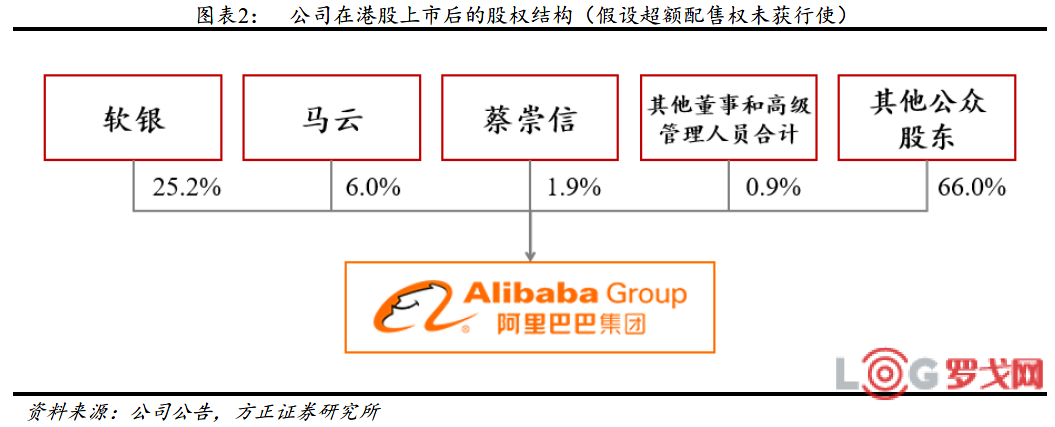

阿里巴巴集团于11月13日向港交所提交招股文件,于15~20日进行申购,20日协定发售价,26日开始交易,代号为9988。此次拟发售股份数为5亿股(若行使超额配售权则为5.75亿股),其中国际发售4.875亿股,香港公开发售0.125亿股,本次发行股数占公司发行后总股本的2.3%(若行使超额配售权为2.7%)。公开发售价不高于188港元/股(11/16阿里美股收盘价为185.49美元/ADS,折合约181.4港元/股)。

拟募集资金约千亿港元,用于促进用户增长、数字化及创新,根据公司招股书,以188港元/股计,公司拟募集资金净额为935.42亿港元(若行使超额配售权将募集1,076.05亿港元),资金主要用途为:驱动用户增长及提升参与度;助力企业实现数字化转型,提升运营效率;持续创新(投入创新新产品和技术、助力新商业模式)。

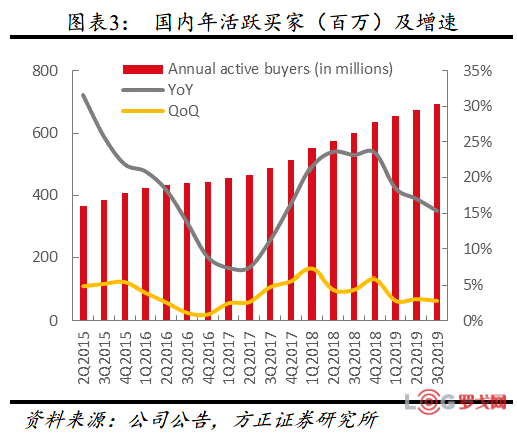

阿里国内活跃用户近10亿,各板块业务高速发展。截至今年6月底,阿里国内消费业务和蚂蚁金服的去重活跃用户达9.6亿;FY20Q2,包括电商、新零售、本地生活和物流在内的核心商贸板块收入增速达40%,云计算收入同比+64%;在刚刚过去的双11,天猫实现交易额2,684亿元,同比+26%,且在低线城市用户渗透、供应链升级、支付和物流体系等方面有了新的突破。

扩大股东基础,更贴近内地市场估值有望提升。2007年,阿里的B2B业务在港交所上市,2012年私有化;2014年,因同股不同权的架构不符合港交所规定,阿里赴美上市;2018年,港交所发布IPO新规,允许同股不同权、尚未盈利的生物科技公司、在海外上市的创新产业企业赴港上市,为阿里在港股上市扫除了障碍。目前A股科技互联网巨头标的稀缺,阿里回归港股,有望为之后中概股的回归起到示范性作用。对于阿里而言,登陆港股不仅增加了融资渠道,且对阿里业务更加熟悉的内地投资者有望通过沪港通/深港通的渠道进行投资,我们认为这将有利于公司整体估值的提升。

对稳定中国香港市场、提升流动性起到正面作用。在公司CEO及董事局主席张勇的公开信中,提及阿里的使命是“让天下没有难做的生意”,愿景是“成为一家活102年的好公司”,“为社会带来正能量,担当更多的社会责任”。我们认为阿里此时回归港股,对于稳定香港地区资本市场,及提升港股的流动性将起到正面作用。

年营收643亿,净利88亿,航空货运三巨头业绩出炉

1523 阅读

人工智能深度学习简史(1956~2024)

1528 阅读

老牌跨境物流企业爆雷,资金链断裂

1328 阅读汽车供应链变革风暴来袭?!一汽、东风、吉利、比亚迪、小米等集体官宣账期缩至60天

1121 阅读极兔速递参与中国(广东)—东盟贸易促进交流会,分享“最后一公里”解决方案

1016 阅读顺新晖和宁德时代签署战略合作协议,共建“零碳冷链”生态圈

1008 阅读淘宝首次火箭送快递实验成功

958 阅读2025 LOG低碳供应链物流 杰出贡献奖

869 阅读怡亚通与苏州相城区携手共建产业供应链综合服务平台

879 阅读亚马逊新建仓库强化不列颠哥伦比亚省物流链

850 阅读