本文讨论的主要内容包括:

1、SaaS的商业模式本质是在全行业收税

2、SaaS如何成为历史回报最高的美股资产

3、如何找到全行业收税的SaaS公司

垄断地位的SaaS公司应该具备最高的市值,因为它们可以全行业收税。

什么是世界上最好的商业模式?

行业有一种通行的说法,认为会员制和订阅制是最好的商业模式,例如Costco是会员制、SaaS公司是订阅制。

我认为不对,最好的商业模式是收税。收税和收费的主要差别是第一它不以个人意志和兴趣爱好为转移,存在就要交税;第二收税的一方拥有绝对的定价权。

美国人一生只有两件事躲不掉,死亡和交税。美国税务局非常厉害,它有12万名员工,甚至拥有自己的武装组织,包括装甲车、武装直升机,曾经把FBI都搞不定的黑帮大佬都送进了监狱。

国家收的是铸币税和其它税种。资本最喜欢投的是能面向全行业收税的公司,例如亚马逊、苹果、特斯拉,众所周知的苹果税税率是30%,正是因为这样的产业地位,它们才获得千亿甚至接近万亿美金的市值。

现在的企业不再购买软件,只是购买软件的使用权,同时每年会超过100%续费,所以对于优秀的SaaS公司来说,其本质也是在收税,收取的是软件的使用税。

SaaS公司加起来,就是向全行业收取所有的软件税。Salesforce、Adobe收的是营销部门的税,ServiceNow收的是IT部门的税,Veeva收的是医疗行业的税,Procore收的是建筑行业的税;从营销、IT到客服、财务,从医疗,建筑到金融,零售,所有的公司,所有的行业,所有的业务,都要为使用软件交税。企业已经用税务取代了劳动力和有形资产。

对会员制或者订阅制来讲,用户可能会因为沃尔玛的价格比Costco便宜,或者Zara的衣服比优衣库的时尚从而流失,或者我现在经常几个月不听QQ音乐,不看腾讯视频也可以接受。但是对于企业客户来讲,员工、合作伙伴、客户以及企业所有的资料、数据都在SaaS平台上,适应了产品的功能和流程,一天不用这样的系统都绝不可能,像当时微盟删库事件时,数十万商家的业务受到了巨大的影响。这就像一个人因为某个国家税负很重,要考虑移民,但是这里面有很多决策因素,第一,你所有的朋友、亲人、事业、资源都在这个国家;第二,移民到一个新的环境,语言、文化、气候、饮食等等是否能够适应?第三,这个新国家政局是不是稳定,以后税负会不会上升?这是同样的道理。

和这个逻辑相似的还有物业公司,所以去年很多物业上市公司也受到了市场的追捧。

如果一种费用很多公司都可以收取,那不是收税,而是收费,例如爱奇艺、腾讯视频的年费。

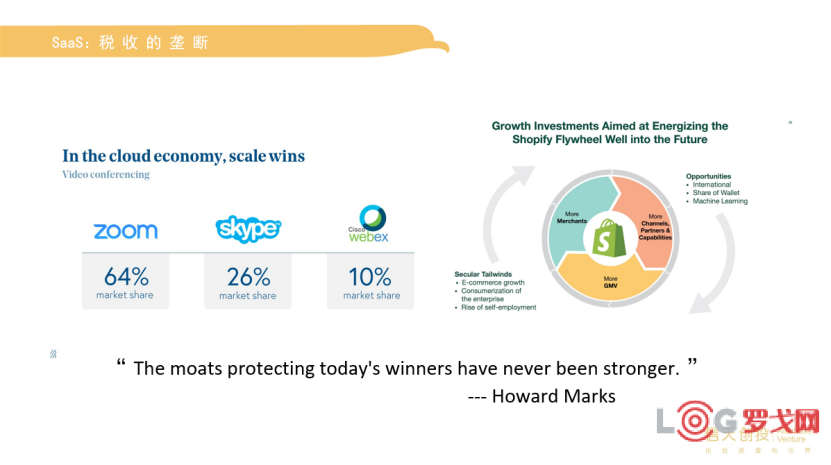

SaaS公司通常是赢家通吃,所以很容易形成税收的垄断。想一想,在每个细分方向,我们能想起几家SaaS公司?客服SaaS只能想起Zendesk,电子合同是Docusign,会议是Zoom,数据分析是Snowflake,RPA是UiPath。而消费行业经常会有多家并存,例如可口可乐和百事可乐,麦当劳和肯德基,阿迪和耐克,宝马和奔驰甚至还有奥迪。

SaaS行业集中度不断提升,这和天生具备的飞轮效应有关。领先的企业飞轮越转越快,所以优势只会越来越强。霍华德马克思曾经说过,25年前,我们喜欢说护城河,但是如今,在数字化和IT技术的高速发展下,大多数公司的护城河都随之烟消云散了,但是科技公司却拥有了更强的护城河。

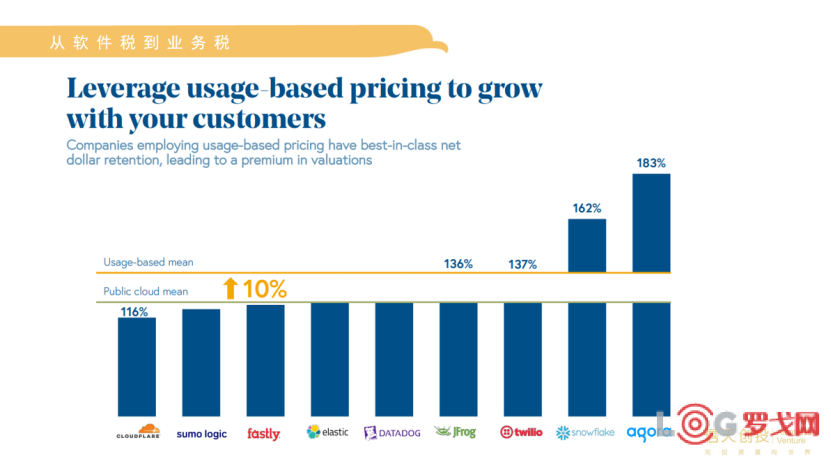

如果SaaS厂商只收取软件订阅费,客单价存在天花板,因为占企业IT预算固定比例的软件预算是有上限的;只有把商业模式和客户的业务增长结合起来的时候,才可以突破天花板。

所以为什么说Snowflake是最好的商业模式,因为它的收费是按资源使用量来计算,企业业务量越大,付出的成本越高。

有这种类似能力的还有Shopify、Bill、Twilio等等。Shopify会从客户每一笔成交订单里收取2.4%到2.9%不等的支付手续费,Twilio会对每条发送的短信收取0.0075美元的费用。

所以,按业务量收费的SaaS公司收取的不只是软件使用税,还有业务税。

下面我们来看看SaaS所创造的回报。

SaaS:过去十年回报最高的美股资产

20年前,没有一家市值10亿美金的SaaS公司,而现在总共有100家SaaS上市企业,总市值超过2万亿美金。去年以来上市的企业包括Snowflake、UiPath、Qualtrics等等。

从回报来看,SaaS是过去十年美股最好的赛道,最好的资产。SaaS股票持有多长时间回报最高?答案是越长越赚钱。

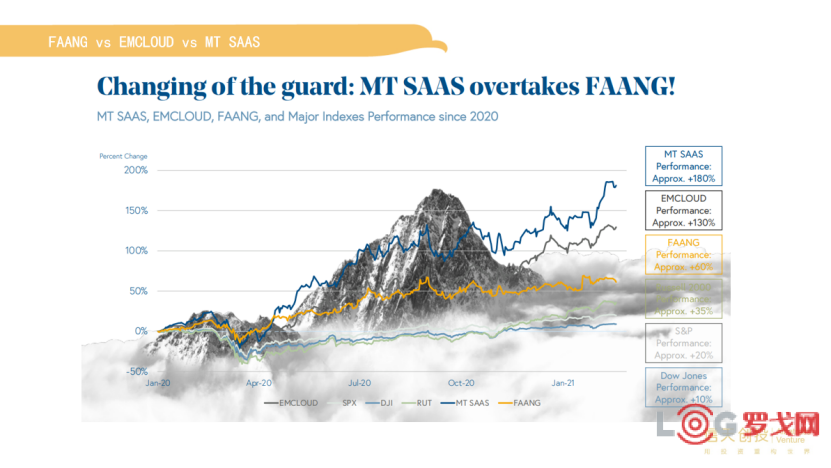

美国著名投资机构BVP从2013年开始编制云指数,也叫做EMCLOUD,目前包含58家头部SaaS上市公司,是行业最知名的SaaS指数。

2013年以来,EMCLOUD增长了将近10倍,年复合回报率高达37%,远远走在道指、纳指和标普指数的前面。

从EMCLOUD的走势来看,大的波动基本和市场一致,但是增长却更加迅猛。我们看到几次历史上比较大的回撤都是由于市场原因导致。2018年12月24日,是2008年金融危机以来美国市场最糟糕的一个月;最近一次大的回撤是疫情导致股市恐慌性熔断。

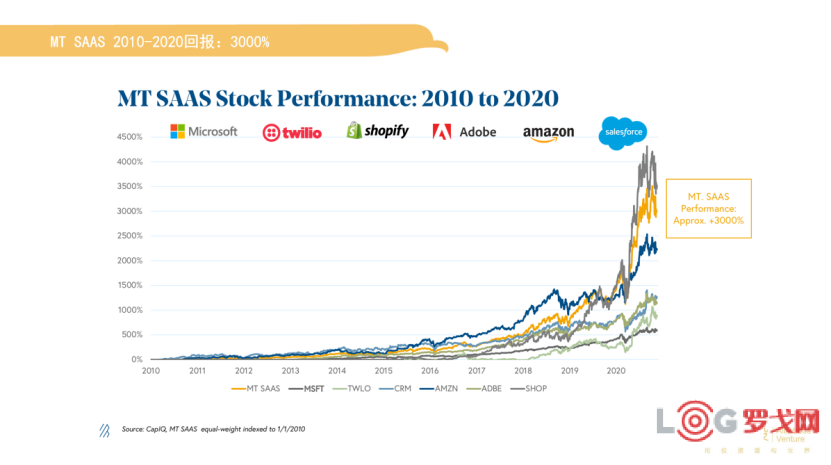

我们再来做横向的对比。多年来,美股的旗手无疑是FAANG,自2010年以来,它以惊人的23倍回报率跑赢了几乎所有主要市场指数。但是随着互联网和移动互联网的日趋成熟,他们的增速开始放缓,分析师对未来几年的预测也越来越保守。

由此,BVP重新组建了顶级科技股组合,简称MT SaaS,包括平台级巨头微软、亚马逊,SaaS行业的Adobe、Twilio、Salesforce、Shopify 总共6家企业。过去十年,FAANG的回报是23倍,而MT SaaS达到了30倍。

过去四年中,FAANG的回报率是330%,而MT SAAS为800%。

最近一年,FAANG的回报为60%,EMCLOUD是130%,MT SAAS是180%。无论从什么时间维度来看,两大SaaS指数已经超越了FAANG这个曾经最优秀的价值投资组合。

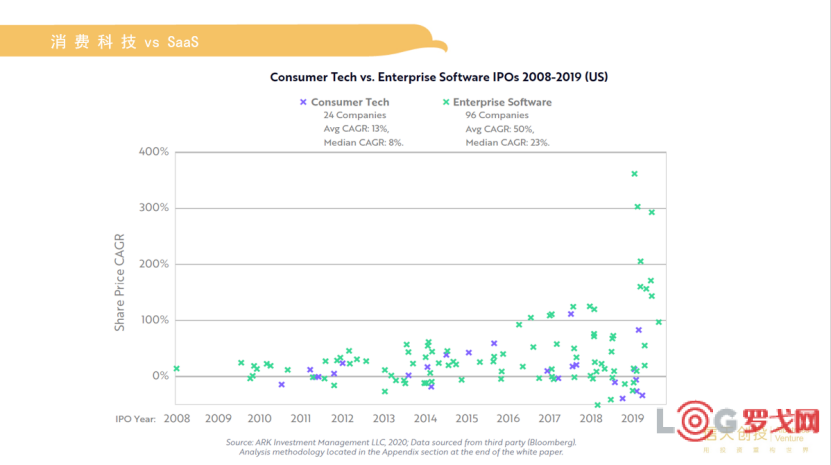

我们再来对比一下消费科技和主要是SaaS所在的企业软件赛道。

在2008年至2019年,24家已经上市的美国消费类科技公司的年平均复合回报率为13%,96家企业软件上市公司的平均年回报率高达50%,其中还不乏200%、300%的企业。

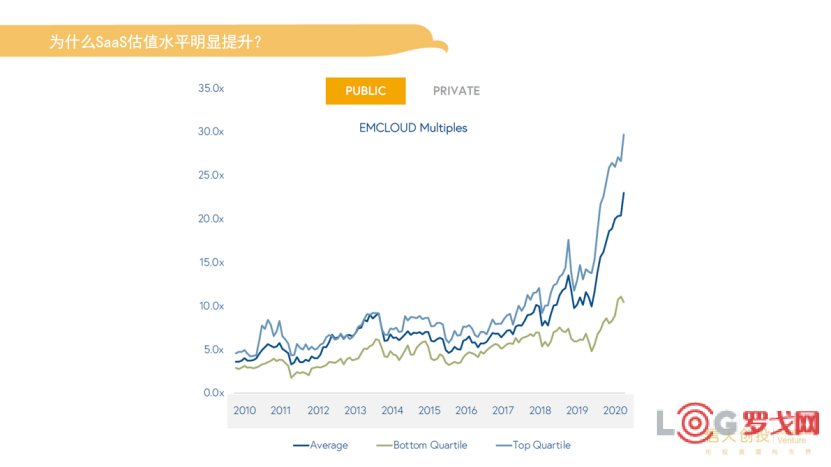

把时间拉长到10年,我们清楚的看到,SaaS企业市值的大幅增长,不仅是因为营收的增长,另外一个重要的原因是估值倍数出现了明显的提升,尤其从去年以来,中位数从10倍提升到了20倍以上,而头部的SaaS公司例如Zoom、Shopify的估值已经增长到30倍,这是大家所熟知的戴维斯双击。为什么SaaS企业的估值水平出现了明显的提升?

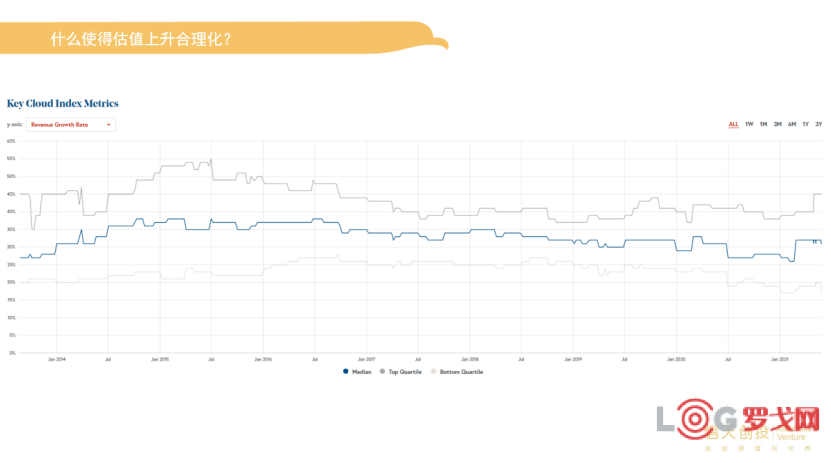

1、行业保持高增速

8年来行业营收整体增速每年都超过25%,非常稳定。这很有意思,去年美国疫情货币大量超发的增速也是25%。SaaS在任何时候都能跑赢货币超发。

2、好的资产供小于求

疫情刺激所带来的货币超发,大部分的钱都流向了能长期对抗通胀的优质资产。

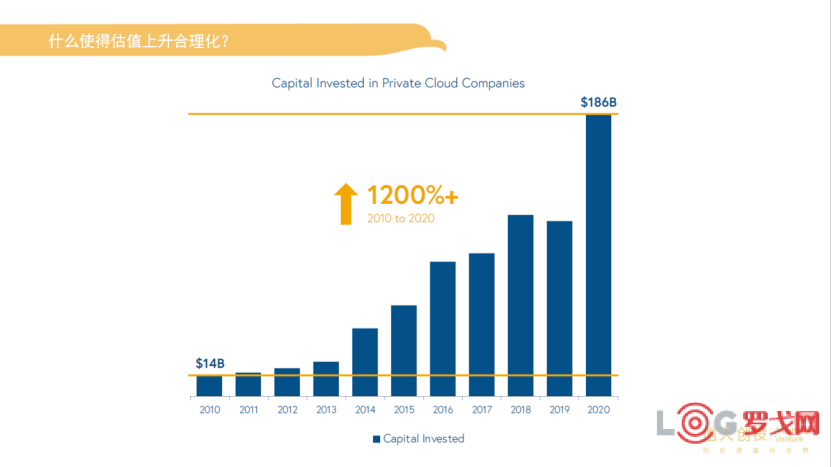

过去十年里,进入未上市云计算公司的资金量增长了12倍,到2020年超过了1800亿美元,在这个市场里,需求是远远超过供给的。

经常有的投资人会问,我投资的企业业绩、增长都很好,为什么估值一直起不来?要理解的是,行业和企业规模还不够大的时候,大规模的资金不会进入,因为小池子装不住大鱼。但是大资金进入的时候,就会推动估值水平的显著提升。

3、长期表现超预期

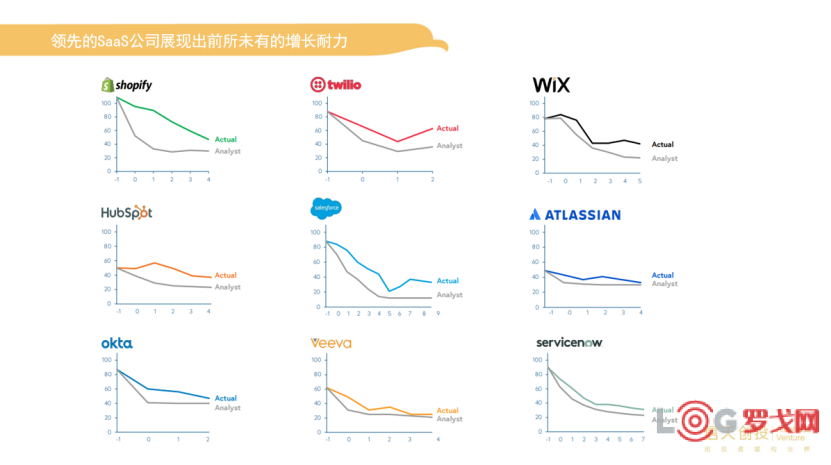

这是最重要的一点,领先的SaaS企业展现出前所未有的增长耐力。

2015年,虽然华尔街非常看好刚上市的Shopify,但当时的普遍估计是,它的增长率将在5年内降至30%。但是实际上Shopify的增速从未降低到这个水平。2020年,它令人难以置信的年环比增长85.6%,达到近30亿美元的营收。

另外一个例子是2016年上市的Twilio,华尔街也严重低估了Twilio的增长耐力,认为它将在2018年增速放缓到30%左右。但是,Twilio上市以来的平均增长率已经超过了60%。

还有无数这样的案例,HubSpot、Atlassian、Okta、Salesforce、Veeva、ServiceNow等等。

这推动了市场对SaaS企业重新估值,最终估值水平的提升造成了市值显著增长,形成了戴维斯双击。

SaaS为什么能长期高速成长?这要从SaaS的历史讲起。

SaaS is Eating the World

20年前,有一家公司叫Salesforce,提出了一个口号,叫No software。创始人马克·贝尼奥夫当时创办公司的原因是觉得企业软件是一个巨大的负担,因为软件维护和用户定制需要数月到数年的时间,企业还需要在IT方面投入大量资源,他认为基于在线的软件托管模式将会是传统软件的终结。由此他主导设计了No software的营销口号和Logo,代表创办Salesforce的初心。

10年之后,著名的科技预言家、A16Z创始人马克·安德森在华尔街日报上提出了一个著名的观点:Software is eating the world,预测软件将会吞噬整个世界,因为软件正在改变和渗透到各个行业:零售、物流、金融、医疗、教育等等,亚马逊、Netflix、Skype、Spotify等成功的新兴企业都是软件公司。直到现在,这句话还牢牢挂在A16Z这家著名投资机构的官网上。

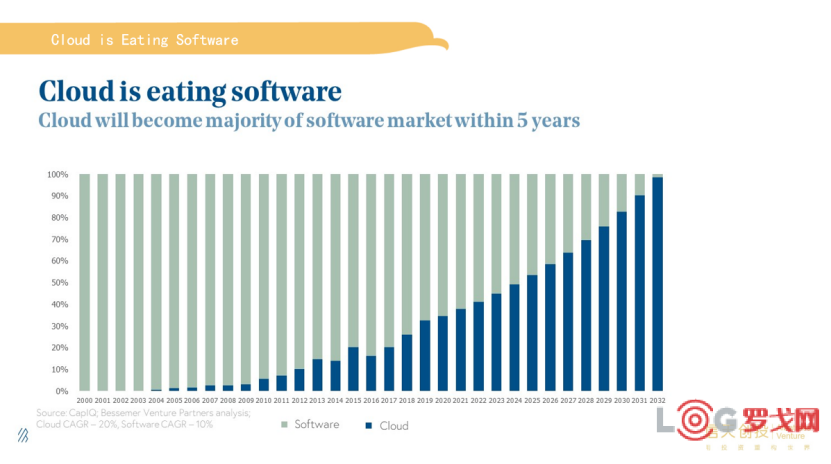

今天我们又有了一个新的观点:Cloud is eating software。

我们现在正生活在一个云世界,云是目前所有技术中最强大的力量,它正在成为数字世界的基石,就像电网、电信网络和铁路一样。

根据目前云计算的增长速度,预计到2025年,云将渗透到50%的企业软件中;到2032年,云将吃掉几乎所有的企业软件。

所以马克安德森说Software is eating the world既对也不对,这里的Software不是传统意义上的软件,而是Cloud吃掉software后的新产物:SaaS。

SaaS是软件的工业革命

SaaS是怎么改变传统软件行业的?

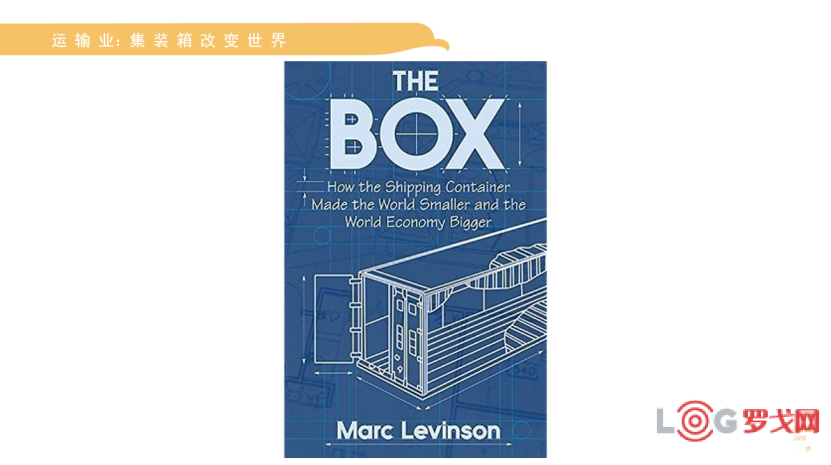

有一本非常有名的书,叫集装箱改变世界。说的是看起来平淡无奇的铁箱子,如何从二十世纪起永久性的改变了这个世界,并促进了全球化和全球分工。

《经济学家》杂志曾经评价说“没有集装箱,就不可能有全球化”。经济全球化的基础是现代运输体系,集装箱最大的成功在于其产品的标准化,由此建立了一整套高度自动化、低成本和低复杂性的运输体系,这堪称人类有史以来创造的奇迹之一。

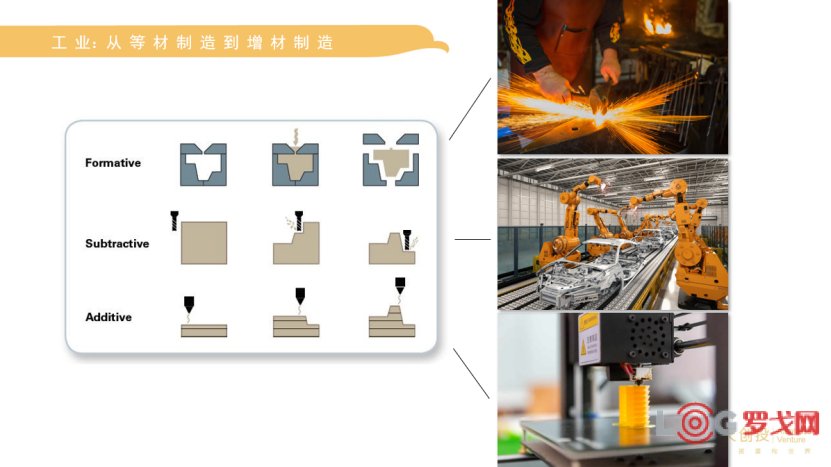

集装箱是现代运输业的革命,我们再到工业领域看一看,工业生产主要经历了三个大的阶段。

等材制造,材料重量基本不变,已经有3000多年的历史,基本是小作坊;减材制造,主要出现在工业革命之后,已经有300多年历史,形成了大规模的工业流水线;增材制造,主要是3D打印,材料一点一点累加,形成需要的形状。

每一次工业革命的基础并不是蒸汽机等生产工具,关键在于标准化的生产方式,将原来复杂的工艺拆分成一个个简单的标准动作组合,再通过流水线作业,使之形成大规模制造,大幅提升生产效率。

20世纪初,汽车还是贵族产品,很多汽车都是在小作坊里装配的。福特把T型车的装配过程拆成了84个不同的步骤,每一个人只负责一个专门的环节,汽车在一条流水线上就可以完成组装。这个革命性的创新使汽车的装配时间从原先12小时减少至90分钟再到24秒,效率的提升带来了成本的降低,福特T型车的零售价格在短期内从850美元降到了300美元。

再举一个耳熟能详的例子,秦始皇统一中国之后干的第一件事是什么?书同文、车同轨、度同制。

所以标准化才能促进大规模生产和协作,标准化是工业革命的基础。

SaaS本质上是软件业的工业革命,通过标准化找到了企业软件规模化的方法。为什么说SaaS增速快、效率高、边际成本低,根本原因就在这里。

历次工业革命都经历三个步骤:第一步重新定义产品,第二步重新定义产业链上、中、下游和它们的协作模式,第三开放能力给其他工业门类。

这和SaaS鼻祖Salesforce的做法非常类似。第一,用基于云端的软件托管模式定义SaaS;第二,改变传统的定价和销售模式,跳过经销商、代理商、集成商,产品比传统的CRM更好,价格更低;第三,推出第一个PaaS平台,让开发者和SaaS厂商可以基于这个平台构建和运行自己的应用,把能力开放给全行业。这使得它像苹果、特斯拉一样,从整个产业中收割越来越多的利润和份额。

在Salesforce之前,传统企业软件会被漫长的硬件集成和部署、缓慢的销售周期以及有限的上升空间给束缚住,无法实现进行规模化的扩张。而Salesforce实现了产品、价格、销售、交付、服务全链条的标准化,使得一切可快速规模化,公司能够以前所未有的低投入飞速发展。

从商业模式的角度来看,我认为这是计算机技术史上最大的飞跃。

如何找到能全行业征税的SaaS公司

SaaS公司规模化的时候业务质量很容易量化,我分享一个指标和一个法则。

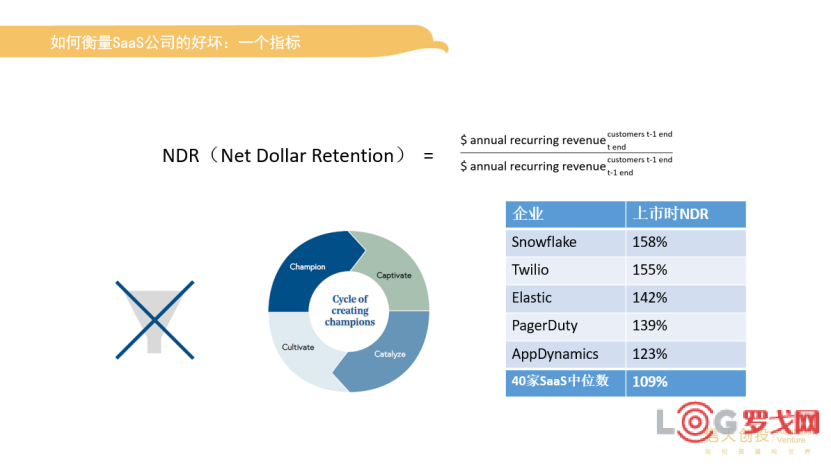

NDR(Net Dollar Retention)或者叫做DBRR、NRR,这个指标我在两三年就分享过(信天研报 | 美国云化企业服务市场研究(二):公司纵览1),是衡量SaaS公司增长是否健康的关键,在中国叫做金额续费率。

NDR表示随着时间的推移,同一批客户创造了多少收入,从而揭示了业务的健康度和增长潜力。或者形象一点的说,公司现在的桶会不会漏,这决定了SaaS公司的飞轮是否能转得起来。

40家SaaS公司上市时,NDR中位数为109%,Snowflake是158%,Twilio是155%,PagerDuty是139%。这代表如果Snowflake即便停止所有的市场营销投入,不增加任何一家新客户,老客户的续费和增购使得它的营收仍将保持58%的增长。

如果把SaaS公司的用户收入分年计算,看起来更加直观。例如第一张图的Qualtrics,黑色的部分代表2013及之前获取的用户,它们在2019年贡献的收入是2013年的3.6倍;再上面是2014年的客户,它们在2019年贡献的收入是2014年的1.8倍。Slack、MongoDB、UiPath等等都是一样,老客户每年持续贡献更高的收入带来了它们业绩的稳定和高增长。

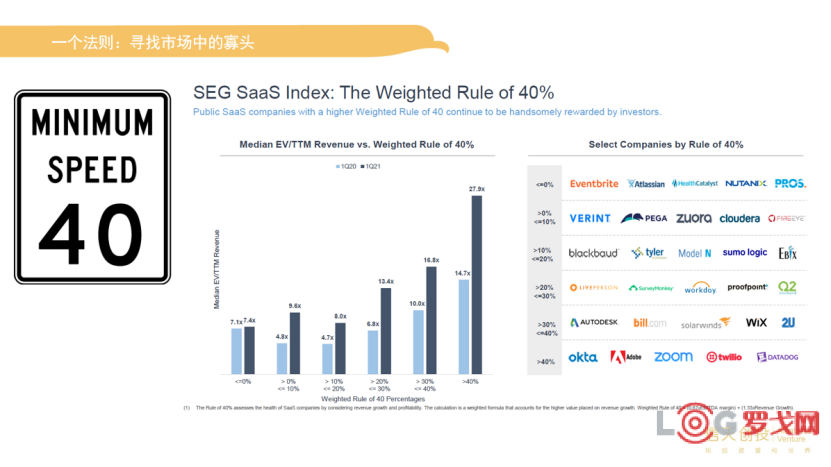

一个重要法则是40%法则,指企业增速和利润率之和应该大于40%。例如公司增长率为40%,那么利润率可以为0。因为我们讲过SaaS市场集中度很高,常常赢家通吃,所以企业可以在成长的过程中亏损,用40%法则的投资逻辑就是在寻找市场中的寡头。

如果我们仔细分析过去多年的情况,得分超过40%和低于20%的SaaS上市公司市场表现的差异是惊人的。40%法则最大的好处是计算比较简单,由此还衍生出加权40%法则和效率分。

美国SaaS市场的趋势和机会

我认为美国SaaS市场处于工业化的中期。

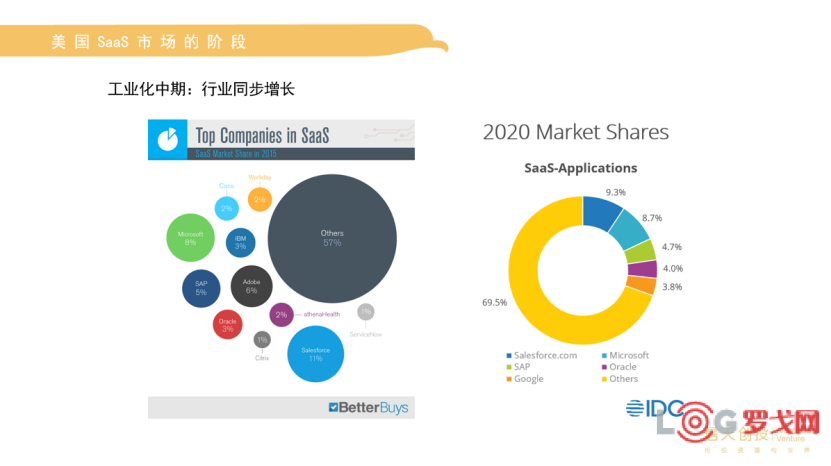

1、行业同步增长

Salesforce虽然17年营收增长了210倍,但是占整个市场的比例基本保持不变,仍然只有10%左右,这表明整个市场在同步增长。

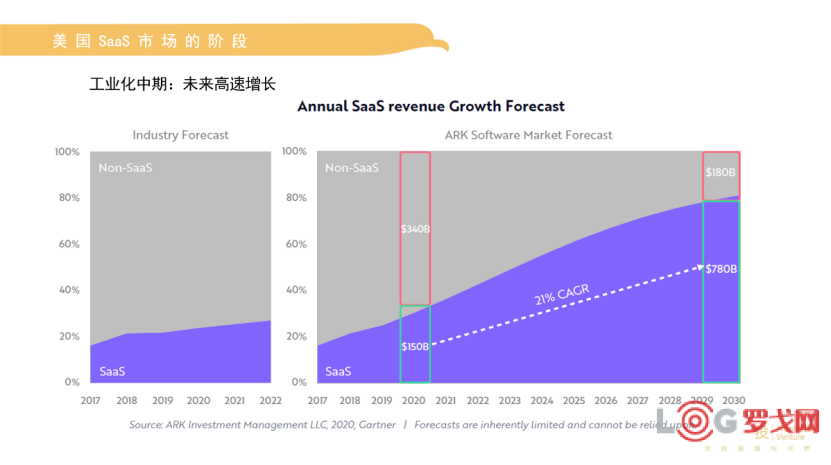

2、未来增速不减

方舟基金的数据显示,SaaS目前的渗透率仅为不到40%,这意味着巨大的增长空间。在未来10年内,SaaS行业仍将以21%的复合率继续增长,到2030年整个行业的规模将会达到7800亿美元,10年仍然会有5倍的空间。

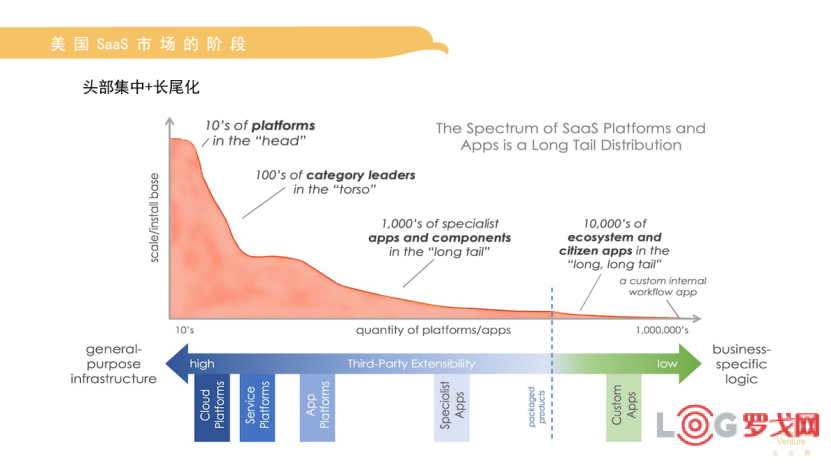

3、企业数量越来越多,但行业集中度不断提升

私营的SaaS公司数量有几万家,绝大部分收入不到300万美元。

背后的原因很简单:第一,企业需要各种各样个性化的产品;第二,创办SaaS公司的成本在下降;第三,大量中腰部的公司被并购:Slack、RedHat、Netsuite、Github、Qualtrics、Mulesoft、Tableau,造成了头部集中的结果。

SaaS市场有哪些趋势?趋势有很多,例如超级自动化、API经济、云市场,这里我讲2点。

1、从流程管理到直接为业务赋能

之前我讲过Twilio、Shopify、Snowflake可以直接为业务赋能。

我再讲一个例子。像元气森林、良品铺子这样的新兴消费品牌现在每年要上线几百个新品,如果按照传统抽样调研的方式做包装测试、口味测试、价格测试,每个单品要花几万块钱,要花2-3个月时间,时间和成本上都不可行。而采用Qualtrics这样的在线调研平台,每个单品时间可以节省到2-3天,费用可以降低到2千块钱,从而可以支撑业务的高效运转。

2、AI+SaaS

为什么低代码、RPA那么热?因为它们本质解决的是企业软件大规模个性化的问题,这使得企业软件可以像工业的增材制造一样从标准SaaS进化到下一个阶段:个性化SaaS。

人工智能是另外一个驱动个性化SaaS最重要的能力,SaaS可以收集用户数据,观察使用模式;AI可以分析和预测用户的行为,自动化业务流程,并个性化用户的界面和功能,从而创造更好的用户体验。

例如,图上左边Salesforce的Einstein人工智能平台每天的预测量从2017年的不到1亿飞速增长到了现在的120亿。右边的Square Capital是AI驱动的信用评估和贷款平台,每年的贷款量也在快速增长。

下面我们来看看有哪些新的机会。

SaaS市场一直有新机会。

2019年上市企业里跑出了Bill、Zoom、Datadog、CrowdStrike;

2020年跑出了Palantir、Asana;

今年有UiPath。

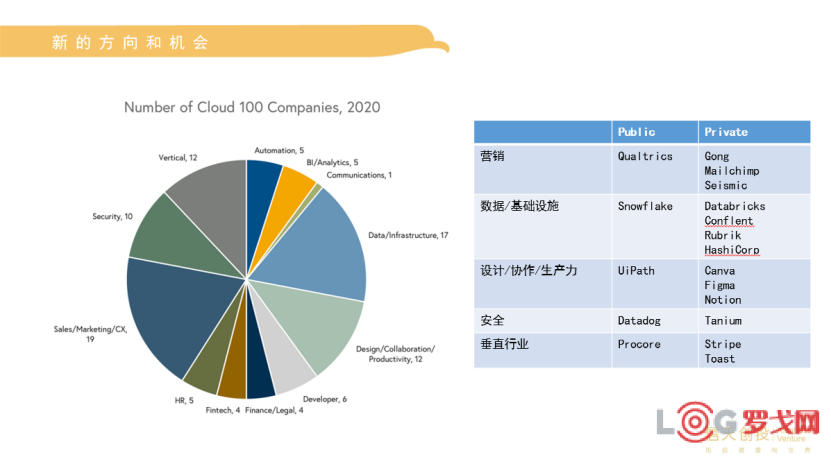

绝大部分SaaS上市公司都来自Cloud 100榜单。下面是最大的几个赛道。

营销:除了刚刚上市的Qualtrics,值得关注的未上市公司包括Gong、Seismic。

数据/基础设施:Databricks、Conflent、HashiCorp、Rubrik、HashiCorp。

设计/协作/生产力:Canva、Figma、Notion。

垂直行业:Stripe。

这里面有不少企业有成为黑马的潜力。

投资策略和建议

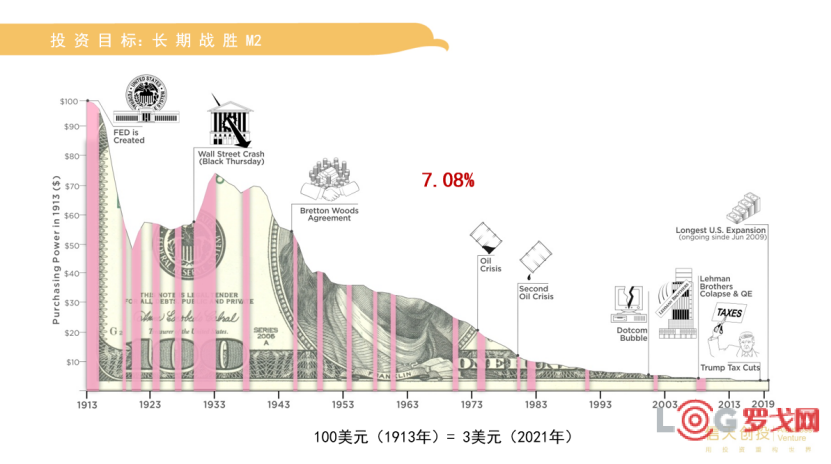

回到投资,战胜货币超发和通货膨胀是永恒的目标。

上面这张图展示了1913年到2019年美元的涨跌,可以清楚的看到货币超发是如何影响美元的购买力的。2020年的M2由于疫情的原因更是创造了天量,所以1913年的100美元到今天只剩下不到3美元。我还算了一下,1959年到现在,62年M2每年的平均增速是7.08%。

资本对高增长企业渴求的原因是能长期跑赢通胀的企业是极其稀缺的。从消费股到科技股,在不同时代价值投资的标的一直在不断变化。未来十年,什么样的赛道能大幅跑赢7%甚至20%?

价值投资不外乎这么几个维度:

1、好的内在价值:最根本的股票价值评估公式,是它未来带来的现金回报。SaaS企业带来的现金回报是长的坡,厚的雪,像Salesforce的自由现金流利润率多年来一直保持在20%左右。

2、高成长:具有高增速。

3、持续时间长

4、集中度不断提升

5、具有强大护城河

6、稀缺性

好的SaaS企业满足上述所有特征,即使没有新客户每年还可以保持超过20%甚至50%的增长,这告诉了我们如何躺平还能赚钱的方法,它是这个时代长期对抗通胀最好的资产。

我们主要可选择的SaaS标的主要有三类:平台/指数、垂直行业龙头、黑马。不同风格的投资者有不同的策略,构建的投资组合也不一样。

在具体投资策略上,首先有两点需要注意的是:

第一,目前头部SaaS企业估值水平的确很高,像Snowflake、UiPath、Qualtrics以及去年上市的大部分股票出现了比较大的回撤。

第二,霍华德马克思认为,对于如今的科技公司来说,最有生产力的资产是工程师,他们都是活生生的人,并不计入资产负债表,因此,公司的账面资产本身是被低估的,相应的市盈率和市净率会偏高。

如果你的投资目标是长期跑赢通胀,买SaaS指数或者平台公司,任何时候都可以买。

1、业绩长期增长的源头是大趋势,云化、SaaS化就是大趋势,这里面的企业一定会到达前所未有的高度。

2、不要预测市场,给我印象最深的是ServiceNow的创始人在公司刚刚上市1年之后的2012年,股票超过30美元的时候就大笔清仓退出了,而现在它的股价超过了460美元,8年少赚了15倍。

3,最近很多优秀的公司调整了30%-50%,估值已经进入了相对合理的位置。在任何时期,好公司估值一定高,调整才是最佳的买入时机,像UiPath这种天花板几乎没有上限,年收入5.8亿美金时增速还能达到65%的企业是非常理想的投资标的。

4、一级市场我最近的感悟是“要想利益最大化要先学会放弃一部分利益”,这句话听起来矛盾,实际上并不然。优秀的公司供小于求,投准了回报没有上限,而犹豫经常会错失良机,所以不要想赚到所有的钱。如果公司真的非常好,可以透支一些时间,以时间换空间。

如果想获得超额收益,有两个建议:

1、选择行业冠军

SaaS行业呈现二八分的原则,每个细分赛道的集中度非常高,所以一定选择赛道冠军。

2、黑马带来高回报

不买小市值的老公司,这么多年还没跑出来基本没什么可能性。而新的赛道有非常多的机会跑出黑马。例如2019年1月份我分享Shopify的时候(信天研报 | 零售业企业服务市场研究),当时它的市值是125亿美金,而现在是1500亿美金。去年1月份我分享了刚刚上市的Bill.com(信天研报 | 企业服务观察:Bill.com,冉冉升起的企业支付独角兽),那个时候它的市值仅有26亿美元,现在已经达到了146亿,不到一年半的时间增长了将近6倍。

所以关注企业长期内在价值,根据自己的投资风格决定选择配置指数、细分行业龙头还是选择黑马。

随着各种规模的公司都采用新的数字工作流,未来十年仍将是SaaS的黄金时代。

京东零售搜推团队调整,技术负责人或来自美团

1805 阅读

京东物流参与京东外卖的配送服务

1555 阅读

顺丰等多家快递公司拒收罗马仕充电宝

1300 阅读仓库通道宽度怎么计算?

840 阅读多多买菜试验自建仓,最快8月上线即时配送服务

814 阅读最新Gartner全球供应链25强榜单,京东、联想上榜

759 阅读王卫、赖梅松等多位快递大佬入围2025新财富500创富榜

659 阅读DHL暂停加拿大运输业务

724 阅读京东物流全国首创即时零售“秒送仓”仓配一体服务

645 阅读阿里最新合伙人名单出炉:精简至17人,9人退出,无新增

661 阅读