核心观点

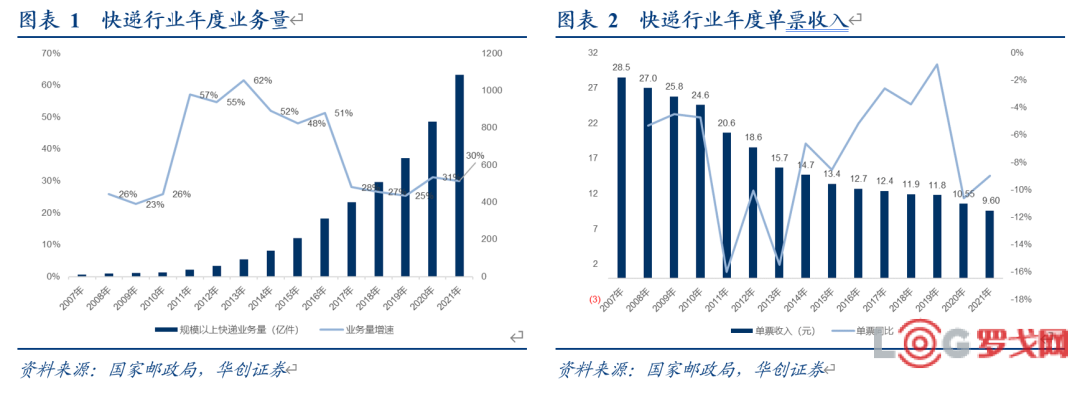

一、行业数据:21年行业首次突破千亿件量,中通份额六连冠。

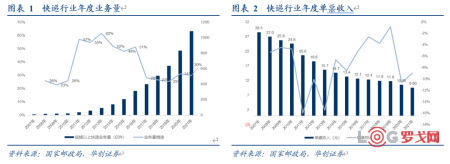

1)业务量:2021年行业业务量完成1083亿件,同比增长30%,首次突破千亿件;Q1累计完成242.3亿件,同比增长10.5%。

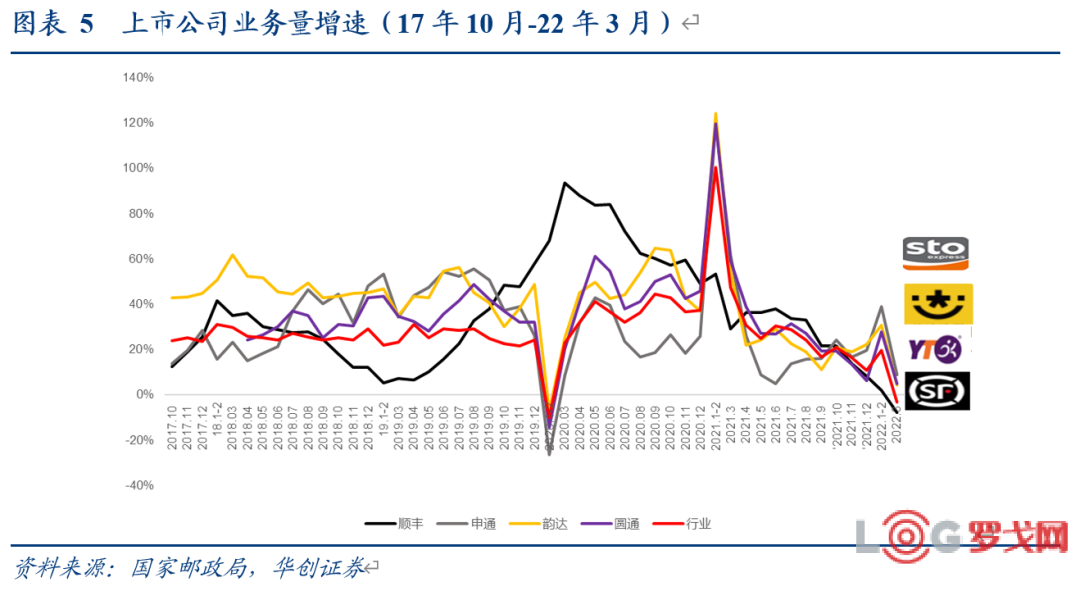

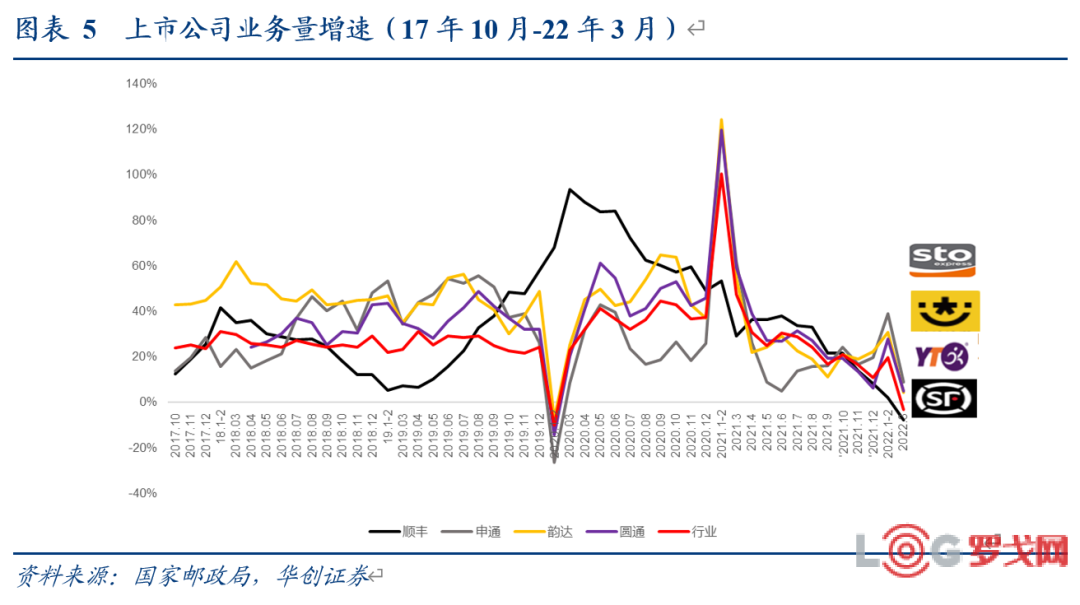

2)快递公司累计业务量增速:

21年累计增速:中通(31.1%)>圆通(30.8%)>韵达(30.1%)>行业(29.9%)>顺丰(29.6%)>申通(25.6%);

22Q1累计增速:申通(26.2%)>韵达(19.6%)>圆通(18.1%)>行业(10.5%)>顺丰(-1.5%),顺丰业务量下滑系因公司自21年下半年起主动调优产品结构,减少低毛利产品件量所致,此外3月部分城市因疫情实施封控,导致公司业务量出现波动。

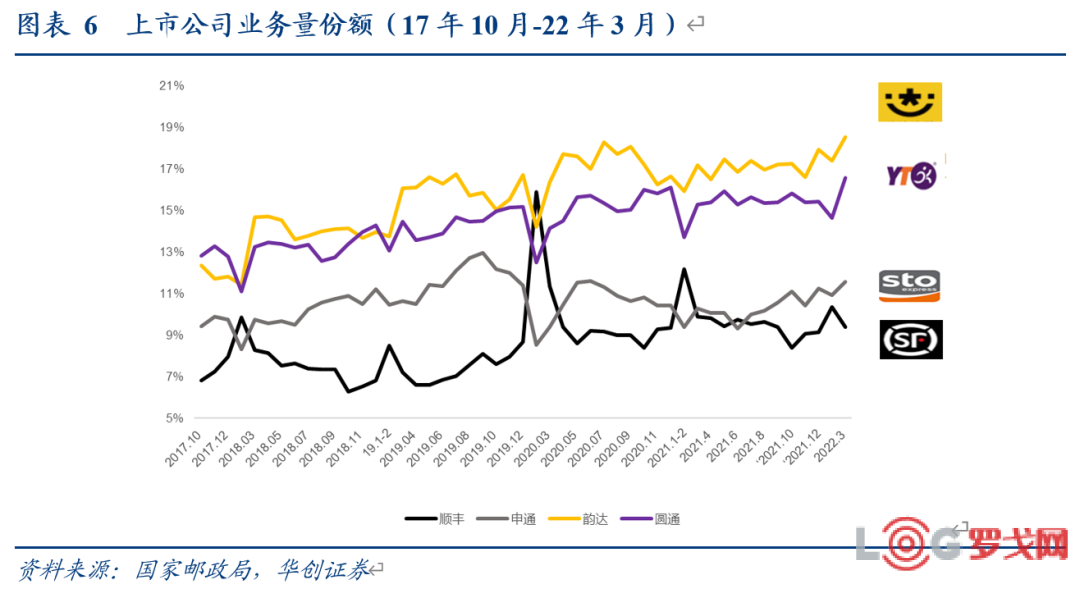

3)21年市占率:

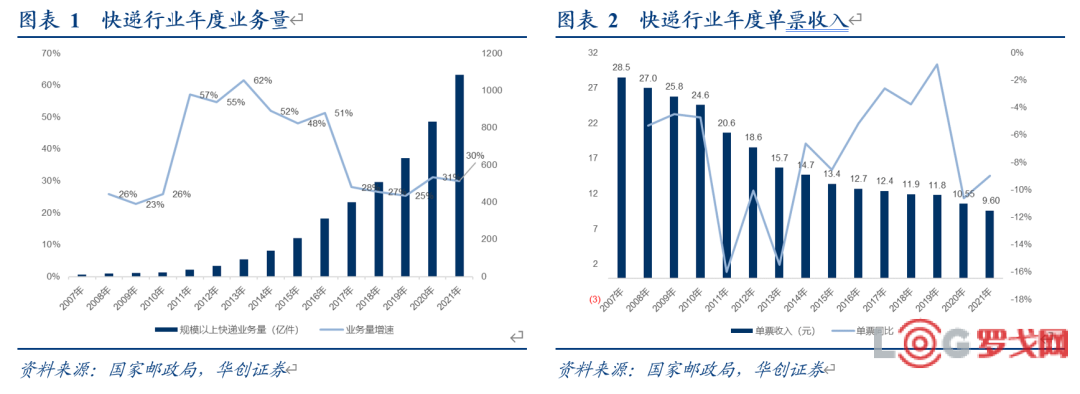

21年:中通(20.6%,+0.2pct)>韵达(17%,-0.02pct)>圆通(15.3%,+0.1pct)>申通(10.2%,-0.3pct)>顺丰(9.7%,-0.04pct),中通实现业务量份额6连冠,百世快递中国区业务于2021年10月29日被出售给极兔。

2Q1:韵达(17.8%,+1.4%)>圆通(15.3%,+1.0%)>申通(11.1%,+1.4%)>顺丰(10.0%,-1.2%)。

二、业绩表现:价格战缓和,通达系利润修复显著

1)21年Q4扣非净利:通达系显著改善

圆通(11.8亿,+258.3%)>韵达(6.96亿,+95.9%)>顺丰(15.01亿,+46.1%)>中通(17. 5亿,+35.2%)>申通(亏损6.3亿);

顺丰因并表嘉里利润大幅增长,但测算扣除嘉里后公司仍旧实现上市以来最佳单季度利润。

圆通业绩增长领先。

2)22年Q1扣非净利:圆通业绩超出预期

顺丰(9.1亿,+180.4%)>圆通(8.2亿,+141.9%)>韵达(4.0亿,+122.4%)>申通(0.93亿,+198.1%);顺丰、申通22Q1实现扭亏,顺丰同比改善超20亿元。

三、单票分析:价格战缓和,单票利润21年Q4起显著修复。

1)单票扣非净利:

21年Q4:圆通单票扣非净利0.241元,同比提升217.7%(+0.16元),环比Q3提升0.17元,预计扣除航空货代业务利润贡献及增值税返还因素,单票快递扣非净利约0.16元,环比Q3提升0.12元;韵达0.128元,同比提升62.2%(+0.05元),环比Q3提升0.06元;中通0.28元,同比提升15.3%(+0.04元),环比Q3提升0.07元;申通-0.18元,同比-0.19元,主要系年末计提减值损失。

22年Q1:圆通单票扣非净利0.22元,同比提升104.9%(+0.11元),预计扣除航空货代业务利润贡献,单票快递扣非净利约0.19元,环比21Q4进一步提升约0.04元;韵达0.09元,同比提升85.9%(+0.04元);申通0.035元,同比提升178%(+0.08元)。

2)可比口径看,单票运输+操作成本:

圆通(0.805元,-0.018元)<中通(0.819元,0.00)<韵达(0.82元,-0.06元)<申通(0.89元,-0.03元)。

受疫情减免优惠政策取消及油价上涨等影响,头部快递企业核心成本仍处于继续下行,但降幅已缩小至5分钱以内。

四、资产端看:基础设施建设高峰已过,产能扩张放缓。

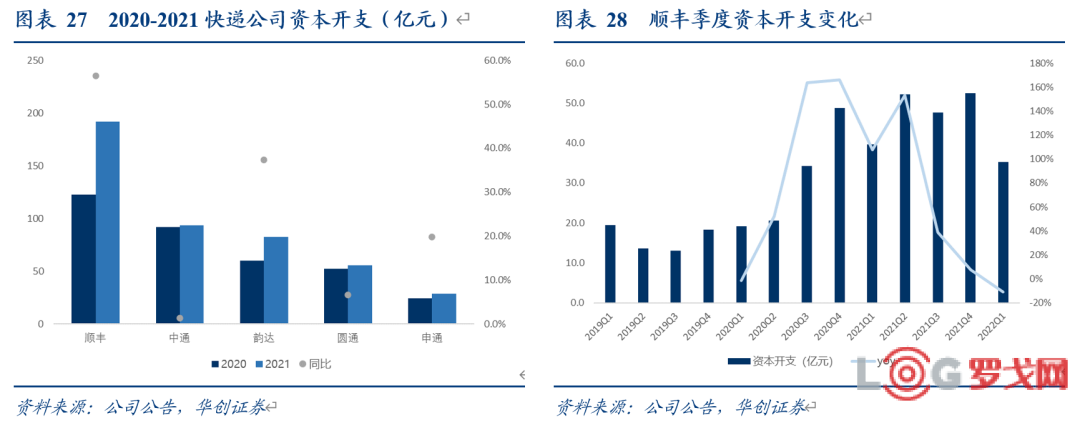

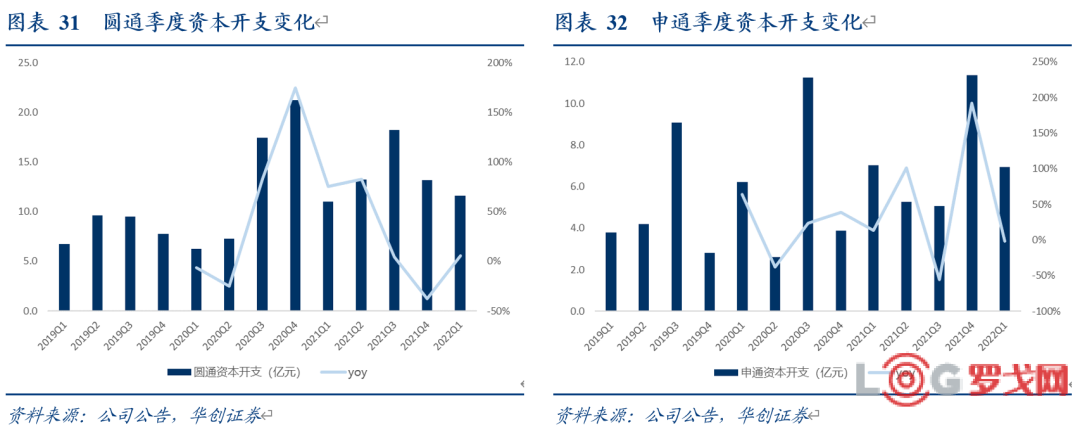

2021年顺丰、中通、韵达、圆通、申通资本开支现金分别为192、93.3、82.5、55.6及28.7亿,同比分别增长56.5%、1.3%、37.3%、6.6%、19.8%,头部快递企业中中通、圆通资本开支速度显著放缓。

分季度来看,21年Q4中通、韵达、圆通、申通的资本开支分别为22.5、27.5、13.2、11.4亿元,同比分别-25.4%、+34.2%、-37.9%、+192.3%,中通、圆通资本开支已出现同比负增长,环比Q3也均出现负增长;22年Q1韵达、圆通、申通资本开支分别为13.7、11.6、6.9亿元,环比21年Q4均进一步下降。

五、投资建议:

我们强调观点:

1)电商快递进入盈利改善周期。

自2021年“政策底”与“市场底”共振逻辑逐步兑现下,快递行业从价格竞争,转向服务比拼,高质量发展进一步明确,物流底盘相对扎实、服务品质相对更好的公司将会受益,年报及一季报坐实了提价->增利的逻辑,我们预计电商快递龙头公司中通、圆通、韵达进入明确的盈利改善周期。继续推荐A股通达系中的圆通,继续看好公司数字化转型进一步赋能全网生态,同时建议积极关注当前市值已具备性价比的韵达。

2)顺丰处于市值修复的战略机遇期。

3)此外,我们认为3-4月快递行业受到疫情等因素影响导致业务量下滑,但预期为阶段性因素且已经逐步从低谷走出,预期5-6月会先后出现积压包裹派件高峰->或有的“报复性”网购消费—>电商618大促,由此5-6月行业业务量或重现繁荣。

风险提示:经济大幅下滑,价格战明显扩大。

一、行业数据:21年行业首次突破千亿件量,21Q4起数据验证价格战放缓

(一)业务量:21年行业首次突破千亿件量,中通份额六连冠

1、2021年:行业业务量首次突破千亿件,中通实现份额六连冠

业务量:2021年行业完成1083亿件,同比增长30%。其中,同城、异地、国际件增速分别为16%、32.8%及14.6%。

行业收入:全年累计收入10332亿元,突破万亿规模,同比增长18%。

单票收入:2021年平均单票收入9.54元,同比下降9.6%,降幅较2020年缩小1个pct。

快递公司累计业务量增速:中通领跑,申通相对落后于行业:中通(31.1%)>圆通(30.8%)>韵达(30.1%)>行业(29.9%)>顺丰(29.6%)>申通(25.6%),顺丰业务量下滑系因公司自21年下半年起主动调优产品结构,减少低毛利产品件量所致。

行业集中度:2021年12月CR8达80.5,同比下降1.7个pct。

市占率:中通(20.6%,+0.2pct)>韵达(17%,-0.02pct)>圆通(15.3%,+0.1pct)>申通(10.2%,-0.3pct)>顺丰(9.7%,-0.04pct),中通实现业务量份额6连冠,百世快递中国区业务于2021年10月29日被出售给极兔。中通、圆通同比提升,顺丰、韵达同比基本持平,申通下滑。

2、2022年Q1:行业业务量增速10.5%,通达系单价维持较稳定

行业业务量:Q1累计完成242.3亿件,同比增长10.5%。其中,同城、异地、国际件增速分别为5.6%、12%、-19.1%。

3月完成85.4亿件,同比下降3.1%,主要系上海、广深等多地疫情影响。多地疫情影响快递履约范围及履约时效而非抑制网购消费需求,参考2020年初疫情过后,3-5月快递业务量迅速回升至同比增长23%、32.1%、41.1%,预计随着疫情缓解全年快递业务量需求仍将维持双位数增长。

行业收入:Q1累计收2392.9亿元,同比增长6.9%。

22Q1快递公司累计业务量增速:申通(26.2%)>韵达(19.6%)>圆通(18.1%)>行业(10.5%)>顺丰(-1.5%),顺丰业务量下滑系因公司自21年下半年起主动调优产品结构,减少低毛利产品件量所致,此外3月部分城市因疫情实施封控,导致公司业务量出现波动。

行业集中度:2022年3月CR8达到84.9,同比大幅提升4.4pct,较2月环比下降0.4pct,回升至20年Q1水平,预计极兔百世资源整合过程带来一定影响。

22Q1市占率:韵达(17.8%,+1.4%)>圆通(15.3%,+1.0%)>申通(11.1%,+1.4%)>顺丰(10.0%,-1.2%)。

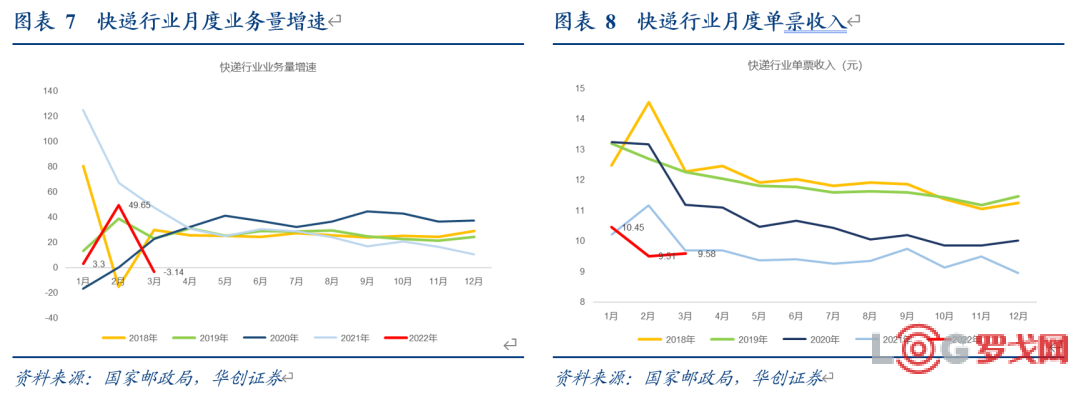

(二)价格:21Q4起数据验证价格战放缓

1、行业票均收入:22Q1降幅显著收窄,淡季价格维持稳定

行业票均收入:Q1平均单票收入9.88元,同比下降3.2%;3月单票收入9.58元,同比下降1.1%,环比2月提升0.07元(+0.8%),行业进入淡季价格维持稳定。

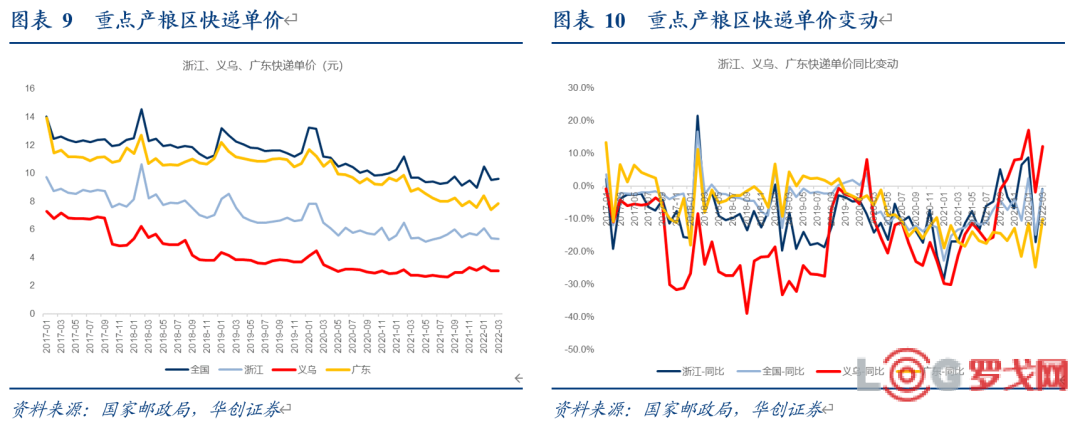

观察重点产粮区价格变化:

义乌22Q1单票收入3.18元,同比提升10.6%,3月单票收入3.07元,同比提升12.1%,环比2月基本持平,表现优于行业;

浙江22Q1单票收入5.61元,同比下降1.1%,3月单票收入5.32元,同比下降1.0%,表现优于行业,环比下降0.06元;

广东22Q1单票收入7.90元,同比14.5%,3月单票收入7.83元,同比下降10.1%,表现弱于行业。

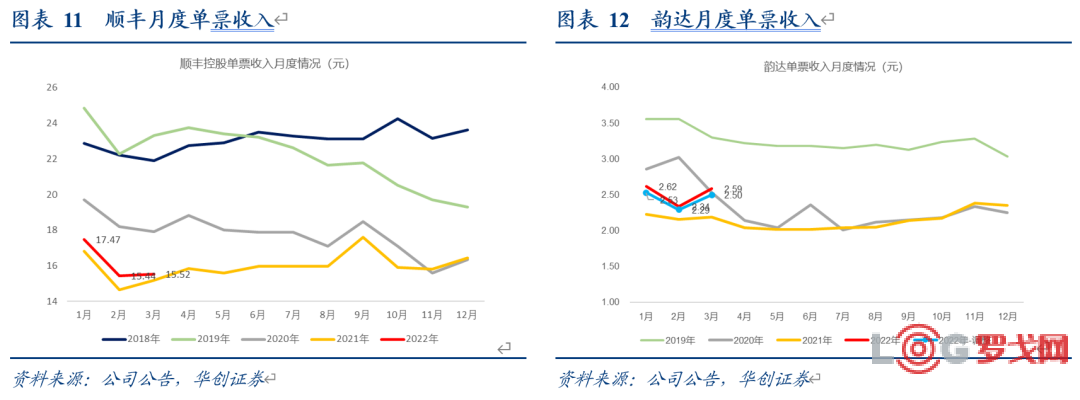

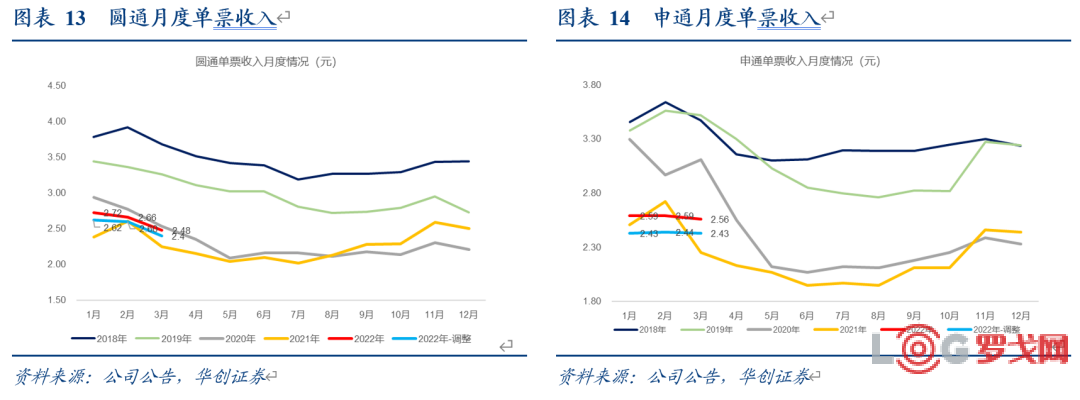

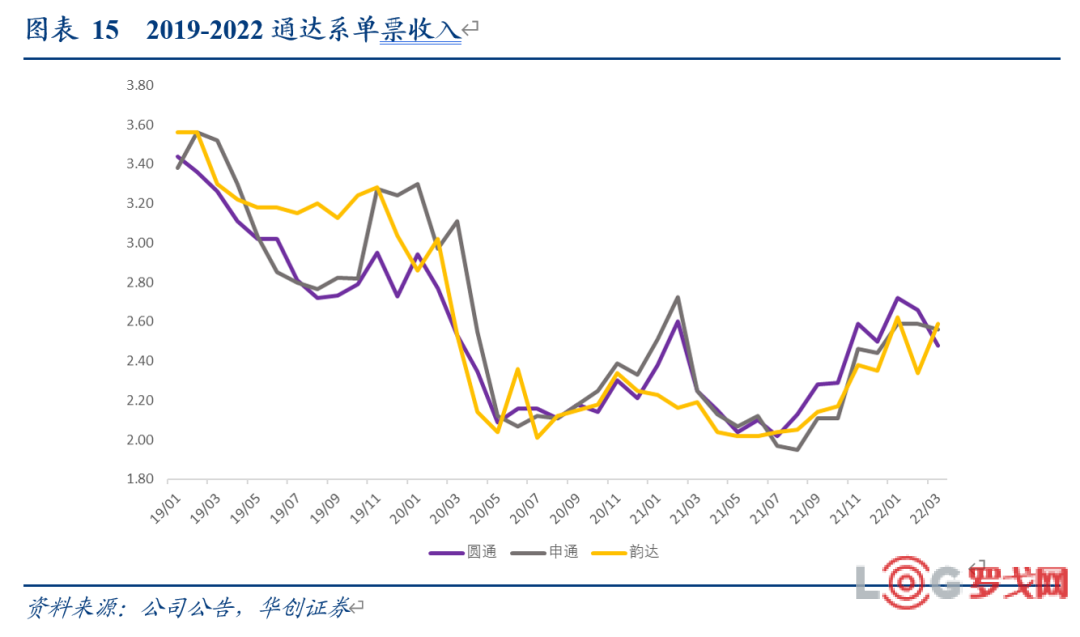

2、上市公司单票收入:21Q4起明显走升

2021年:各快递公司单票收入同比仍有不同程度下降。

全年累计:圆通(2.26元,-0.4%)>韵达(2.14元,-4.3%)>中通(1.30元,-5.7%)>申通(2.22元,-7.2%)>顺丰(16.25元,-8.6%)>行业(9.60元,-9.0%),

通达系快递及顺丰单票收入降幅均小于行业降幅,圆通单票收入降幅最小,并于2021年8月起率先实现月度单票收入同比回正,且连续8个月同比增长。

21Q4:各快递公司单票收入环比显著提升。

Q4平均:圆通(2.56元,+7.2%)>韵达(2.27元,+2.0%)>申通(2.35元,-1.2%)>中通(1.39元,-1.3%)>顺丰(16.56元,-1.7%),圆通、韵达Q4单票收入已实现回正。

21年Q2起行业监管倡导理性发展,保护快递员权益,提升末端派费,叠加电商旺季影响,Q4起行业及通达系快递公司单价环比提升显著。

圆通Q4单价环比提升0.31元,同比提升0.17元,韵达单价环比提升0.19元,同比提升0.04元,申通单价环比提升0.34元,同比略降0.03元,中通单价环比提升0.16元(不含派费),同比略降0.02元。

22年Q1:单票收入环比旺季维持稳定

同比看Q1票均收入,韵达(2.53元,+15%)>圆通(2.61元,+10.7%)>申通(2.58元,+5.8%)>顺丰(16.29元,+4.2%)。

由于22年1月起菜鸟裹裹业务结算模式从与加盟商结算调整为与总部结算,对通达系收入计算口径略有影响,还原后Q1平均单票收入:

韵达(2.45元,+11.4%)>圆通(2.53元,+7.2%)>申通(2.34元,-0.2%),环比21Q4旺季维持稳定。

3月单票收入:

圆通单票收入2.48元,同比提升10.1%,菜鸟裹裹业务还原口径后,单票收入2.4元,同比提升6.6%;

韵达2.59元,同比提升18.3%,预计菜鸟裹裹业务还原后2.50元,同比提升14.2%;

申通2.56元,同比提升13.8%,还原后单票收入2.43元,同比提升8%;

顺丰15.52元,同比提升2.2%。

3月进入行业淡季及疫情散发影响下,头部快递企业单价仍维持稳定。

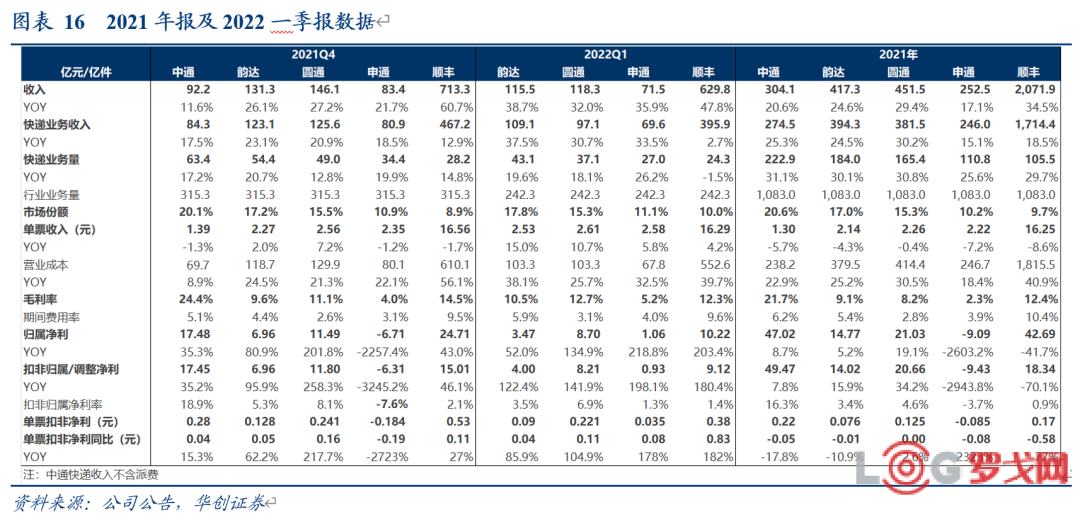

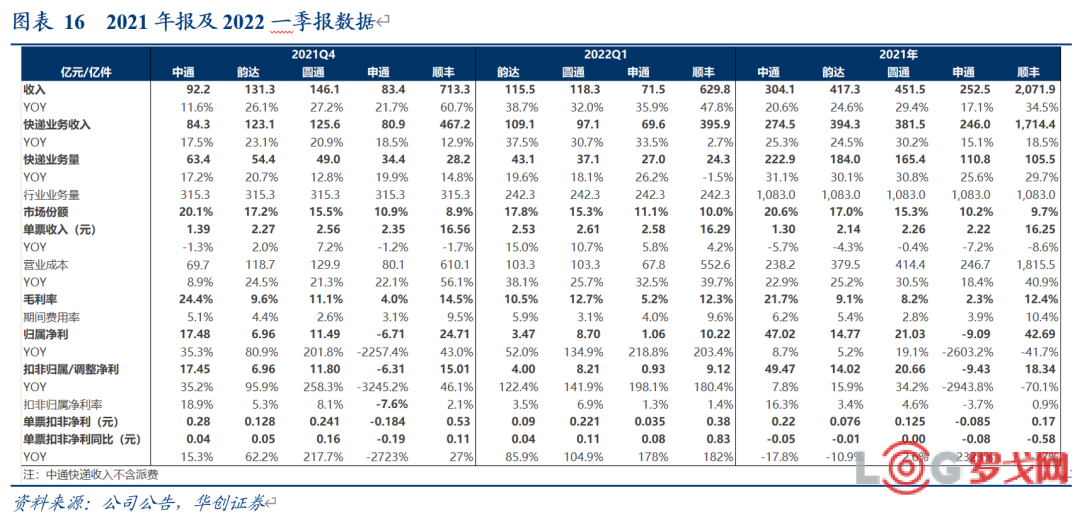

一、2021年报及2022年一季报综述:电商快递确认进入盈利改善周期

(一)业绩表现:价格战缓和,通达系利润修复显著

1、收入表现:21年Q4起收入增速超过业务量增速

2021年:

顺丰实现收入2071.9亿元,同比增长34.5%,其中速运物流收入1714.4亿元,同比增长18.5%,供应链及国际收入392亿元。

A股通达系中,圆通(451.5亿,+29.4%)>韵达(417.3亿,24.6%)>申通(252.5亿,21.7%);

境外上市公司,中通收入304.1亿,同比增长20.6%。(注:中通营业收入不包含派费)

21年Q4:

顺丰实现收入713.3亿元,同比增长60.7%,其中速运物流收入467.2亿元,同比增长12.9%,供应链及国际收入274.7亿元,同比增长636%,主要系嘉里物流Q4起并表。

A股通达系中,圆通(146.1亿,+27.2%)>韵达(131.3亿,26.1%)>申通(83.4亿,17.1%);

境外上市公司,中通收入92.2亿,同比增长11.6%。

22年Q1:

顺丰实现收入实现总收入629.8亿元,同比增长47.8%,其中速运物流收入395.9亿元,同比增长2.7%

A股通达系中,韵达(115.5亿,38.7%)>申通(71.5亿,35.9%)>圆通(118.3亿,32.0%)。

2、利润表现:价格战缓和,21年Q4起利润修复显著

21年扣非归属净利:

圆通(20.7亿,+34.2%)>韵达(14.02亿,+15.9%)>中通(49.5,+7.8%)>顺丰(18.3亿,-70.1%)>申通(亏损9.4 亿)。

圆通业绩增长领先,申通亏损扩大,其中申通21年计提固定资产及转运中心商誉减值约7.8亿元(税前),还原后约亏损3.3亿元。

21年Q4:通达系显著改善

圆通(11.8亿,+258.3%)>韵达(6.96亿,+95.9%)>顺丰(15.01亿,+46.1%)>中通(17. 5亿,+35.2%)>申通(亏损6.3亿);

顺丰因并表嘉里利润大幅增长,但测算扣除嘉里后公司仍旧实现上市以来最佳单季度利润。

圆通业绩增长领先。

22年Q1:圆通业绩超出预期

顺丰(9.1亿,+180.4%)>圆通(8.2亿,+141.9%)>韵达(4.0亿,+122.4%)>申通(0.93亿,+198.1%);顺丰、申通22Q1实现扭亏,顺丰同比改善超20亿元。

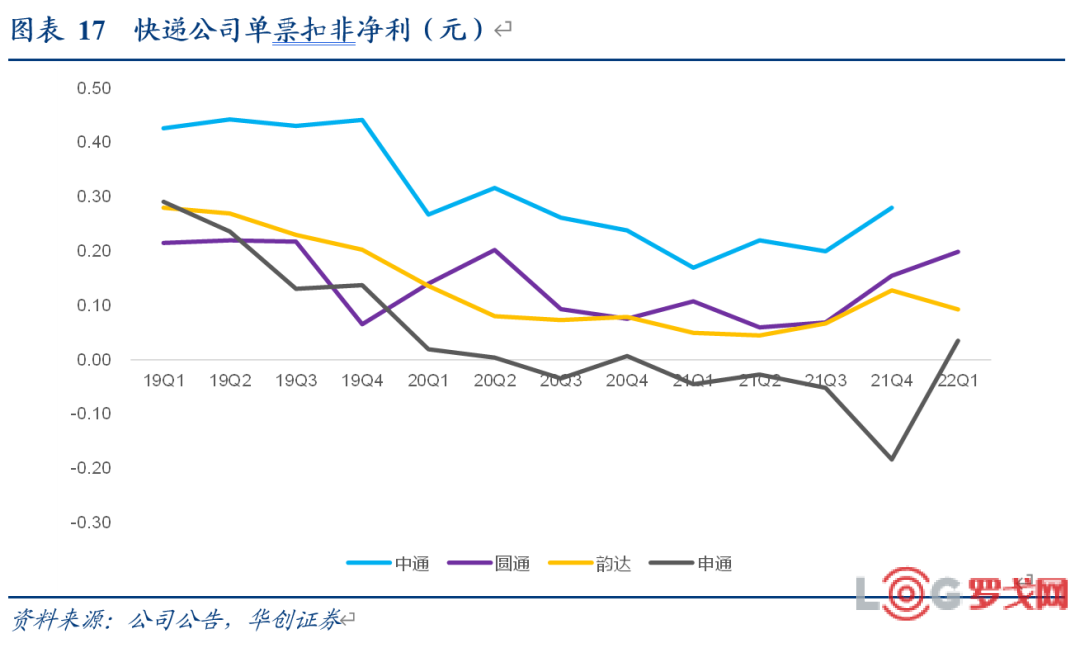

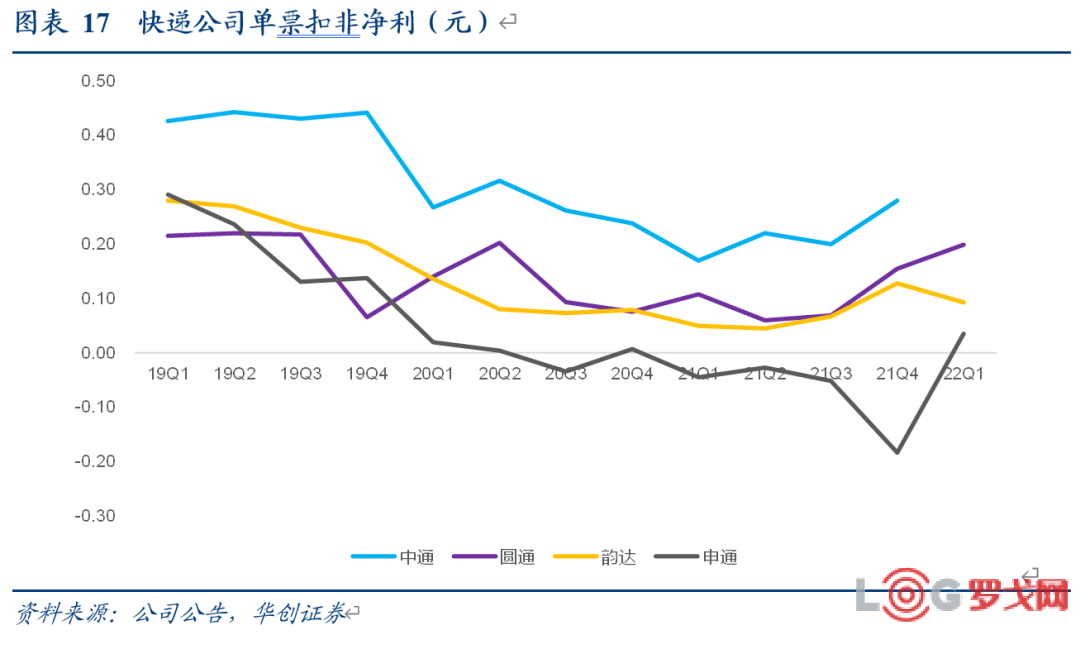

(二)单票分析:价格战缓和,单票利润21年Q4起显著修复

1、单票扣非净利:圆通修复力度领先

2021年单票扣非净利:

圆通0.125元,同比提升2.6%(+0.003元),率先回正,预计扣除航空货代业务利润贡献,单票快递扣非净利约0.10元;

韵达0.076元,同比下降10.9%(-0.01元);

中通0.22元,同比下降17.8%(-0.05元);

申通-0.085元,同比下降0.08元,还原减值因素后单票扣非利润预计-0.03元;

顺丰0.17元,同比下降77%(-0.58元)。

21Q4:

圆通单票扣非净利0.241元,同比提升217.7%(+0.16元),环比Q3提升0.17元,预计扣除航空货代业务利润贡献及增值税返还因素,单票快递扣非净利约0.16元,环比Q3提升0.12元;

韵达0.128元,同比提升62.2%(+0.05元),环比Q3提升0.06元;

中通0.28元,同比提升15.3%(+0.04元),环比Q3提升0.07元;

申通-0.18元,同比-0.19元,主要系年末计提减值损失。

22Q1:

圆通单票扣非净利0.22元,同比提升104.9%(+0.11元),预计扣除航空货代业务利润贡献,单票快递扣非净利约0.19元,环比21Q4进一步提升约0.04元;

韵达0.09元,同比提升85.9%(+0.04元);

申通0.035元,同比提升178%(+0.08元)。

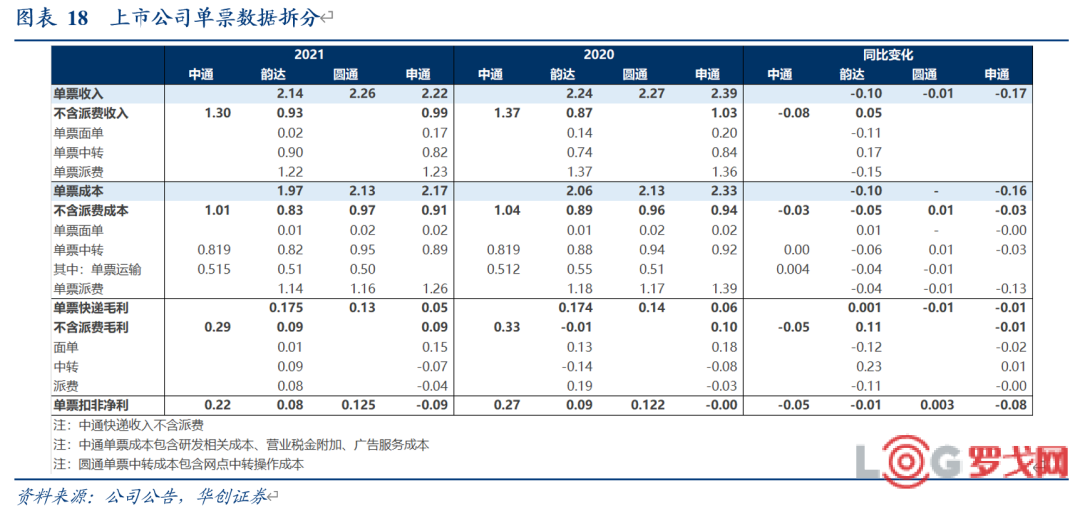

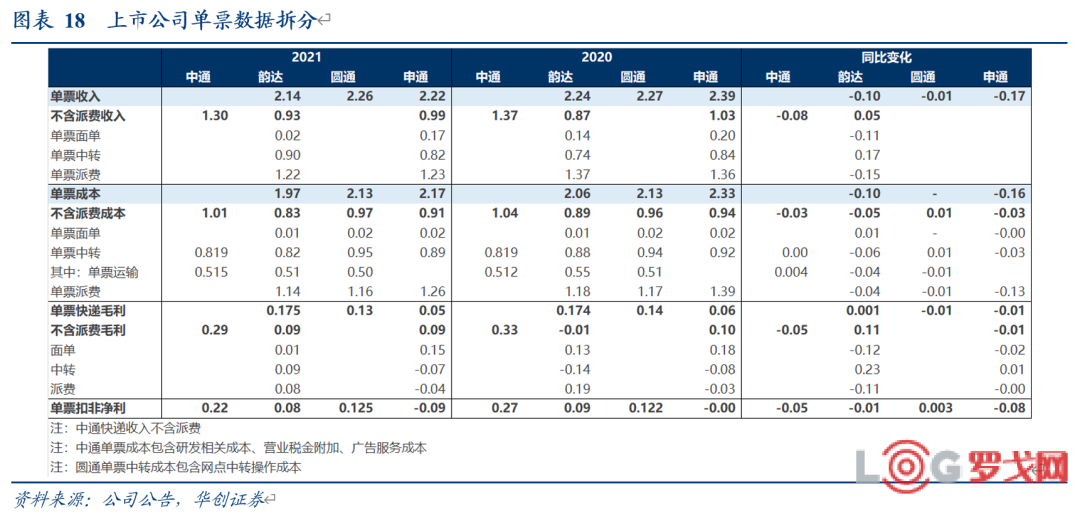

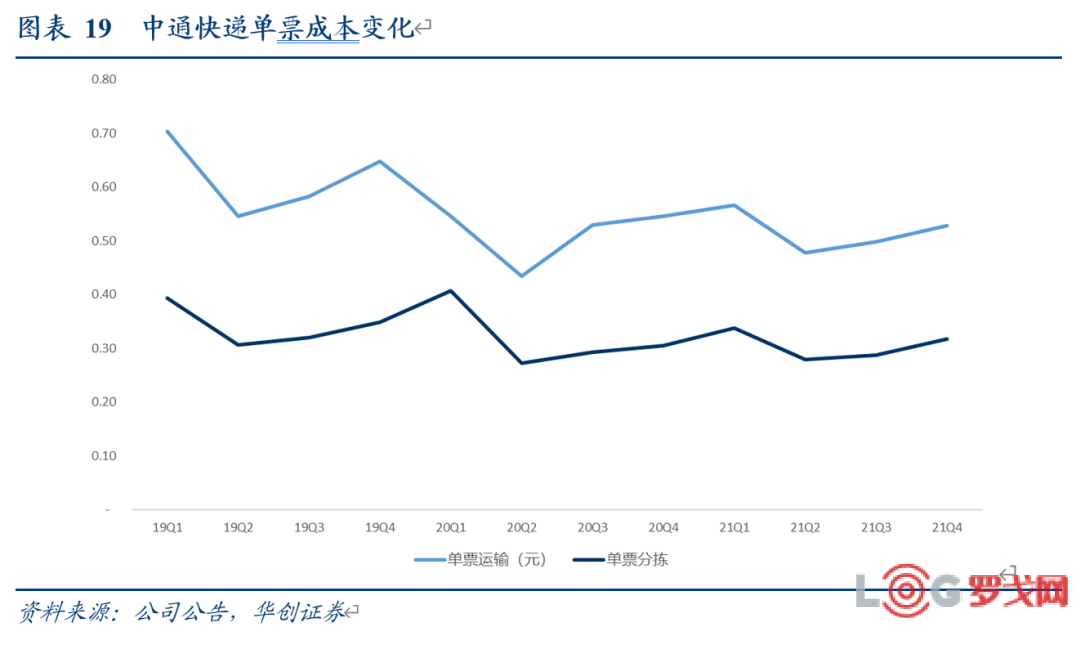

2、单票成本继续下行,但降幅缩小

单票运输成本:圆通领先,韵达降幅最大。

圆通(0.503元,-0.007元)<韵达(0.51元,-0.04元)<中通(0.515元,+0.004元)。

单票操作成本:各企业成本差距接近。

圆通(0.302,-0.011元)<中通(0.304,-0.003元)<韵达(0.31元,-0.02元),头部快递企业单票中转操作成本差距已经降至1分钱以内。

可比口径看,单票运输+操作成本:

圆通(0.805元,-0.018元)<中通(0.819元,0.00)<韵达(0.82元,-0.06元)<申通(0.89元,-0.03元)。

受疫情减免优惠政策取消及油价上涨等影响,头部快递企业核心成本仍处于继续下行,但降幅已缩小至5分钱以内。

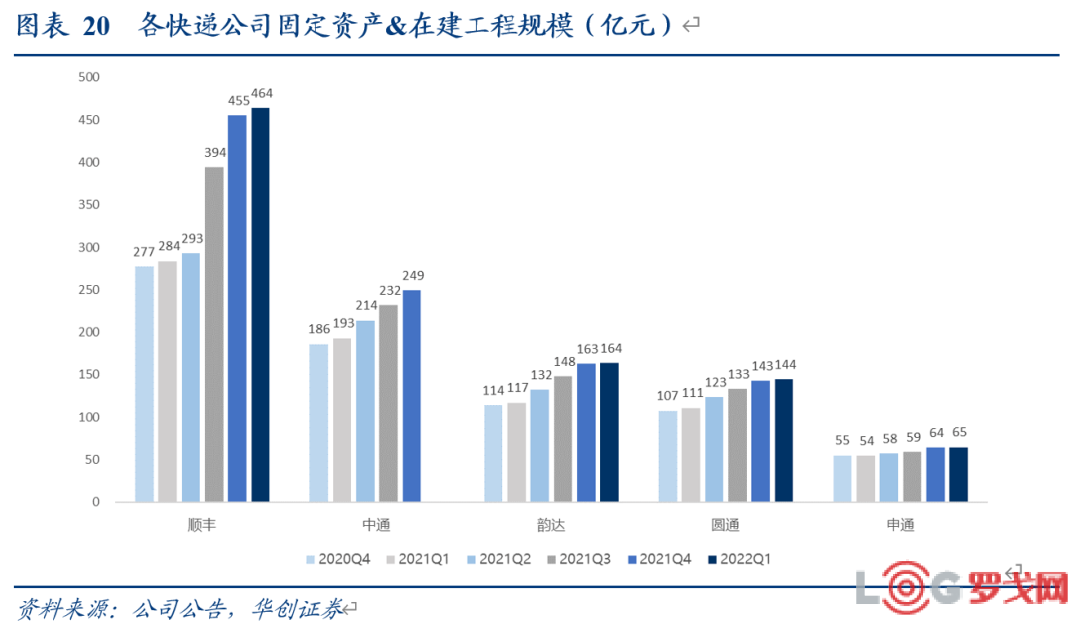

(三)资产端:基础设施建设高峰已过,产能扩张放缓

1、固定资产:中通仍具备较大资产规模优势

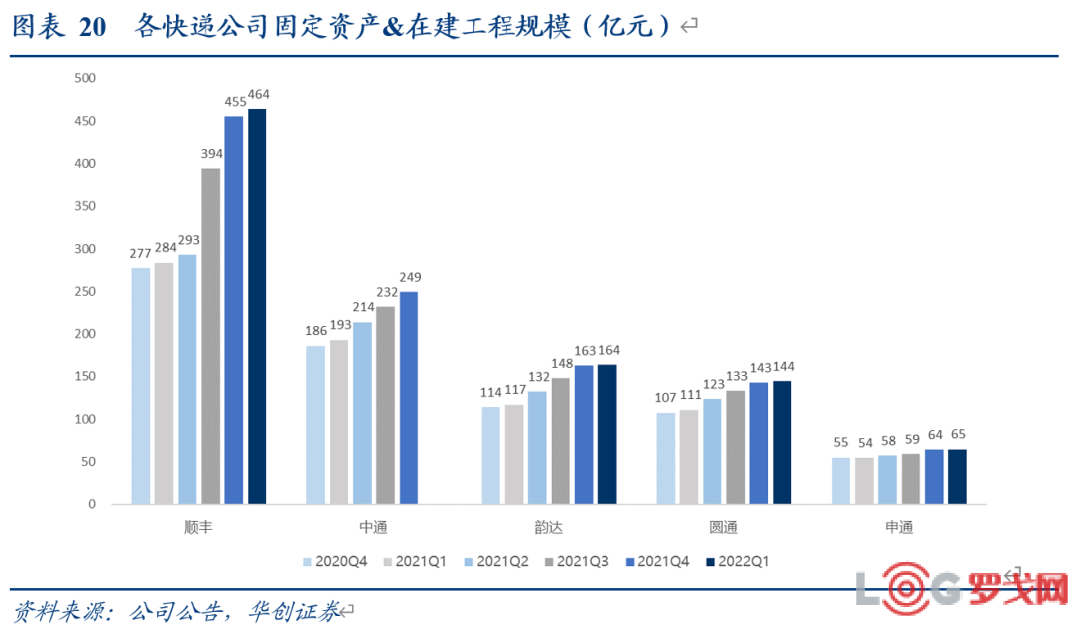

2021年末,顺丰、中通、韵达、圆通、申通固定资产与在建工程账面净值合计分别为455、249、163、143及64亿元,同比分别增长64%、34%、43%、33%、16%,经过2020-2021年的资本开支扩张,顺丰产能翻倍,中通、韵达、圆通扩张速度均超过30%。

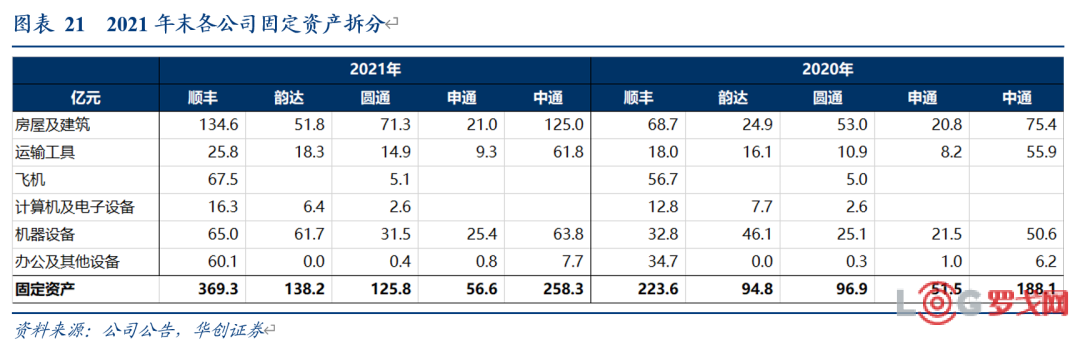

细项来看:

1)房屋及建筑设备(主要为仓库、中转场地)方面:

顺丰(134.5亿)>中通(125亿)>圆通(71.3亿)>韵达(51.8亿)>申通(21亿);

2)运输工具方面(不含飞机):

中通(61.8亿)>顺丰(25.8亿)>韵达(18.3亿)>圆通(14.9亿)>申通(9.3亿);

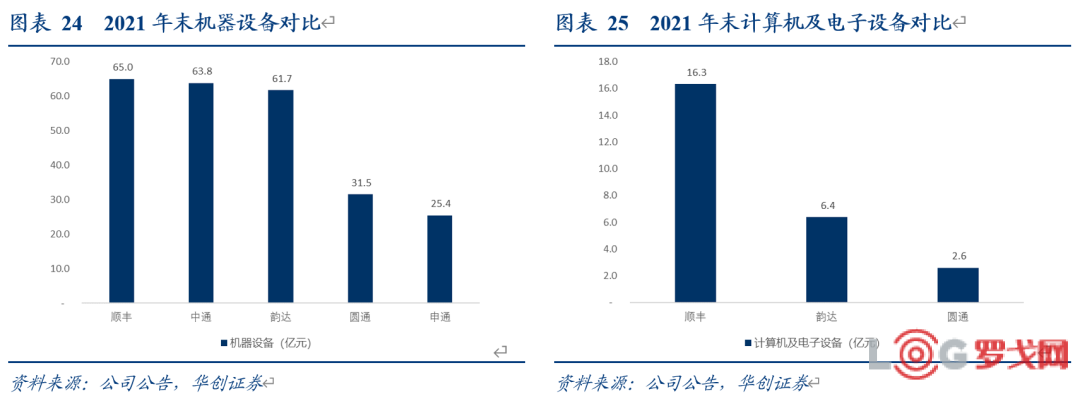

3)机器设备(主要为自动化分拣设备)方面:

顺丰(65亿)>中通(63.8亿)>韵达(61.7亿)>圆通(31.5亿)>申通(25.4亿);

4)计算机及电子设备:

顺丰(16.3亿)>韵达(6.4亿)>圆通(2.6亿);

综合来看,通达系中,中通在中转场、运输车辆、自动化设备环节仍然具备较大的资产优势,尤其是场地及车辆,分别领先第二名53.7、43.6亿元;

韵达在自动化设备方面与中通的差距较小,圆通中转场地资产领先于韵达。

顺丰通过20年下半年起的资本开支扩张在中转场地、自动化设备等方面迅速扩张。

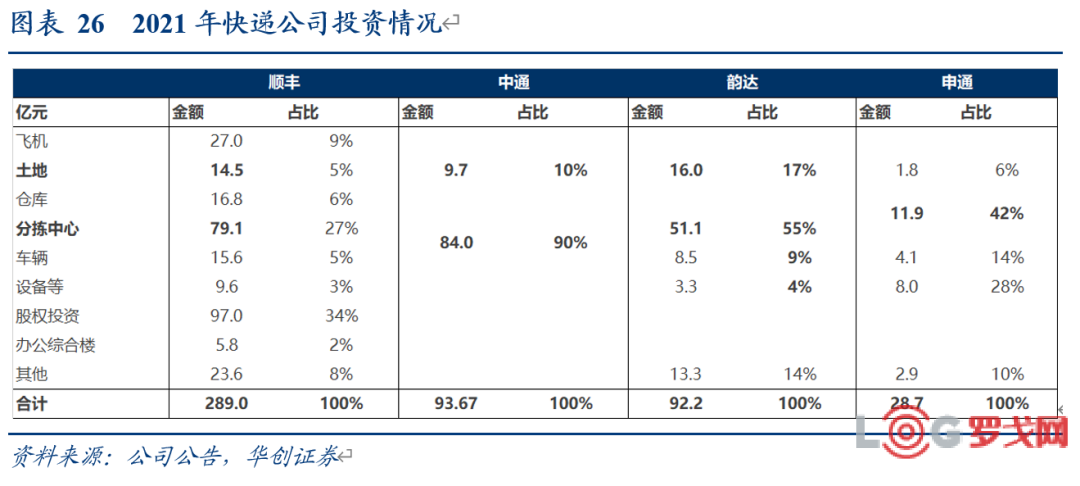

2、资本开支:21年Q4起资本开支速度放缓

2021年顺丰、中通、韵达、圆通、申通资本开支现金分别为192、93.3、82.5、55.6及28.7亿,同比分别增长56.5%、1.3%、37.3%、6.6%、19.8%,头部快递企业中中通、圆通资本开支速度显著放缓。

从具体投资方向来看,土地及分拣中心依然为重点投向。顺丰2021年分机中心投入79.1亿元,较2020年投入增长超过1倍,占当年比重27%,韵达分拣中心投入51.1亿元,占比55%,申通投入11.9亿元,占比42%。

顺丰、中通、韵达及申通在土地储备方面分别投入14.5亿、9.7亿、16亿、1.8亿,占比分别为5%、10%、17%、6%。

分季度来看,21年Q4中通、韵达、圆通、申通的资本开支分别为22.5、27.5、13.2、11.4亿元,同比分别-25.4%、+34.2%、-37.9%、+192.3%,中通、圆通资本开支已出现同比负增长,环比Q3也均出现负增长;

22年Q1韵达、圆通、申通资本开支分别为13.7、11.6、6.9亿元,环比21年Q4均进一步下降。

如上文所述,经过20-21年的资本开支扩张,通达系快递公司固定资产及在建工程规模已经出现显著增长,在快递行业增速中枢下移,产能瓶颈问题减缓的背景下,预计未来资本开支规模将进一步放缓。

三、投资建议及风险提示

1、我们强调观点:电商快递进入盈利改善周期

自2021年“政策底”与“市场底”共振逻辑逐步兑现下,快递行业从价格竞争,转向服务比拼,高质量发展进一步明确,物流底盘相对扎实、服务品质相对更好的公司将会受益,中短期看,行业价格竞争态势预计将有所放缓。

年报及一季报坐实了提价->增利的逻辑,我们预计电商快递龙头公司中通、圆通、韵达进入明确的盈利改善周期。

继续推荐A股通达系中的圆通,继续看好公司数字化转型进一步赋能全网生态,同时建议积极关注当前市值已具备性价比的韵达。

2、顺丰处于市值修复的战略机遇期

公司21Q4实现最佳上市以来同期业绩,22Q1环比持续改善节奏虽因疫情影响有所干扰,但实现扭亏为盈并获得良好经营成绩,表明公司财务与业务条线步入良性协作,已明确走向正轨。

我们认为多元新业务逐步从规模转向质量发展会进一步减亏;成本管控亦会帮助利润修复;同时我们认为收入端亦有看点,时效快递业务可以扩大赛道、渠道,持续拓展电商退货、延期接单、新业务领域等,电商标快产品在市场从价格导向转向服务、品质导向阶段或迎重要机遇。而更长期维度看,供应链与国际业务或为第二增长曲线,鄂州机场将助力公司体系升级。

3、此外,我们认为3-4月快递行业受到疫情等因素影响导致业务量下滑,但预期为阶段性因素且已经逐步从低谷走出,预期5-6月会先后出现积压包裹派件高峰->或有的“报复性”网购消费—>电商618大促,由此5-6月行业业务量会重现繁荣。

风险提示:经济大幅下滑,价格战明显扩大。

年营收643亿,净利88亿,航空货运三巨头业绩出炉

1761 阅读

人工智能深度学习简史(1956~2024)

1654 阅读

汽车供应链变革风暴来袭?!一汽、东风、吉利、比亚迪、小米等集体官宣账期缩至60天

1471 阅读极兔速递参与中国(广东)—东盟贸易促进交流会,分享“最后一公里”解决方案

1100 阅读顺新晖和宁德时代签署战略合作协议,共建“零碳冷链”生态圈

1064 阅读京东物流江西省大件京东帮招商

953 阅读京东完成对达达集团的私有化收购,达达将从美股退市

1003 阅读淘宝首次火箭送快递实验成功

979 阅读京东物流陕西省大件京东帮招商

948 阅读怡亚通与苏州相城区携手共建产业供应链综合服务平台

935 阅读