[罗戈导读]内贸化学品航运龙头,以产定销扩张提速

[罗戈导读]内贸化学品航运龙头,以产定销扩张提速

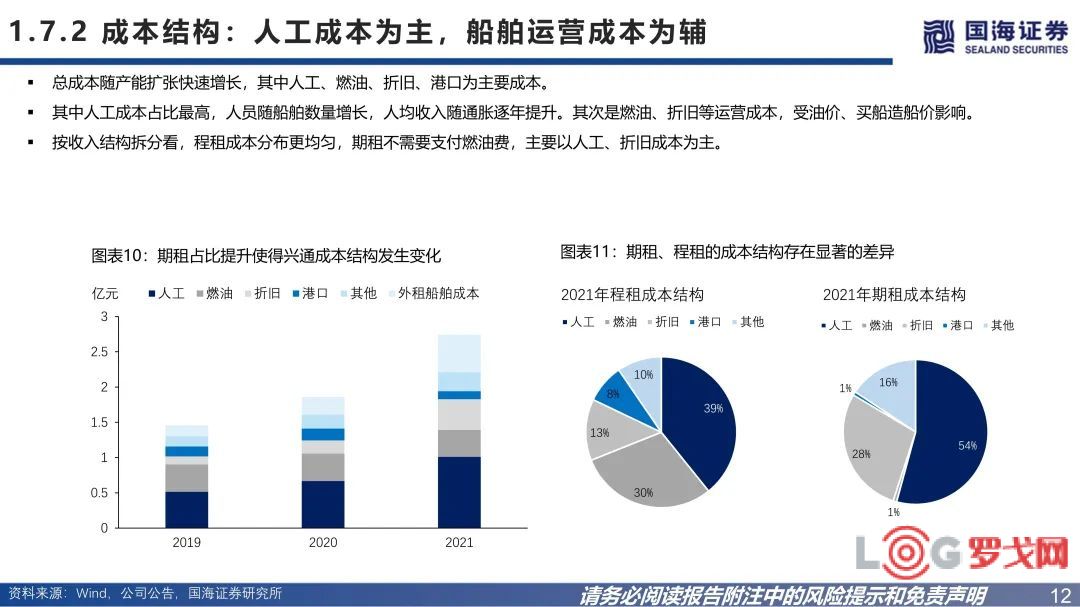

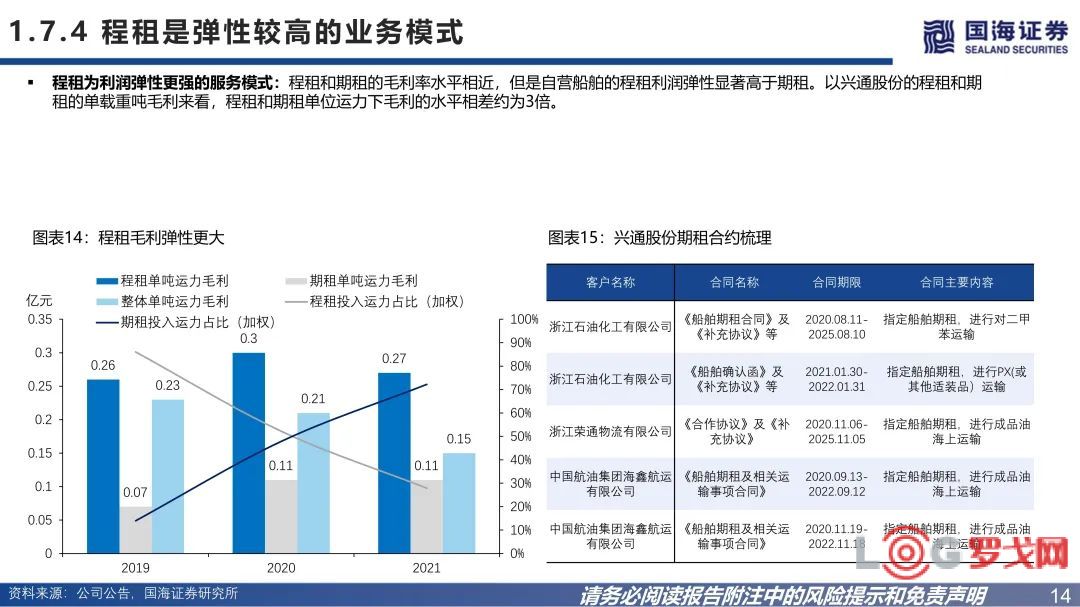

1.内贸化学品航运龙头,运力结构全面领先

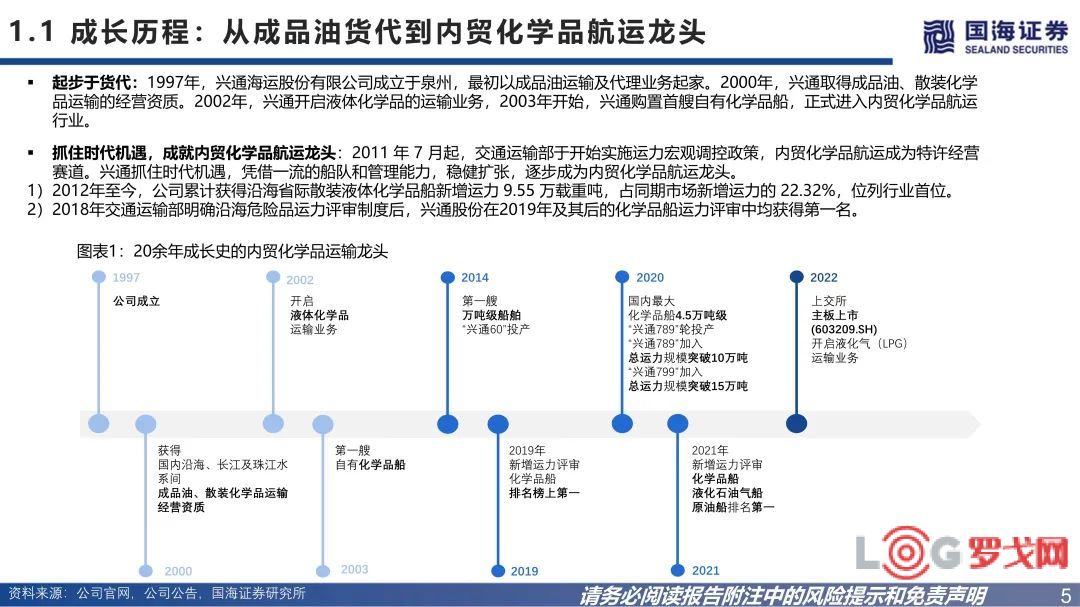

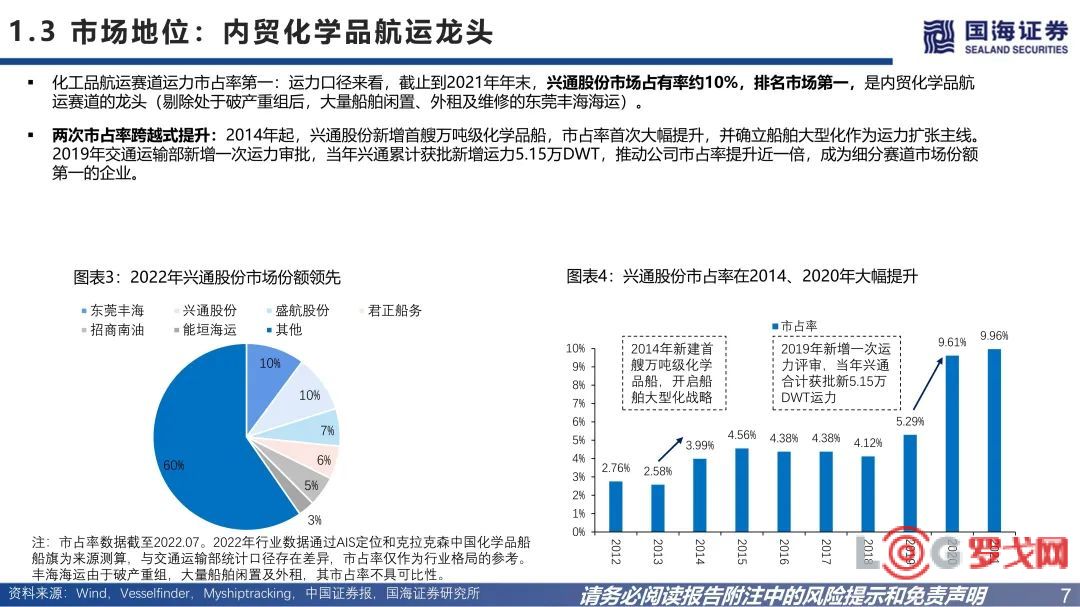

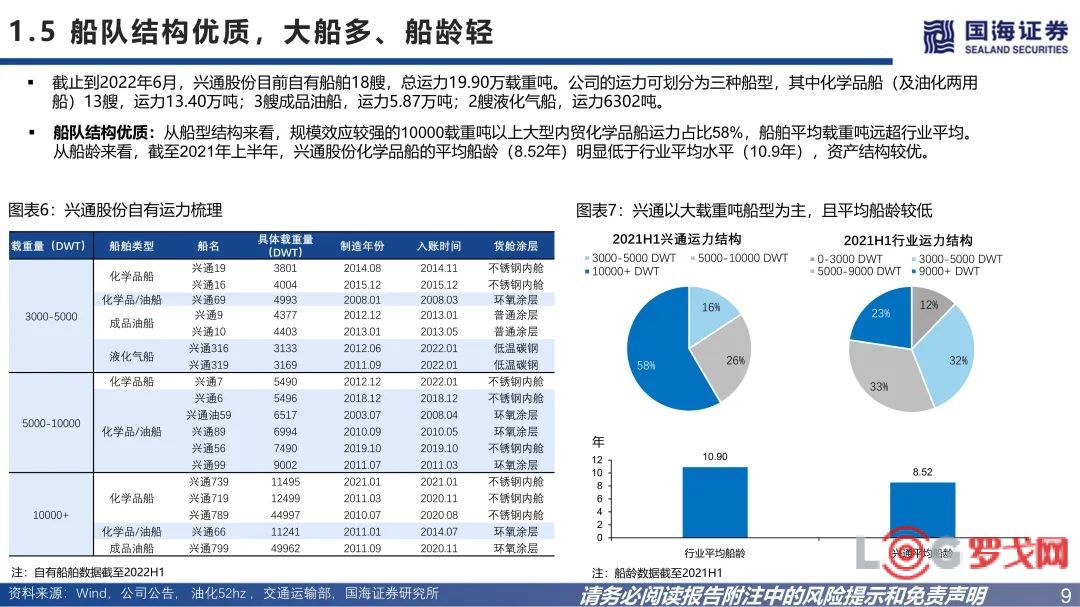

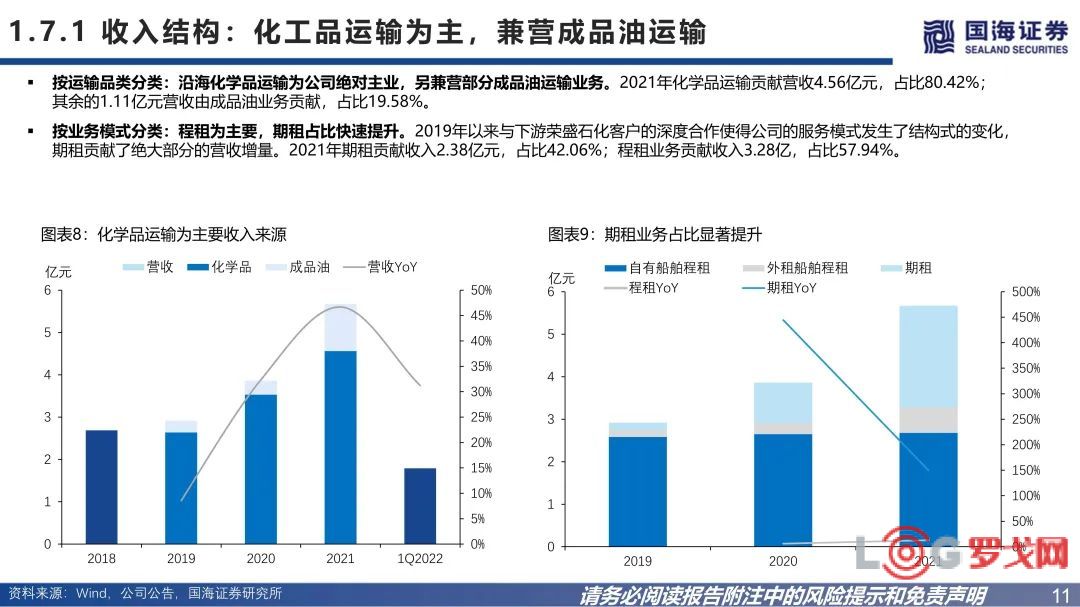

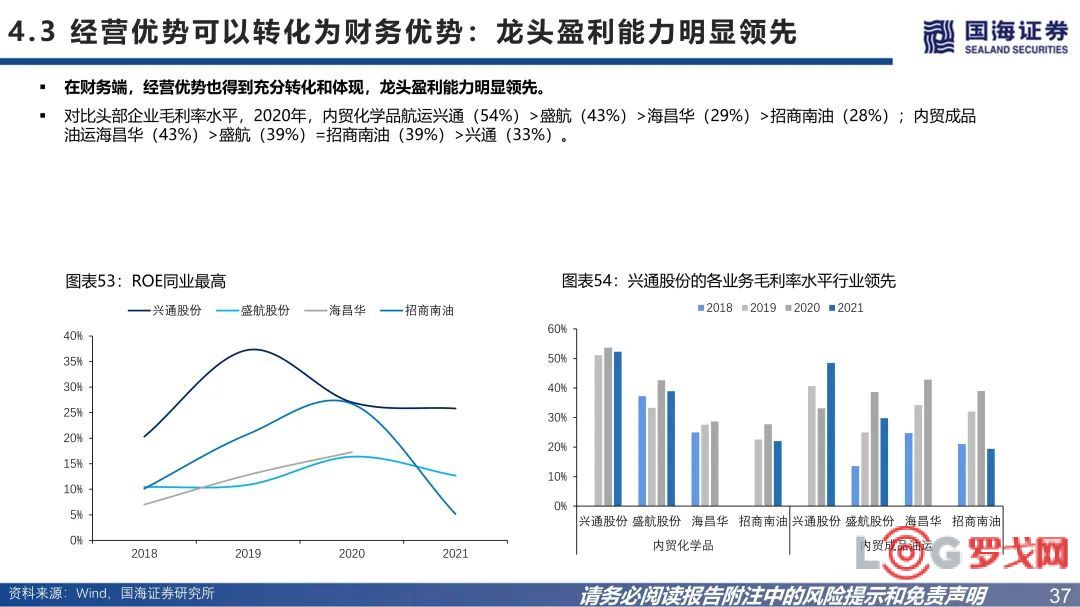

兴通成立于1997年,历经25年发展成为中国内贸化学品航运龙头。公司内贸化学品船运力第一,近三年连续四次运力评审得分第一,自2012年以来取得新增化学品运力总吨位排名行业第一。依托优质的船队结构和领先的运营能力,公司盈利保持较高水平,2018-2021年净利率稳中有升,由28%提升至33%,近三年ROE均值30.04%。

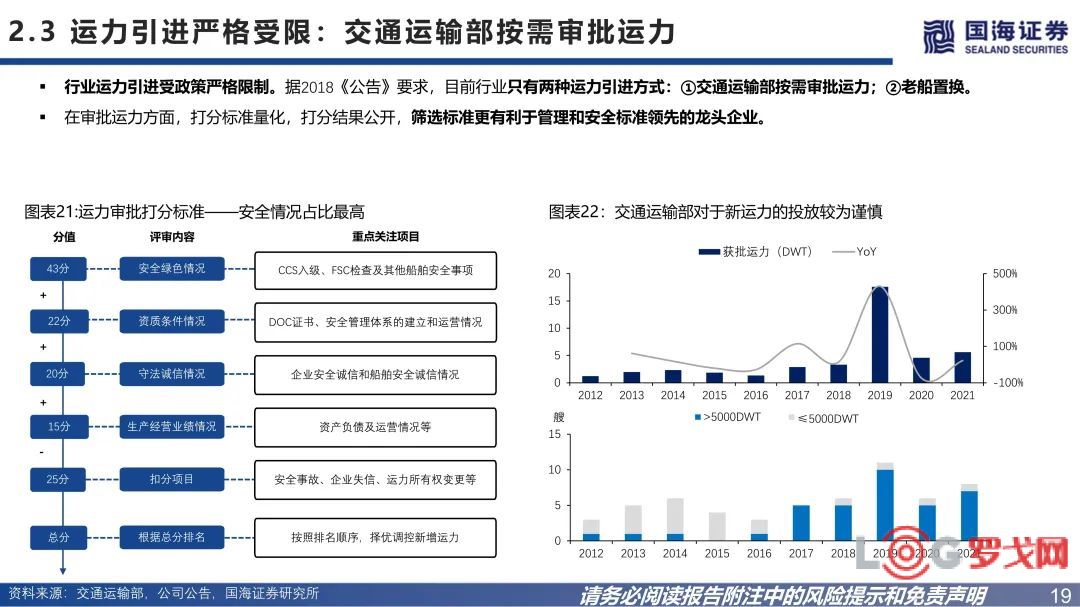

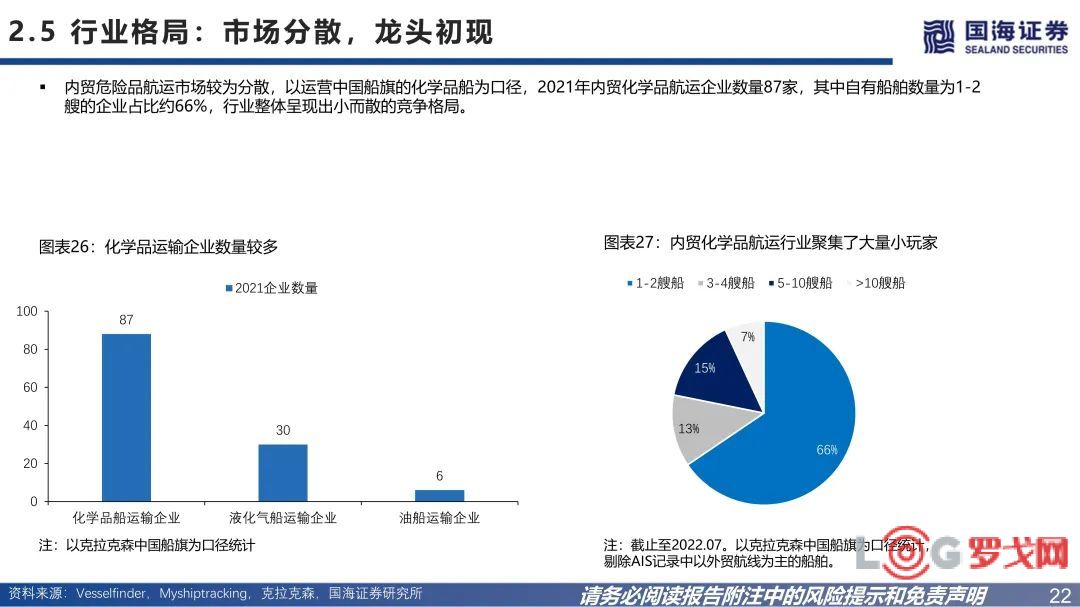

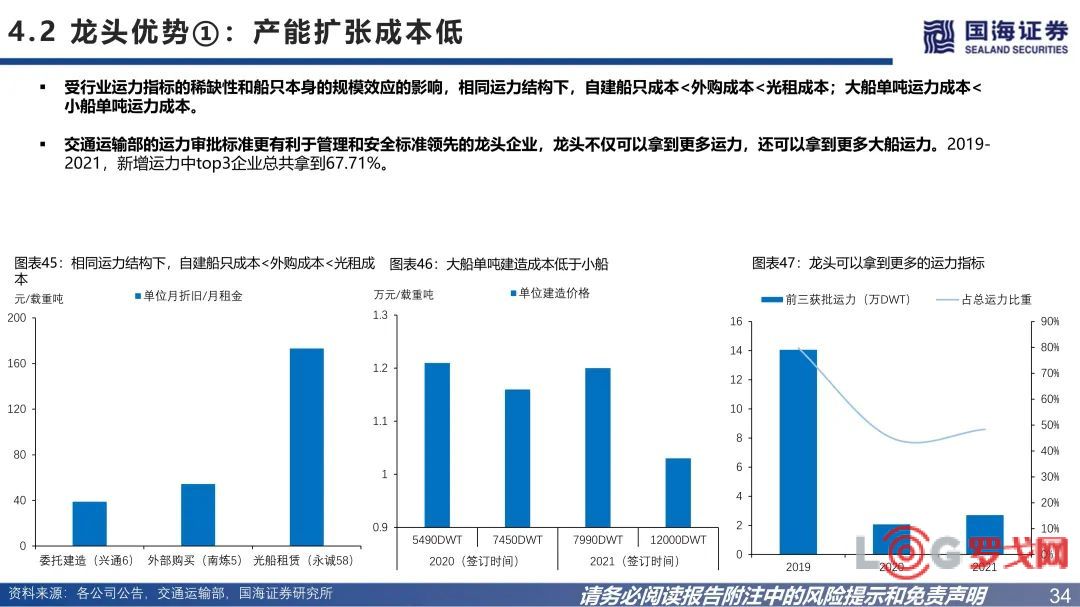

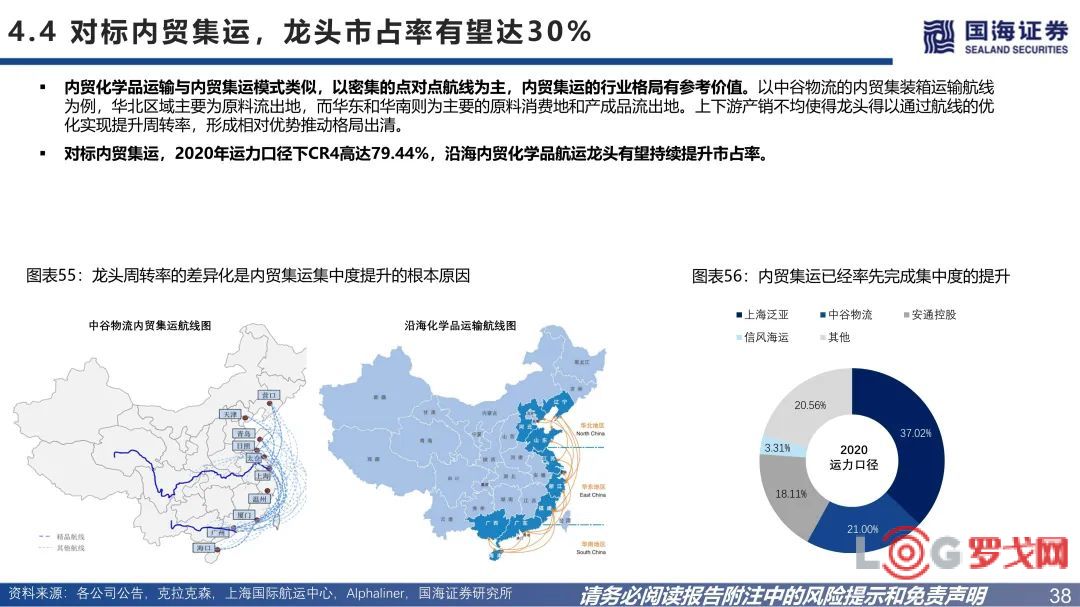

2.供给:特许经营,严控运力

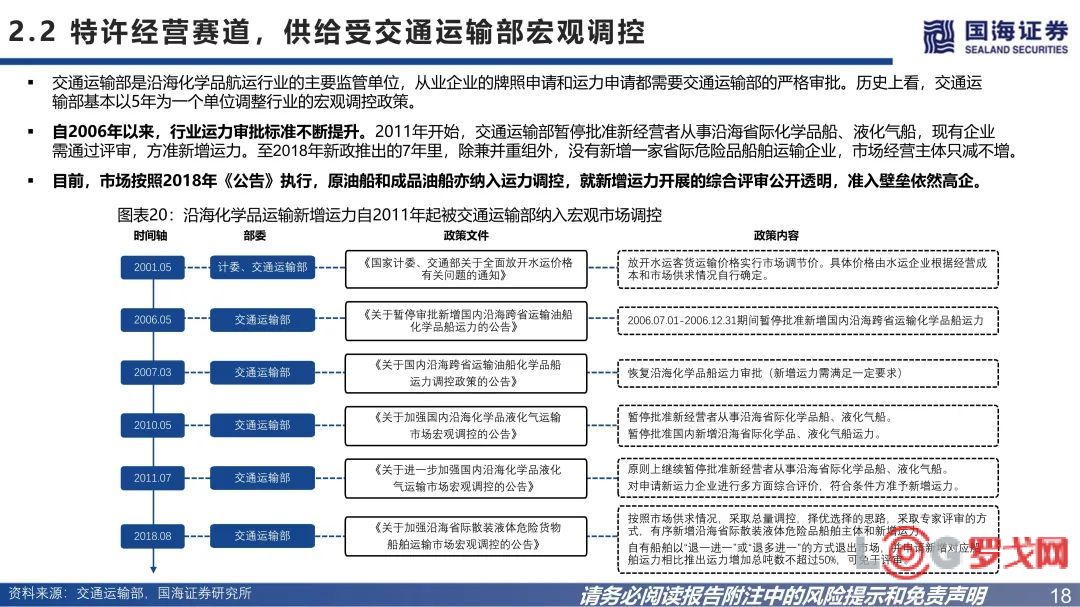

内贸化学品运输是受交通运输部监管的特许经营赛道,监管单位以总量调控、择优选择的思路严格控制行业运力。2014-2021,行业八年运力CAGR只有2.4% 。目前行业有约85家经营企业且格局分散,行业运力CR3约为23%,兴通市占率10%排名第一。

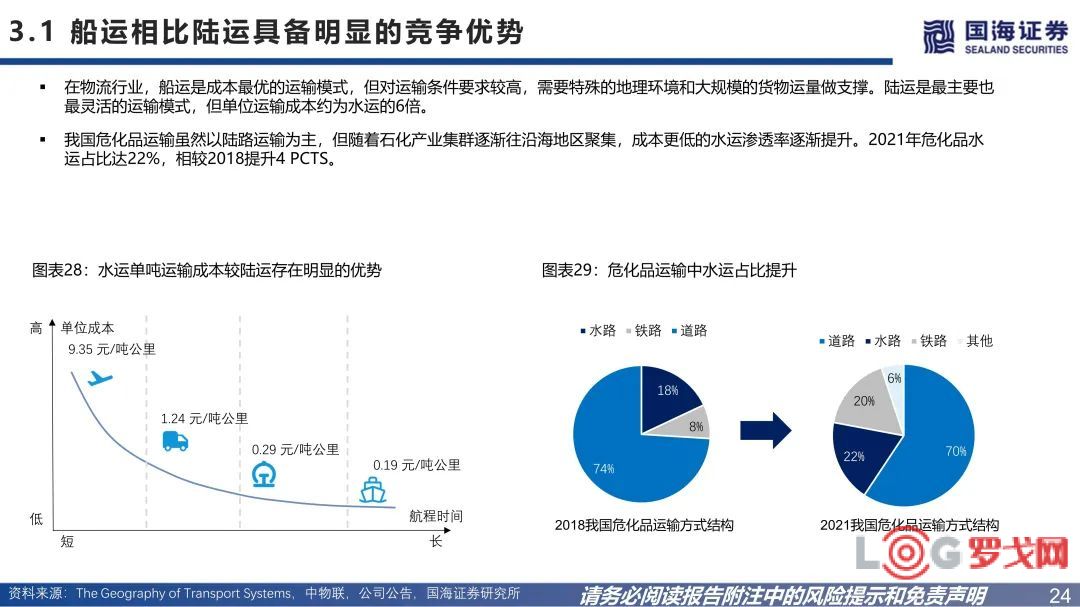

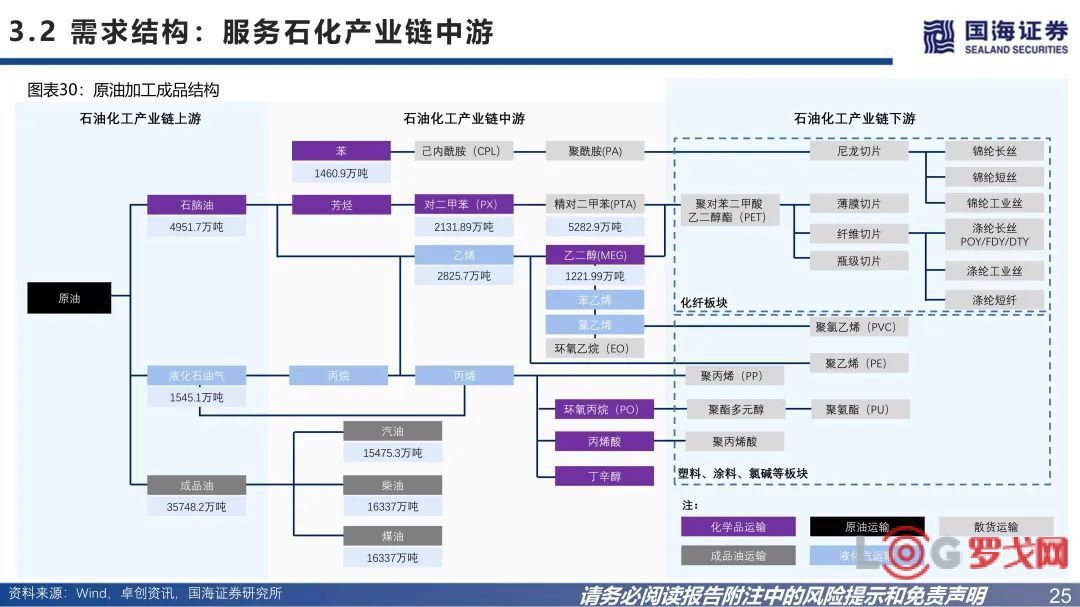

3.需求:供不应求,以产定销

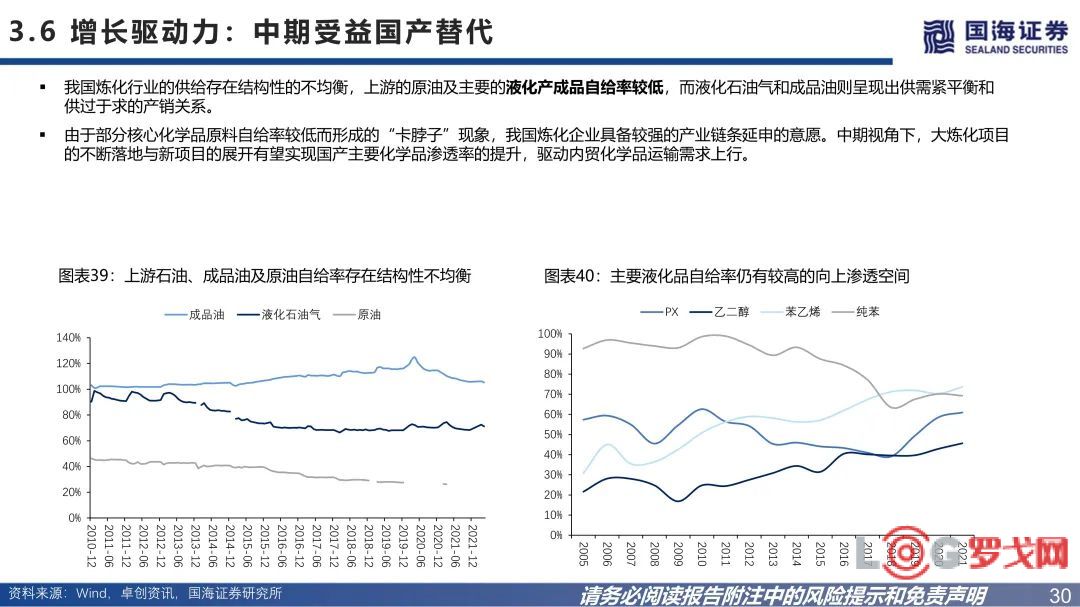

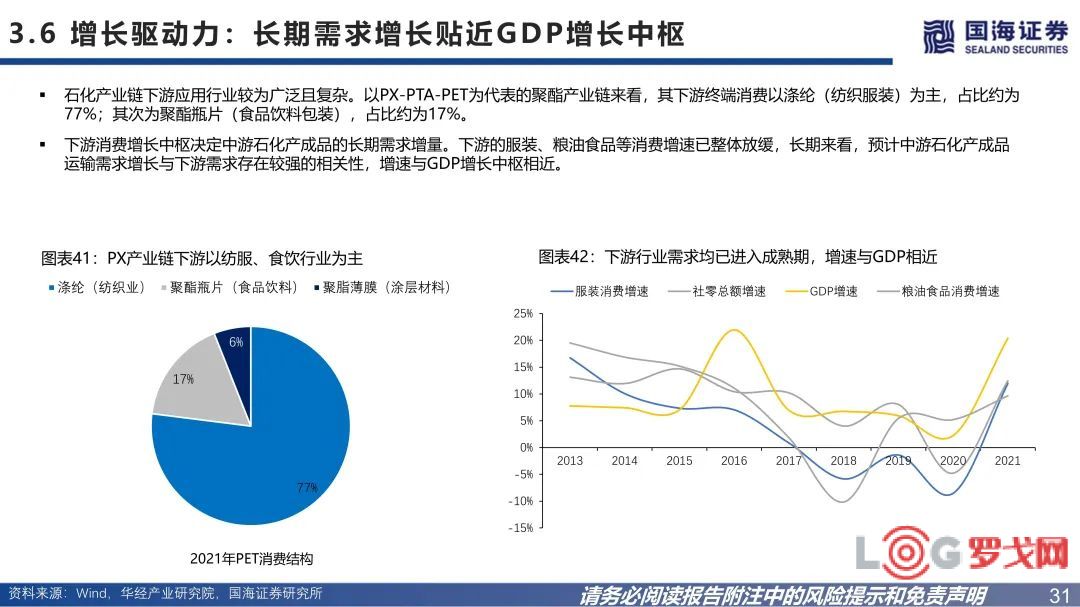

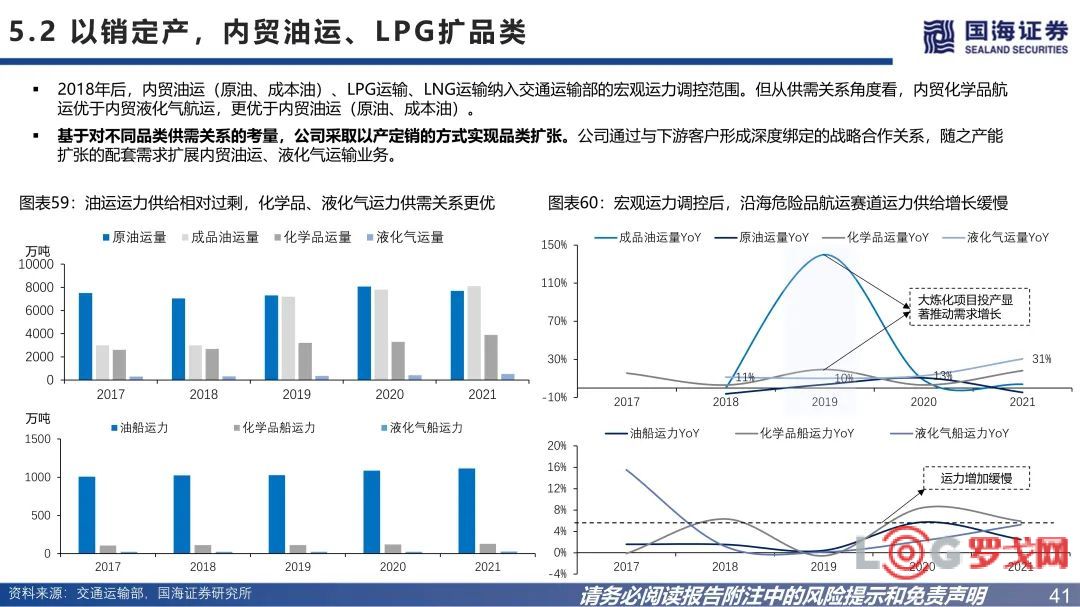

在化学品运输领域,水运较陆运有得天独厚的成本优势,2014-2021,行业运输量CAGR 7.9%,增速明显跑赢供给 。短期大炼化项目释放产能,中期主要品类有国产替代逻辑,长期随下游消费需求增长,预计行业中长期将处于供不应求状态,头部企业实现以产定销。

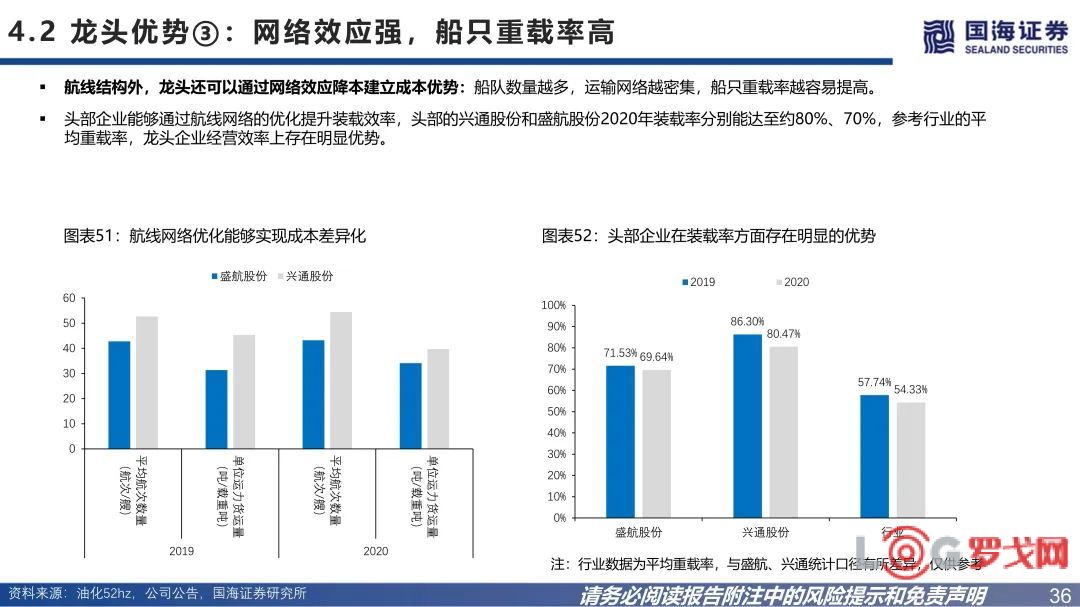

4.趋势:强者恒强,集中加速

内贸化学品航运以密集的点对点航线为主,行业发展呈强者恒强趋势。龙头企业在优质客户获取、运力购建成本、网络规模效应方面具备明显的领先优势。头部企业上市后,有望快速提升市占率水平,对标内贸集运行业,成熟期龙头市占率空间可达30%+。

5.投资建议:龙头扩张的黄金机遇,首次覆盖,给予兴通股份“买入”评级

公司成长逻辑清晰,兴通上市后,迎来扩张的黄金机遇期:

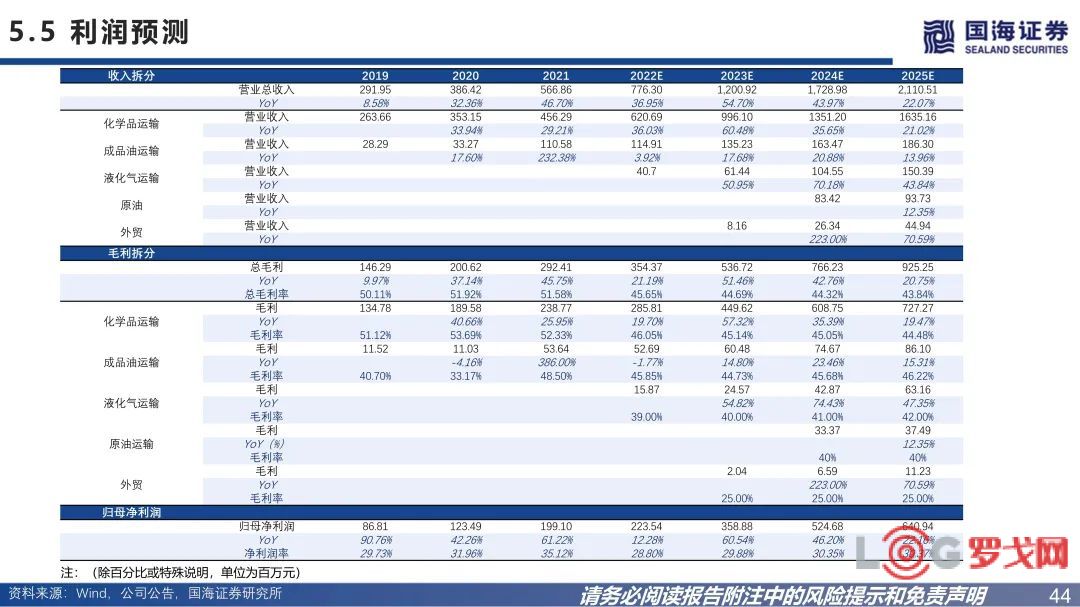

①内贸化学品运输以产定销,2022-2025市占率持续提升,营收随产能扩张快速增长;

②内贸油运、LPG以销定产,增长相对稳健,随大客户业务扩张而增长;

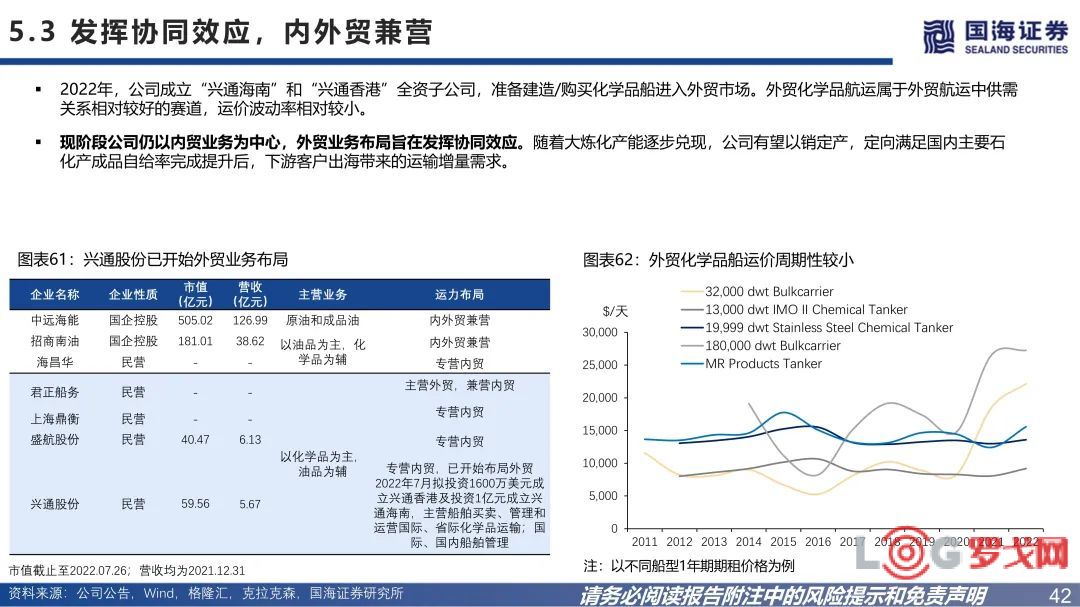

③外贸化学品运输开始布局,有望发挥协同效应,缩短产能投放周期并带来新的增长点。

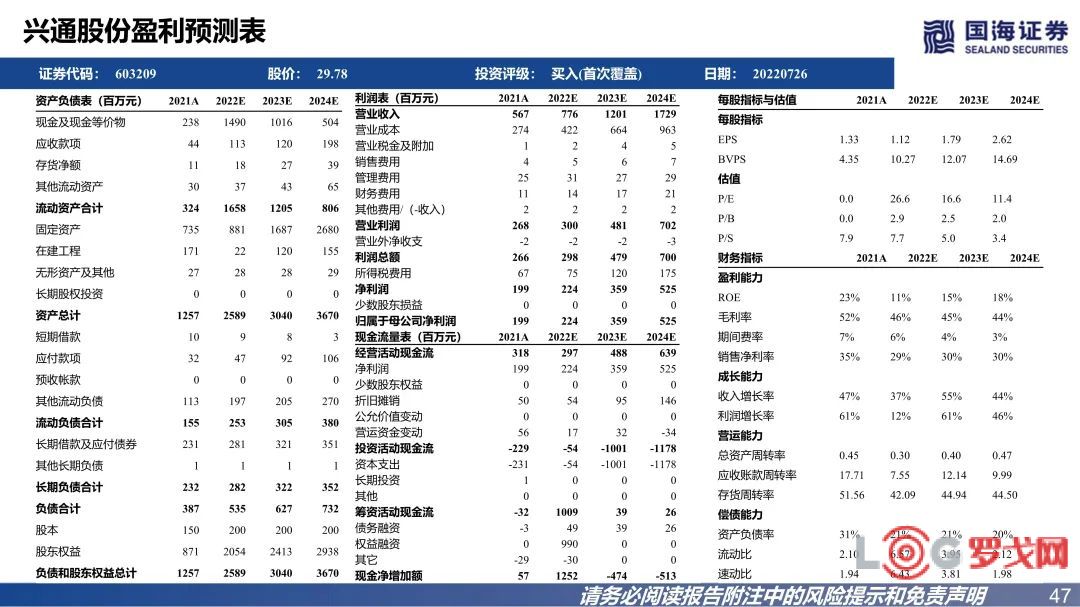

盈利预测:预计兴通股份2022-2024年营业收入分别为7.76亿元、12.01亿元与17.29亿元,归母净利润分别为2.24亿元、3.59亿元与5.25亿元,2022-2024年对应PE分别为26.64、16.60与11.35。首次覆盖,给予“买入”评级。

风险提示:政策变化、需求增长不及预期、产能扩张不及预期、收并购风险、化学品安全风险、疫情风险。

京东零售搜推团队调整,技术负责人或来自美团

1812 阅读

京东物流参与京东外卖的配送服务

1562 阅读

顺丰等多家快递公司拒收罗马仕充电宝

1307 阅读仓库通道宽度怎么计算?

882 阅读多多买菜试验自建仓,最快8月上线即时配送服务

828 阅读王卫、赖梅松等多位快递大佬入围2025新财富500创富榜

743 阅读最新Gartner全球供应链25强榜单,京东、联想上榜

766 阅读DHL暂停加拿大运输业务

752 阅读京东物流全国首创即时零售“秒送仓”仓配一体服务

694 阅读阿里最新合伙人名单出炉:精简至17人,9人退出,无新增

682 阅读