_SBboUc3Xj2ah.jpg?x-oss-process=image/quality,Q_80/resize,w_450/watermark,t_80,g_se,x_10,y_10,image_aURxY29TdHhRb0RzLnBuZz94LW9zcy1wcm9jZXNzPWltYWdlL3Jlc2l6ZSxQXzIw)

[罗戈导读]2021年后意大利跟随欧盟及其成员国、跨大西洋伙伴国相应政策的脚步已成大势,且外资审查领域“黄金权力”法案对于中资进入的审查收紧,短期内中国难再有大规模投资建设意大利港口的可能。

[罗戈导读]2021年后意大利跟随欧盟及其成员国、跨大西洋伙伴国相应政策的脚步已成大势,且外资审查领域“黄金权力”法案对于中资进入的审查收紧,短期内中国难再有大规模投资建设意大利港口的可能。

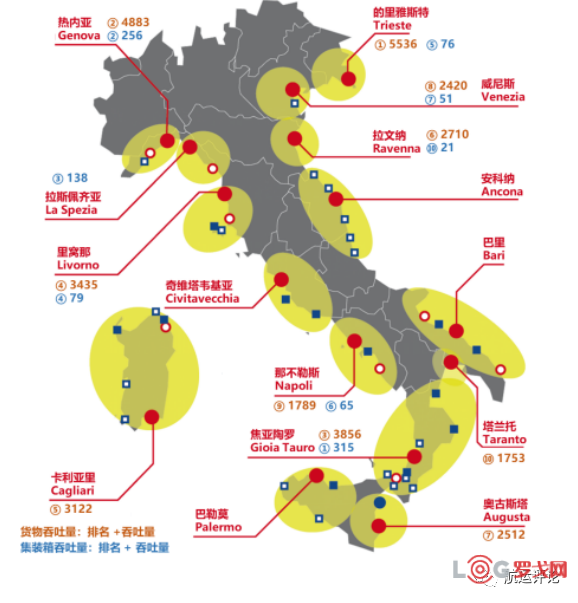

意大利港口主要于1994年与2016年完成两次较大的港口改革:(1)1994年以前绝大部分港口都采取公共港口管理模式,由政府负责港口基础设施建设与港口运营,在此模式下存在负债率高、港口运营效率低的问题,因此1994年意大利新的港口法(No.84/1994)将港口管理模式更变为“地主港”模式,通过特许经营协议将部分码头运营权交由PSA、HHLA等全球码头运营商,以期带动港口经营管理能力的提升。(2)由于1994年改革后24个地方港务局管理模式因港务局之间相互独立,出现港口间货源竞争激烈、与内陆地区联动性差以及港口建设资金缺乏等问题,因此意大利于2016年发布令(No.169/2016)即“地方港务管理局的重组、合理化与简化”法令,将原本24个地方港务管理局整合为16个区域港务管理局(PSAs),加强区域港口间的协同发展,而PSAs由基础设施和运输部(MIT)进行统筹。至此,意大利全国57个主要港口分由16个PSAs管辖,其中2021年货物吞吐量规模最大的是的里雅斯特港(5536万吨)和热内亚港(4883万吨),集装箱吞吐量规模最大的是焦亚陶罗港(315万TEU)和热内亚港(256万TEU)。

图1 意大利16个区域港务局及其枢纽港口分布

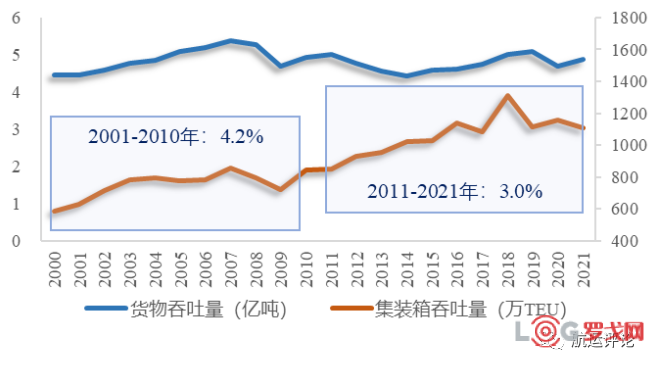

从意大利全国港口的合计吞吐量走势来看,近20年来货物吞吐量并未有明显增长,而集装箱吞吐量虽然从2000年的586.9万TEU增长至2021年的1107.1万TEU(转运箱占比37.0%),保持3.2%年复合增速稳定增长,但低于全球集装箱吞吐量同期6.7%的年复合增速,也略低于欧洲区域同期3.7%的增速。其中,主要集装箱港口焦亚陶罗和热内亚分别位列百大港口榜单第67位与第76位,焦亚陶罗港为纯转运港,完成意大利76.7%的转运箱量,而热内亚港则主要承担内陆腹地生成箱量。

图2 2000-2021年意大利港口货物、集装箱吞吐量增长走势

意大利地处欧洲南部地中海北岸,而2021年意大利全国主要港口完成转运箱量410万TEU,占全国集装箱吞吐量比重为36.3%,意大利港口集装箱吞吐量增长仍较为依赖转运货源。但是,从近10年地中海区域主要枢纽港口的集装箱吞吐量增长情况来看,意大利港口明显落后于其他枢纽港口,热内亚、焦亚陶罗两港增长较为缓慢,主要集装箱中转港焦亚陶罗在竞争中表现较为一般。相较而言,西班牙瓦伦西亚、阿尔赫西拉斯两港在2011-2018年间交替地中海区域港口集装箱吞吐量榜首,且增长较为稳定;比雷埃夫斯、丹吉尔麦德港近5年间都经历了集装箱吞吐量的快速增长,比雷埃夫斯港主要得益于中远海运集团接手港口集装箱业务,丹吉尔麦德港则因其新建的TC3、TC4投入运营后(整港900万标箱吞吐能力)快速达到满负荷运营而带动吞吐量快速增长。总体来看,意大利港口在地中海集装箱枢纽港口竞争中落后。

图3 2011-2021年地中海区域主要集装箱枢纽港口吞吐量走势

近些年中意双方在港口领域的主要合作案例为瓦多利古雷港,2016年中远海运港口便达成股权合作协议,2019年,青岛港与中远海运则入股了意大利瓦多利古雷港,与马士基码头公司成立合资公司,共同运营管理瓦多利古雷港集装箱码头(Vado Gateway Terminal,半自动化,设计年吞吐能力90万TEU)和冷藏码头。而至2019年3月,中意双方商定共建“一带一路”进一步扩大合作,将中国“一带一路”互联互通建设与意大利“北方港口建设计划”及“投资意大利计划”对接,计划为中国开放热那亚、巴勒莫、里雅斯特和拉文纳四个港口接受中国投资。但投资后续具体落实却面临较大风波,中交集团(CCCC)的热那亚和的里雅斯特港口扩建计划受到欧盟与美国的阻挠,最终因美国商务部将CCCC列入制裁公司名单而停止,而由汉堡港口及仓储物流公司(HHLA)收购50.1%的股份。此外,2021年后意大利跟随欧盟及其成员国、跨大西洋伙伴国相应政策的脚步已成大势,且外资审查领域“黄金权力”法案对于中资进入的审查收紧,短期内中国难再有大规模投资建设意大利港口的可能。

京东零售搜推团队调整,技术负责人或来自美团

1651 阅读

京东物流参与京东外卖的配送服务

1520 阅读

长安的荔枝:解密高效古代中国邮驿网络

1226 阅读顺丰等多家快递公司拒收罗马仕充电宝

1181 阅读菜鸟建立中东海湾六国跨境互发物流网络

1108 阅读供应链低碳革命:百威、施耐德电气、亿通国际等巨头的实战攻略

789 阅读多多买菜试验自建仓,最快8月上线即时配送服务

716 阅读最新Gartner全球供应链25强榜单,京东、联想上榜

675 阅读DHL暂停加拿大运输业务

682 阅读阿里巴巴:即日起饿了么、飞猪合并入阿里中国电商事业群

611 阅读