[罗戈导读]长久物流是A股首家上市汽车物流标的,公司上市后先后受整车销售不景气、公路治超、疫情等外部因素影响,自2016年来收入保持平稳。但作为中国第三方汽车物流龙头,公司始终在积极寻找破局之路和第二增长曲线。

[罗戈导读]长久物流是A股首家上市汽车物流标的,公司上市后先后受整车销售不景气、公路治超、疫情等外部因素影响,自2016年来收入保持平稳。但作为中国第三方汽车物流龙头,公司始终在积极寻找破局之路和第二增长曲线。

1. 深度介入新能源,打造动力电池供应链闭环

长久物流是A股首家上市汽车物流标的,公司上市后先后受整车销售不景气、公路治超、疫情等外部因素影响,自2016年来收入保持平稳。但作为中国第三方汽车物流龙头,公司始终在积极寻找破局之路和第二增长曲线。2022年开始,公司介入新能源供应链业务,为主机厂、动力电池厂商等客户提供危险品物流、仓储等传统服务,并围绕汽车后市场,提供动力电池回收相关业务。2023年5月20号,公司发布公告收购广东迪度新能源,正式拿到动力电池回收资质。公司不断探索新能源产业链,围绕正向物流、逆向物流、回收、PACK加工、梯次利用等环节,实现动力电池供应链闭环,第二增长曲线跃出水面。

2. 协同效应可观,渠道、流通、生产、销售多环节赋能

长久物流拥有20年汽车供应链服务经验,其母公司长久集团2022年位列中国汽车经销商集团百强排行榜第14位,在新能源供应链领域能够发挥较强的协同效应。

①在渠道端,长久物流深度绑定主机厂,B端渠道资源丰厚,根据公司官网显示长久汽车自营4S店近80家,C端资源丰厚,能够很好的导流动力电池回收业务。

②在流通端,长久物流拥有2、3、8、9类危险品运输资质和全国靠近主机厂近300万平米仓储布局,在正、逆向物流领域拥有先天优势。

③在生产端,公司打出组合拳,在滁州设立全资子公司长久新能并收购广东迪度新能源,拥有废旧动力电池回收和梯次利用资质的同时初步形成电池制造和PACK加工能力。

④在销售端,公司国际物流业务覆盖全球,海外物流网点有望赋能销售。

3.差异化定位切入市场,尽享储能出口红利

据海关总署公布数据,一季度全国锂电池出口1097.9亿元,相较于去年同期出口额565亿元,同比增长94.3%,储能出口是当下中国出口红利较为强劲的赛道之一。公司在储能产品制造和销售领域采取差异化策略,生产环节公司凭借渠道低成本优势完成废旧电池回收并pack加工为高性价比户储电池产品,在销售端公司选择南非、南美等弱电网区域搭建销售渠道并积极进取。我们看好公司差异化定位的竞争优势和行业增长红利带来的成长潜力。

4.盈利预测和投资评级

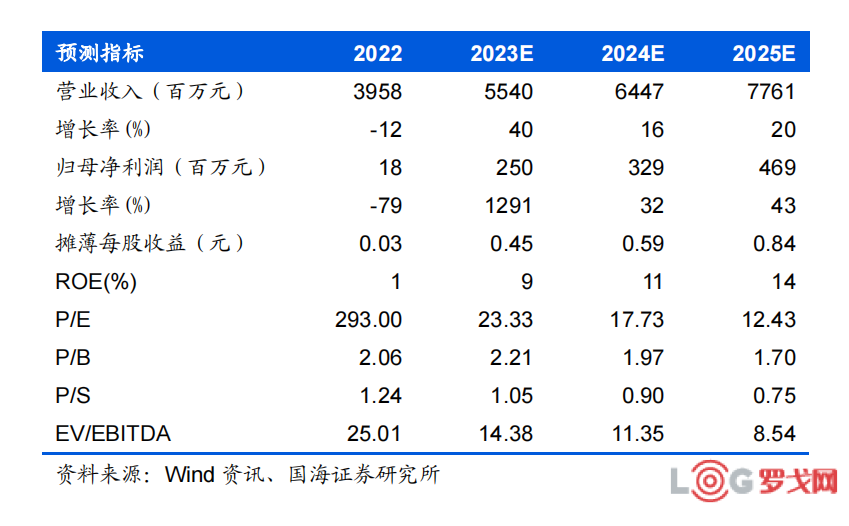

我们预计长久物流2023-2025年营业收入分别为55.40亿元、64.47亿元与77.61亿元,归母净利润分别为2.50亿元、3.29亿元与4.69亿元,对应PE分别为23.33倍、17.73倍与12.43倍。新能源第二曲线空间广阔,国际滚装船弹性乐观,整车业务逐渐回暖,首次覆盖,给予“增持”评级。

5. 风险提示

新能源业务发展不及预期、外贸景气度下行、国际业务开展不及预期、整车业务恢复不及预期、汽车产销量不及预期、新能源业务收入占比尚低。

618单量越多为何时效越快?京东物流智狼重塑仓储履约

3276 阅读

极兔云仓发展迅猛,“618”服务再突破

1692 阅读

获菜鸟1.7亿美元投资,年营收12.5亿美元,这家跨境物流巨头即将上市

1586 阅读菜鸟牵手瓶子星球集团,梅见、果立方用上了BC一体化酒水专仓

1143 阅读快递运输电动化破局,绿色物流进入新阶段

1012 阅读顺丰控股:5月营收251.13亿元,同比增11.34%;业务量14.77亿票,同比增31.76%

1004 阅读刘强东分享会:京东做餐饮酒旅都是为供应链

1039 阅读极智嘉更新港股IPO招股书 已完成港股上市备案

924 阅读京东零售搜推团队调整,技术负责人或来自美团

804 阅读联邦快递全新华北地区业务总部正式启用

762 阅读