[罗戈导读]拼多多发布2023Q1业绩,Q1公司营业收入376.4亿元,同比+58.2%,Non-GAAP归母净利润101.3亿元,同比+141.1%,收入及盈利均超预期。

[罗戈导读]拼多多发布2023Q1业绩,Q1公司营业收入376.4亿元,同比+58.2%,Non-GAAP归母净利润101.3亿元,同比+141.1%,收入及盈利均超预期。

拼多多发布2023Q1业绩,Q1公司营业收入376.4亿元,同比+58.2%,Non-GAAP归母净利润101.3亿元,同比+141.1%,收入及盈利均超预期。拼多多“便宜”心智稳固,品牌化升级持续推进,Temu国际业务快速发展拓宽成长空间,看好公司长期增长潜力,维持“强烈推荐”投资评级。

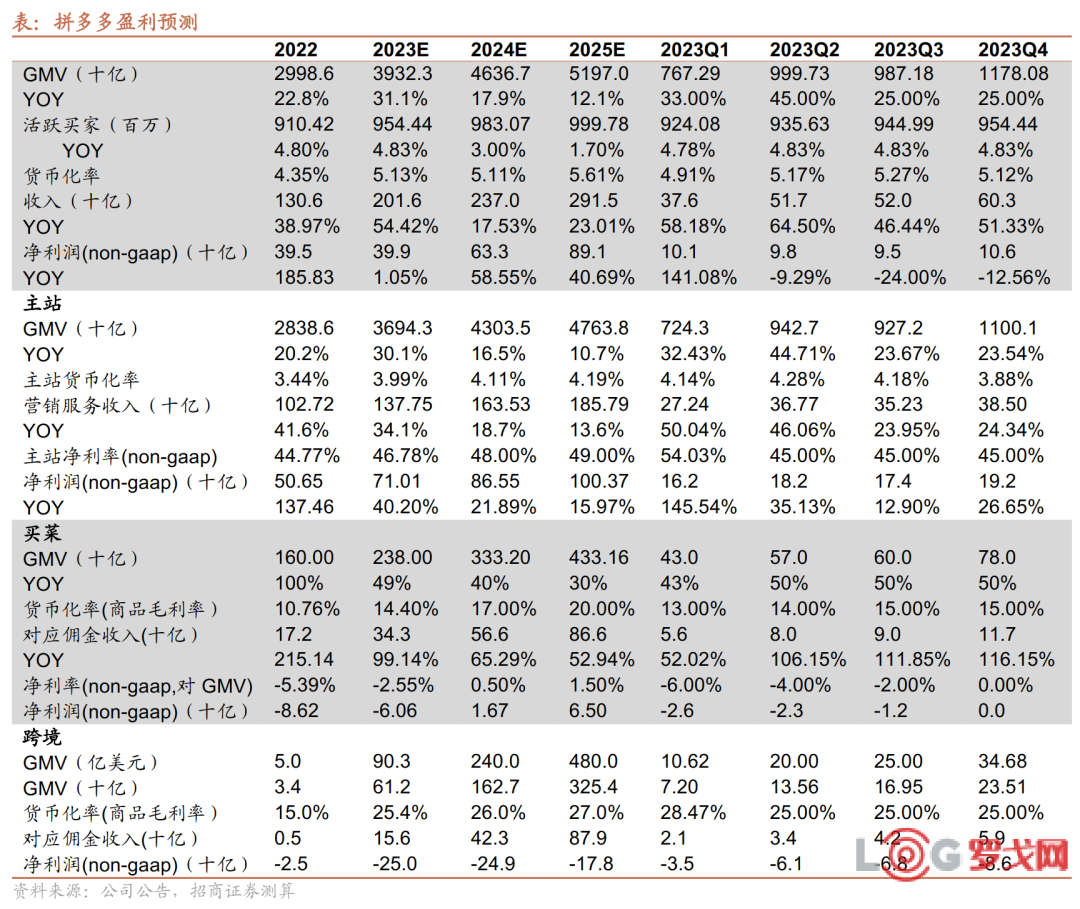

主站收入高速增长,广告生态持续优化。23Q1公司实现总收入376.4亿元,同比+58.2%,其中在线营销服务收入为272.4亿元,同比+50%,佣金收入为103.9亿元,同比增长86%,增速超预期。一方面,需求侧宏观好转推动全品类复苏,同时居民性价比消费需求提升的趋势契合拼多多低价心智,进一步驱动GMV快速增长;另一方面,商家侧平台品牌化不断推进,商户质量提升推动广告付费生态优化,货币化能力持续提升推动主站收入高增长。

费用率同比改善,盈利增长大超预期。23Q1公司实现毛利率70.4%,同比提升0.5pct,平台持续优化农产品供应链效率,毛利水平同比稳步提升。费用方面,23Q1销售费用/管理费用/研发费用分别同比+45%/+38%/-6.1%,销售费用率/管理费用率/研发费用率分别为43.2%/2.2%/6.7%,同比-4pct/-0.3pct/-4.5pct。一季度平台加码促销活动发放额外优惠券及折扣,例如参与上海五五购物节投入超40亿购物补贴、发放6000万张买菜消费券等,营销支出同比提升,但基于收入端的高速增长,费用率仍同比改善。盈利方面,Q1 Non-GAAP归母净利润为101.3亿元,同比+141.1%,盈利增长大超预期。

优化供给改善服务,加速高质量发展转型。公司23年以来持续推进由速度到质量的战略转型,供给方面,平台建立百亿生态专项,加大对中小企业和优质商家的资源倾斜,同时公司加强对供应链的投入,深入厂区及产业带从而降低采销成本,巩固低价优势让利消费者。消费者服务方面,平台提升物流履约时效,多数品类由此前的72小时发货升级为48小时内发货,售后服务环节为消费者提供仅退款服务,整体改善消费者购物体验。

Temu快速发展,长期有望开拓成长空间。Temu上线以来快速增长,据Marketplace Pulse,截至2023年5月Temu下载量在全球14个国家中的购物APP下载量排行榜占据第一,在美国、欧洲等多个消费市场热度持续提升。目前国际业务仍处于早期发展阶段,未来短期亏损或将对利润造成影响,长期有望进一步打开公司成长与盈利空间。

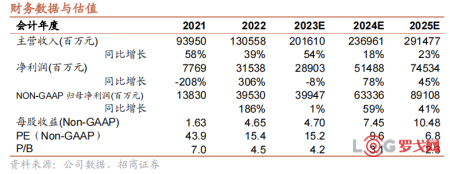

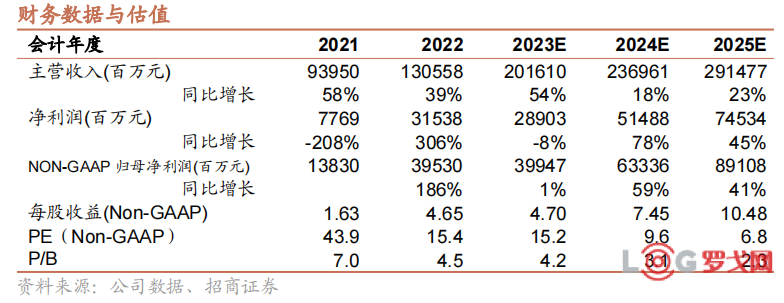

投资建议:拼多多“便宜”心智稳固,主站品牌化进程持续推进,Temu快速发展有望拓展长期成长空间,看好公司增长潜力,预计2023-2025年Non-GAAP归母净利润为399.5/633.4/891.1亿元,给予2023年Non-GAAP归母净利润25倍PE,对应目标价117.46美元,维持“强烈推荐”评级。

风险提示:宏观经济风险;行业竞争加剧;国际业务发展进度不及预期。

2025年京东物流-河北大件宅配、京东帮资源招商

1980 阅读

多多买菜:闷声增长

1319 阅读

义乌涨完广州涨 通达兔等快递全年或增收数十亿!

1178 阅读单品年销千万,新品研发提速,国民零食如何借拼多多复兴?

1044 阅读18天抵欧!宁波舟山港迎来史上最快中欧航线

1036 阅读欧盟《关键原材料法案》:全球资源战略格局的重大转变及应对策略

996 阅读又出伤人事件!买A退B、签收讹诈、押金不退……快递小哥如何避坑?

917 阅读三个月内第6次出手,京东领投具身智能公司帕西尼

923 阅读美团闪购携手家电品牌实现空调半日送装

915 阅读中国船舶吸并中国重工收官在即

884 阅读