[罗戈导读]前三季度行业完成业务量931亿件,同比增长16.4%,Q3业务量336亿件,同比增长16.7%,7-9月分别同比增长11.7%、18.3%、20%。

[罗戈导读]前三季度行业完成业务量931亿件,同比增长16.4%,Q3业务量336亿件,同比增长16.7%,7-9月分别同比增长11.7%、18.3%、20%。

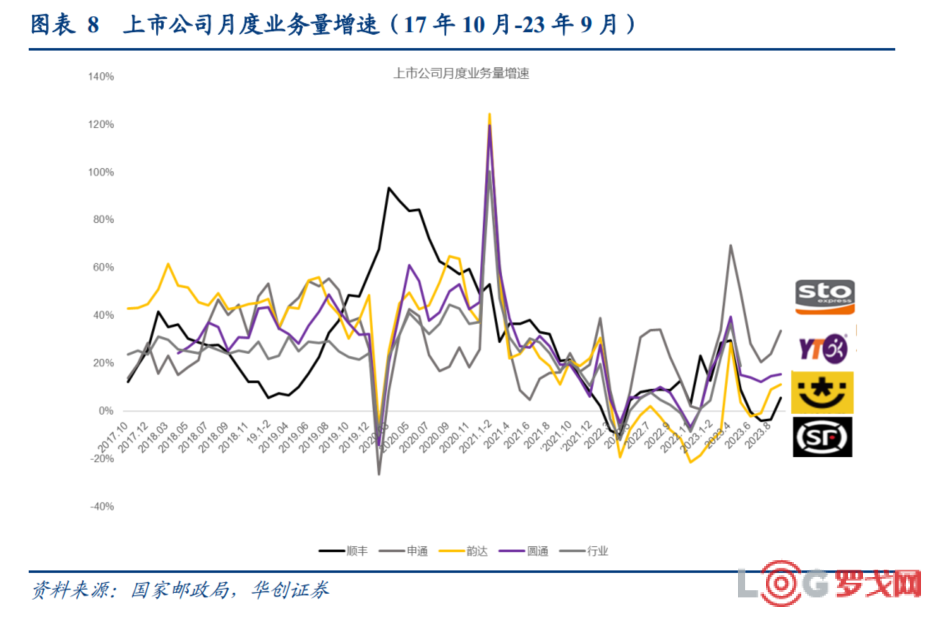

一、业务量:需求显韧性,申通增速最快。

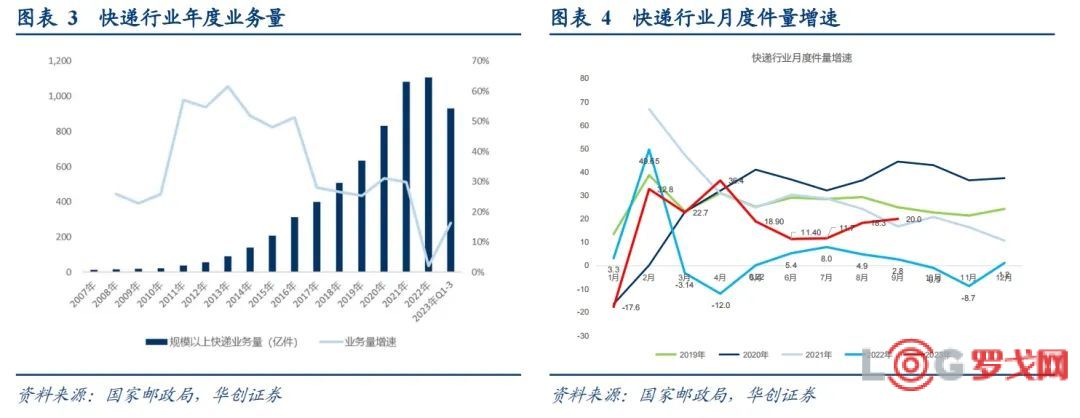

1)行业:前三季度行业完成业务量931亿件,同比增长16.4%,Q3业务量336亿件,同比增长16.7%,7-9月分别同比增长11.7%、18.3%、20%。

2)各公司业务量及同比增速:

前三季度,申通(123.2亿,+32.1%)>圆通(150.1亿,+18.4%)>行业(931.3,+16.4%)>顺丰(86.4亿,+9.1%)>韵达(132.7亿,+1.2%);

Q3申通(46亿,+26.1%)>行业(+16.7%)>圆通52.4亿(+14.1%)>韵达48.7亿(+6.4%)>顺丰28.1亿(-0.6%),顺丰件量增速主要受丰网业务剥离影响。

3)市占率:Q3圆通15.6%(+1.9pct)>韵达14.5%(+0.9pct)>申通13.7%(+2.8pct)>极兔12.7%>顺丰8.4%(同比-1.5pct)。

注:中通尚未披露三季度数据。

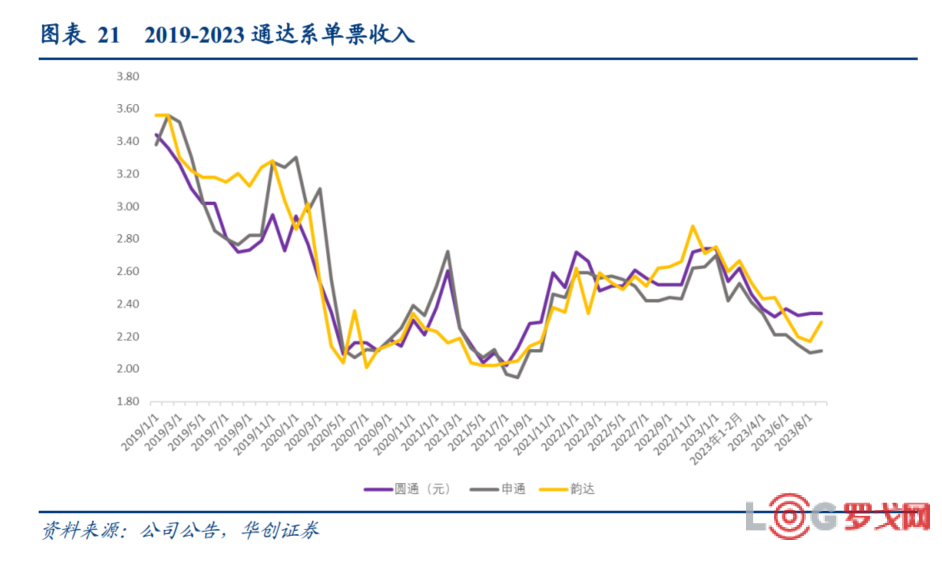

二、价格:淡季承压。

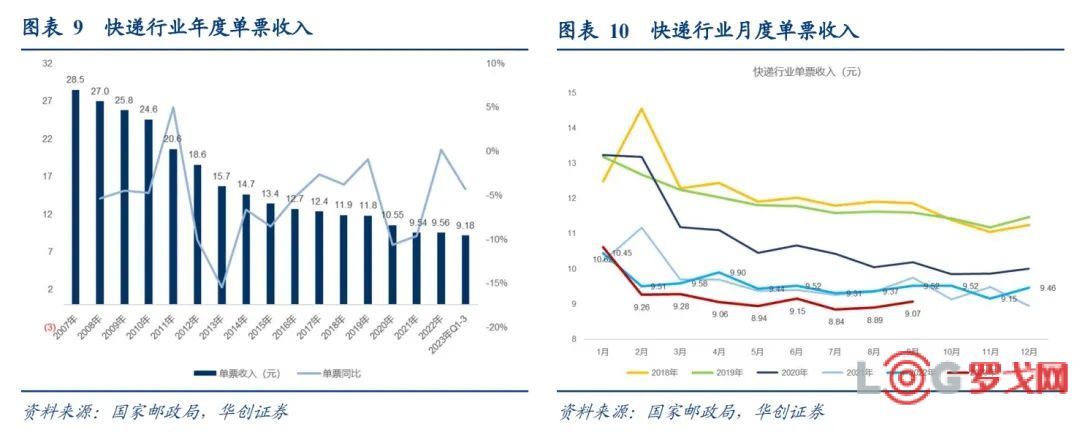

1)行业:前三季度快递行业票均收入9.18元,同比下降4.0%,其中23Q3快递行业票均收入8.94元,同比下降5.0%。

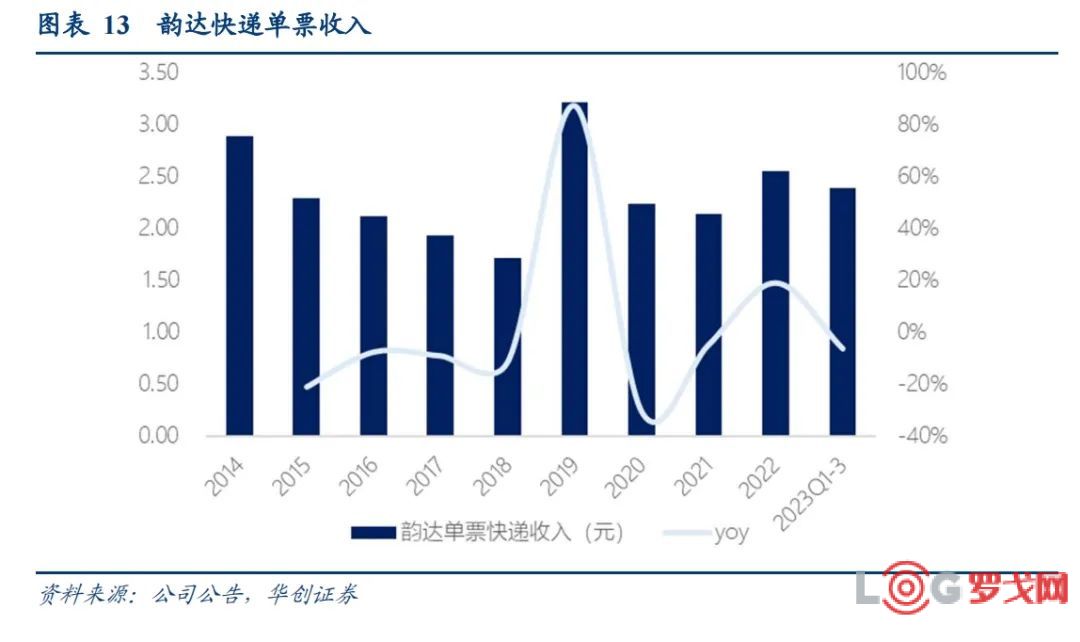

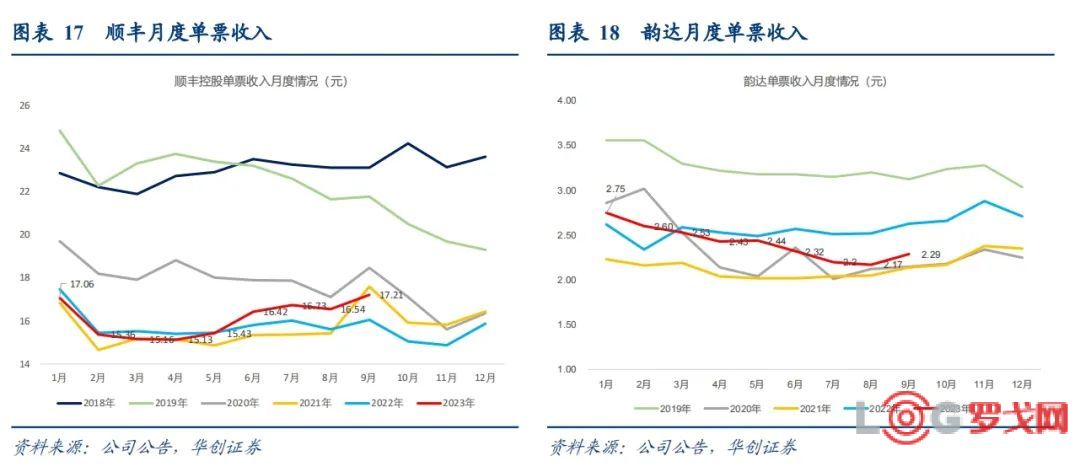

2)各公司:前三季度通达系各品牌单票收入同比均下滑,圆通2.41元(-6.1%,或-0.16元)>韵达2.39元(-6.1%,或-0.16元)>申通2.36元(-9.7%,或-0.24元),顺丰单票收入16.1元,同比增长1.3%。

Q3单票收入:圆通2.33元(-7.9%,或-0.20元)>韵达2.22元(-14.2%,或-0.37元)>申通2.12元(-12.5%,或-0.3元)。顺丰16.73元(+5.8%),主要系低价件丰网剥离。行业单价及通达系普遍下滑,一方面受货品结构及均重影响,另一方面也是淡季市场价格竞争影响。

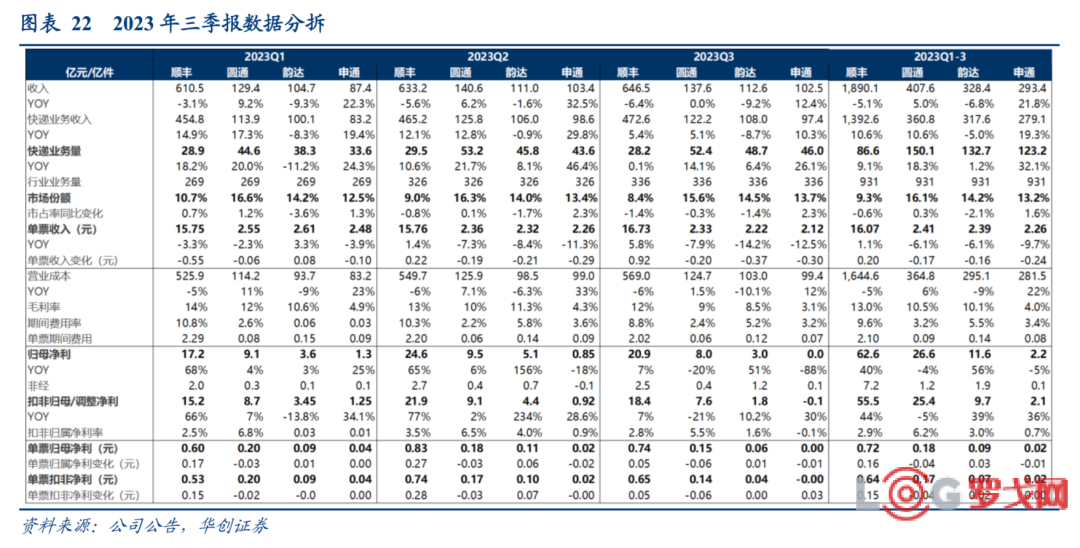

三、业绩综述:通达系三季度单票净利受市场冲击;顺丰保持稳健经营基调。

1、通达系:

1)前三季度归母净利,圆通26.6亿(-4%)>韵达11.6亿(+56%)>申通2.2亿(+5%);扣非净利,圆通扣非净利25.4亿(-5%)>韵达9.7亿(+39%)>申通2.1亿(+36%)。

2)Q3归母净利:圆通8亿(-20%)>韵达3亿(+51.5%)>申通0.03亿(-87.7%);扣非净利,圆通7.6亿(-21.3%)>韵达1.8亿(+10.2%)>申通-0.08亿(+30.1%)。申通出现扣非亏损。

3)单票扣非净利,前三季度圆通0.17元>韵达0.07元>申通0.02元;

23Q3,圆通0.14元>韵达0.04元>申通-0.002元。

2、顺丰保持稳健经营。

前三季度公司归母净利62.6亿(+40%),扣非净利55.5亿(+44%),Q3归母净利20.9亿元,同比增长6.6%,扣非净利18.4亿,同比增长7.3%,Q3实现上市以来最佳三季度业绩。

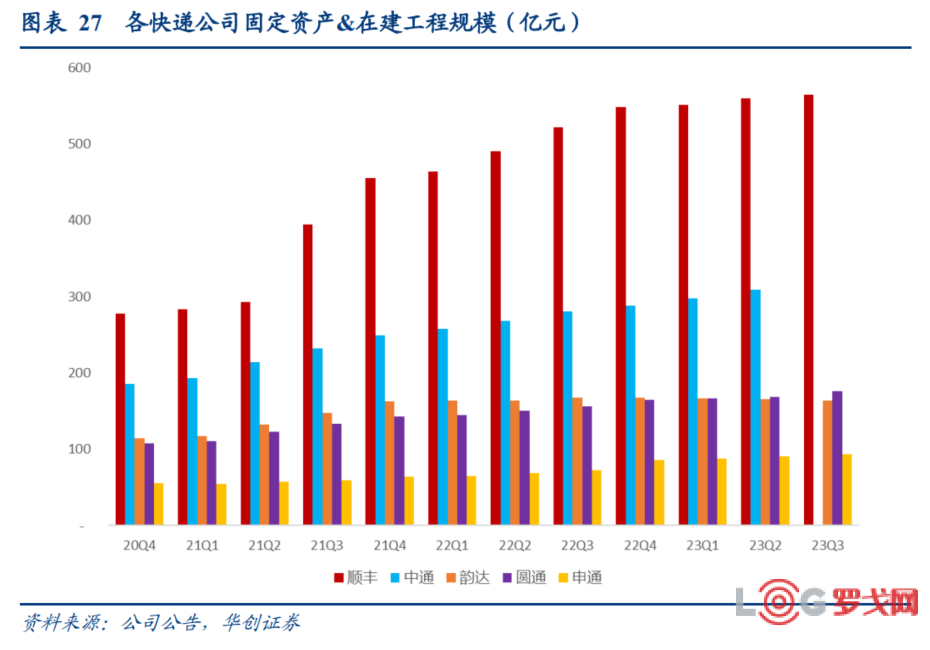

三、资产端:整体资本开支持续下行。

23Q3顺丰、韵达、圆通、申通季度资本开支分别为30.1、4.1、13.8、10.6亿元,同比分别下降26%、下降42%、增长6.5%、下降5.3%。

四、投资建议:持续看好行业中长期投资价值。

1、电商快递:我们强调产业判断,

件量方面,电商快递行业需求端具备韧性,全年预计仍将保持15%+增速,件量的修复将有助于头部快递企业提升产能利用效率,优化单票成本,奠定业绩稳健增长的基础。

行业格局方面,预计行业监管托底叠加终端加盟商盈利诉求,行业价格不具备进一步明显下行的空间,市场对于价格竞争存在过度担忧。

核心标的:看好韵达走出困境,边际变化或最大;持续推荐圆通仍处于低估;关注申通继续优化力度。

2、顺丰:我们认为公司当前看点,

其一位于估值底部:对应2024年不到20倍PE,公司上市以来的估值底部。

其二始终在积极行动:聚焦核心主业,持续内部挖潜,经营底盘愈发夯实。

其三我们强调下一步看鄂州:鄂州机场已开通10条国际货运航线,我们持续看好围绕鄂州进一步打造国内-国际双循环,将助力公司生态体系再次飞跃。

注:自4月首开鄂州国际货运航线,已开通10条国际航线,包括美国洛杉矶、安克雷奇-纽约、德国法兰克福等洲际枢纽航线以及新加坡、大阪等亚洲航线。

风险提示:电商增速大幅放缓、价格战超出预期。

一、行业:件量需求显韧性,价格淡季承压力

(一)业务量:需求显韧性,申通增速最快

1、行业:

1)前三季度完成业务量931亿件,同比增长16.4%。其中,同城快递业务量累计完成96.1亿件,同比增长1.2%;异地快递业务量累计完成813.7亿件,同比增长17.7%;国际/港澳台快递业务量累计完成21.4亿件,同比增长55.3%。Q3月度来看,7-9月分别同比增长11.7%、18.3%、20%。

前三季度快递行业完成收入8546亿元,同比增长11.1%。

2)Q3行业完成业务量336亿件,同比增长16.7%。其中,同城、异地、国际件增速分别为2.5%、17.9%、49.6%。主要受22年Q2基数影响。

Q3快递行业收入3002.6亿元,同比增长10.9%。

2、各快递公司

1)前三季度

业务量增速:申通(123.2亿,+32.1%)>中通(216.4亿,+22.6%)>圆通(150.1亿,+18.4%)>行业(931.3,+16.4%)>顺丰(86.4亿,+9.1%)>韵达(132.7亿,+1.2%)

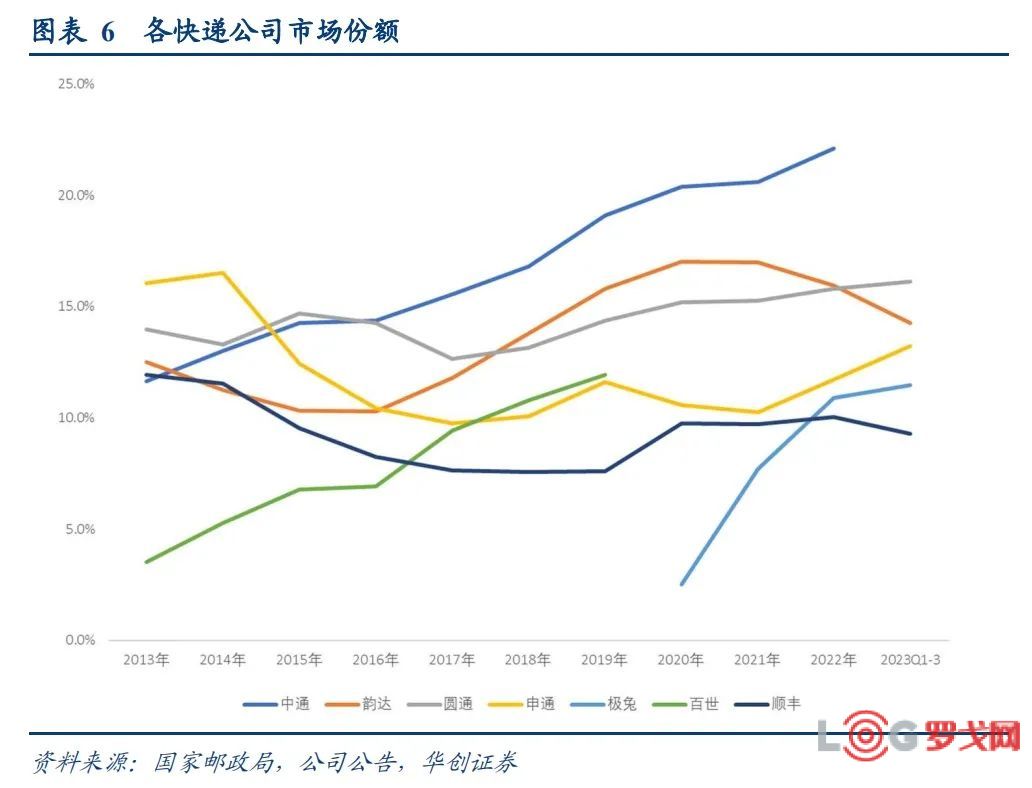

市占率方面:

圆通16.1%(+0.3pct)>韵达14.2%(-2.1pct)>申通13.2%(+1.6pct)>极兔11.5%。

申通增速保持行业领先,市占率显著提升1.6pct,达到13.2%;主要系受益于公司自身产能建设优化,网络吞吐能力提升;

韵达累计业务量同比增速转正;

顺丰件量增速略低于行业,主要系5月底剥离丰网影响。

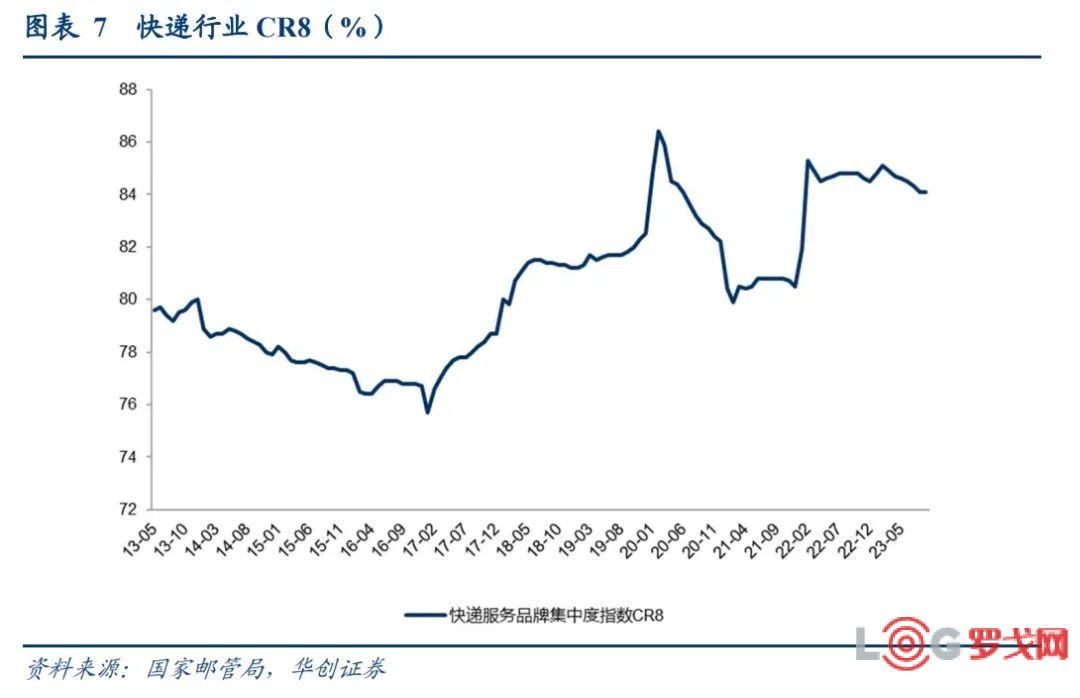

行业集中度:2023年9月行业CR8指数 84.1,同比下降0.7,环比持平。

2)23Q3

业务量增速:申通 46 亿(+26.1%)>行业(+16.7%)>圆通 52.4 亿(+14.1%)>顺丰28.1 亿(-0.6%)>韵达 48.7 亿(+6.4%),顺丰件量增速主要受丰网业务剥离影响。

市占率:圆通 15.6%(+1.9pct)>韵达 14.5%(+0.9pct)>申通 13.7%(+2.8pct)>极兔12.7%>顺丰 8.4%(同比-1.5pct)。环比来看,申通份额进一步提升 0.3pct,圆通下降 1.8pct,韵达提升 1.6pct,顺丰环比-0.7pct。

注:中通尚未披露三季度数据。

(二)价格:Q3淡季价格进一步承压

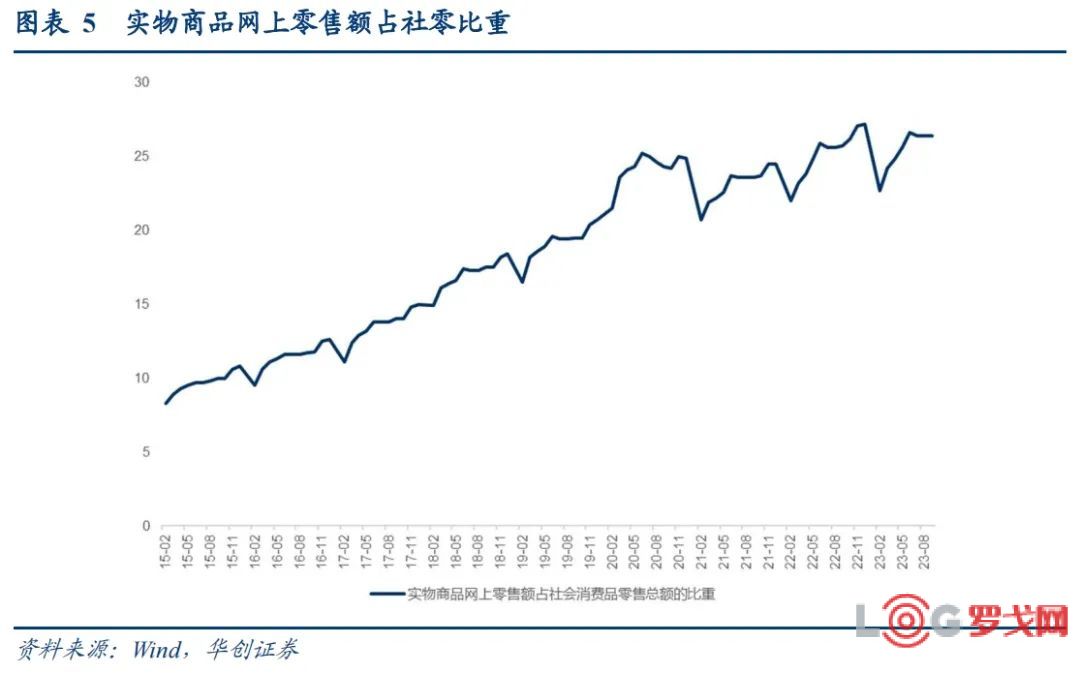

前三季度快递行业票均收入9.18元,同比下降4.0%,其中同城、异地、国际件票均价格分别为5.34、5.29、45.16元,同比分别下降0.2%、下降3.5%、下降25.1%。

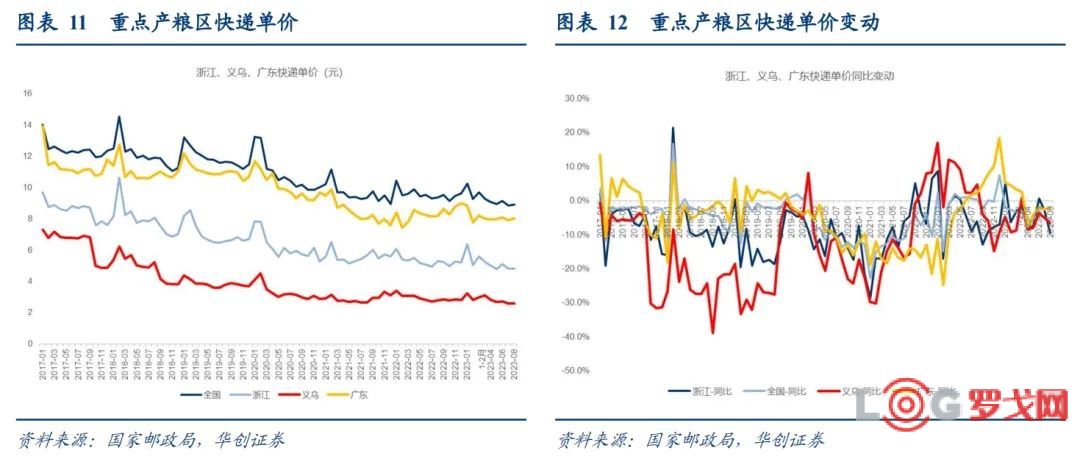

观察重点产粮区前三季度价格变化:

浙江平均单票收入 5.05 元,下降 4.9%;其中义乌 23 年 Q1-3 平均单票收入 2.75 元,同比下降 0.7%,降幅小于行业平均水平;

广东平均单票收入 8.06 元,同比下降 1.76%,表现优于行业;其中广州 23 年 Q1-3 平均单票收入 7.74 元,同比下降 5.13%,降幅水平高于行业;深圳平均单票收入 10.36 元,同比增长 0.62%,表现优于行业。

前三季度通达系各品牌单票收入同比均下滑。

圆通2.41元(-6.1%,或-0.16元)>韵达2.39元(-6.1%,或-0.16元)>申通2.36元(-9.7%,或-0.24元)。

顺丰单票收入16.1元,同比增长1.3%。

23Q3:淡季竞争加剧,通达系单价普遍下滑

23Q3快递行业票均收入8.94元,同比下降5.0%;

分区域来看,浙江23年Q3单票收入4.81元,同比下降6.5%,降幅大于行业平均水平,其中义乌单票收入2.59元,同比下降6.3%,表现弱于行业;广东23年Q3单票收入8.06元,同比下降2.9%,其中广州单票收入7.53元,同比下降12.7%,表现弱于行业;深圳单票收入10.41元,同比增长4.0%。

各公司Q3单票收入变化来看:

圆通2.33元(-7.9%,或-0.20元)>韵达2.22元(-14.2%,或-0.37元)>申通2.12元(-12.5%,或-0.3元)行业单价普遍下滑,一方面受货品结构及均重影响,另一方面也是淡季市场价格竞争影响。

顺丰16.73元(+5.8%),主要系低价件丰网剥离。

二、业绩综述:通达系三季度单票净利受市场冲击;顺丰保持稳健经营基调

(一)利润:顺丰保持稳健、通达系整体承压

1)2023 年前三季度

归母利润:顺丰 62.6 亿(+40%),同比大幅改善;通达系中,圆通 26.6 亿(-4%)>韵达 11.6 亿(+56%)>申通 2.2 亿(+5%),

扣非净利来看,顺丰 55.5 亿(+44%),圆通扣非净利 25.4 亿(-5%)>韵达 9.7 亿(+39%)>申通 2.1 亿(+36%)。

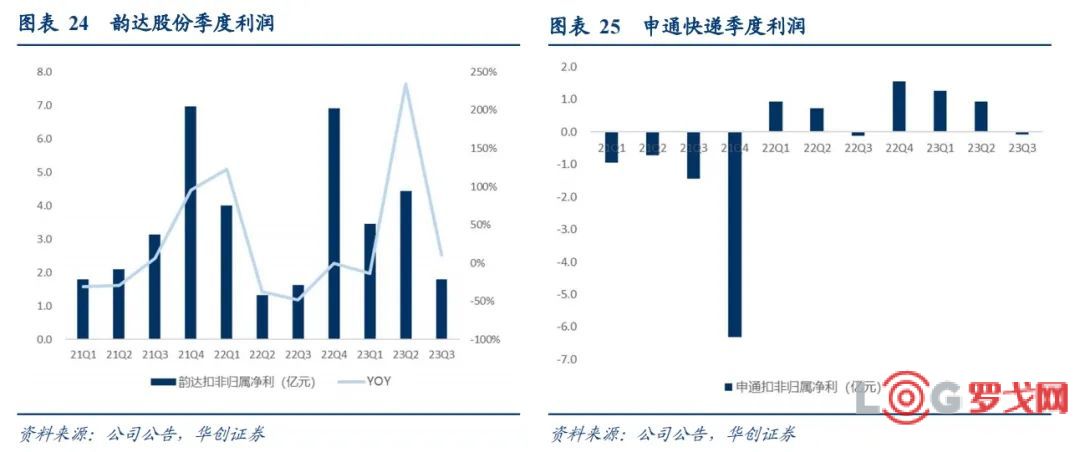

2)2023年Q3利润

归母利润:顺丰20.9亿元,同比增长6.6%,通达系中,圆通8亿(-20%)>韵达3亿(+51.5%)>申通0.03亿(-87.7%);

扣非净利:顺丰18.4亿,同比增长7.3%,通达系中,圆通7.6亿(-21.3%)>韵达1.8亿(+10.2%)>申通-0.08亿(+30.1%)。

顺丰实现上市以来最佳三季度业务,申通出现扣非亏损。

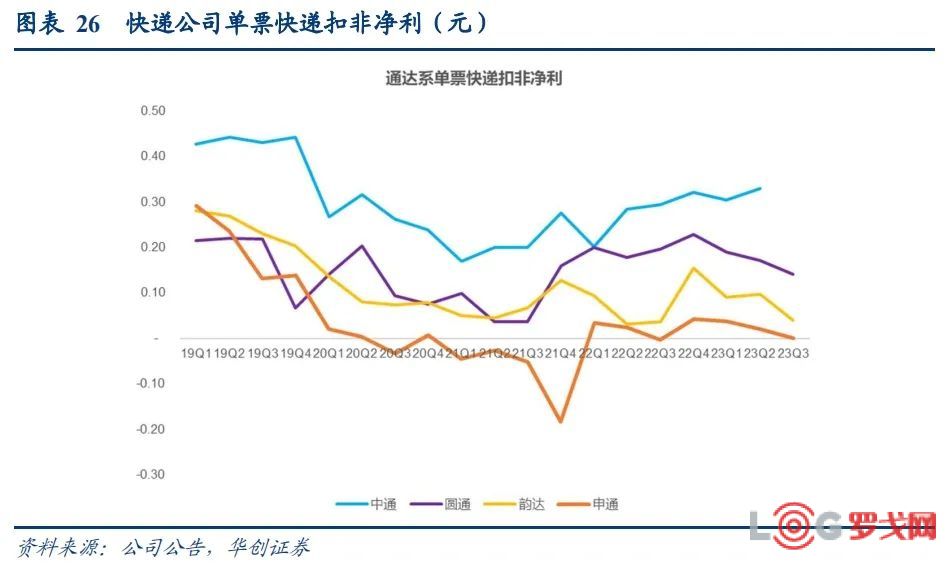

3)单票分析:圆通维持单票盈利领先,三季度普遍环比下降

单票毛利:前三季度圆通 0.28 元>韵达 0.25 元>申通 0.1 元;23Q3,圆通 0.25 元>韵达0.2 元>申通 0.07 元。

单票归母利润,前三季度圆通 0.18 元>韵达 0.09 元>申通 0.02 元;23Q3,圆通 0.15 元>韵达 0.06 元>申通 0.001 元。

单票扣非净利,前三季度圆通 0.17 元>韵达 0.07 元>申通 0.02 元;23Q3,圆通 0.14 元>韵达 0.04 元>申通-0.002 元。

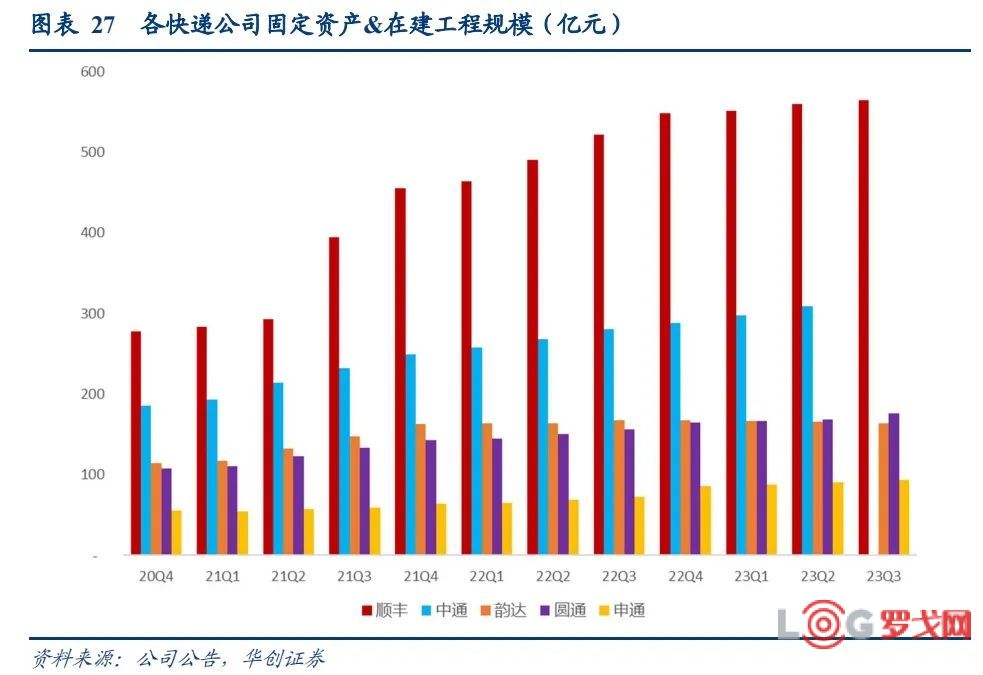

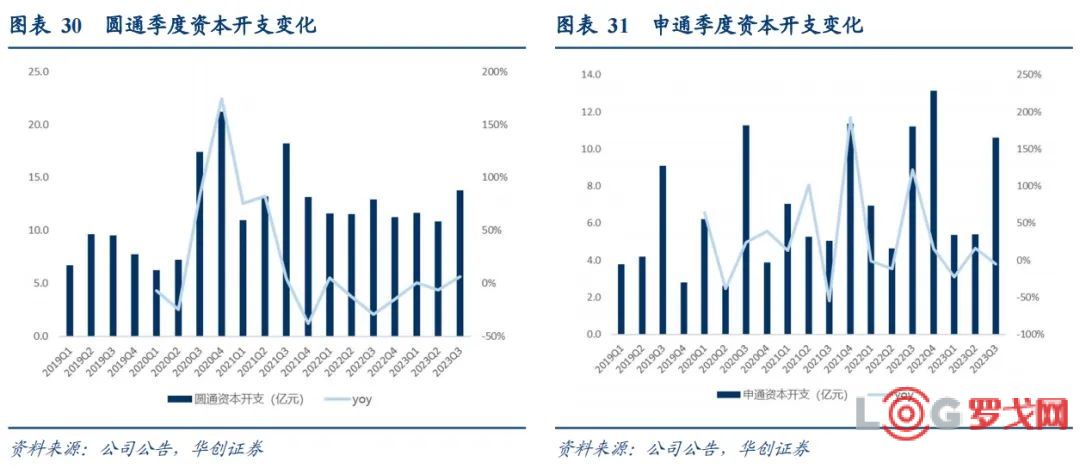

(二)资产端:整体资本开支持续下行

1、23Q3除韵达外资产规模同比增速上升

截止2023年Q3,顺丰、韵达、圆通、申通固定资产与在建工程账面净值合计分别为565、164、176、93亿元,同比分别增长8.1%、-2.1%、12.9%、27.4%。

2、资本开支:主要快递企业资本开支持续放缓

23Q3顺丰、韵达、圆通、申通季度资本开支分别为30.1、4.1、13.8、10.6亿元,同比分别下降26%、下降42%、增长6.5%、下降5.3%,环比Q2分别增长19%、下降37%、增长27%、增长96%。

除申通为弥补产能建设短板,持续推进中转及运输基础设施建设外,头部快递企业资本开支仍处于放缓阶段。

三、投资建议及风险提示

1、电商快递:

我们强调产业判断,件量方面,电商快递行业需求端具备韧性,全年预计仍将保持15%增速,行业件量的修复将有助于头部快递企业提升产能利用效率,优化单票成本,维持业绩稳健增长。

行业格局方面,我们认为,电商快递行业不再具备全网大范围价格战基础,预计行业监管托底叠加终端加盟商盈利诉求,行业价格存在回升空间,市场对于价格竞争存在过度担忧。

核心标的:看好韵达走出困境,边际变化或最大;持续推荐圆通仍处于低估;关注申通继续优化力度。

2、顺丰:强调观点,公司经营质量扎实向上,价值白马蓄势待发。

我们认为公司当前看点,

其一位于估值底部:对应2024年不到20倍PE,公司上市以来的估值底部。

其二始终在积极行动:聚焦核心主业,持续内部挖潜,经营底盘愈发夯实。

其三我们强调下一步看鄂州:鄂州机场已开通10条国际货运航线,我们持续看好围绕鄂州进一步打造国内-国际双循环,将助力公司生态体系再次飞跃。

注:自4月首开鄂州国际货运航线,已开通10条国际航线,包括美国洛杉矶、安克雷奇-纽约、德国法兰克福等洲际枢纽航线以及新加坡、大阪等亚洲航线。

3、风险提示:电商增速大幅放缓、价格战超出预期。

具体内容详见华创证券研究所2023年11月6日发布的报告《快递行业2023年三季报综述:件量需求显韧性,价格淡季承压力,持续看好行业中长期价值》

618单量越多为何时效越快?京东物流智狼重塑仓储履约

3129 阅读

极兔云仓发展迅猛,“618”服务再突破

1545 阅读

获菜鸟1.7亿美元投资,年营收12.5亿美元,这家跨境物流巨头即将上市

1474 阅读菜鸟牵手瓶子星球集团,梅见、果立方用上了BC一体化酒水专仓

1073 阅读快递运输电动化破局,绿色物流进入新阶段

949 阅读刘强东分享会:京东做餐饮酒旅都是为供应链

976 阅读顺丰控股:5月营收251.13亿元,同比增11.34%;业务量14.77亿票,同比增31.76%

878 阅读极智嘉更新港股IPO招股书 已完成港股上市备案

777 阅读中通冷链“鲸确达”产品上线

749 阅读联邦快递全新华北地区业务总部正式启用

692 阅读