[罗戈导读]价格战临界点近在咫尺,整合与转型是大趋势。行业内竞争上,区别于往年,19 双十一后行业增速放缓,价格竞争加剧。

[罗戈导读]价格战临界点近在咫尺,整合与转型是大趋势。行业内竞争上,区别于往年,19 双十一后行业增速放缓,价格竞争加剧。

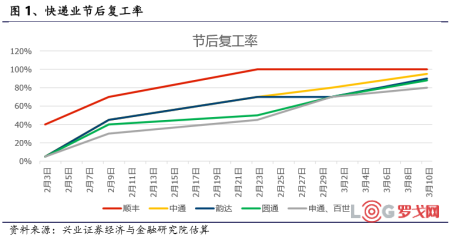

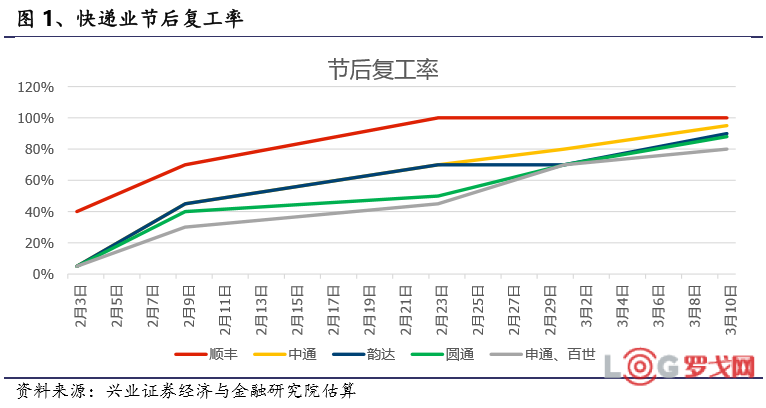

⚫ 回顾:2020Q1 疫情影响服务质量,Q2 景气度逐步恢复。1-2 月,全年无休的顺丰快速恢复,通达系复工节奏明显落后于往年。根据我们草根调研、估算,2 月23 日,顺丰复工率约 100%,中通和韵达约 70%,其余企业普遍不足 50%。前两个月通达系普 遍出现罕见的连续两月负增长,顺丰 2 月业务量则超越通达系,1-2 月韵达、圆通、申 通、顺丰业务量分别同增-7%、-14%、-27%、68%。3 月开始行业复工加快,行业增长 重回高景气阶段。全国快递主要经历了三轮复工复产阶段,清明已基本恢复至正常服 务能力,业务量一季度小幅增长 3.2%,3 月增速已恢复至 23%。另外,行业上游电商 复工复产后积极促销,3 月中旬部分企业环比增长 30%,快递需求提升。

⚫ 展望:价格战临界点近在咫尺,整合与转型是大趋势。行业内竞争上,区别于往年,19 双十一后行业增速放缓,价格竞争加剧。20Q1 受疫情影响,行业表现出对业务量 更大的渴求,疫情期间短暂的涨价随着快递全面复工而终止,近期义乌快递价跌破 1 元,不足单票成本,或预示价格战临界点近在咫尺,从我们了解到的菜鸟指数情况来看,价格战压力以及危机处理已让有些公司难以应付。新进入者上,虽然存在新进入者搅局,但短期内通达系地位仍难以撼动,新进入者大概率走差异化路线。另外,从疫情期间行业运行情况来看,产品的稳定性、服务的差异化相对价格越来越重要。未来新老巨头的竞争着眼于新方向布局的可能性越来越大,从而带来行业带来整合与差异化竞争。

⚫ 年报和季报利空即将出尽,二季度快速反弹。结合 1-2 月业务量和 3 月复工情况,预 计 20Q1 韵达、申通和圆通的业务量分别同增 4.7%、-15.8%和-3.9%。估计通达系 Q1 盈利同比大幅下滑。顺丰收入端表现优异,但成本端也存在压力。不过,由于3 月份开始各家业务量恢复良好,Q2 开始各快递公司利润将迅速反弹。我们预计 Q2 通达系 龙头公司业务量增长恢复到 30%以上,利润增长恢复到 15%到 20%。

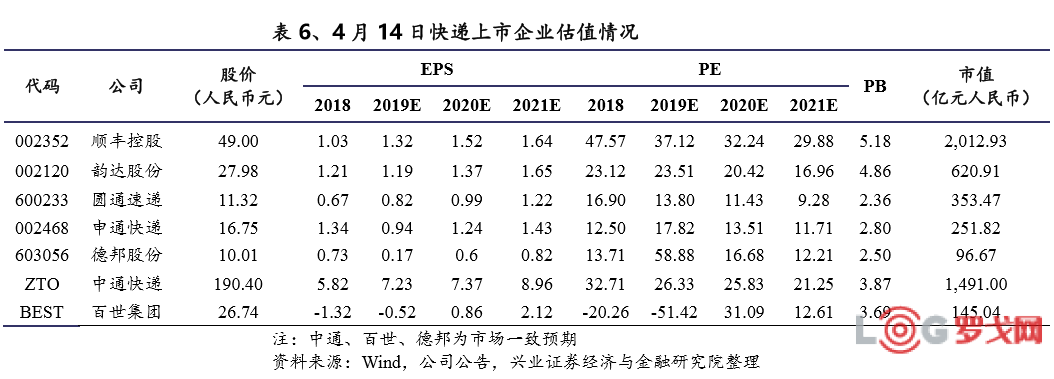

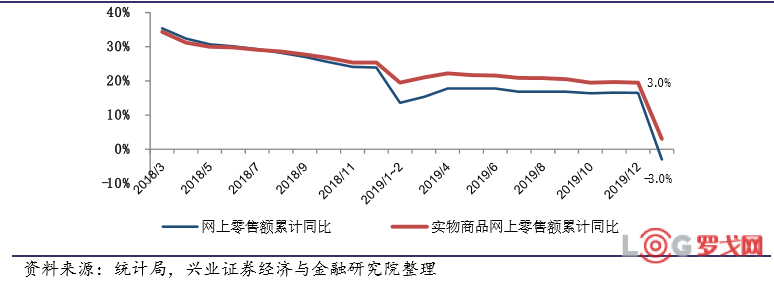

⚫ 投资策略:情绪最低点,二季度是长期投资的良好布局期。市场目前给予龙头溢价, 主要系价格战、新进入者搅局预期大背景下,市场认为未来排名越靠前的公司越安全。1-2 月社零大幅下降的情况下,电商仍增长 3.0%,电商与快递需求韧性十足。疫情影 响 Q1 业务量增长和 3 月中下旬的价格战压力下,预计主要快递企业一季报表现较弱, 或将对股价造成一定压力。不过,利空出尽,Q2 随着经营恢复正常,龙头快递公司业 绩相对 Q1 将明显反弹,同时价格战导致落后公司经营承压,行业整合加速的可能性加大,龙头优势将得以加强。因此,Q2 将是长期投资者的布局良机。推荐战略稳定、 成本管控和网络管理优势明显、第一梯队地位稳固的韵达股份;推荐品牌与高品质服 务壁垒明显的顺丰控股;关注电商快递唯一拥有自有机队、经营改善明显的圆通速递 和阿里入股后整合、创新空间巨大的申通快递。

⚫重点公司 :

重点公司 20E 21E 评级

顺丰控股 1.52 1.64 增持

韵达股份 1.37 1.65 买入

圆通速递 0.99 1.22 增持

申通快递 1.24 1.43 增持

风险提示:电商需求低于预期;资本开支超预期;行业价格战超预期

1、2020 年 1-2 月,疫情影响下,顺丰快速恢复,通达系缓慢恢复

疫情后全年无休的顺丰复工迅速,通达系复工节奏明显落后于往年。区别于通达系,直营化的顺丰为了提供全年无休的寄递服务,在春节期间仍然保留了较多的 员工在岗,且全货机飞行网络在主要城市之间通行无阻,这使得顺丰在疫情后复工率持续高于通达系,而通达系的复工节奏明显滞后于往年。根据我们草根调研、估算,2 月 3 日,顺丰复工率约 40%,通达系普遍不足 10%;2 月 23 日,顺丰复工率约 100%,中通和韵达复工率约 70%,其余快递企业约为 50%;三月中旬,主要快递企业均实现了满产。

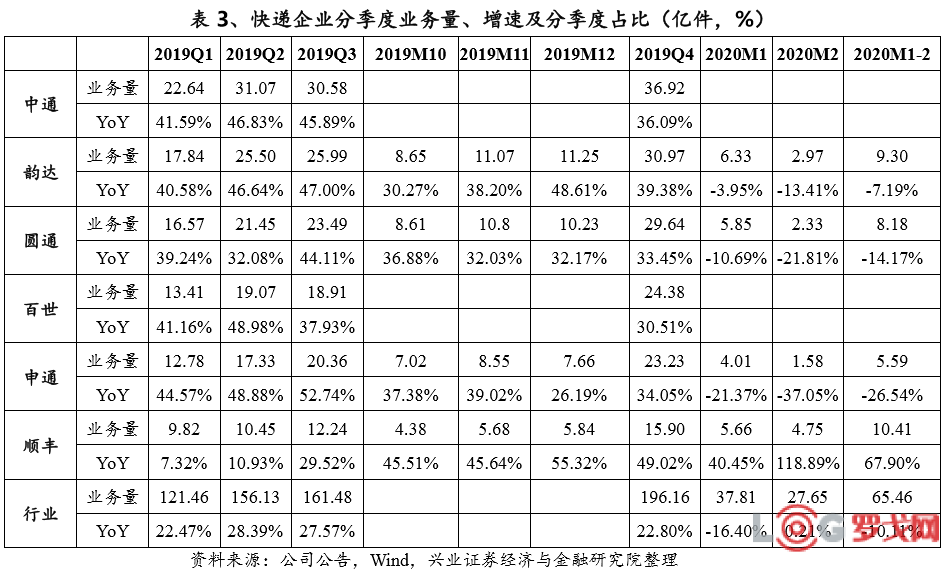

前两个月通达系普遍出现了罕见的连续两个月负增长,顺丰 2 月业务量超越通达系企业。韵达、申通、圆通 1 月业务量分别为 6.33、4.01 和 5.85 亿件,分别同比 下降 3.9%、21.4%、10.69%;2 月业务量分别为 2.97、1.58 和 2.33 亿件,分别同 比下降 13.4%、37.1%、21.81%。顺丰 1 月和 2 月业务量分别为 5.66 和 4.75 亿件, 增速分别为 38.39%和 113.96%。

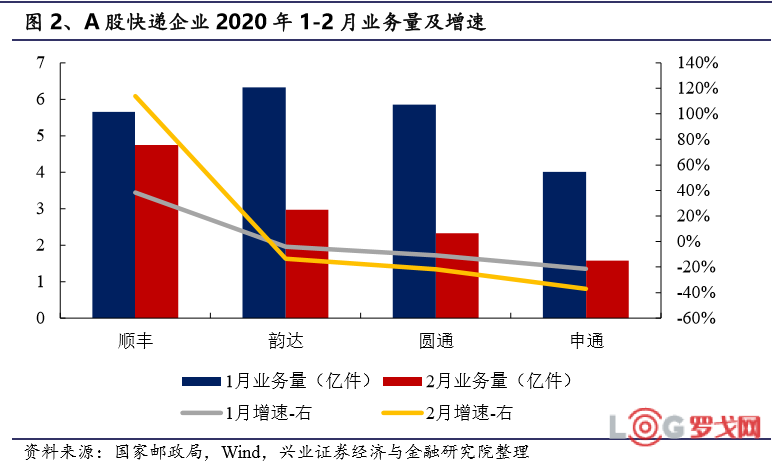

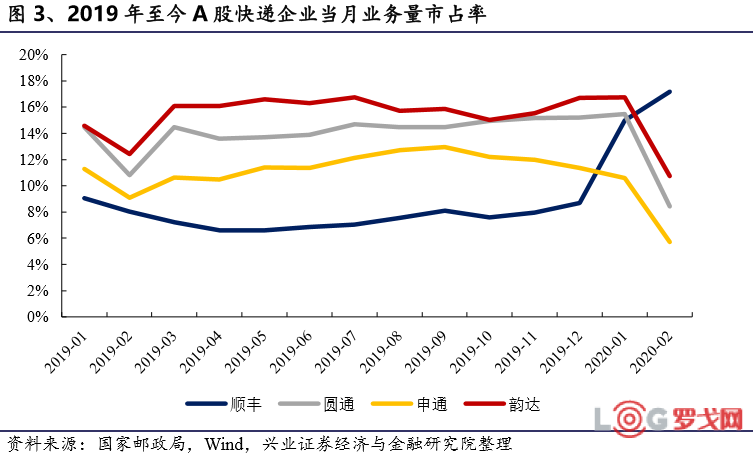

复工滞后下通达系前两个月市占率明显下滑,顺丰大幅提升。受 2 月复工滞后影 响,通达系业务量市占率明显下降,2 月韵达、圆通、申通业务量市占率分别为 10.74%、8.43%和 5.71%,2019 年全年分别为 15.79%、14.35%和 11.60%。与此同时,顺丰1-2月业务量市占率明显上升, 2020年1-2月和2019年全年分别为15.90% 和 7.62%。

2、3 月开始行业复工加快,行业增长重回高景气阶段

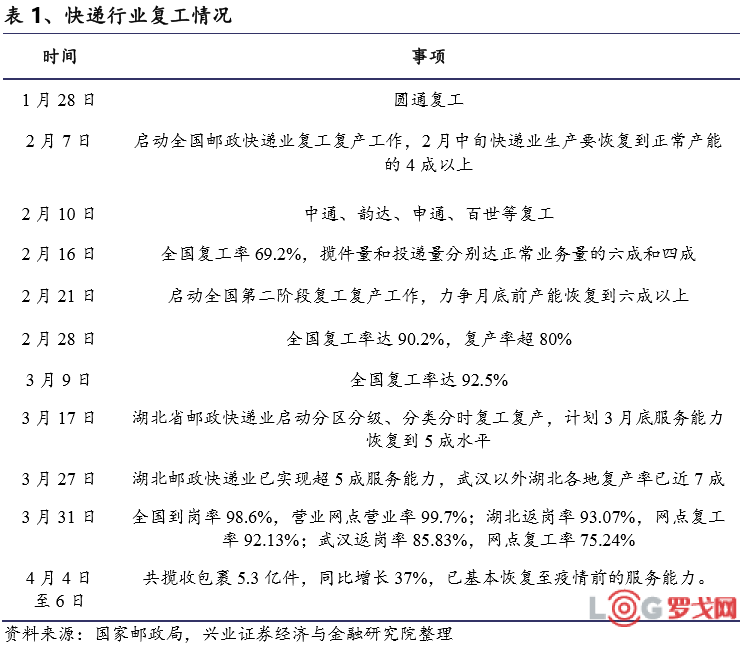

从行业复工复产过程来看,全国主要经历了三轮复工复产阶段,清明已基本恢复 至正常服务能力。根据国家邮政局发布的消息,第一阶段复工复产工作 2 月 7 日 启动,目标 2 月中旬产能恢复到 4 成以上,2 月 16 日全国实际复工率 69.2%。第二阶段复工复产工作 2 月 21 日启动,目标 2 月底产能恢复到 6 成以上,2 月 28 日实际复工率 90.2%。第三阶段复工复产工作 3 月 17 日启动,主要为湖北省分区 分级、分类分时复工复产,目标 3 月底服务能力恢复到 5 成。3 月 31 日全国网点 营业率 99.7%,湖北网点复工率 92.13%,武汉网点复工率 75.24%,截至 3 月底, 全国主要寄递企业到岗率已达 98.6%,主要寄递企业市级以上分拨中心全部恢复 正常运行,主要寄递企业营业网点(不含末端备案网点)营业率达 99.7%。行业基 本恢复到疫情前服务能力。

国家邮政局数据显示,4 月 4 日至 6 日清明假期,全国共揽收包裹 5.3 亿件,同比 增长 37%,已基本恢复至疫情前的服务能力。

从业务发展情况来看,一季度预计实现小幅增长,3 月增速已恢复至约 20%。根 据国家邮政局, 3 月份,全国快递服务企业业务量完成 59.8 亿件,同比增长 23%;业务收入完成 669.1 亿元,同比增长 12.3%。第一季度快递业务量 125.3 亿件,同 比增长 3.2%;第一季度快递业务收入 1534 亿元,同比下降 0.6%;4 月 4 日至 6 日清明节期间,快递业务量 5.3 亿件,同比增长 37%。总体来说,一季度行业受 外部因素影响增速有所放缓,但近期行业发展趋势已基本恢复至正常水平。

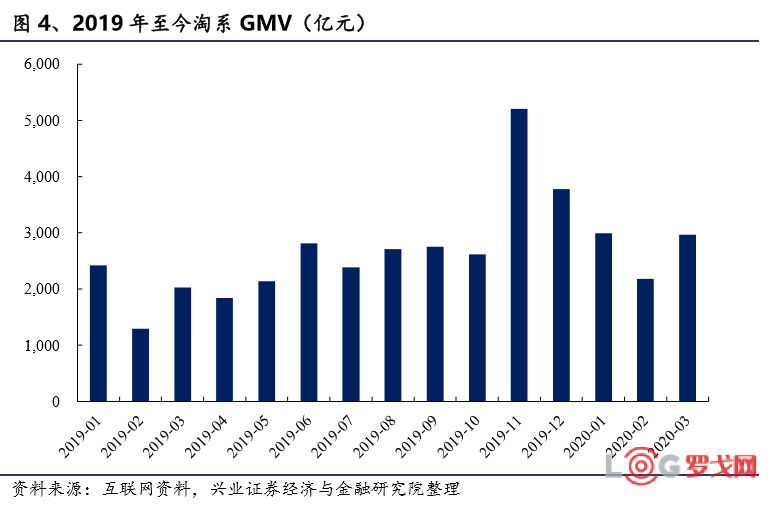

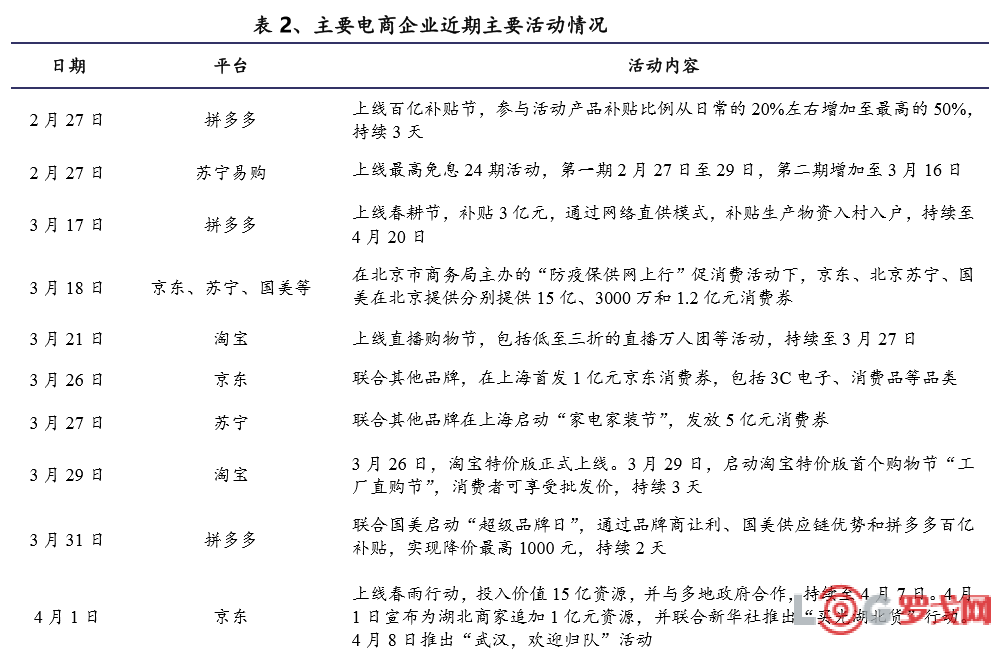

从快递上游情况来看,复工复产后电商积极促销,3月中旬部分企业环比增长 30%。 近期为了促销,各大电商企业积极进行各类促销活动,阿里上线淘宝直播节和淘 宝特价版等,其中淘宝直播 3 月带货订单量同比增长超 160%;拼多多上线百亿补贴节、春耕节等,并联合湖北政府推出湖北优品馆等销售频道,其中百亿补贴节上线半日便补贴超 1 亿元;京东在北京、上海等地发放京东消费券,并与多地政府合作,投入15 亿资源上线春雨行动;苏宁上线家电家装节、5G 手机节等,并在北京等地发放消费券。总体来说,电商受疫情影响有限,3 月已基本走出疫情影响,根据商务部,3 月中旬部分电商平台销售额环比增长 30%以上。

1、2019 双十一后增速放缓,价格竞争加剧,但价格战有约束

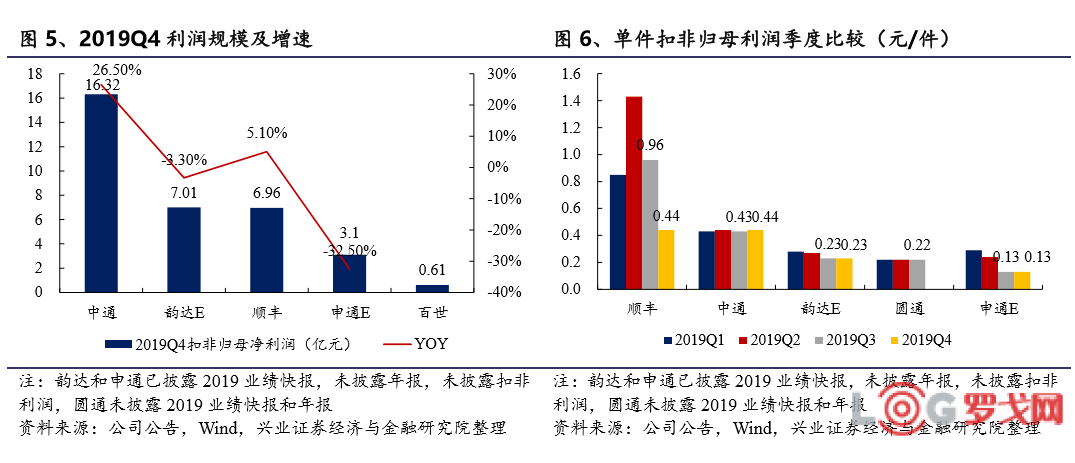

2019 双十一后行业即刻进入价格战模式,利润表现受冲击。往年的四季度,在双 十一为首的旺季效应带动下,快递行业一般能享受一段时期的高景气度及涨价红 利。但 2019 年双十一刚过,行业立即进入了价格战模式,因此主要公司 2019 年 四季度的盈利受到影响。

为了“赶进度”,行业价格战预期强烈。2 月 9 日之后,通达系快速复工,到 3 月 中旬基本接近了满产,复工较快的龙头公司 3 月中旬日单量增速同比增长达到 20%,到月底更高,但一季度预计业务量增速仍不足双位数,复工较慢的企业预计 负增长。受此影响,行业表现出对业务量更大的渴求,疫情期间短暂的涨价随着 快递全面复工而终止,价格战预期强烈。

但价格战存在产能、服务和利润的约束。首先,过快的价格下降带来的业务量短 期暴涨会超网络产能上限,导致爆仓、积压,影响客户评价,中长期反而使客户 不再选择该快递品牌。其次,盈利始终是快递企业的底线,大幅降价带来亏损则 没有资金去进行网络升级、迭代,进而流失客户。再次,总部价格战,网点损耗 更大,过快的价格下降将会带来网络不稳定。

2、义乌快递价跌破 1 元,或预示价格战临界点近在咫尺

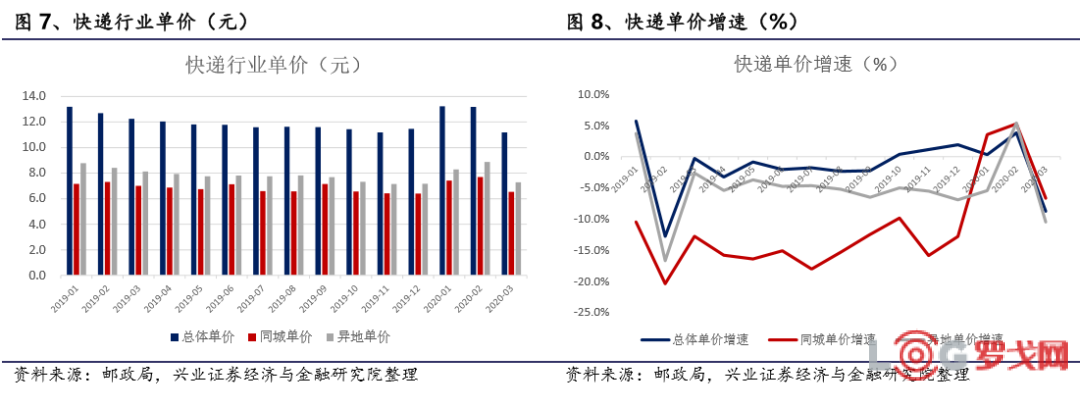

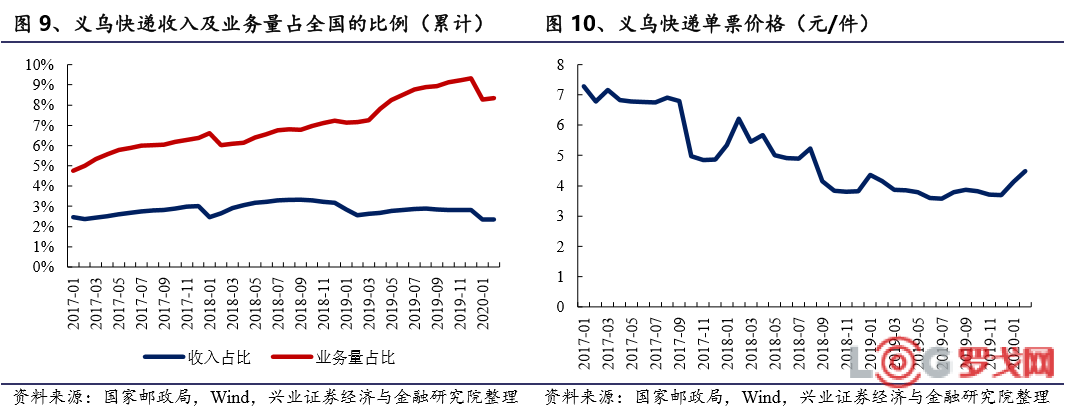

义乌快递价格是行业风向标,邮政局口径 2019 年价格不足 4 元。义乌是全国重要的快递市场,业务量仅次于广州,位居第二,2019 年日均业务量约 1623 万票,业 务量占全国的 9.32%。义乌快递市场以电商件为主,是全国快递价格的风向标。近年持续的价格战使得义乌快递业务量占比不断攀升的情况下,收入占比维持在 2.8%左右的水平。国家邮政局口径的快递单票价格在 2018 年 10 月首次跌破 4 元 /件。此后,为了确保市场份额,主要快递企业继续进行激烈的价格战。2019 年 7 月,受各方面因素影响,主要快递企业在义乌休战,2019 年义乌各月单票价格得 以维持在约 3.8 元/件的水平,2019 年全年平均单票价格 3.79 元/件,同比下降 18.32%。

近期跌破1元的义乌快递市场价不及成本价,盈利能力弱的企业或将被迫退出。据知名公众号报道,3 月中旬,受“赶进度”等因素的影响,义乌价格战再起,市场价首次跌破1 元/件,甚至不足单票成本。为了保证义乌市场的战斗力,快递企业的总部需要为义乌市场补贴,并通过降低义乌件派费的方式维持总体成本平衡。这或将加速行业出清。对于快递企业来说,只有足够的盈利能力才能存活,而快 递行业规模效应显著,规模较小的快递企业或将退出市场。对于网点来说,各地网点盈利能力将有所下降,部分网点必须通过驿站等新渠道增加收益来源,网点的生存环境受到挤压。

根据我们了解到的菜鸟指数情况,有的快递品牌在春节后各项指标没有回升,一直停留在特殊时期的水平,说明价格战压力以及危机处理已经让有些公司难以应付。

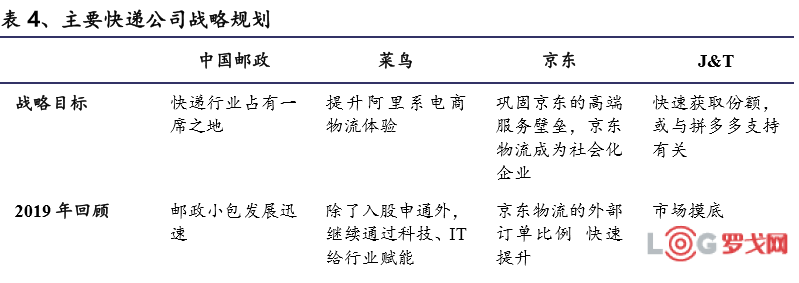

3、新进入者大概率走差异化路线

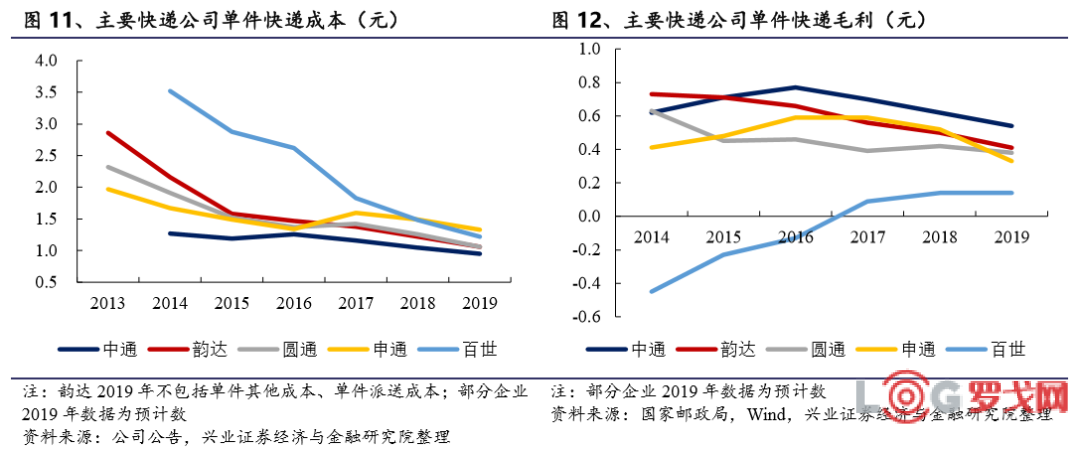

新进入者搅局,短期内通达系地位仍难以撼动。极兔速递和京东旗下众邮快递成立,背靠强大资本,进入竞争已白热化的快递行业。然而,快递业规模效应显著, 且通达系已在自动化设备等方面连续多年大额投入,使得通达系单票成本持续降 低,中通、韵达、圆通、申通、百世 2019 年单件快递成本预计分别较 2016 年下 降 18.10%、23.19%、25.35%、16.88%和 33.33%,从而保证通达系在持续价格战 的背景下实现盈利,中通、韵达、圆通、申通、百世 2019 年单件快递毛利预计分 别为 0.54、0.41、0.38、0.33 和 0.14 元。

目前极兔速递走增值服务的差异化路线,没有主动参与价格战的迹象。极兔速递2015年成立于印尼,凭借OPPO的资金实力、货量保证和渠道体系快速起网,抓 住东南亚电商蓝海市场机会,短短4年时间迅速成为东南亚快递领导品牌,已实现东南亚7国超过5.5亿人口的全覆盖,拥有100 多家大型转运中心、100 多台自 动分拣设备、3500 多辆自有车辆,同时还运营 4500 多个自营网点和 1000 多个加 盟网点。依赖东南亚布局的海外优势,极兔快递在国内可以提供跨境电商物流等 差异化服务。2019 年 10 月,极兔速递在中国采用分批起网、阶梯式推进的方式 进行组网。3 月 1 日,广东、江苏、上海等 8 个省区已经开始运营,并已对接拼 多多、苏宁易购、京东商城等多个电商平台。3 月初正式起网至今,极兔日均业务 量已超过 20 万单。

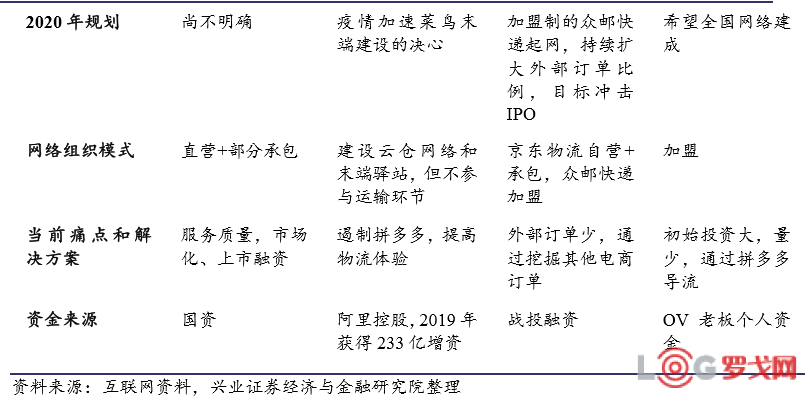

另外,从疫情期间行业运行情况来看,产品的稳定性、服务的差异化相对价格越 来越重要。未来新老巨头的竞争着眼于新方向布局的可能性越来越大。(例如,航 空资源在疫情期间为顺丰的服务稳定、国际货运业务带来了巨大保障。)

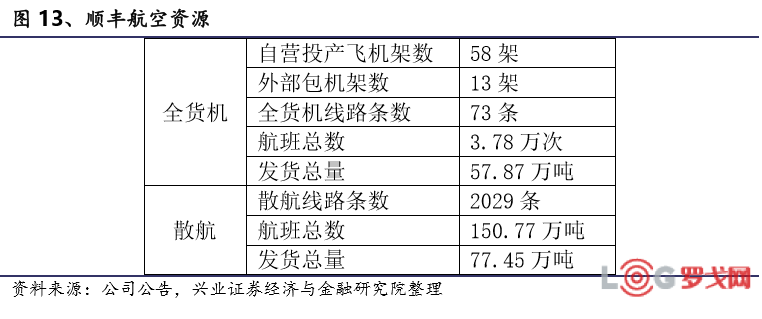

4、阿里加大快递行业的股权投入,有望带来行业整合与差异化竞争

疫情期间阿里电商平台物流体验差强人意,阿里预计将继续发力提高物流体验。 虽然阿里一直通过菜鸟指数等方式引导快递企业提升服务质量,但快递行业仍处 在以价格战为主的激烈竞争的状态中。同时,今年严重滞后的快递复工情况也很 大程度上影响了阿里电商平台客户的购物体验。因此,我们预计阿里通过整合、 资本运作的方式提升电商快递物流体验的诉求前所未有的强烈。

阿里或将实现全面参控股通达系,有望转变行业竞争发展趋势。目前,阿里已经 持有百世、圆通、中通、申通等主要快递企业的股权,其中申通拥有约 15%的股 权和 32%的股权认购权。通达系中,阿里仅未持股韵达。3 月底,市场传言阿里 有望持股韵达至少 10%。阿里进一步加大快递行业的股权投入,显示其主观上转 变行业竞争发展趋势愿望强烈,这将为行业带来整合与差异化竞争的可能性,形 成各经济圈的短距离运输,云仓和快运等新的产品体系。

业务量和单票价格双重承压,而固定成本比例较高,通达系第 1 季度归母净利润 预计大幅下滑。韵达、申通和圆通的 1-2 月业务量已有公告,结合 3 月各快递企 业的复工率等情况,我们预计 2020 年第 1 季度韵达、申通和圆通的业务量同比增 速分别为 4.7%、 -15.8%和-3.9%。由于机器设备、职工薪酬等成本投入相对刚性, 根据三家公司各自单票收入和单票成本测算,估计通达系一季度亏损或微利。顺 丰收入端表现优异,但成本端同样承压。

但由于 3月份开始各家业务量恢复良好,二季度开始各快递公司利润将迅速反弹。我们预计二季度通达系龙头公司业务量增长恢复到 30%以上,利润增长恢复到 15% 到 20%。

1、市场目前给予龙头溢价

在价格战、新进入者搅局预期大背景下,市场认为未来排名越靠前的公司越安全。因此,我们发现,虽然中通的份额仅比韵达大 20%、韵达的份额仅比圆通大 10%。但中通市值约等于 2 倍韵达、韵达市值约等于 2 倍圆通。背后隐含着投资者给予 龙头在激烈竞争中更稳定的溢价。

2、需求确定性弥足珍贵,行业龙头将迎低点布局良机

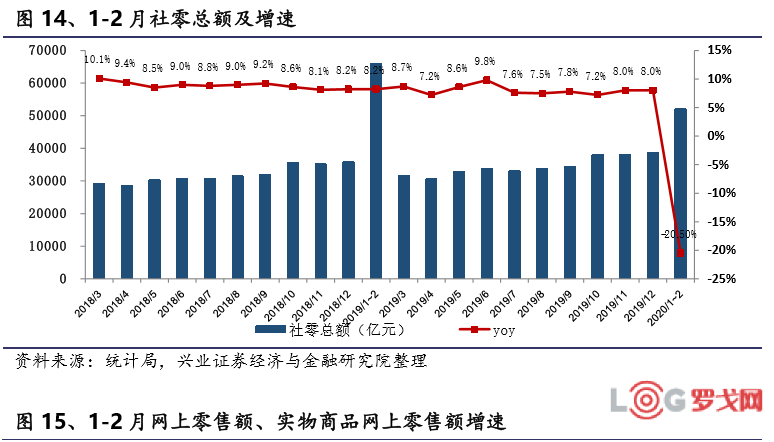

1-2 月社零总额 52130 亿元,同比下滑 20.5%,扣除价格因素下降 23.7%。1-2 月 剔除汽车销售影响的社零总额 48476 亿元,同比下滑 18.9%。其中,实物商品网 上零售额增长 3.0%

从 1 至 2 月社会消费品零售情况来看,虽然疫情造成消费有所下滑,但电商需求 仍然保持正增长,韧性十足。在外围不确定性大的背景下,电商和快递行业的需 求确定性值得重点关注。

一季度受疫情影响,主要加盟制快递企业的业务量增长趋缓,同时从 3 月中下旬 开始面对较大的价格战压力,盈利能力受到压制。在此背景下,预计主要快递企 业一季报表现较弱,或将对股价造成一定压力。不过,利空出尽,预计随着疫情 影响的逐步降低、持续价格战导致落后公司经营承压、以及行业整合加速的可能 性,行业龙头业绩将从二季度开始好转,并继续与竞争者拉开差距。

因此,二季度随着经营恢复正常,快递公司业绩相对一季度将明显反弹,这将是 长期投资者的布局良机。推荐战略稳定、成本管控和网络管理优势明显、第一梯 队地位稳固的韵达股份;推荐品牌与高品质服务壁垒明显的顺丰控股;关注电商 快递唯一拥有自有机队、经营改善明显的圆通速递和阿里入股后整合、创新空间 巨大的申通快递。

风险提示:电商需求低于预期;资本开支超预期;快递行业价格战加剧

破译汽车物流供应链背后的京东力量:从LEED金级BTS定制仓到7个月全托管高质量交付

3919 阅读

快运江湖的“老大哥”回来了!

1580 阅读

供应链管理40年简史:概念与实践的螺旋互动

1300 阅读Gartner仓库五级模型:不仅仅是分类,而是价值地图

1244 阅读外卖平台配送系统:算法实现时效、效率与成本精妙平衡

979 阅读零售精益型物流网络标杆:沃尔玛

806 阅读零售运营管理的天花板:生鲜供应链管理

821 阅读关于河南伍伍品牌管理有限公司2025年度仓储服务、物流运输服务的招标公告

715 阅读2024年快递业务收入完成1.4万亿元,业务量完成1750.8亿件

737 阅读避雷!某贸易公司碰瓷中国物流

723 阅读