2019年行业保持较快增长,同城、异地、国际件出现分化

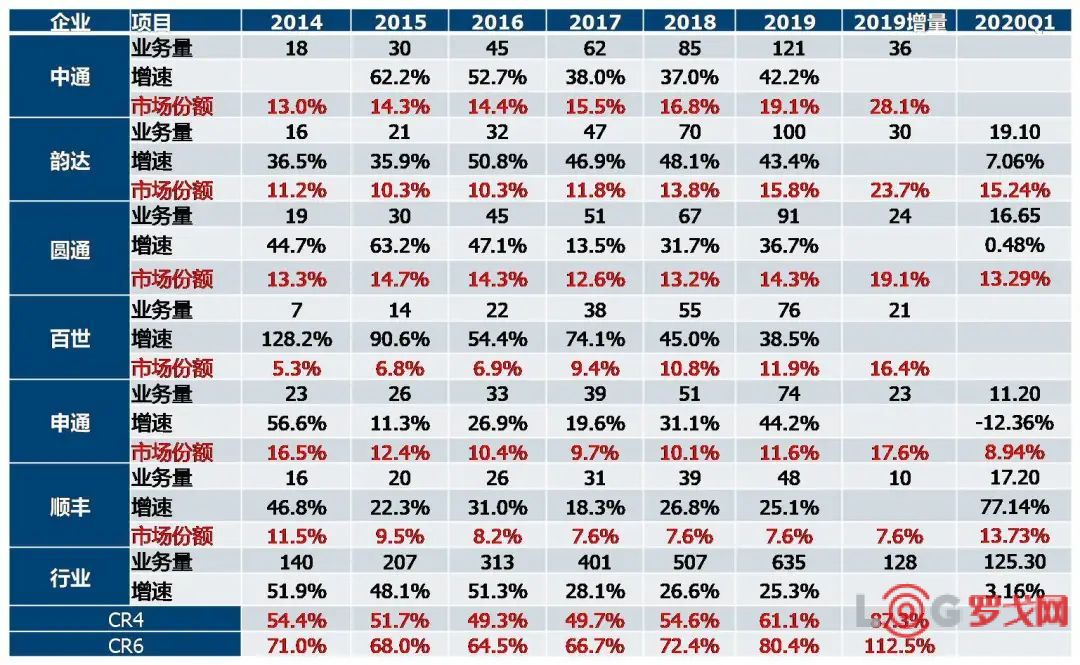

2019年快递行业维持高速增长,2020Q1疫情影响行业增长。2019年规模以上快递业务收入7498.1亿元,同比增长24.17%,业务量635.2亿件,同比增长25.27%。2020Q1规模以上业务收入1534.0亿元,同比增长-0.58%,业务量125.30亿件,同比增长3.16%。

2019年同城件增速回落,2020Q1增长受阻。2019年同城件收入增速-17.22%,业务量增速-3.29%,均价增速-14.41%。2020Q1同城件收入增速-7.91%,业务量增速-7.06%,均价增速-0.91%。

2019年异地快递增长加快,2020Q1业务量保持小幅增长。2019年异地件收入增速27.07%,业务量增速33.67%,均价增速-4.94%。2020Q1异地件收入增速-0.77%,业务量增速5.50%,均价增速-5.95%。

2019年国际件增速回升,2020Q1维持增长。2019收入增速28.02%,业务量增速29.95%,均价增速-1.49% 。2020Q1收入增速6.23%,业务量增速9.51%,均价增速-3.00%

各类型规模以上快递业务增速

快递行业呈现龙头企业份额集中趋势

季度业务量及增速:不同企业淡旺季策略不同

快递企业分季度业务量、增速及分季度占比(亿件,%)

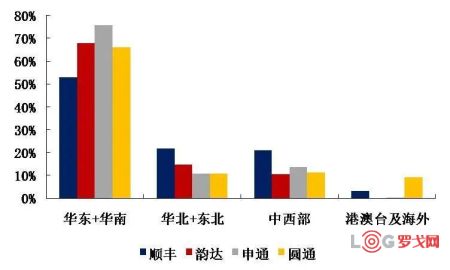

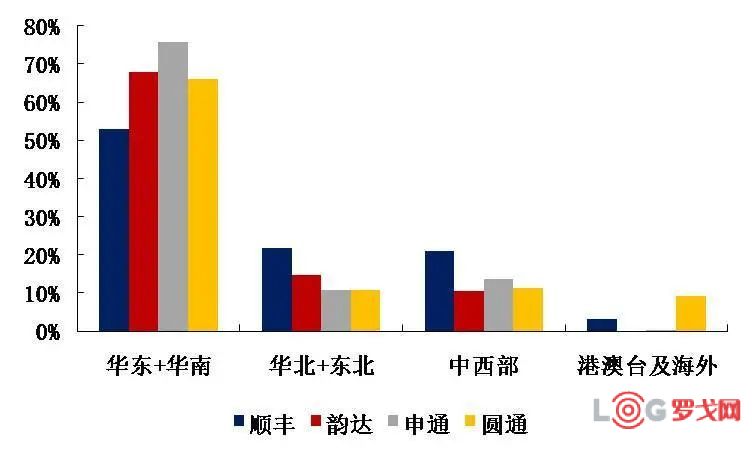

华东和华南地区依然是主要产粮区

2019年各快递企业各区域营收占比比较

2019年各快递企业各区域营收增速

重点城市的价格战成因

业务量前10大城市合计占全国比例为48%,是各大快递企业争抢业务量的重点目标市场。

2019年金华(义乌)单价3.8元/件,是产粮区纯电商件的最低价格,而且在快速降价,形成了虹吸效应。广州、深圳、上海单价较高,因为国际快递、快递总部收入占比较高。

价格战发生在重点城市,因为这些城市出件量大,对价格敏感,降价会带来明显的量的提升。但这些城市揽件是亏损的,需要靠总部补贴。

尽管亏损,但总部还在重点城市打价格战的原因在于,1)件量是最重要的业务指标,2)获得规模效应,可降低全网单位成本。总部在重点城市亏的钱,通过非重点城市赚回来。

2019年主要城市快递业务数据

重点城市的价格战成因

2020Q1年主要城市快递业务数据

加盟商结构:韵达加盟商分散度较高

韵达前5大加盟商占比总收入比最低;

申通大加盟特点明显,且2018年并购广东转运中心叠加华南业务量高增长带来大加盟商占比进一步提升。

快递企业前五大客户(加盟商)营收占比情况比较(%)

重资产投资成为趋势

2013年开始,顺丰、韵达、中通等快递公司积极投入自动化设备,圆通、申通自2018起加大投入。

2019年开始,韵达加大了计算机及电子设备的投资。

顺丰、圆通、中通在土地投资上较为领先,2018年开始,韵达快速补上土地短板。

主要快递公司固定资产余额比较

重资产投资是趋势(2)

主要快递公司资本开支比较(单位:亿元)

通达网络强度比较:干线车辆、中转中心

近期各快递企业最新网络强度比较

顺丰网络强度变化

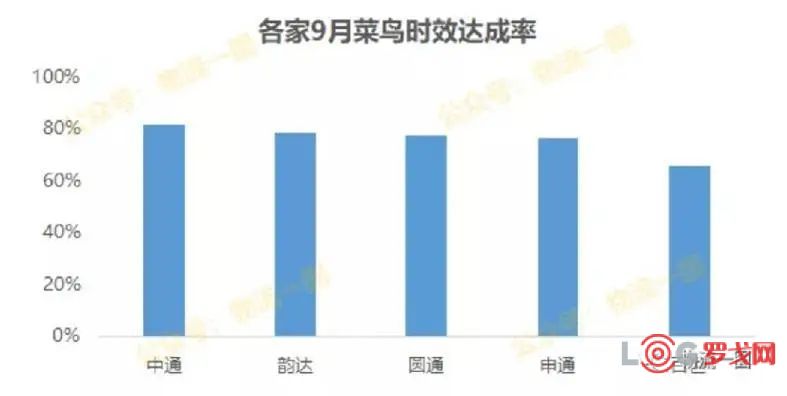

时效与服务品质

龙头公司已经具备一定品质优势

电商非常在意客户满意度,愿意为服务付出一定的溢价,通达系快递收单价格的差异不超过1元。

2019年9月菜鸟指数-时效达成率

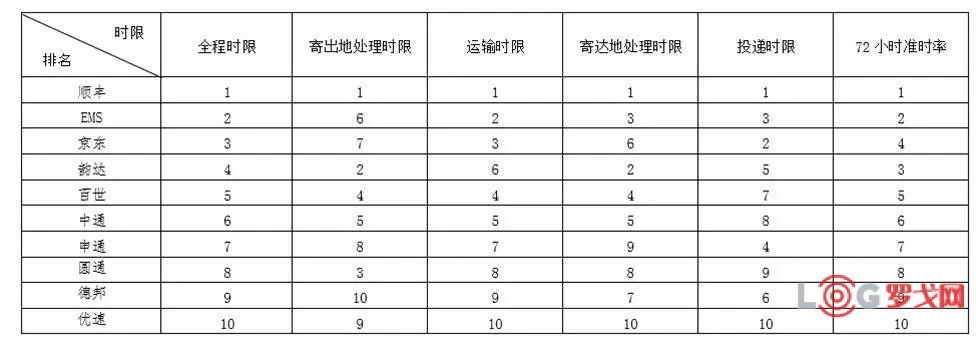

2019年邮政局全程时效排名

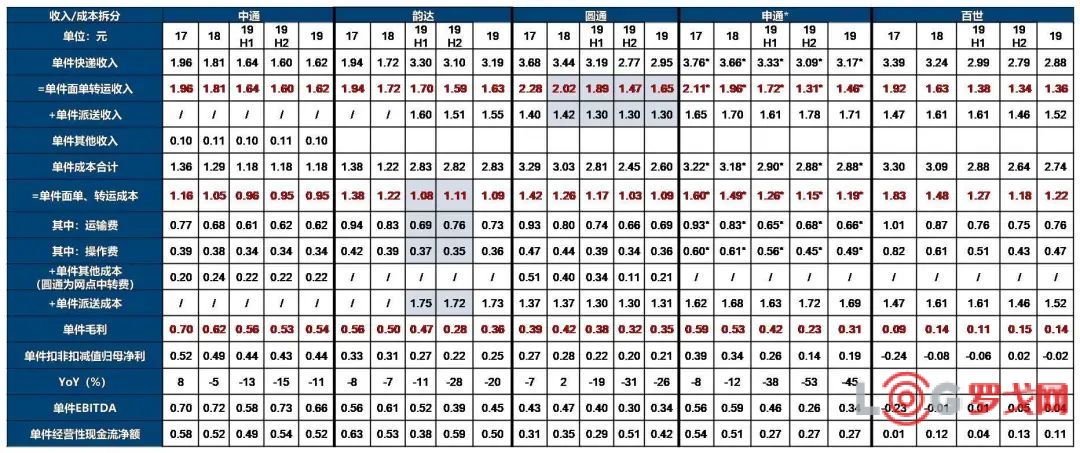

各快递企业单件收入与成本继续下行

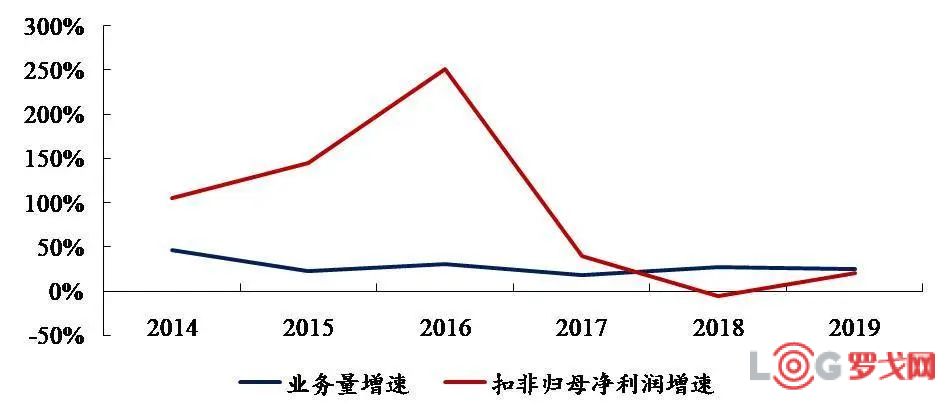

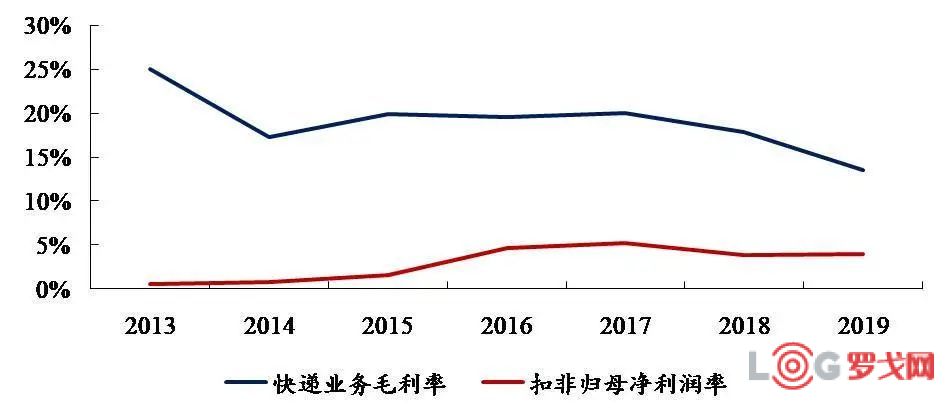

5大加盟制快递企业单位成本、毛利出现下降趋势,但由于业务量规模在扩大,企业之间的绝对利润差异巨大,差之毫厘失之千里。

由于单位利润变低,规模变大,行业竞争加剧,部分企业很容易进入亏损状态。

由于行业增速回落,价格战持续,利润绝对规模基数变高,净利润增速出现回落。

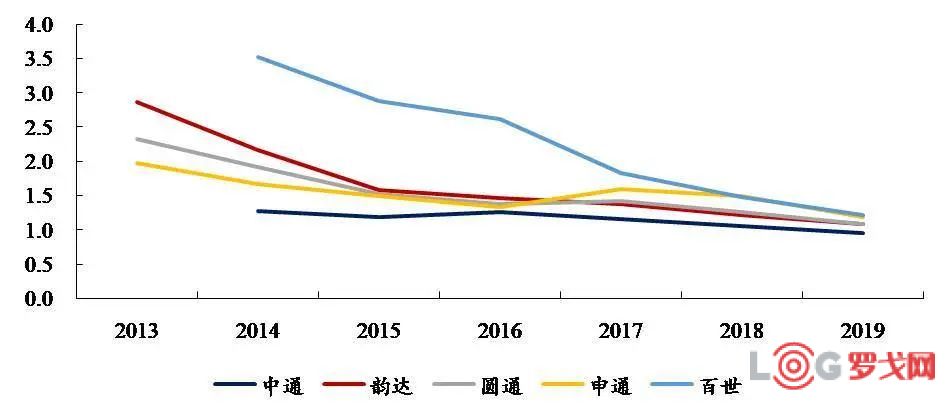

2013-2019年单件面单转运成本(元)

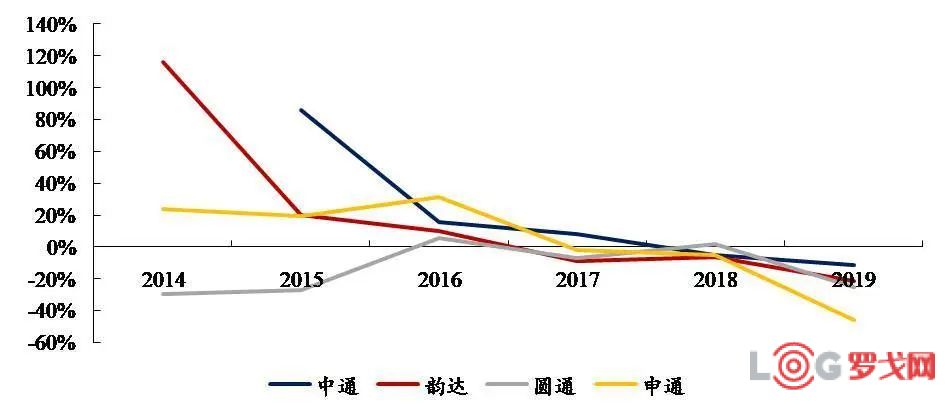

2017-2019年单件扣非归母净利润增速

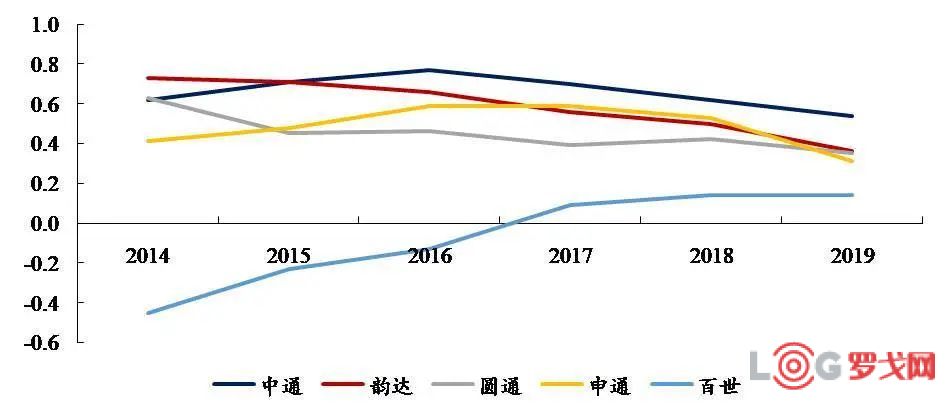

2013-2019年单件毛利(元)

各快递企业单件收入与成本继续下行

注:1、中通快递业务收入不包含仓配、物流等其他收入。2、圆通派送收入在报表中没有拆分,为估计值。3、圆通单件净利润已将货代业务净利润剔除。4、2018年开始申通收购转运中心收入,导致口径变化,上表转运成本按照自营比例加权调整。4. 2019H1韵达调整口径,将派送收入成本计入营收和成本,公司披露派件收入,但未单独披露派件成本,韵达转运成本为估计值

顺丰控股(002352)运输和中转成本拆解

三通一达及百世运输和中转成本拆解

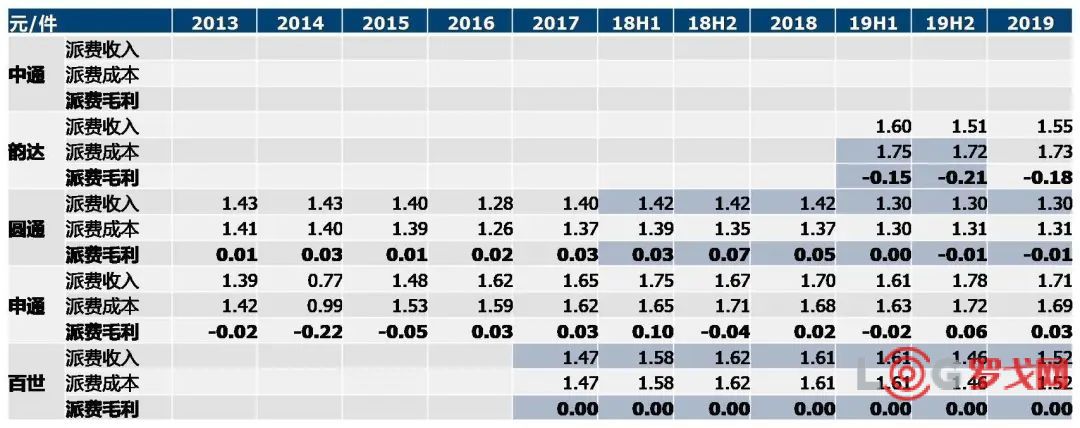

三通一达及百世派费收入和成本拆解

2019年,韵达首次将派费纳入收入、成本核算体系。

从2019年情况来看,圆通、申通、百世的派费收入成本基本持平;而韵达派费收入小于成本,差额部分可以理解为对末端的补贴。

营运能力:快递企业现金流较好

2019年快递企业营运能力分析(单位:亿元)

快递企业收益质量较高:应收账款、预付账款金额较小,应付账款、预收账款金额较大;现金流充裕,普遍超过净利润;

应付+预收-应收-预付反应了企业对上下游的资金占用情况,负数表示资金被上下游占用,正数表示占用上下游资金,该数值表现最优秀的是韵达。

资产负债表:负债率差异较大

韵达和中通流动资金充裕,总资产中货币及类货币资产占比接近40%。

百世股东权益规模偏低,但开展了对干线运输车队的租赁业务,资产规模较大,负债率较高。

2019年快递企业资产负债表情况(单位:亿元)

顺丰、中通业务量和利润指标

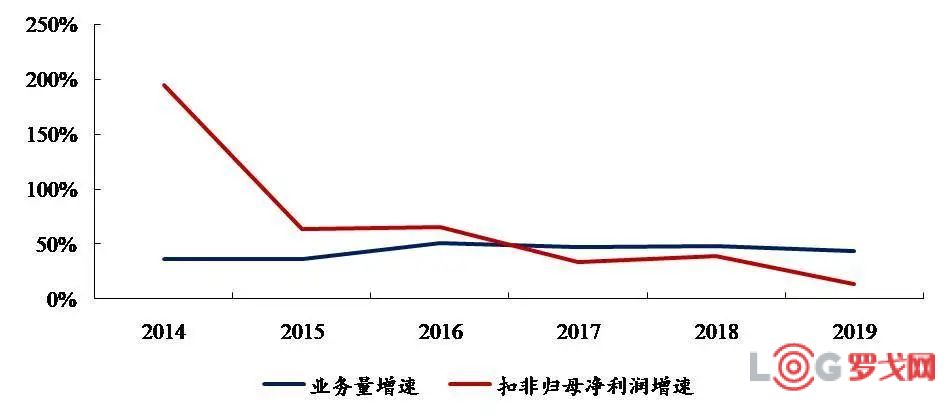

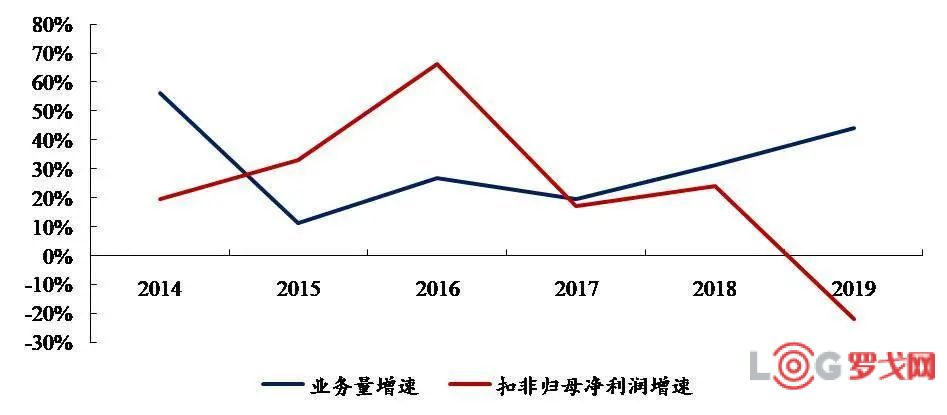

2014-2019年顺丰业务量和扣非归母净利润增速

2015-2019年中通业务量和调整后净利润增速

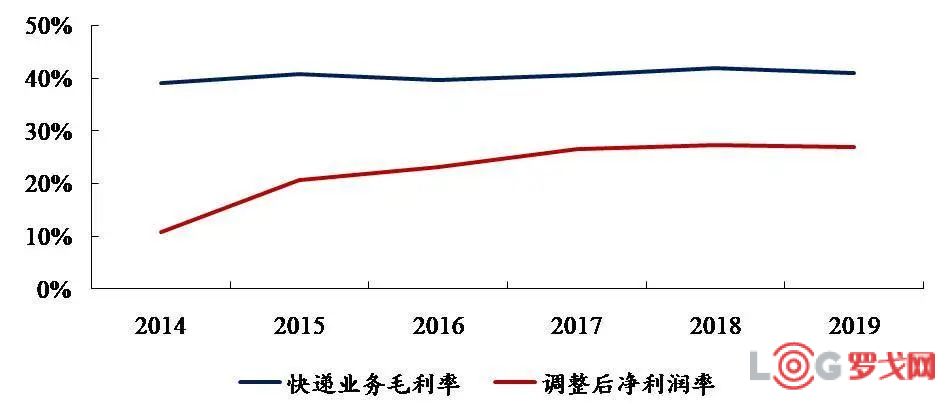

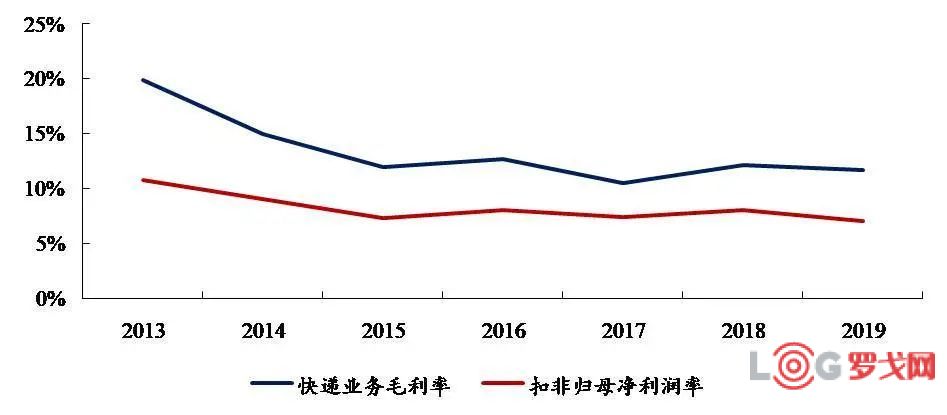

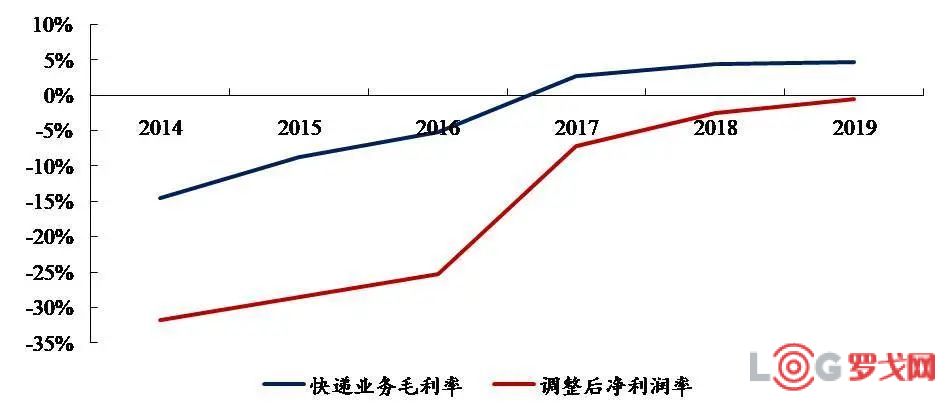

2013-2019年顺丰快递业务毛利率和扣非归母净利润率

2014-2019年中通快递业务毛利率和调整后净利润率

韵达、圆通业务量和利润指标

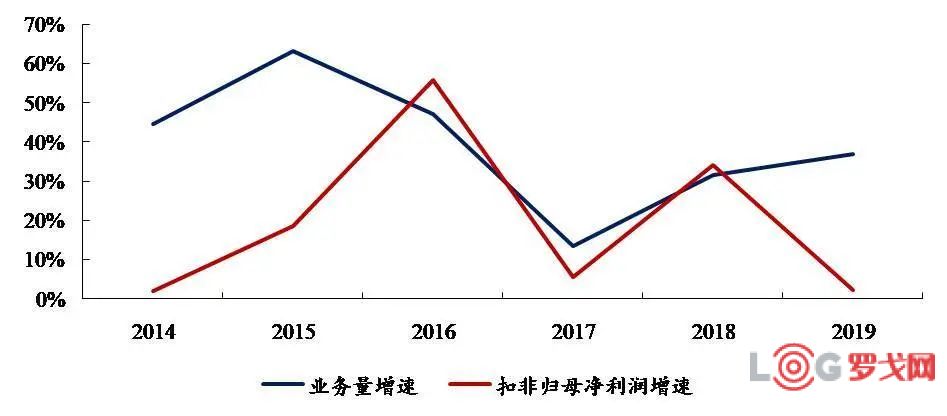

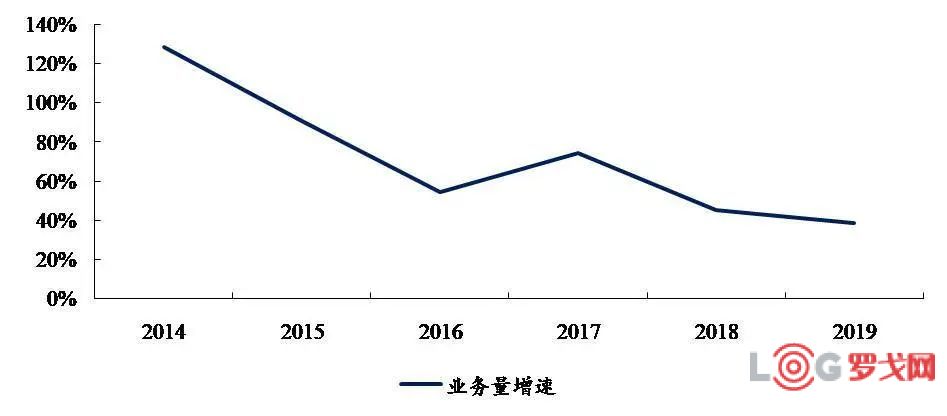

2014-2019年韵达业务量和扣非归母净利润增速

2014-2019年圆通业务量和扣非归母净利润增速

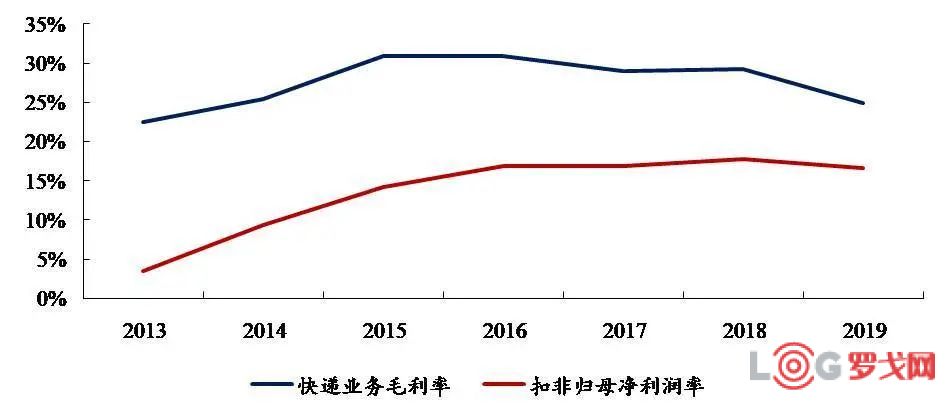

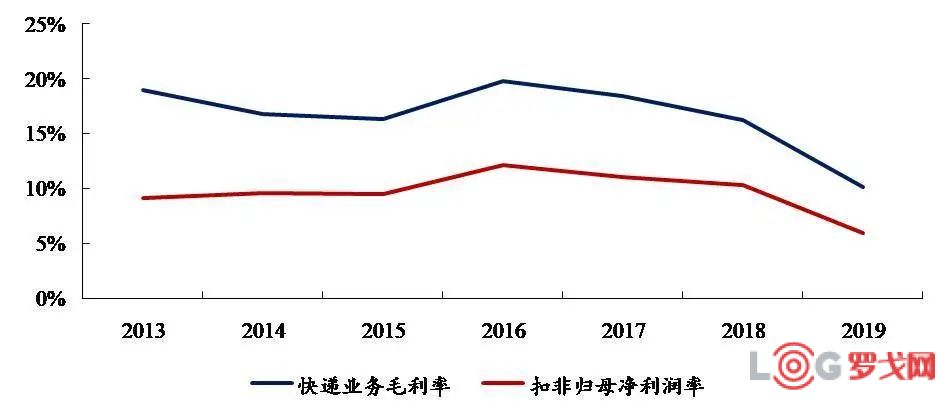

2013-2019年韵达快递业务毛利率和扣非归母净利润率

2013-2019年圆通快递业务毛利率和扣非归母净利润率

注:韵达毛利率和净利润率的分母均为可比口径的快递业务收入,即扣除派费和补贴

申通、百世业务量和利润指标

2014-2019年申通业务量和扣非归母净利润增速

2014-2019年百世业务量和调整后净利润增速

2013-2019年申通快递业务毛利率和扣非归母净利润率

2014-2019年百世快递业务毛利率和调整后净利润率

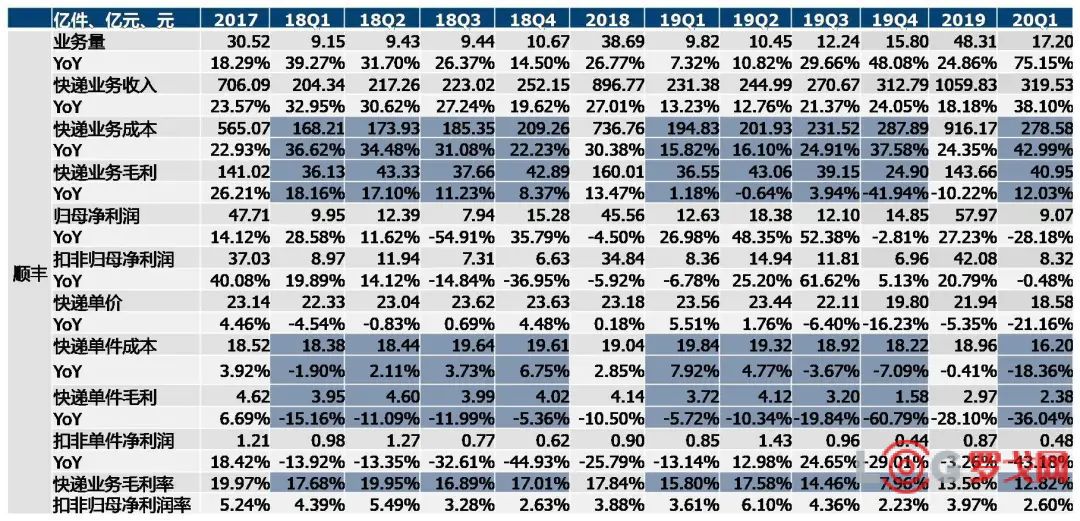

顺丰控股(002352)主要财务指标

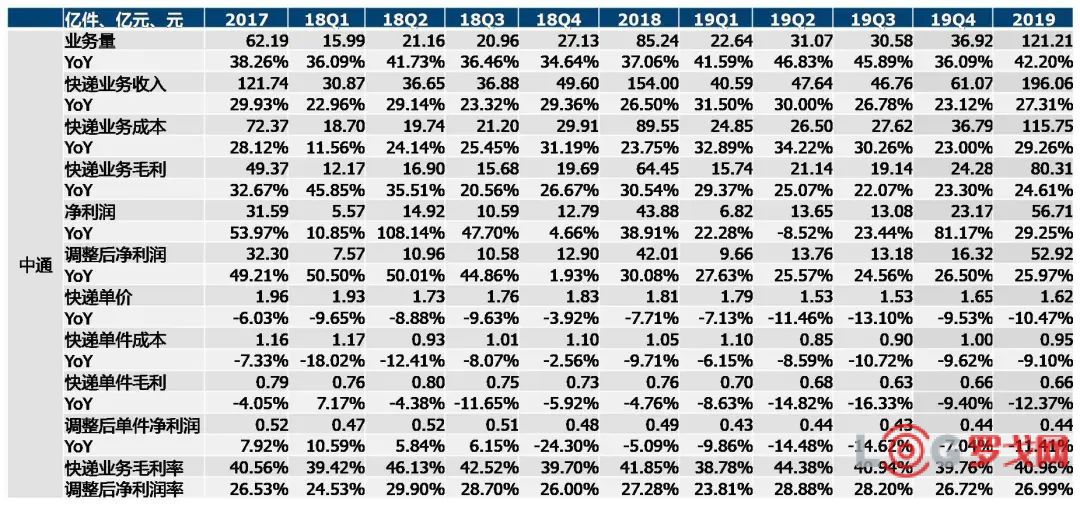

中通快递(ZTO.N)主要财务指标

韵达股份(002120)主要财务指标

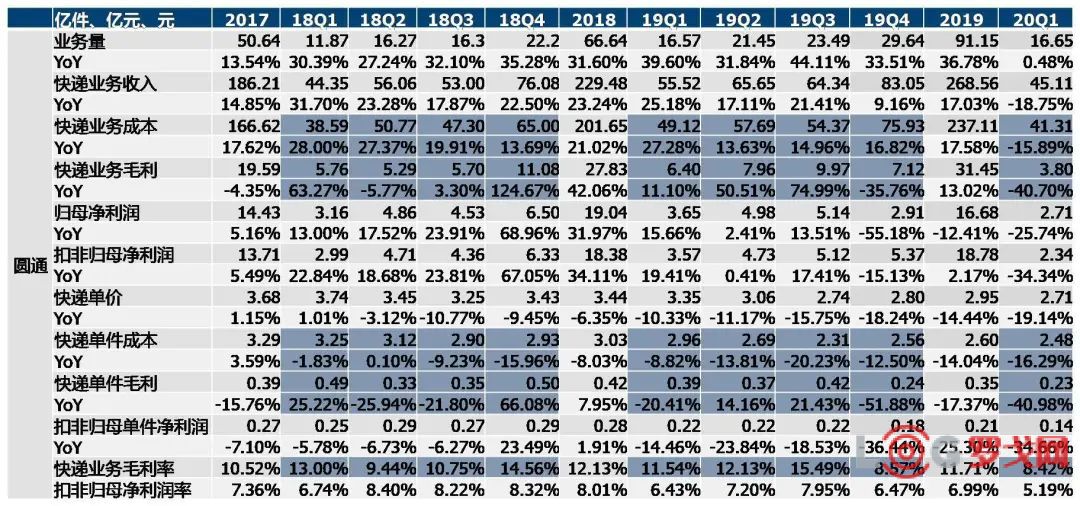

圆通速递(600233)主要财务指标

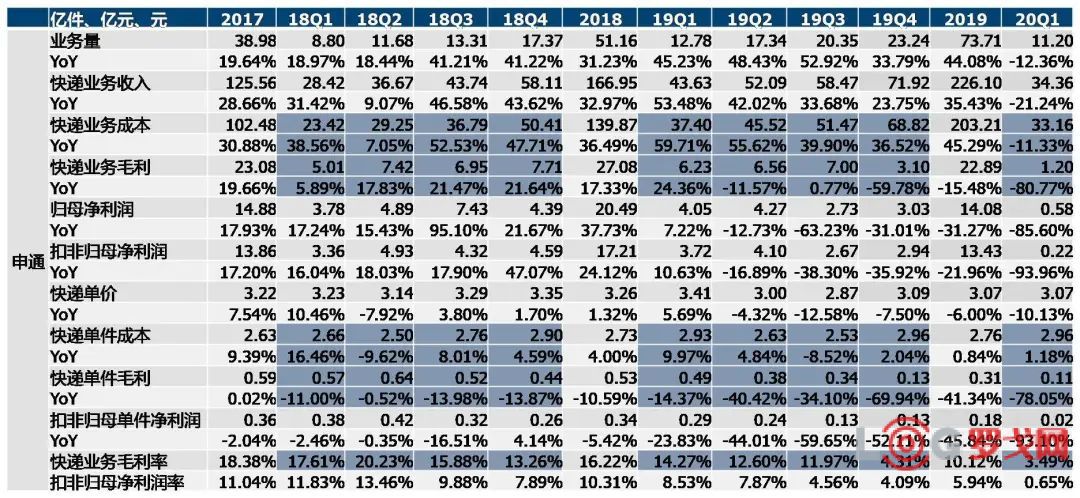

申通快递(002468)主要财务指标

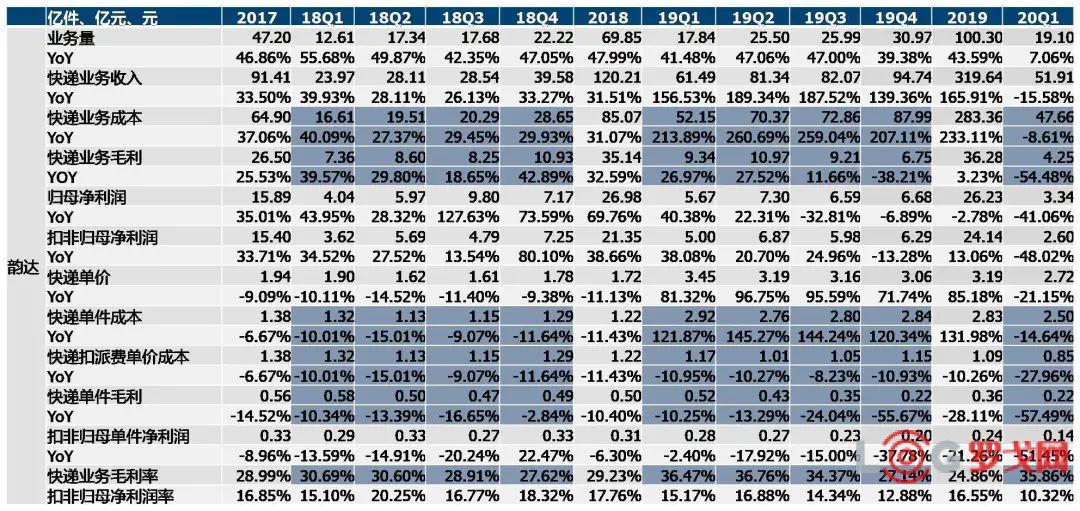

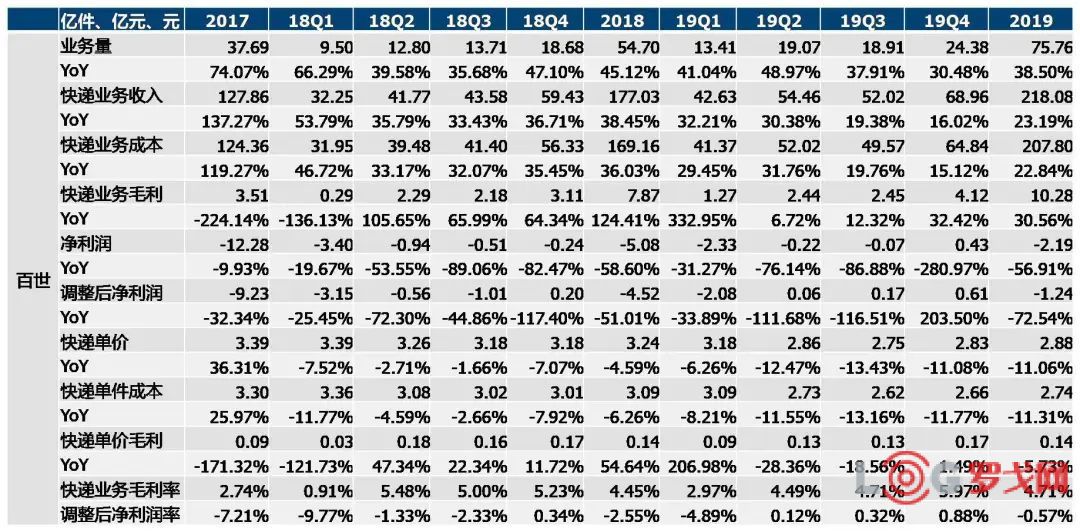

百世集团(BEST.N)主要财务指标

国内电商保持高增长,拼多多等新型电商平台崛起

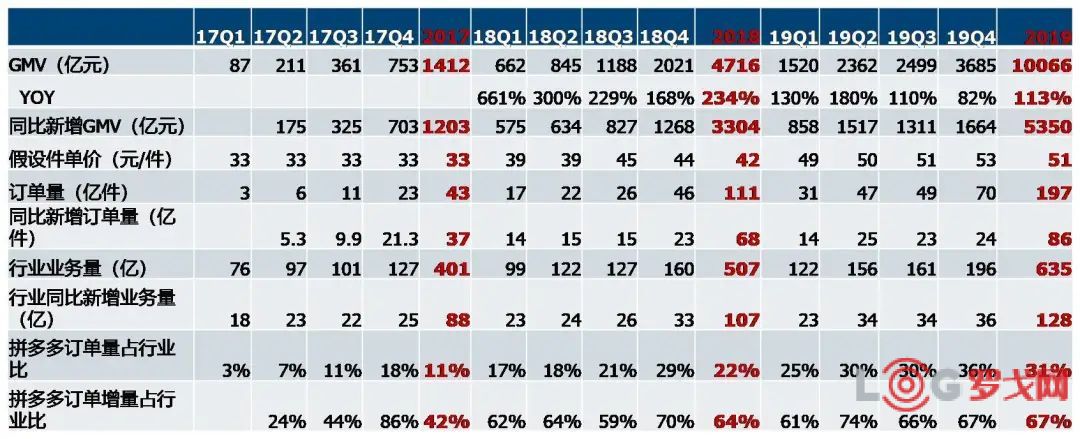

拼多多对快递业务量的贡献(未考虑刷单、退单)

国内电商保持高增长,阿里存量贡献仍最大

阿里对快递业务量的贡献(未考虑刷单、退单)

国内电商保持高增长,阿里存量贡献仍最大

京东:重视下沉市场,带来活跃用户增速回

2019年GMV首度超过2万亿,为20854亿元,同比增长24.36%。2019年末AAU达到3.62亿(yoy+18.6%)环比净增2760万(Q1/Q2/Q3环比净增520/1080/1310万),其中70%新增来自下沉市场,用户增长超预期,主要由于:1)Q4电商旺季,促销加大;2)Q4“京喜”正式上线,贡献约20%-30%新增用户。

直播电商:异军突起

相对于其他电商模式,直播电商具有传播路径更短、效率更高等优势。

根据艾媒咨询数据,2019年快手平台直播电商在线交易额为1500亿元(2018年300亿),抖音平台直播电商在线交易额为400亿元(2018年100亿),淘宝直播电商在线交易额为2500亿元(2018年1000亿)。

艾媒咨询预测,2020年中国直播电商销售规模将达9160亿元,同比+122%。

各家快递公司的举措-短期:价格策略

各家快递公司的举措-中期:资本开支与网络管理

各家快递公司的举措-长期:目标与战略布局

其他参与主体或新进入者的举措

年营收2万亿、净利润下滑至90亿,大宗供应链五巨头业绩出炉!

2080 阅读_Bx2o8HDRkp8Q.jpg?x-oss-process=image/quality,Q_80)

京东物流辽宁省京东帮服资源招商

1659 阅读

两大物流国企成立合资公司,意欲何为?

1439 阅读共探AI时代的供应链数智化发展之路!《数智化供应链白皮书》正式发布

1328 阅读破局与重生:传统国际货代如何通过数字化转型实现战略突围

1272 阅读物流企业销售激励背后的秘密

1120 阅读外卖战OR即配战?京东美团博弈,快递受伤?

1113 阅读深圳首发!顺丰同城与肯德基推出无人车智能配送服务

1070 阅读零售企业仓储博弈:自营VS外包

978 阅读关税大战遇上全球供应链:苹果公司深度研究与战略推演

954 阅读