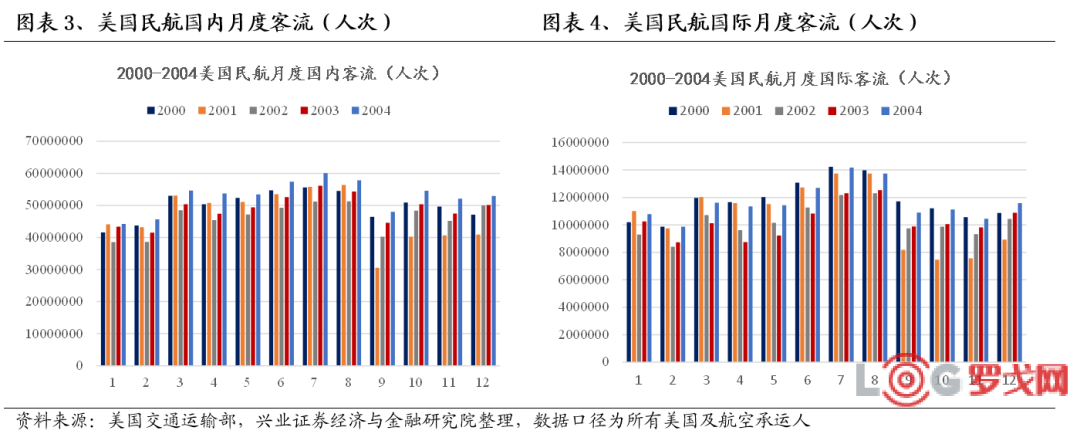

⚫ 美国航空业01年911事件后,整体客流尤其是国内客流恢复较快,行业票价和盈利的恢复则较为缓慢。2003年美国内客流恢复同比增长,2004年国内客流总量较2000年水平增长约6%。2004年美国民航总客流超越2000年水平,增幅约为4%。但行业盈利和票价恢复较慢,直到2006年才扭亏为盈。

⚫ 美国航空业08年金融危机后,行业出清加快,客流恢复较慢,但盈利恢复较快。直到2014年美国民航总旅客量才超过2007年水平,盈利和票价则恢复较快,从名义票价的角度看,2011年国内票价水平已经超过了08年峰值,从盈利角度看,08年巨亏后,09年亏损幅度大幅收窄,10年开始恢复盈利。

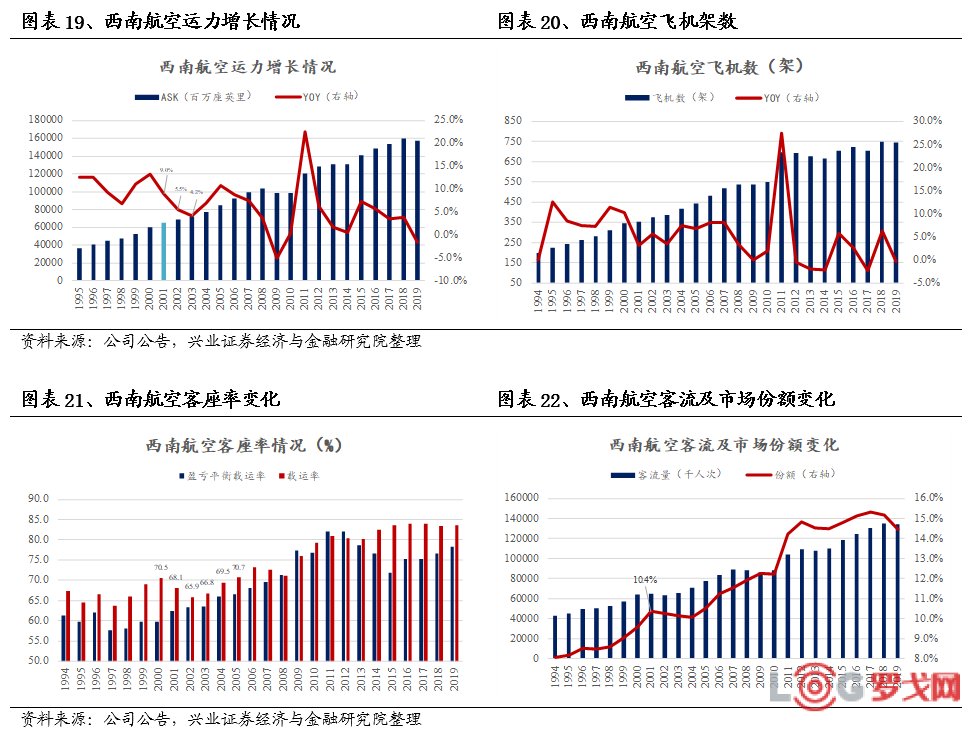

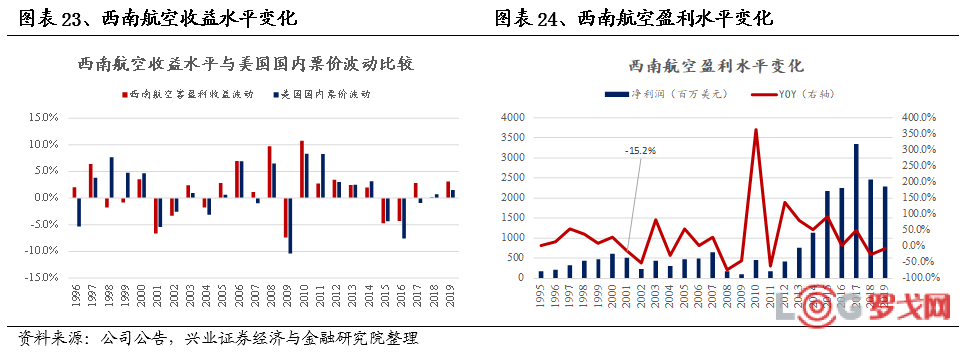

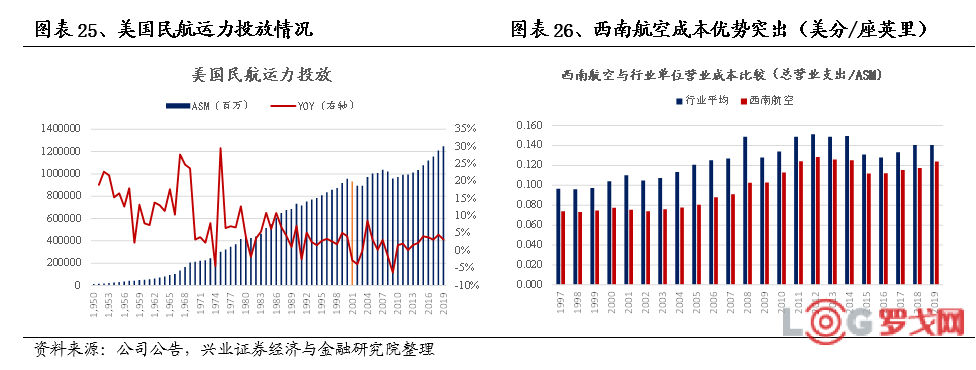

⚫ 低成本穿越周期:西南航空现金流充裕、成本优势突出、运力集中国内市场,在911冲击后保持盈利记录、逆势扩张。虽然行业整体受到911冲击较大,但是客流尤其是国内客流恢复较快,国内票价跌幅也相对有限(911之后2001Q4-2002Q3国内名义票价同比跌幅分别为-12%、-8%、-3%、-3%,2001-2002年全年国内名义票价跌幅分别为5.4%、2.6%,同期西南航空客公里收益跌幅为6.6%、3.3%),西南航空的绝大部分运力都集中在国内市场,在最初的冲击之后,依赖于“不裁员”策略,迅速恢复了生产,同时成本相对价较低,实现了市场份额的提升和持续盈利。

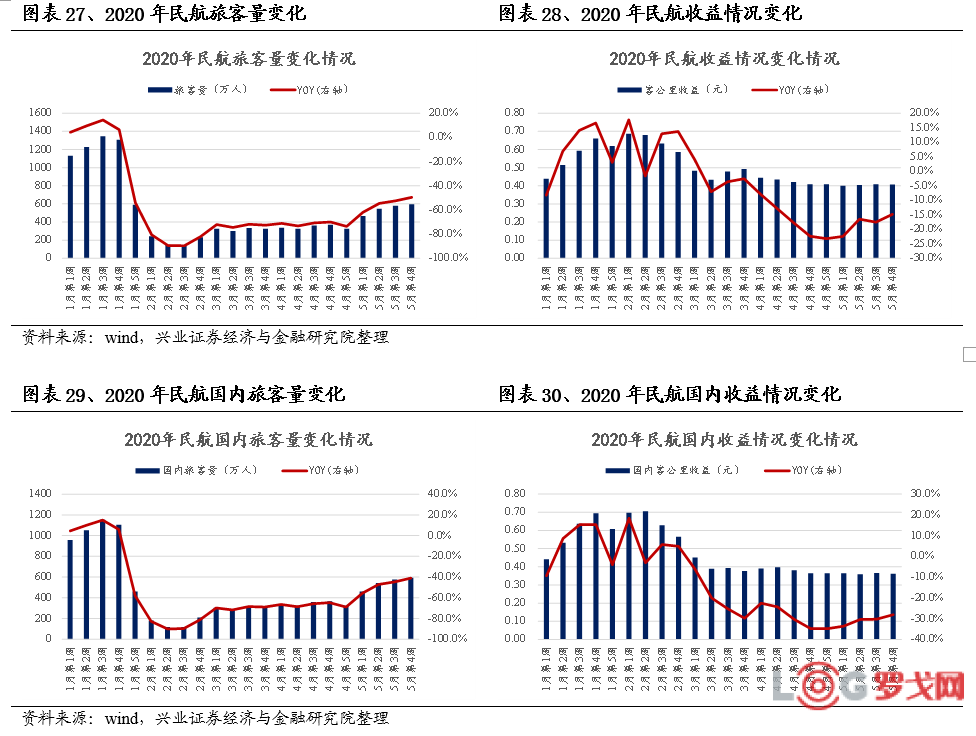

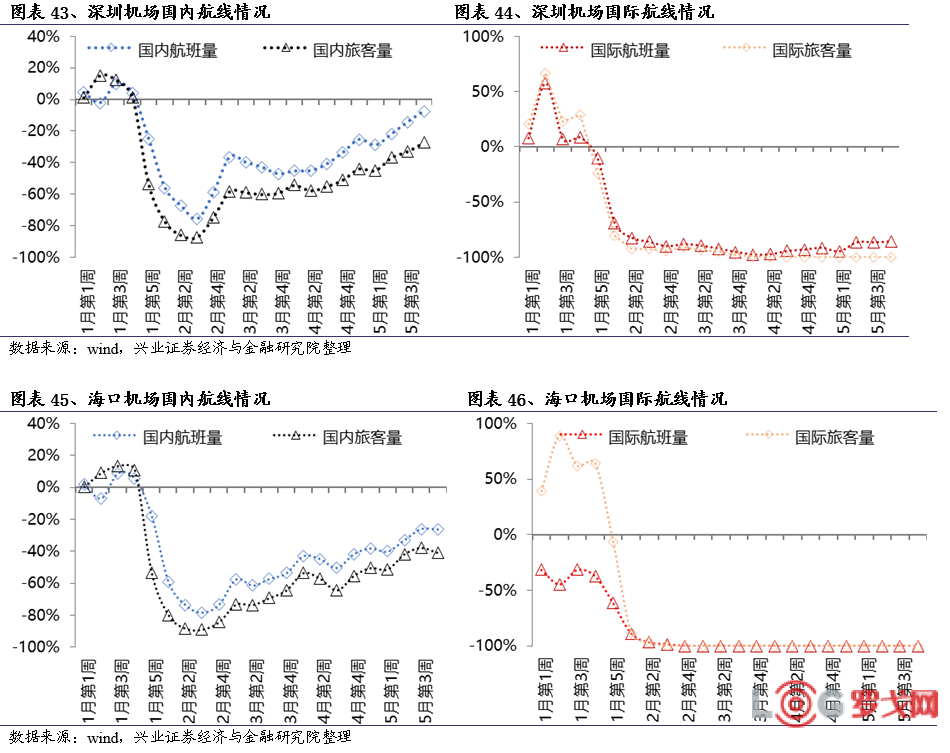

⚫ 中国现状:边际定价策略下后疫情阶段国内客流加速恢复。在当前受疫情影响、出行意愿大幅降低的情况下,以相对较低的边际成本定价吸引旅客,使飞机和人员运转起来是航空公司的最优策略。而国内航线伴随国内复工复产的继续推进和需求正常化,恢复势头良好。截至5月底,民航国内需求已经恢复至同期6成,目前各大机场中重庆、成都、深圳、三亚机场恢复较好,国内航班量已接近去年同期水平。

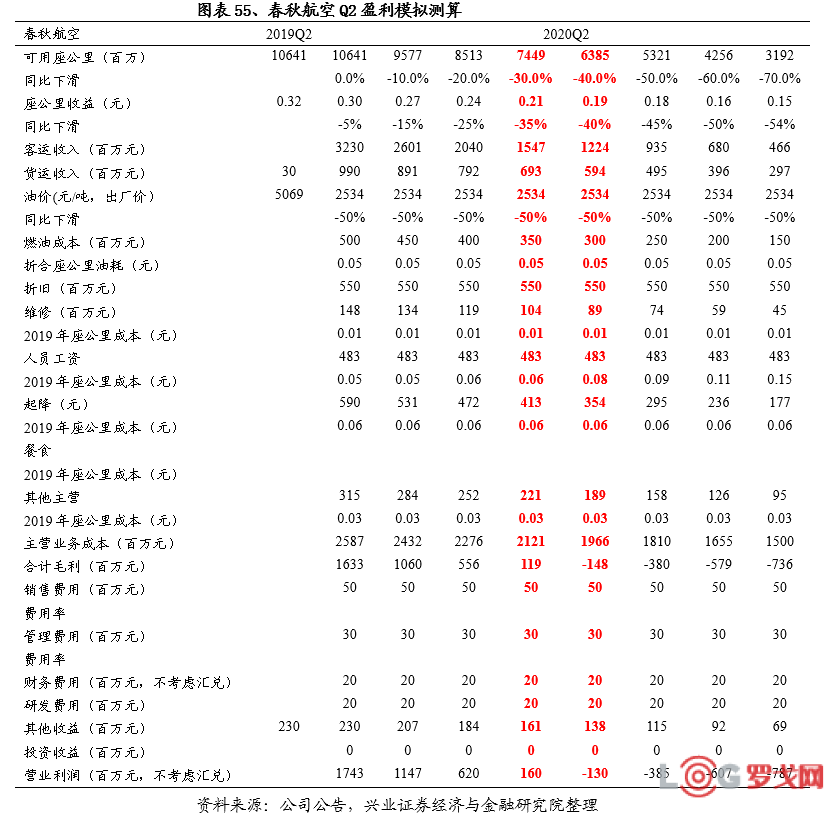

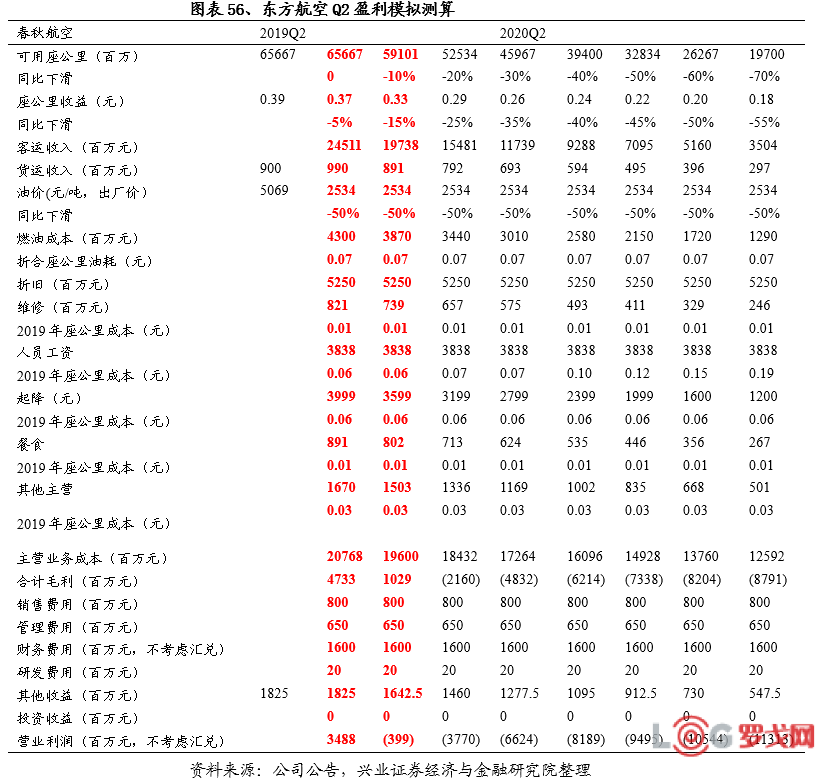

⚫ 受益于低成本模式,春秋航空有望率先恢复盈利。当运力完全恢复以后时,假设座公里收益水平仍同比下滑5%,对春秋航空和东方航空分别进行模拟测算,发现在油价同比下滑50%的假设下,春秋航空盈利只需满足运力恢复到70%、座收下滑30%水平,而东航在运力恢复到90%、座收下滑15%的情况仍有小幅亏损。根据模型的测算和目前行业的恢复情况,预计春秋航空有望在2季度末恢复月度盈利,全年有望实现盈利。

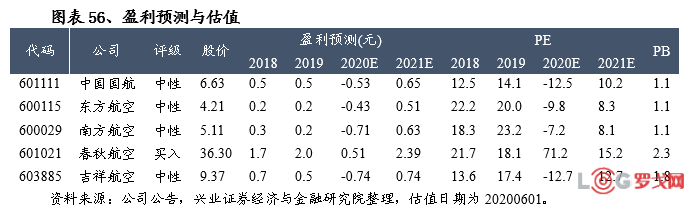

⚫ 投资策略:航空行业中长期供需改善的确定性较强,建议重点关注纯空客机队、成本优势突出、绝对票价低、管理效率高、有望从疫情中率先恢复的春秋航空;模式稳定、业绩保底、国内为主、估值弹性较大的华夏航空;国内航线占比较高、开启大兴+广州双枢纽战略、航线结构大幅改善、单机盈利弹性大的南方航空;优质时刻持续获取、787运营逐步走出底部、业绩短期弹性大的吉祥航空,首都机场优势地位继续巩固、公商务旅客占比高的中国国航;关注三大航中波音737max最少、上海枢纽优势突出的东方航空。

1.1、01年911事件后:国内客流恢复较快,但盈利持续受影响

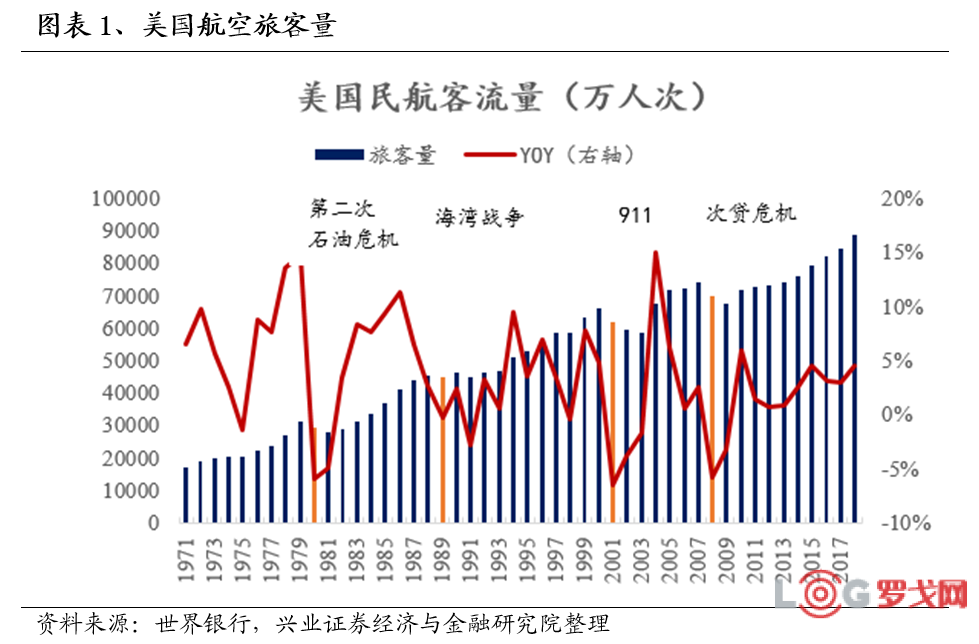

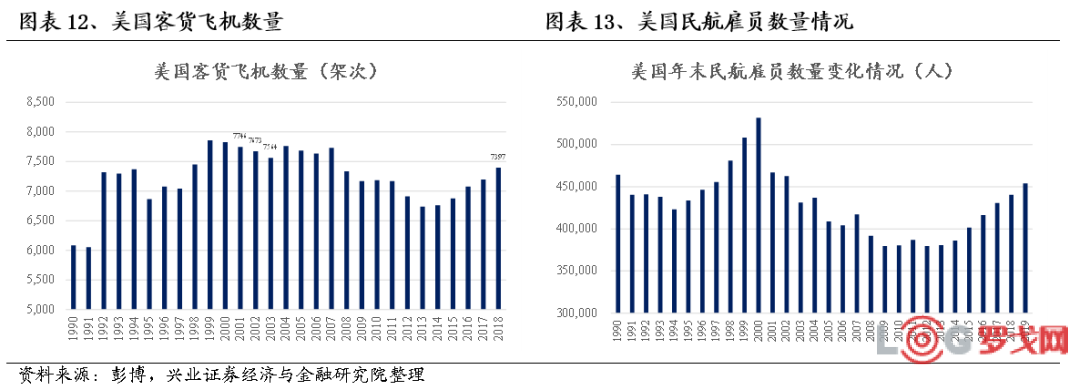

911发生之前,正值美国航空业新一轮政策放松和景气周期尾声。海湾战争结束,随着美国经济持续增长,行业景气度持续提升,1995年-2000年美国航空运输业实现了破纪录的6年连续盈利,2000年末,行业全职雇员数量达到53万人。但是,同时,也已经埋下了危机的隐患:随着互联网泡沫的破灭,需求出现疲软势头,行业的盈利水平下滑。

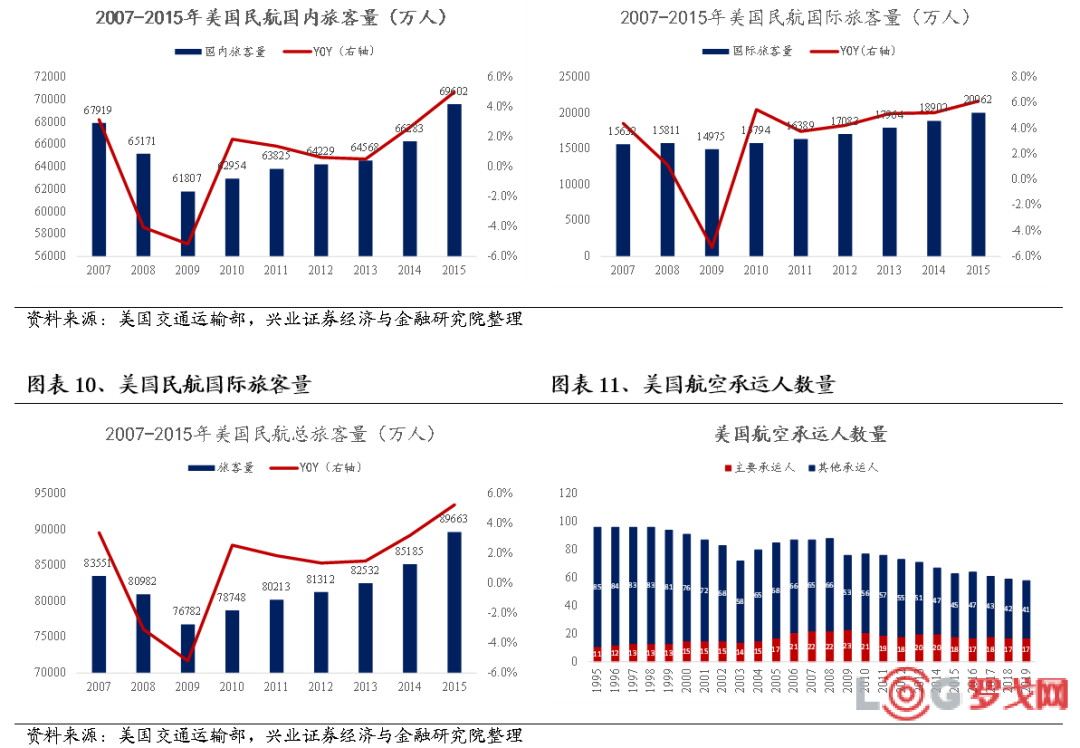

911事件发生后,美国国内客流恢复相对较快。911事件中,美国航空公司和联合航空公司各自损失两架飞机,整个空运停顿了3天。恢复飞行以后,由于受到911事件的惊吓,美国航空乘客人数短期内剧烈收缩,甚至出现了一班飞机只有一位乘客的情况,9月当月国内客流同比下滑34%,但是恢复相对较快,2001年最后3个月,国内客流同比跌幅分别为21%、18%、13%,到2002年2月以后,客流同比跌幅已经控制在10%以内,到2002年底,美国国内客流首次超越2000年同期水平,2003年国内客流恢复同比增长,2004年国内客流总量较2000年水平增长约6%。但是,由于911之后美国海外战争、国际形势紧张,同时受到国内签证收紧、安全措施强化以及非典等影响,国际客流的恢复相对缓慢,2003年底才首次恢复到接近2000年同期的水平,04年客流量较00年同比仍略有下降。总量上看,到2004年,美国民航客流才超越2000年水平,增幅约为4%。

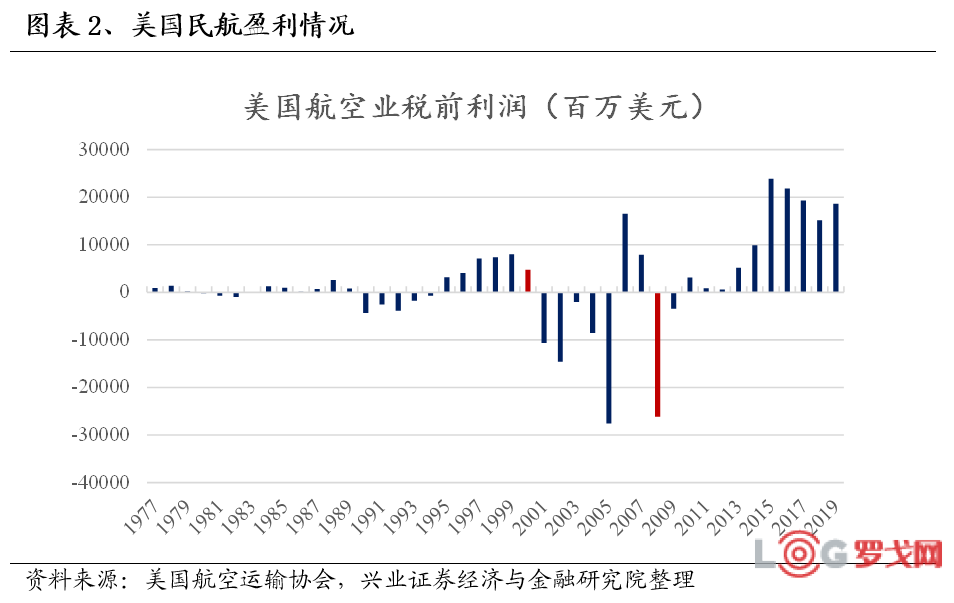

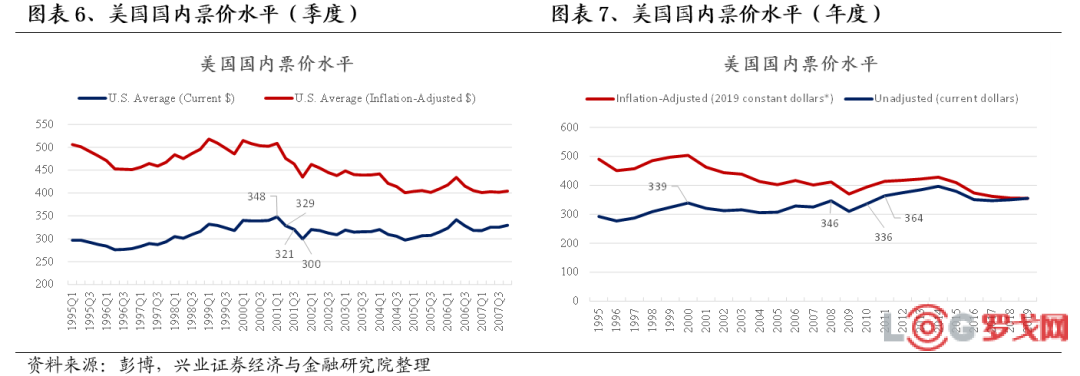

受到当时复杂的国际形势影响,911后行业票价和盈利的恢复较为缓慢。911恐怖袭击事件后,又相继受到伊拉克战争、SARS、禽流感、油价高涨以及金融危机等外部经营环境的不利变化的打击,美国航空运输业面临市场需求下降和运营成本上升等诸多困难,国内名义票价水平直到2008年才恢复到2000年的水平,2001年当年税前利润亏损超过100亿美金,2005年由于油价的快速上涨,行业当年税前利润亏损276亿元,直到2006年才扭亏为盈。

1.2、08年金融危机后:客流恢复较慢,出清加速、行业盈利恢复较快

客流恢复较慢,但盈利恢复较快。08年金融危机后的情况与911有所不同,客流恢复缓慢,直到2014年民航总旅客量才超过2007年水平,国内旅客量直到2015年才超过07年水平。盈利和票价则恢复较快,从名义票价的角度看,2011年国内票价水平已经超过了08年峰值,从盈利角度看,08年巨亏后,09年亏损幅度大幅收窄,10年开始就恢复盈利。

行业出清加快是08年后盈利快速恢复的重要原因。相比前次危机,08年以后美国航空业破产重组加速,基本形成了目前的航空业竞争格局,同时产能出清,行业从业人员和飞机数量都有明显减少,在减少供给的同时也大幅减轻了航空公司的成本压力。

1.3、低成本穿越周期:西南航空911之后保持盈利记录、逆势扩张

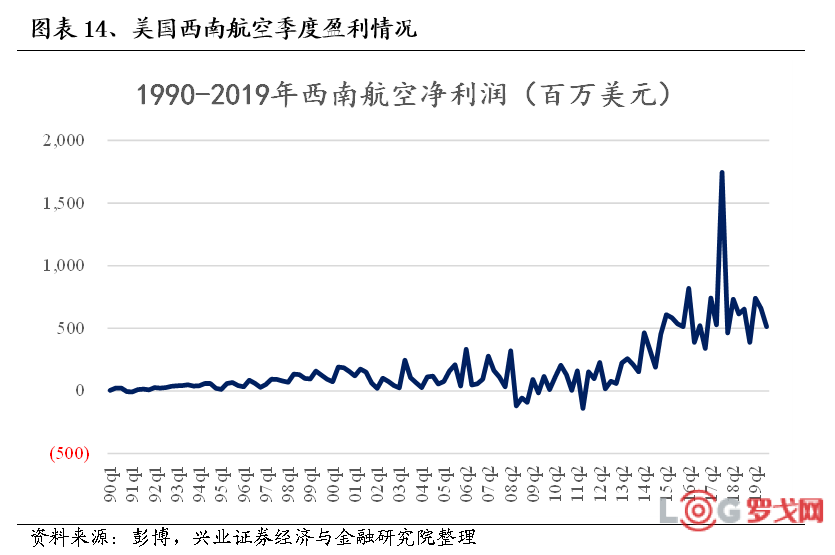

从西南航空的90年代以来的盈利历史来看,仅发生过两次比较大规模的季度亏损,一次是08年金融危机之后,公司在08年q3-q4,09年q1和q3均录得亏损,四个季度分别亏损1.2、0.56、0.91和0.16亿美元,但两年均实现年度盈利,总体情况远好于行业平均水平。此外,在11年3季度,由于公司原油对冲失败,单季度亏损1.4亿美元,但全年仍实现盈利。在911事件发生以后,仍然持续盈利,我们认为,充裕的现金、成本优势和运力集中的国内市场是当时西南航空持续盈利的关键。

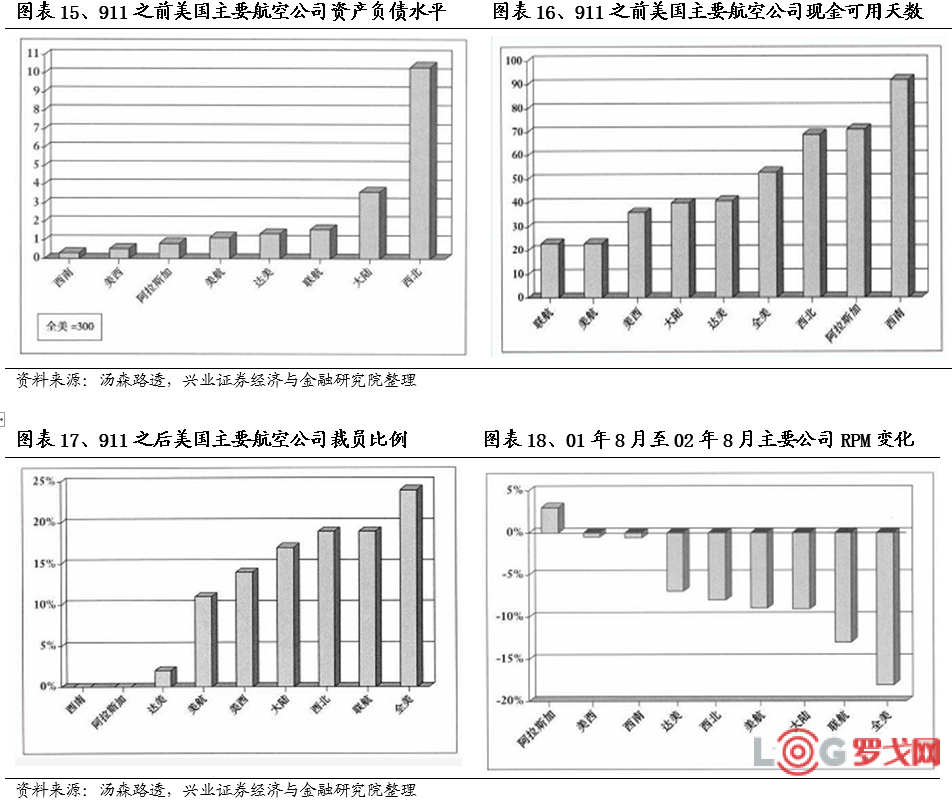

充足的现金储备是西南航空能安全渡过历次危机并持续盈利的关键之一。西南航空长期奉行“低水平负债率、高水平现金流”的策略,“居安思危”成为了公司文化的一部分,公司创始人曾指出,“许多人认为我们是一家很奢华的公司,但我们在财务上却非常保守。我们拥有行业内最漂亮的资产负债表。我们时常提醒自己量入为出,我们既不会欠下危险的债务,也不会让成本超出掌控,这使得我们在1990-1994年受海湾战争影响的萧条期占据了优势”。911之前,西南航空的的资产负债比例和现金量可用天数都远远超出了行业水平。

充足的现金承诺使得西南航空有能力采取“不裁员”策略,加上公司成本优势突出、专注相对稳定的国内市场,运营规模和市场份额逆势扩张。恐怖事件发生后的几天间, 美国各大航空公司被迫停飞所有的商业航班,加上为在恐怖袭击中遇难的乘客提供经济赔偿以及公司股票直线下跌,航空公司承受了多重打击。各大航空公司立即做出反应, 相继宣布裁员计划。在事件发生后的一个多星期中,美国航空业宣布的裁员总数近 7万人。2001年在美国民航业供职的120万名职员中相继有10多万人失业。西南航空在911之后也承受了一定的损失,当时有报道称西南航空在恐怖袭击之后的几个星期“每天损失上百万”。但是公司在其他航空公司纷纷裁员、裁撤不盈利航线时,西南航空拒绝裁员,航线保持了稳定的通行率,市场份额不降反升,2000年时西南航空在全美按客流量计算的市场份额为9.6%,2001年升至10.4%。总体看来,虽然行业整体受到911冲击较大,但是客流尤其是国内客流恢复较快,国内票价跌幅也相对有限(911之后2001Q4-2002Q3国内名义票价同比跌幅分别为-12%、-8%、-3%、-3%,2001-2002年全年国内名义票价跌幅分别为5.4%、2.6%,同期西南航空客公里收益跌幅为6.6%、3.3%),西南航空的绝大部分运力都集中在国内市场,在最初的冲击之后,依赖于“不裁员”策略,迅速恢复了生产,加上公司成本优势突出,实现了市场份额的提升和持续盈利。

供需关系是决定航空公司票价的核心因素,在供需关系的大框架下,从需求和供给特质出发,在当前受疫情影响、出行意愿大幅降低的情况下,以相对较低的边际成本定价吸引旅客,使飞机和人员运转起来是航空公司的最优策略。(假设某传统航空公司在30美金油价时,座全成本是0.35元,变动成本是0.20元;假设票价为0.50元,那么当客座率40%时,座公里收益是0.20元,刚刚覆盖变动成本;假设票价为0.50元,那么当客座率70%时,座公里收益是0.35元,刚刚覆盖座全成本;那么当需求处于40%以下时,航空公司停飞;当需求处于40-70%时,航空公司采取保边策略;当需求大于70%时,航空公司恢复成日常模式)

(1)需求差异化定价是民航定价的一个重要特点。民航定价是一个复杂的系统,考虑到民航产品的特性、旅客需求和竞争结构的差异,诸多不同的定价理论和策略都在民航定价理论中得到了体现,其中差异化定价(价格歧视)是最基本的原则之一。例如根据不同航线的客源特点和需求弹性的差异,采取不同的定价方法,对于商务航线和独飞航线,可采用撇指定价,以相对较高的价格赚取利润;而对于新开航线和淡季旅游航线,则在进入市场初期制定较低的价格来吸引顾客、培养用户习惯。即使是同一航班、同一日期价的航班,由于供需会随着时间而波动,价格因此也会随之进行调整,在航班销售过程中,“动态定价”随处可见。价格敏感度高的休闲旅游客人,对于目的地的酒店、景点、航班提前规划,他们往往提前两周甚至1个月便在各大机票网站寻找特价机票,最便宜的机票往往成为其首选;而越临近航班起飞,尤其3天内至起飞前,价格敏感度低的旅客成为主力购票人群,他们往往更加注重航班时刻、航班准点率、服务质量等内容,这部分旅客成为航空公司盈利的关键因素,是所有航空公司重点争夺的对象。除此之外,航空公司为了争夺某一地域的市场份额或者保护当地的区域市场,也会对不同的渠道设置不同的价格,这就导致了地域和渠道的价格差异;不同的产品组合也是区分旅客的重要方式之一,为了改变与其他竞争公司基本相同的机票产品,以使旅客相信这些产品存在差异而产生不同的偏好,航空公司往往推出不同于其他公司的机票产品,例如“机票+酒店”组合、不同舱位产品等。

(2)另一方面,民航自身固定成本占比高、不可储存的产品特点又导致机票价格下限较低。当飞机有空位时,航空公司如果以低于平均成本的票价出售座位,从全成本的角度开看,这必然会导致航空公司亏损 ;但是如果考虑到民航自身固定成本占比高、产品不可储存,在决策时不应使用全部成本 (包括飞机、机场设施的折旧费用、维修费用,油料成本、航空人员的工资费用以及由于乘客而带来的相关费用等) ,而应当使用因乘客乘坐飞机而额外增加的边际成本,实际上增加一名乘客对航空来说,边际成本变化是很小的,它可能只包括就餐费和飞机因增加载荷而增加的燃料支出。按照边际分析法的思想,虽然边际票价收入低于平均成本,但只要大于额外增加的成本,就能为航空公司增加利润,即使按低于平均成本的票价出售对航空公司是有利的。当然若票价小于边际成本,则会使航空公司的利润减少,这种情况下按低于平均成本的票价出售就对航空公司是无利的。因此,只要票价能覆盖航空公司的边际成本,尽可能减少公司固定成本的损失,对公司来说都是有利的。这也就导致了极端情况下,一些极低的票价出现。

疫情条件下,相对较低的边际定价有助于航空公司恢复客流、减轻固定成本损失。受疫情影响,消费者出行意愿大幅度降低,为了减少飞机折旧、人员工资等固定成本的支出带来的损失,航空公司必须尽可能降低价格、吸引旅客,使飞机和人员运转起来。事实上,在国内市场上,随着疫情的控制,已经出现了低票价、客流逐步恢复的局面。随着国内需求和公商务活动的逐步恢复,航空公司定价策略也将逐步发生转变,预计在一些重点航线将首先恢复需求导向的差异化定价。

从目前旅客运输数据来看,日发送量持续恢复。2020年5月29日当日铁路日发送量同比下滑56.2%,民航日发送量同比下滑41.3%。高速公路恢复收费后,5月29日当日通行车辆量同比增长11.4%。

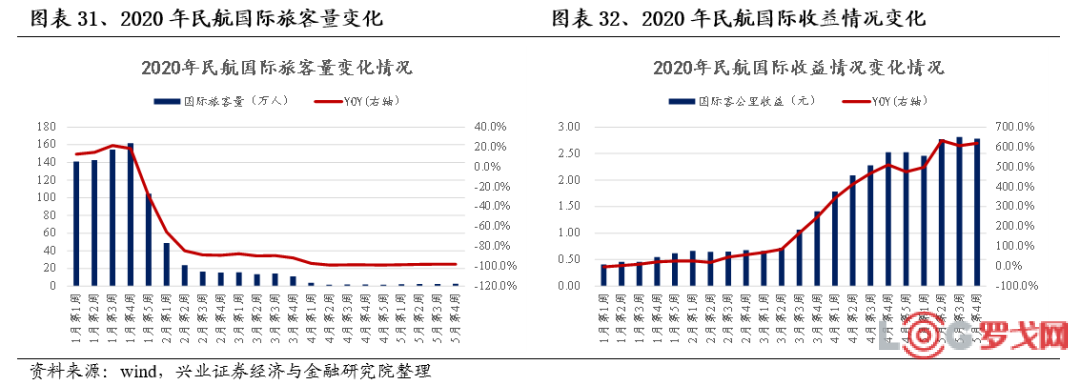

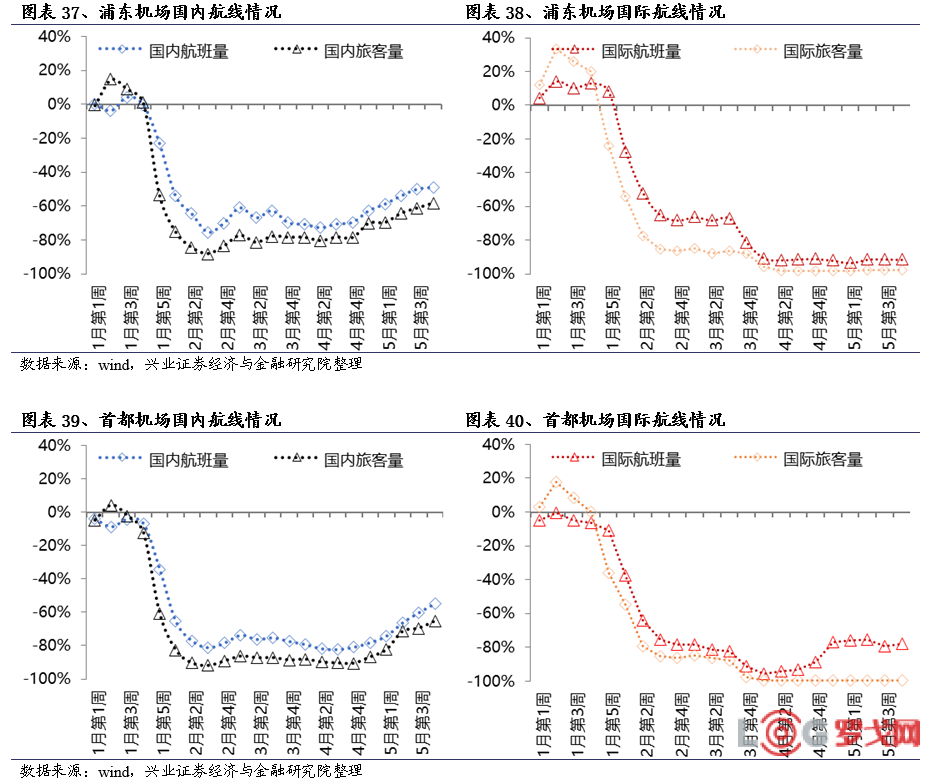

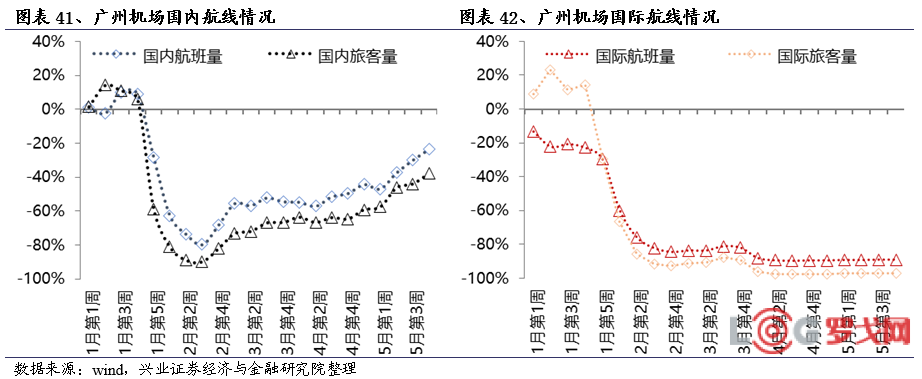

从重点城市机场数据来看,各大机场国际票价持续飙升,但旅客数据持续下滑,4月国际航班缩减政策推行后航班量暴降,从5月预期航班量更新数据来看,航班数量依旧维持在超低位,2季度国际旅客和航线同比增速下滑幅度将超过1季度。国际航线随着复工加班包机等形式推动和“五个一”政策的松动,未来也有望逐步恢复。而国内航线伴随国内复工复产的继续推进和需求正常化,恢复势头良好。目前各大机场中重庆、成都、深圳、三亚机场恢复较好,国内航班量已接近去年同期水平。

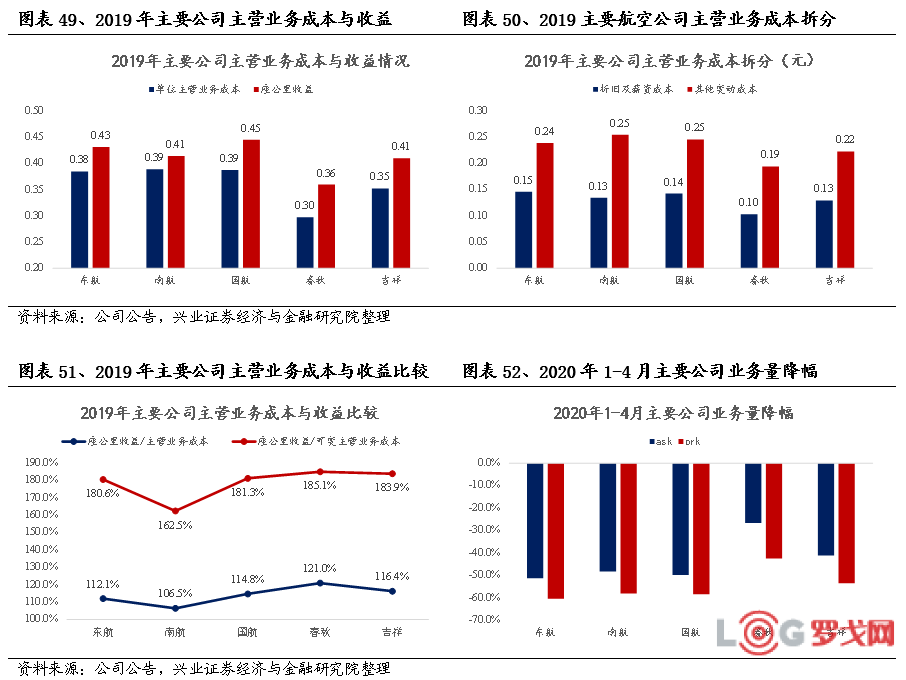

春秋航空低成本、低票价优势突出,供需恢复情况大幅领先行业。根据2019年年度数据,春秋航空座公里收益(含补贴)较东航、南航、国航分别低17%、13%、19%,单位主营业务成本分别低23%、24%、23%,剔除折旧、人员成本等的可变成本较分别低19%、24%和21%,因此,在边际成本定价下,无论是票价的绝对水平还是相对波动,春秋航空的定价空间都远高于行业平均。从今年1-4月的运行来看,春秋航空的供需恢复情况也大幅领先行业。此外,从现金和负债率情况,春秋航空情况也明显好于行业,未来抵御风险的能力更强。

受益于低成本模式,春秋航空恢复盈利的门槛较低。假设航空公司的折旧、人员、管理费用、销售费用、财务费用以及研发费用等成本相对固定,则航空公司的最大税前亏损即为上述成本的总额(相当于完全停飞的情况)。同时假设在运力恢复到30%之前(即同比跌幅大于70%),航空公司完全采取可变成本定价,此时的座公里收益即为可变成本(包括燃油、维修、起降、餐食及其他可变成本);此后,随着运力的逐渐恢复,航空公司的定价策略开始逐渐改变,当运力完全恢复以后,假设座公里收益水平仍同比下滑5%,对春秋航空和东方航空分别进行模拟测算,发现在油价同比下滑50%的假设下,春秋航空盈利只需满足运力恢复到70%、座收下滑30%水平,而东航在运力恢复到90%、座收下滑15%的情况仍有小幅亏损。根据模型的测算和目前行业的恢复情况,预计春秋航空有望在2季度末恢复月度盈利,全年有望实现盈利。

行业中长期趋势明确:供给增速收缩+集中度提升+供给结构优化。由于部分中小航空公司在目前的困境下现金流极度紧张,行业出清、重组加速,同时三大航也纷纷下调资本开支计划,未来行业供给收缩、集中度提升是大概率事件;同时随着枢纽机场新增产能的陆续投产和释放,航空公司在相对较低的增速下,必然将有限运力增量尽可能多投向优质市场,行业供给也将得到优化。航空作为典型的低频消费,从历史经验来看后置的可能性非常大,后续需求一旦恢复,行业供需改善的确定性强、盈利弹性大。

航空板块短期行业承压,但利好不断累积(供给收缩+需求后置+油价低位),基本面改善趋势明显,剩者为王。从历史来看疫情后期航空板块弹性较大,二三季度行业有望享受到全球油价低位+国内需求已经恢复的窗口期,逐步走出困境。2020年MAX系列飞机停飞继续压制供应增速,中期维度,行业集中度收缩、增速放缓、枢纽机场时刻释放带来航线结构大幅好转,平均收益水平提升。

航空行业中长期供需改善的确定性较强,建议重点关注纯空客机队、成本优势突出、绝对票价低、管理效率高、有望从疫情中双线恢复的春秋航空;模式稳定、业绩保底、国内为主、估值弹性较大的华夏航空;国内航线占比较高、开启大兴+广州双枢纽战略、航线结构大幅改善、单机盈利弹性大的南方航空;优质时刻持续获取、787运营逐步走出底部、业绩短期弹性大的吉祥航空,首都机场优势地位继续巩固、公商务旅客占比高的中国国航;关注三大航中波音737max最少、上海枢纽优势突出的东方航空。

深圳市道路货运零排放走廊建设启动大会圆满落幕,双轮驱动推动绿色转型

1690 阅读

从城配到城际,新能源物流车正打开下一个万亿市场

1239 阅读

价税合计超15亿元!网络货运又出虚开发票大案!

1138 阅读关于河南伍伍品牌管理有限公司2025年度仓储服务、物流运输服务的招标公告

1016 阅读Temu前置仓投入使用

1016 阅读永辉下半年扩张前置仓

956 阅读顺丰达成的新战略联盟,为何如此受关注?

885 阅读理想的仓库管理系统是啥样的?

871 阅读安能物流2025年Q1经调净利2.42亿元同比增长15.9%,实现营收、利润、货量“三增长”

833 阅读顺丰助力抖音即时零售商家新鲜次日达

809 阅读