[罗戈导读]公告以安徽省国资委、大众中国投资、江汽控股签署《关于向安徽江淮汽车集团控股有限公司增资之意向书》的形式回应了外部关切,也表明了大众在打造新能源汽车板块方面与江淮达成的共识。

[罗戈导读]公告以安徽省国资委、大众中国投资、江汽控股签署《关于向安徽江淮汽车集团控股有限公司增资之意向书》的形式回应了外部关切,也表明了大众在打造新能源汽车板块方面与江淮达成的共识。

“千呼万唤始出来。”

关于大众入股江淮的传言,在5月29日安徽江淮汽车集团股份有限公司(下称“江淮汽车”)的官方公告中得以证实。

公告以安徽省国资委、大众中国投资、江汽控股签署《关于向安徽江淮汽车集团控股有限公司增资之意向书》的形式回应了外部关切,也表明了大众在打造新能源汽车板块方面与江淮达成的共识。

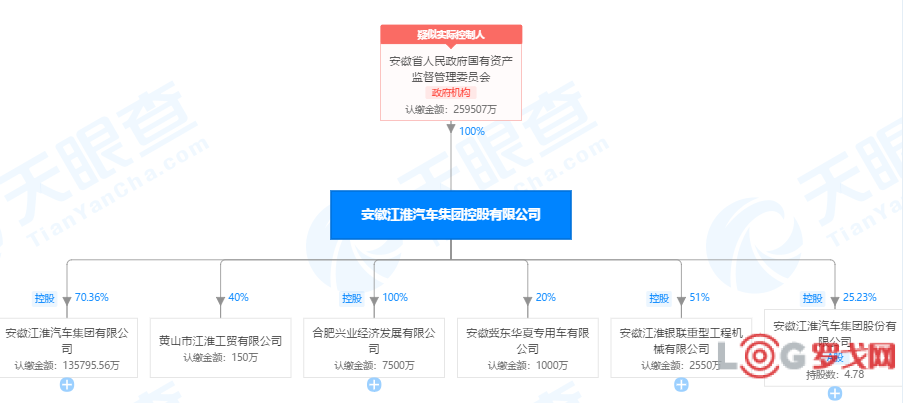

根据公告内容,此番合作,一是增资江汽控股(也即“安徽江淮汽车集团控股有限公司”,江淮汽车的母公司),大众中国(“大众汽车(中国)投资有限公司”)与安徽省国资委达成增资意向,增资完成后,大众中国将持有江汽控股50%的股权,安徽省国资委持有50%的股权并仍控制江汽控股;二是获取江淮大众汽车有限公司(下称“江淮大众”)控制权,江汽控股将促成大众中国与江淮汽车达成关于大众中国向江淮大众增资的最终协议。江淮大众增资交易完成后,大众中国将直接持有江淮大众75%的股权。

消息一经发布,立即引起业内广泛关注和讨论。回顾近些年江淮汽车的发展历程,不仅有在卡车以及轻型商用车市场的优秀表现,也有在新能源汽车领域的创新突破。此番,大众中国携资金、技术入场,不啻于为江淮和江淮大众注入一剂强心针。

对于大众而言,此举同样意义重大。深耕车市几十载,与一汽、上汽的多年合作,使其获得了燃油车市场霸主级地位,但新能源车型的发展仍相对滞后,补齐业务发展的第三极是亟待解决的关键问题,亦有助于稳固自身地位。找寻新的合作伙伴,便成为最为快速有效的方式,江淮大众便是其发展新能源业务的妙计锦囊。

安徽江淮汽车集团、德国大众汽车集团战略合资合作协议签署暨启动仪式

公告显示,“在大众中国投资成为直接持有合资公司75%股权的股东后,大众集团有意愿授予合资公司大众集团旗下的主流品牌及一系列新能源产品。合资公司将逐渐扩大规模并力争在2029年间达到年产量350,000-400,000辆。项目总投资额预计达到约10亿欧元或等值人民币。”投资10亿欧元(约为79亿元人民币),推动江淮大众合资公司规模在2029年间达到年产35万-40万辆——显然,作为大众中国新能源业务的主阵地,其承载着大众汽车大力拓展新能源市场的决心。

如何支撑这份雄心?大众中国针对国轩高科的一系列操作给出了答案。

5月28日,当大众中国一手力促与江汽控股的深度合作时,其另一只手已经拿下国轩高科4.41亿股,占到上市公司总股本的26.47%(按照双方约定,大众中国的认购总额不低于60亿元),成为其第一大股东。作为国内继宁德时代、比亚迪之后的第三大新能源电池供应商,未来,国轩高科将成为大众系新能源车型的核心动力。

至此,从整车到核心零部件配套,大众中国的一套组合拳已经勾勒出其未来新能源版图雏形。而江淮汽车横跨商用车、乘用车的身份属性,也必将为其商用车新能源化的发展提供更多可能。

公告原文如下:

安徽江淮汽车集团股份有限公司关于安徽省国资委、大众中国投资、江汽控股签署《关于向安徽江淮汽车集团控股有限公司增资之意向书》的公告

本公司董事会及全体董事保证本公告内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

重要内容提示

履约的重大风险及不确定性:

1、除第4条外,本意向书不具有任何法律约束力。

2、由于各方尚未签署正式协议,最终能否达成协议尚不确定,交易的最终方案也存在不确定性。

3、大众中国投资增资江汽控股及合资公司增资交易尚需履行审计或评估等程序,因此增资金额尚不确定。

4、大众中国投资增资江汽控股及合资公司增资交易各方达成最终协议的时间及增资完成时间均存在不确定性。

5、大众中国投资增资江汽控股及合资公司增资交易尚需履行必要的决策程序。

6、大众中国投资增资江汽控股及合资公司增资交易尚需履行政府审批程序,能否获得审批通过,存在不确定性。

7、大众集团授予合资公司大众集团旗下的主流品牌及一系列新能源产品,合资公司规模在2029年间达到年产量350,000-400,000辆,各方正在就具体品牌、产品及产量计划进行洽谈和商议,相关进展存在不确定性,公司将根据相应的进展及时履行信息披露义务。由于合资公司增资事宜,将导致本公司在合资公司的持股比例由50%降至25%,因此合资公司的运营对本公司的影响程度也将相应的降低,提请广大投资者注意风险。

对上市公司当年业绩的影响

本次签署的系意向书,正式协议的签署、生效及履约尚需较长时间,预计不会对公司2020年经营业绩构成直接影响。

一、意向书签订的基本情况

(一)交易对方的基本情况

大众汽车(中国)投资有限公司是一家根据中华人民共和国法律设立并存续的有限责任公司,统一社会信用代码911100007109204855,其注册地址位于北京市朝阳区七圣中街12号院1号楼1层、5层、7层,法定代表人为赫伯特·迪斯,注册资本为13,041万美元,是德国大众汽车股份公司在中国设立的全资控股公司,系大众汽车股份公司在华地区总部,主要负责投资、科研和咨询业务。

与本公司的关系:大众汽车(中国)投资有限公司与本公司无关联关系。

(二)意向书签署的时间、地点、方式

三方于2020年5月29日在中国北京签署了该意向书。

(三)签订意向书已履行的审议决策程序

针对本次签署的意向书,2020年5月28日晚间大众中国投资已履行完必要的前置决策程序。

(四)签订意向书已履行的审批或备案程序

本次签署的意向书无需履行审批或备案程序。相关方将在正式协议签署后,按照法律、法规的有关规定履行相应的审批或备案程序。

二、意向书的主要内容

甲方:安徽省人民政府国有资产监督管理委员会,主要办公地址位于中国安徽省合肥市包河区高速滨湖时代广场C3座的政府机关(“安徽省国资委”);

乙方:大众汽车(中国)投资有限公司,一家依照中华人民共和国(“中国”)法律设立并存续的有限责任公司,统一社会信用代码911100007109204855,注册地址为北京市朝阳区七圣中街12号院1号楼1层、5层、7层(“大众中国投资”);丙方:安徽江淮汽车集团控股有限公司,一家依照中国法律设立并存续的有限责任公司,统一社会信用代码913400000803136982,注册地址为安徽省合肥市东流路176号(“江汽控股”)。

甲、乙、丙方以下单独称为“一方”,合称为“各方”。

鉴于:各方接洽后认为,大众中国投资与江汽控股( “目标公司”)在战略、市场、技术、产品、资源整合等方面具有高度协同效应。经友好协商,就向目标公司增资之交易(“本次交易”),大众中国投资与目标公司及目标公司股东安徽省国资委签署本意向书(“本意向书”)。截至本意向书签订之日,安徽省国资委持有目标公司100%的股权。

因此,各方合意如下:

1、增资

1.1各方同意,由大众中国投资在2020年12月31日之前或各方另行约定的其他日期通过增资方式获取目标公司50%的股权。增资完成后,大众中国投资将成为目标公司股东,持有目标公司50%的股权,安徽省国资委持有50%的股权并仍控制目标公司。

1.2本次交易的最终价格以各方最终签署的交易文件所记载且经国有资产监督管理机构审批确定的价格为准。

2、拟议时间表

2.1交易协议

各方希望在2020年7月31日之前达成关于增资的最终协议。并且,江汽控股将促成大众中国投资与安徽江淮汽车集团股份有限公司(“江淮股份”)于同日达成关于大众中国投资及江淮股份向江淮大众汽车有限公司(“合资公司”)增资(“合资公司增资交易”)的最终协议。合资公司增资交易完成后,大众中国投资将持有合资公司75%的股权。

2.2完成条件

本次交易的完成还需有关国资监管机构、反垄断监管机构和其他政府机构(如有)的批准和各方决策机构的最终批准等作为先决条件,并与合资公司增资交易同时完成。

3、 产品

在大众中国投资成为直接持有合资公司75%股权的股东后,大众集团有意愿授予合资公司大众集团旗下的主流品牌及一系列新能源产品。合资公司将逐渐扩大规模并力争在2029年间达到年产量350,000-400,000辆。项目总投资额预计达到约10亿欧元或等值人民币。同时,大众集团有意愿与江汽控股在法律法规的框架下,在各领域进一步进行全面深入的合作。

4、一般条款

4.1不具约束力

除本第4条外,本意向书不具有任何法律约束力,不构成要约,且不代表对各方施加任何具有法律约束力的义务或承诺,有关本意向书的任何交易均须遵守最终版交易文件规定,最终版交易文件将完全取代本意向书。

4.2生效和终止

本意向书经各方法定代表人或授权代表签字、并加盖公章之日起生效。

如果大众中国投资与江汽控股、安徽省国资委在2020年7月31日或各方书面确定的其他时间之前无法签署正式的交易文件,则本意向书自动失效。

如因政府有关政策约束、行业政策变化等不可抗力致使本意向书不可履行,各方可经书面确认终止本意向书。如本意向书的任何一方严重违反本意向书,致使任何守约方不能实现本意向书目的,任一守约方有权解除本意向书。

各方如协商一致可终止本意向书。

4.3本意向书受中华人民共和国法律管辖。由本意向书产生的或同本意向书相关的任何争议,包括(但不限于)有关其存在性、效力、终止或有关各方权利和义务的任何问题,应通过友好协商解决。

4.4任何对本意向书的修改必须以书面形式记录并由各方法定代表人或授权代表签字并加盖公章。

4.5本意向书以中英文版本写就,一式叁份,各方各持壹份。中英文版本具有同等效力。

三、对上市公司的影响

本次签署的系意向书,正式协议的签署、生效及履约尚需较长时间,预计不会对公司2020年经营业绩构成直接影响。

四、重大风险提示

1、除第4条外,本意向书不具有任何法律约束力。

2、由于各方尚未签署正式协议,最终能否达成协议尚不确定,交易的最终方案也存在不确定性。

3、大众中国投资增资江汽控股及合资公司增资交易尚需履行审计或评估等程序,因此增资金额尚不确定。

4、大众中国投资增资江汽控股及合资公司增资交易各方达成最终协议的时间及增资完成时间均存在不确定性。

5、大众中国投资增资江汽控股及合资公司增资交易尚需履行必要的决策程序。

6、大众中国投资增资江汽控股及合资公司增资交易尚需履行政府审批程序,能否获得审批通过,存在不确定性。

7、大众集团授予合资公司大众集团旗下的主流品牌及一系列新能源产品,合资公司规模在2029年间达到年产量350,000-400,000辆,各方正在就具体品牌、产品及产量计划进行洽谈和商议,相关进展存在不确定性,公司将根据相应的进展及时履行信息披露义务。由于合资公司增资事宜,将导致本公司在合资公司的持股比例由50%降至25%,因此合资公司的运营对本公司的影响程度也将相应的降低,提请广大投资者注意风险。

公司将及时公告相关进展,提请投资者注意投资风险。

特此公告。

安徽江淮汽车集团股份有限公司董事会

2020年5月29日

Tracy:绿色不是成本!

5415 阅读

极智嘉冲刺港交所,为全球最大的仓储履约AMR解决方案提供商(附招股书下载)

2285 阅读

2025年物流企业要怎么留住战略大客户?

1221 阅读赢在供应链:外包战略的系统性思考

1233 阅读跃点物流科技获350万美元A+轮融资

1154 阅读专线们开始自救求生

1115 阅读快递停摆风波再起,又是共配惹的祸?

1128 阅读京东物流发布全球织网计划2.0路线图:全面构建海外仓配“2-3日达”时效圈

1063 阅读九个月营收40亿、近四成靠海外仓,这家跨境电商企业在美国囤地5000亩

1000 阅读像吃大象一样优化物流成本:企业降本增效的系统方法

1017 阅读