[罗戈导读]拥有六大上市公司+邮政+京东快递的快递业,是否还有容量接纳一个全网型的快递公司?

[罗戈导读]拥有六大上市公司+邮政+京东快递的快递业,是否还有容量接纳一个全网型的快递公司?

2020年,一场突如其来的疫情,打破了快递企业原有的节奏。

在疫情比较严重的2月份,企业影响力、品牌力以及直营模式下统筹能力强的邮政、顺丰、京东物流都有相当一部分业务量支撑,甚至超过了此前的业务量,而加盟制企业则在2月10日才开始恢复部分运营,实质单量是下降的。

数据显示,2月申通、圆通、韵达业务量分别下降37.26%、21.90%、13.41%,而顺丰则逆势上涨,营收同比增长77.30%,业务量同比增长118.89%,当月市场占有率也上升至17.2%。

通达系为迅速扭转这个局面,采取了两个重要措施:一方面,通过复工红包、揽收补贴、配送奖励等多项措施激励网点经营,加快复工进度,让网络快速运转起来;另一方面推出优惠措施,通过“价格战”扩大单量,形成规模效应,从而把成本控制得更低。

在这段时间,物流行业也迎来两个重大的利好消息。全国收费公路免收车辆通行费以及国内市场油价变化给快递企业复工和网络恢复提供了有力支撑。

到3月份,一场“价格战”吹起了2020年快递行业竞争的号角。

此前,据“驿站”爆料,从3月中旬开始,有快递公司在义乌打出了“8毛起”发全国的市场最低价,以迅速扩大市场份额。除此之外,已有两家快递已经开始跟进政策,打出了“9毛起”的应对底价。

3月,甚至某快递公司网点老板在朋友圈发出“发快递免费”的通知:只要自己能分拣打包的,直接送到中转站即可免费发货。

7月19日,有快递加盟网点爆料称,中通、圆通、申通均发出了关于末端代收门店暂停代收百世快递派件的通知。截止发稿日前,中通、圆通、申通、百世均未对此事回应。

业内人士分析认为,“该行为与之前的快递涨价有关,目前主要发生在义乌 、广州 、深圳等排行靠前的某些区域,属于区域行为”。不免猜测,本次事件起因可能是部分区域百世快递网点为稳住市占率而没有选择涨价,从而引发暂停代收事件。

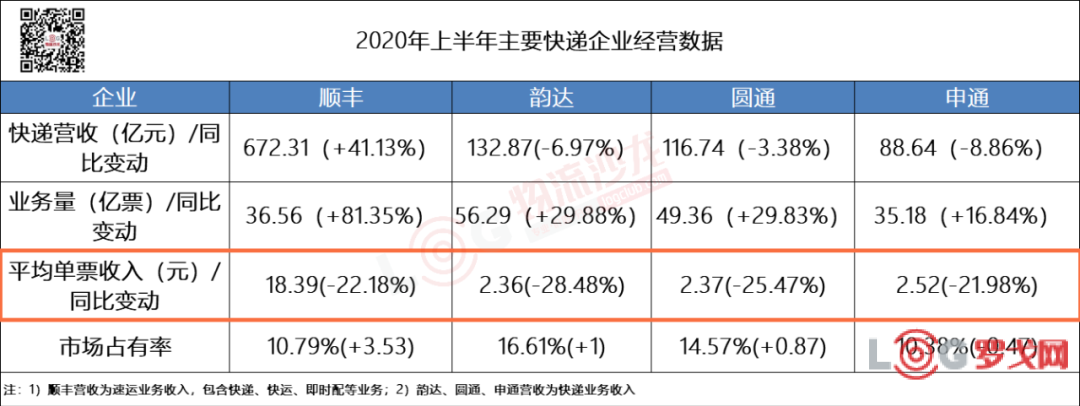

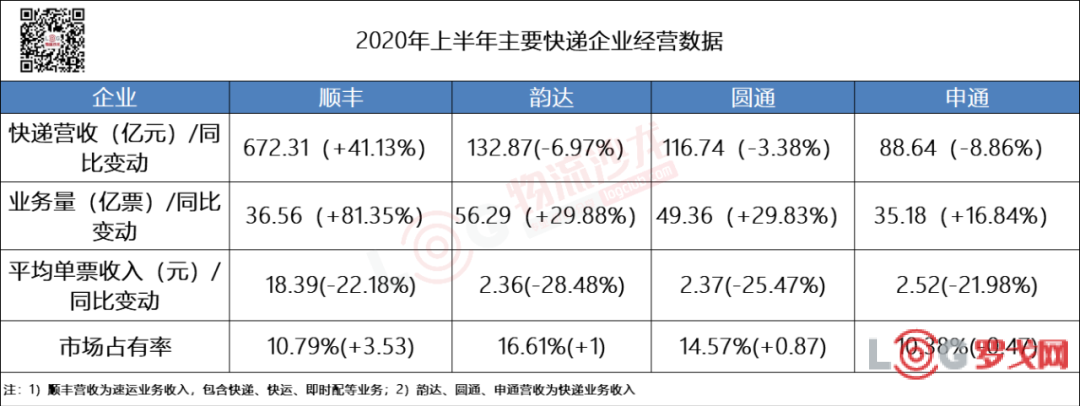

此外,从日前顺丰、韵达、圆通和申通四家上市企业公布的6月份经营数据来看,据罗戈网(www.logclub.com)统计,2020上半年,四家快递企业单票价格均出现下滑,其中顺丰单票价格下滑22.18%,韵达下滑28.48%,圆通下滑25.47%,申通下滑21.98%,均超过20%。

从单票收入看韵达最低,只有2.36元,下降幅度也是最大的,同比下降28.48%。单票价格的大幅度下滑部分因素是因为快递单票重量下降,进一步降低单票的资源成本和收入。当然从另一个层面去看,也说明上半年价格战依然激烈。

但随着货量规模恢复稳定的情况下,这种价格战不会持续太久。原因很简单,低派费与低快递费已持续消耗了加盟商2019年整个一年的希望,今年受疫情影响,快递加盟网点能盈利的极少,令大部分加盟网点失去信心,甚至出现了网点流失。

近期,据传通达系正着手调整义乌市场的快递价格,每票涨幅在5毛到1元之间。

从6月份的数据来看,通达系当中,韵达与圆通对比5月单价环比均呈现回升,回升幅度分别为0.32与0.07元/票,申通价格环比继续下滑0.05元/票,韵达、圆通、申通三者价格分别为2.36、2.16与2.07元/票。

在快递行业的竞争格局,似乎还存在一些变数。看似目前一线快递已具备足够竞争力,感觉已经很难被取代。但今年上半年出现新的情况:极兔速递、众邮快递相继起网,通过高性价比进军电商快递市场。

很多人也很疑惑:拥有六大上市公司+邮政+京东快递的快递业,是否还有容量接纳一个全网型的快递公司?

的确,2019年CR6份额超过80%,并且已完成上市。顺丰、通达、百世无论从单量、收入以及反映溢价能力的单件毛利、毛利率等数据来看都具备足够竞争力,要想在它们手中拿到业务量也不是易事。

但有商流就有物流。因极兔创始人李杰有OPPO背景,而OPPO的投资人段永平同时也是拼多多的天使投资人,极兔速递尚未出道时,就被业内视为“拼多多系快递”。针对这种说法,经查询,目前拼多多与极兔并无直接股权关系,也没战略合作关系。

公开资料显示,极兔速递的运营主体为上海极兔供应链有限公司。目前,极兔已经通过控股上海龙邦速运有限公司,拿到全国快递经营的许可。据传,3月才逐渐恢复区域的业务布局的极兔速递,目前全网日单量已稳定在500万以上,而且有很大一部分单量来自于拼多多。

而众邮快递背后可以看作是京东为了驱动“市场下沉”而布局的高性价比加盟快递网络,对接的是京东对标拼多多的创新产品“京喜”。据猜测,众邮快递的策略是通过高性价比主打3kg以内物品,以帮助京东攻入平价小件市场。

据了解,众邮快递已于4月正式在广东省内开展起网测试运营,华东网络包括苏南与上海地区也在5月起网测试,华南与华东网络已全面服务京东618大促。

此外,韵达快递发布的2020年一季年报显示,截至3月31日,阿里旗下公司杭州阿里巴巴创业投资管理有限公司已成为韵达第七大股东,持股2%。此次入股之后,“三通一达+百世”已全部进入阿里阵营。

虽然2%的持股,相比投资百世、圆通、申通、中通等快递企业,并不高。但可以看出,菜鸟打造“一横两纵”的目标战略非常明确。即通过加大技术投入,通过快递、仓配、末端等的基础设施持续投资布局,实现“全国24小时达,全球72小时必达”。

而韵达则通过全资子公司福杉投资6.14亿元持有德邦股份约6.5%股份,成为德邦股份第二大股东。

快递业务具备一定的规模效益,随着韵达注资德邦快递,双方将在收入和成本两个方面实现优势互补。韵达的优势在于高居市占率第二的快递业务量(2019年超过100亿票)以及成本端优秀的管控能力。而德邦快递以零担快运起家,在运营效率和服务质量等快递/快运企业核心运营管理方面具备充分的管理经验、人才和资源。

目前,快递行业正潜藏着巨大变化:极兔速递正快速发展,正在侵蚀通达系的电商快递市场;菜鸟试图加强在通达系的话语权;与此同时,京东攻入平价小件市场,推出主打性价比的众邮快递。

2020上半年,表现最“亮眼”的无疑是顺丰。

顺丰凭借直营优势促使业务量大幅提升,电商特惠件持续增长,部分防疫防护用品需求大幅增长,实现经济产品收入规模及市场占率加速提升。数据显示,2020上半年,顺丰业务量达36.56亿件,同比增长81.35%,市占率达到10.79%,对比同期增加3.53个点,超过申通市占率。

营收方面,除顺丰外,其余三家的营收均出现负增长,但降幅有所收窄。2020上半年,顺丰速运业务实现收入672.31亿元,同比增长41.13%;韵达实现快递收入132.87亿元,同比下降6.97%;圆通实现快递收入116.74亿元,同比下降3.38%;申通的快递收入达到88.64亿元,同比下降8.86%。

此外,从投资二级市场也很好反应了上半年快递行业的变化。截止7月22日,顺丰市值达2990亿元,近7月个月市值增加上千亿元,2019年快运、冷链、同城急配等新业务的收入比重已占25.6%,整个生态体系的建设正在加速完善;中通市场占有率领先优势比较明显,同时凭借优秀的成本管控,使得综合成本下降从而带动净利润的快速增长,2019年归母净利润达到52.92亿元,最近7个月市值增加700亿元;圆通依托持续的经营改善,市值也增加了一百多亿;德邦快递在韵达注资后股价有所上升,市值增加21亿元;韵达变化不大,而申通和百世市值则出现了下滑。

总的来看,上半年虽然四家A股龙头快递企业已经恢复常态,各自业务量同比增速都超过15%。但在2020年的经济大环境下,快递领域竞争也将越来越激烈,背后实质是一场效率战、成本战,核心还是拼服务、消费者体验,对成本的优化,只有在不断通过模式、机制创新、提升信息化能力等方式把效率和成本进行优化之后,才能拥有自己定价的能力并获得可持续的发展。

作者 | 小周伯通

来源 | 物流沙龙

此文系作者个人观点,不代表物流沙龙立场

玛氏中国 | 2025年度国内运输物流服务【冰淇淋业务】

5113 阅读

2025年京东物流贵州大件宅配、京东帮资源招商

2774 阅读

2025年京东物流-河北大件宅配、京东帮资源招商

1826 阅读“反内卷”之后,快递公司的“护城河”在哪?

1460 阅读多多买菜:闷声增长

1172 阅读义乌涨完广州涨 通达兔等快递全年或增收数十亿!

1066 阅读单品年销千万,新品研发提速,国民零食如何借拼多多复兴?

932 阅读18天抵欧!宁波舟山港迎来史上最快中欧航线

938 阅读又出伤人事件!买A退B、签收讹诈、押金不退……快递小哥如何避坑?

833 阅读欧盟《关键原材料法案》:全球资源战略格局的重大转变及应对策略

842 阅读