[罗戈导读]伴随着零售新业态崛起、受此次疫情催化,即时配送将迎来大发展,我们预计即时配送行业五年后的规模将增长至目前的三倍,其中生鲜与商超行业贡献总增量的44%,增速最快。

[罗戈导读]伴随着零售新业态崛起、受此次疫情催化,即时配送将迎来大发展,我们预计即时配送行业五年后的规模将增长至目前的三倍,其中生鲜与商超行业贡献总增量的44%,增速最快。

即时配送的时长通常在1小时以内,通过点到点配送实现。即时配送有丰富的2C应用场景与较强的规模效应。伴随着零售新业态崛起、受此次疫情催化,即时配送将迎来大发展,我们预计即时配送行业五年后的规模将增长至目前的三倍,其中生鲜与商超行业贡献总增量的44%,增速最快。

应用场景丰富、更重质量和速度的2C物流

即时配送是一种货物不经过仓储和中转,点对点送达的配送方式。即时配送的三要素是同城、即时、配送,其中同城的覆盖范围通常在5km以内,即时指配送时长通常在1小时以内。

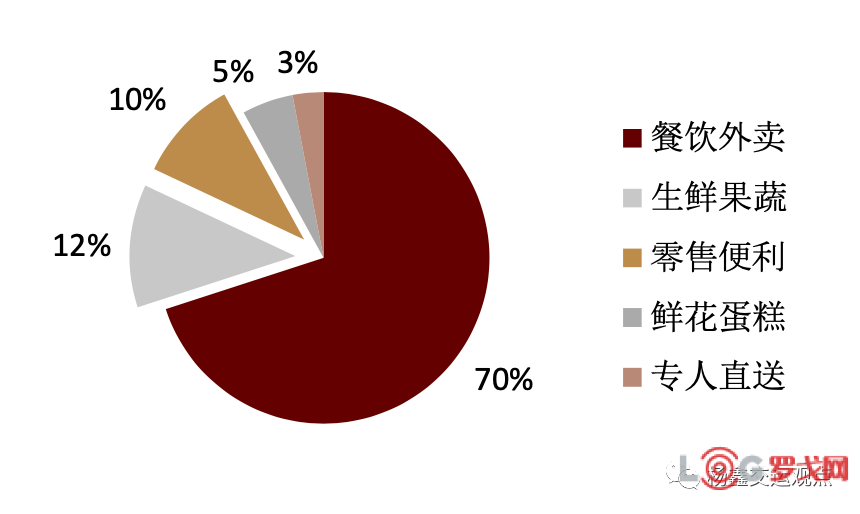

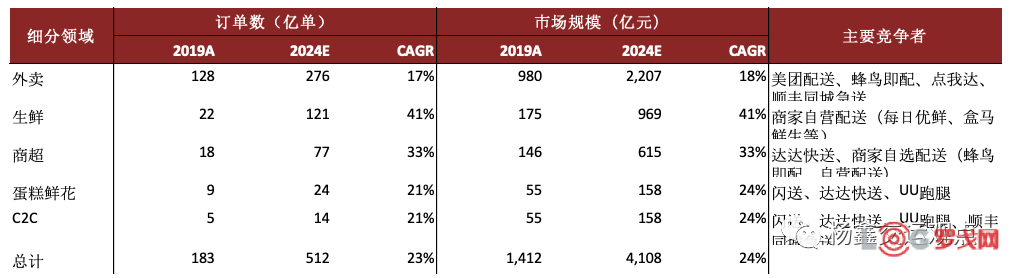

► 即时配送的应用场景包括餐饮外卖(2019年订单量占比70%)、生鲜宅配(订单量占比12%)、商超便利(订单量占比10%)、鲜花蛋糕(订单量占比5%)、C2C配送(订单量占比3%)等(图表3)。而广义的即时配送也包括落地配(又称快递“最后一公里”),与其他应用场景相比,对配送时效的要求相对宽松、且与上游负责异地配送的快递公司密切相关,主要起到为配送企业提供基础订单的作用。

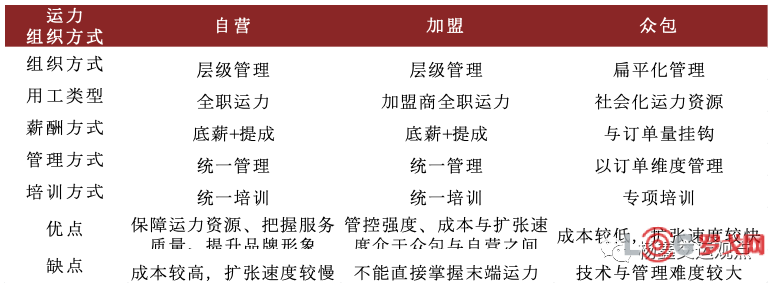

► 按照运力组织方式,即时配送的运力组织方式可分为自营、加盟、众包。自营是指平台自己招募组建运力团队,采用企业组织管理方式,骑手薪酬通常为底薪+提成;加盟是指通过与加盟商合作增加运力,由加盟商管理骑手团队,平台不直接管理配送员;众包是指利用社会闲置劳动力来提供运力,骑手薪酬通常只与配送量挂钩。

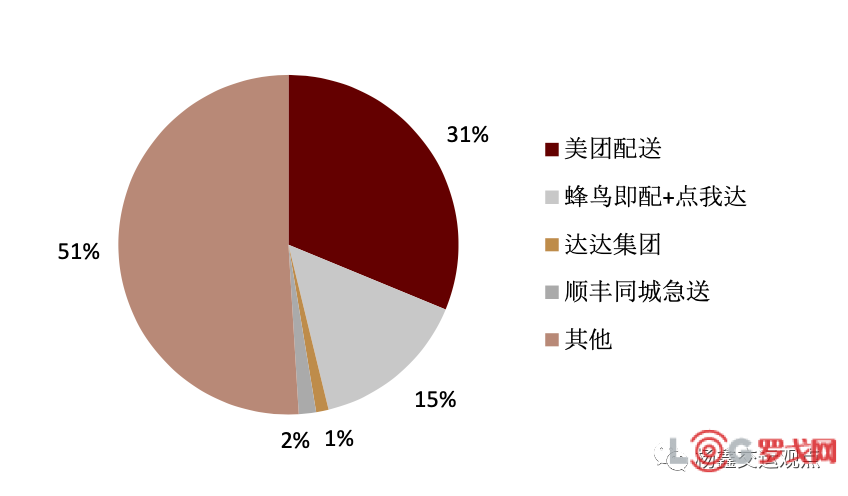

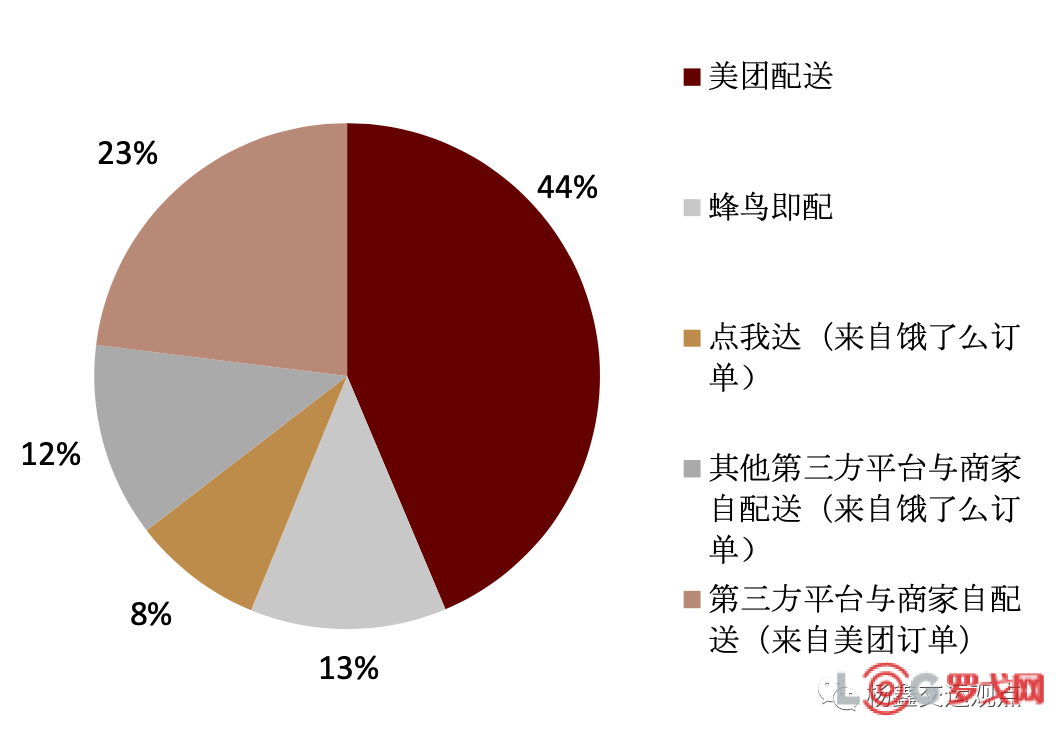

我们测算,2019年整个即时配送市场的CR4约49%(图表4),但细分领域的竞争格局有所分化。美团配送和蜂鸟配送(包括点我达)占据主导地位,市占率分别为31%和15%,份额高主要因为目前外卖市场规模大且集中度高;达达背靠京东,也是重要的第三方即时配送力量,市占率约1.2%(占生鲜与商超电商中的市占率3%,不包括京东物流的落地配件量),而生鲜零售市场的蓬勃发展或为达达带来未来份额的提升空间;估算快递公司顺丰的市占率约为1~2%(在外卖行业中的市占率2~3%),主要订单来自大B餐饮公司的配送需求;闪送更专注于C2C、我们估算目前市占率不到1%。

值得注意的是,目前即时配送领域仍有约一半商家选择自营配送,其中外卖领域约35%的订单为商家自营配送,头部生鲜电商(每日优鲜、盒马鲜生、本来生活等)非运力紧张情况均为自营配送,主要线上商超平台除京东到家对接达达外其余均为商家安排配送。物流行业的本质为规模经济,未来随着第三方配送平台的规模经济显现,我们认为美团、蜂鸟、达达、顺丰、闪送这些主流第三方配送或将实现加速发展,挤占自营配送的市场份额,实现比行业五年三倍更高的增速。

图表1: 同城即时配送通常采用点对点的配送方式

图表2: 即时配送产业链示意图

图表3: 2019年即配市场以外卖和生鲜零售需求占主导

图表4: 即时配送行业CR3~49%(2019年)

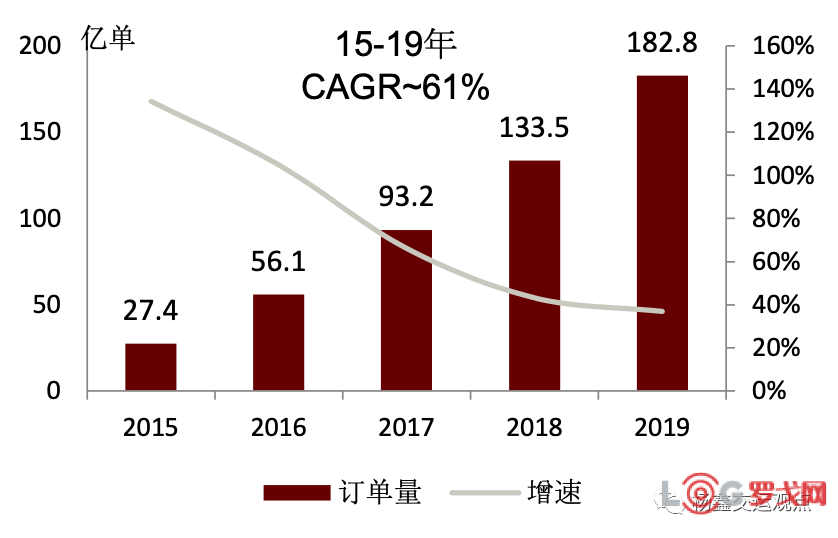

2019年即时配送订单量已达到183亿单(过去五年CAGR为61%),其中餐饮/生鲜/商超/鲜花蛋糕/ C2C专人直送分别为128/22/18/9/5亿单,分别占比70%/12%/10%/5%/3%。2019年市场规模约1412亿元。

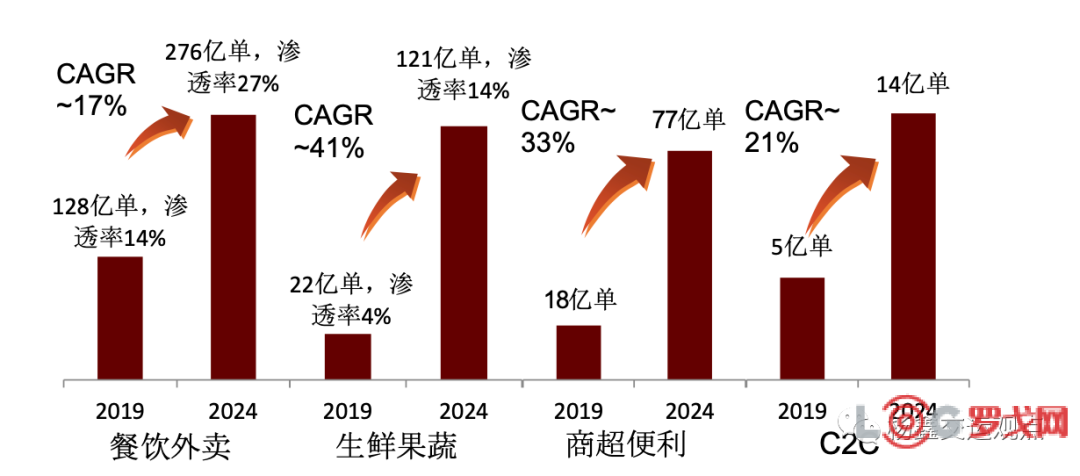

我们测算五年后的2024年订单量预计将达到512亿单,规模约为2019年的3倍,CAGR达23%;市场规模将达4108亿元。其中,

► 我们预计餐饮外卖2024年订单预计将达到276亿单,相比2019翻倍,对应CAGR17%;配送市场规模达2207亿元。

► 我们预计生鲜、商超2024年订单预计将分别达到121亿单和77亿单,分别是2019年的5.5倍和4.2倍,对应CAGR41%和33%;快速增长一方面因为市场空间大、目前线上渗透率低,另一方面也受疫情的催化:疫情期间消费者的居家常态成为即时配送迅猛发展的催化剂,高频消费场景(如生鲜、商超便利)的线上销售额爆发式增长。比如据新京报报道[1],饿了么今年春节在北京的生鲜订单量同比增长9倍,商超订单同比增长超2倍;京东到家全平台销售额在春节防疫期间相比去年同期增长470%。目前疫情仍有反复,消费者的网上即时消费习惯已经被逐渐培养起来。

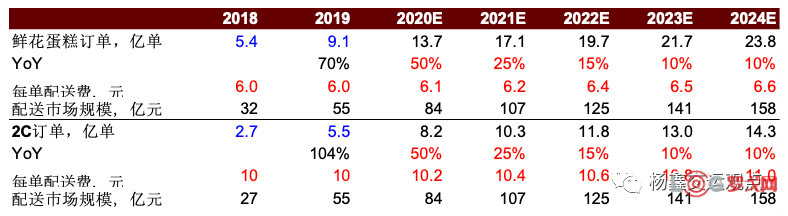

► 我们预计鲜花蛋糕和C2C 2024年订单合计38亿单,约为2019年的3倍,对应CAGR21%;对应配送市场规模达到316亿元。

特别地,我们的上述测算不考虑:(1)快递落地配的市场规模;(2)即时配送市场的迅速发展可能会侵蚀异地快递市场份额,部分异地网购需求转化为同城配送需求,加速即时配送的渗透率。

下文我们将针对即时配送的几个主要需求场景(外卖、生鲜商超、鲜花蛋糕C2C直送),逐一分析市场规模、行业格局、营业模式和盈利模式。

图表5: 即时配送行业订单规模

图表6: 即时配送行业用户增长

图表7: 生鲜商超渗透率低、增速快

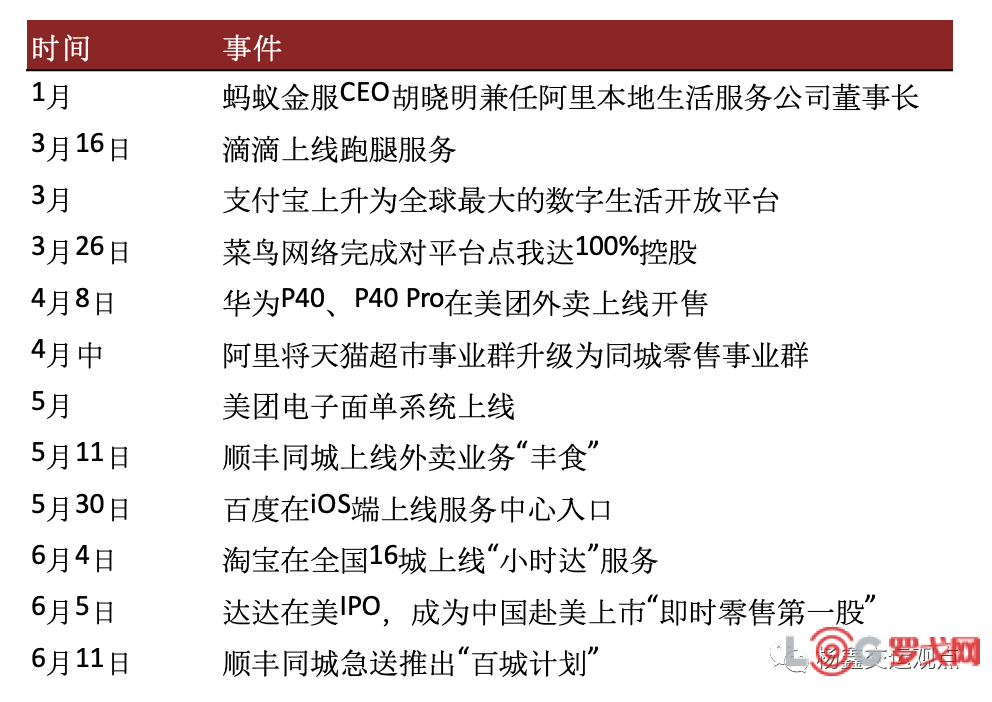

图表8: 2020年上半年即时配送行业发展加速

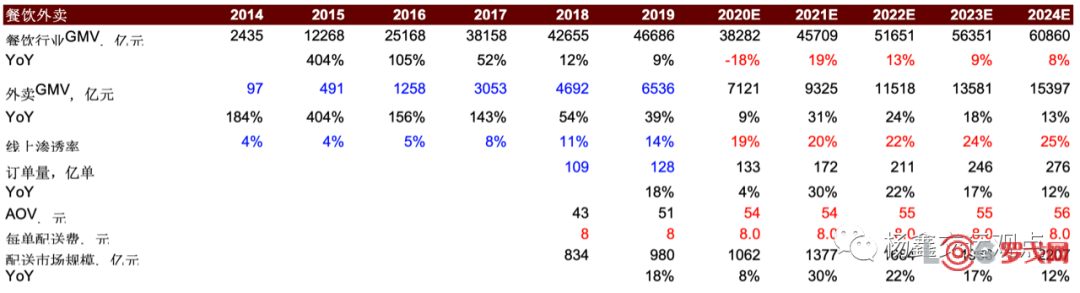

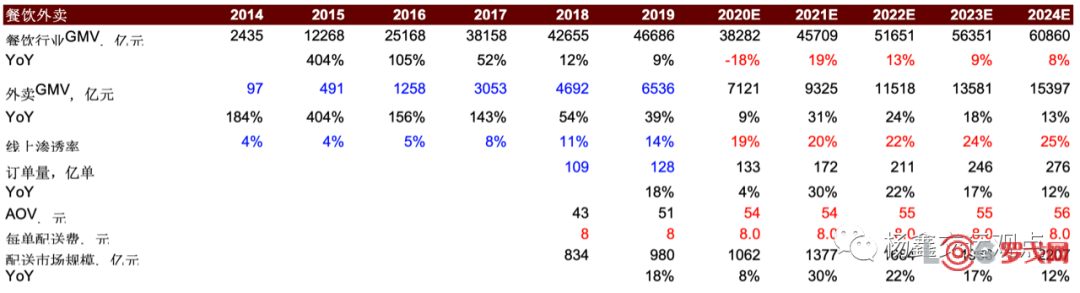

2019年餐饮外卖行业的订单在整个即时配送市场中占比最高,占总订单量的70%,线上渗透率达14%。我们预计2019-24年行业GMV的复合增速为19%,年增速逐步放缓到2024年的8%。目前,占98%GMV的外卖订单由美团与饿了么平台产生,但约有35%的订单由商家自配送完成。今年5月顺丰上线“丰食”平台,后续发展与对配送格局的影响仍待观察。

市场规模:外卖配送未来五年CAGR18%,2024年将达订单量270+亿单

根据美团配送、中国物流与采购联合会、罗戈研究、艾瑞咨询的数据,2019年餐饮外卖的订单量128亿单(+18%YoY),2019年渗透率约14%,对应配送市场规模980亿元。

参考中金互联网组和可选消费组预测,我们假设2020-2024年每年餐饮行业GMV增速为-18%/19%/13%/9%/8%、线上渗透率提升5/1/2/2/1ppt(今年的疫情对餐饮业整体造成负面影响,收入规模下降-18%,但刺激了居家的消费者对外卖的需求,餐饮外卖线上渗透率将提升5ppt),餐饮外卖平均订单价值(AOV)每年以1%~5%的增速增长,每单配送费维持8元,则2024年餐饮外卖订单量将从2019年的128亿单增长到276亿单,2019-24年CAGR为17%;配送市场规模约2207亿元,2019-24年CAGR为18%。

图表9: 外卖GMV增长

图表10: 外卖渗透率近年来不断攀升

图表11:餐饮外卖配送市场规模测算

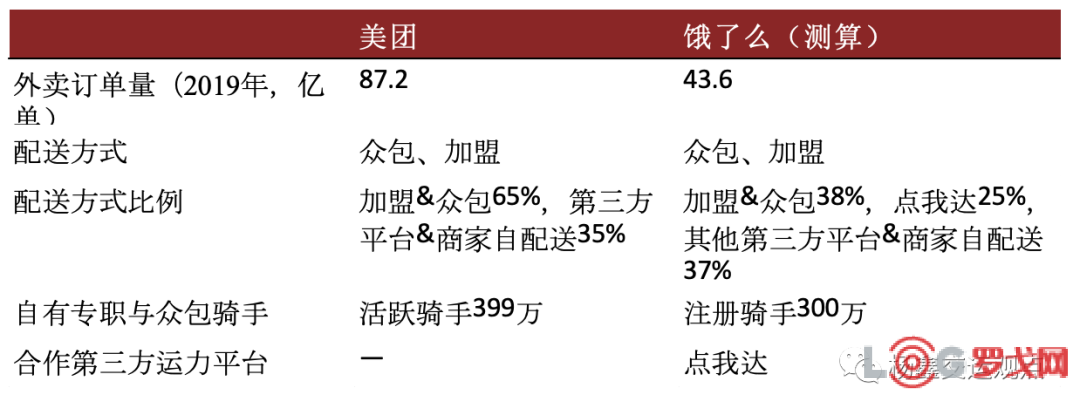

外卖平台中,美团外卖和饿了么占主导,GMV占比98%。我们测算美团外卖订单数在2019年餐饮订单中占67%,其中美团配送(包括加盟和众包)完成44%的订单、其他配送方式(包括商家自配送与商家外包给第三方运力配送)完成2%;饿了么(包括饿了么星选)占比31%,其中蜂鸟配送完成13%的订单、点我达完成8%(测算过程详见脚注1、3)、其他配送方式完成10%的订单。(图表12)

美团外卖:美团专送+美团众包完成大部分配送

2019年美团外卖的订单量占整个外卖行业的67%,市占率最高。

配送力量上,目前美团配送主要采用美团专送+美团众包。根据美团点评2019年年报,美团承担配送成本(美团加盟+众包,1P模式)的订单和非美团承担配送成本(第三方配送+商家自配送,3P模式)的订单分别占美团平台总订单的65%、35%。美团自己的运力中,众包力量近几年逐渐壮大。

饿了么:蜂鸟专送+蜂鸟众包+点我达(众包)

饿了么于2017年收购百度外卖,百度外卖改名为饿了么星选,而饿了么于2018年被阿里收购。2020Q1饿了么及饿了么星选产生的GMV占外卖整体的31%。(Trustdata)

配送力量上,目前以蜂鸟专送(加盟模式)+蜂鸟众包+点我达为主,三种模式融合在一起,通过价格、管理系统来统一调度骑手资源。我们通过估算得到,2019年饿了么外卖日均订单共计1194万单,其中采用蜂鸟即配(蜂鸟专送+蜂鸟众包)的订单约450万单,占自身订单量的38%;点我达配送的订单约300万单,占比约25%;剩余订单由商家自配送或第三方运力配送,占比约37%。[1]

点我达是采用众包共享模式的即时物流服务提供商。2020年点我达被菜鸟网络全资收购,与蜂鸟配送一起完成饿了么上的众包订单。目前,点我达已融入阿里系成员的新零售体系中,业务范围覆盖外卖、生鲜、商超、落地配等B2C配送服务,B端客户包括银泰、百联等,其中饿了么平台贡献大部分订单数,非餐配领域主要竞争对手是达达。

顺丰同城:快递龙头入局,布局外卖配送

顺丰同城急送平台成立于2016年,早期重点瞄准C端客户,2019年起面向B端和C端所有客户,客户可通过顺丰同城急送APP或微信小程序下单,运力采用自营+众包+加盟三种模式。

顺丰同城急送提供多种场景的即配服务,但来自餐饮大B(如肯德基等)的订单较多。餐饮大B除了入驻美团、饿了么的平台外,出于战略考虑会保留一部分自营运力、使用一部分第三方外包运力,而顺丰凭借自身在快递领域累积的声誉与用户资源,获得了一部分餐饮专配客户(如麦当劳、肯德基、喜茶等)的青睐,为客户同时提供驻店专送与众包两种方式的配送服务。除了大B,顺丰也为餐饮行业中小B客户提供配送服务。

顺丰的比较优势在于此前积累的自营大客户资源。如上分析,当前商家自营配送的订单约占全部外卖订单的35%,市场有一定规模。在此基础上,今年5月,顺丰上线“丰食”平台,虽然目前仅做自有员工团餐、并在试验阶段,但不排除未来通过平台培育商流、带来足够保底订单的可能。

图表12: 外卖市场集中度高(按订单,2019年)

图表13: 美团与饿了么配送体系区别

细分赛道规模和格局分析:生鲜商超配送未来五年四倍、总规模有望接近外卖配送

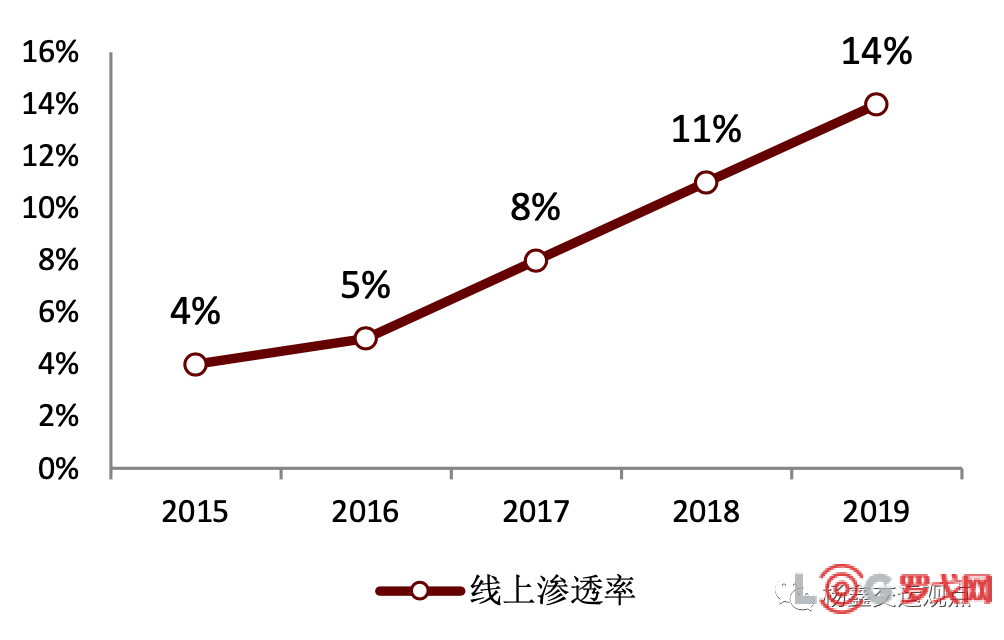

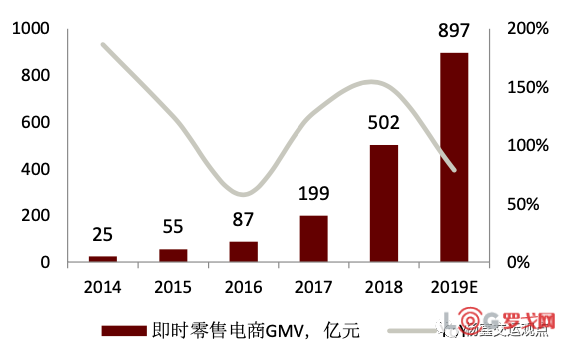

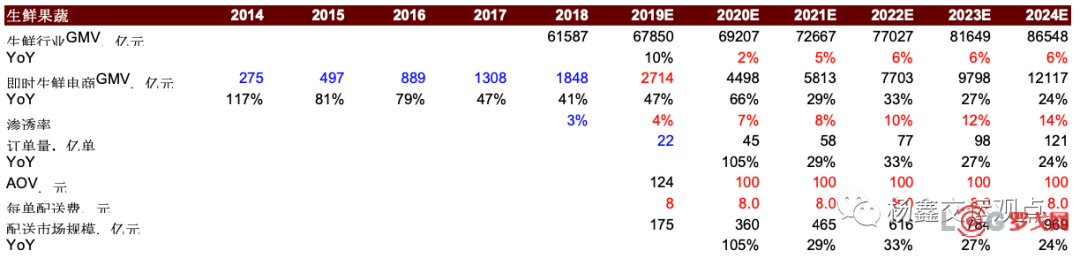

2019年生鲜、商超电商订单总量占即时配送行业的比重分别为12%、10%。目前线上渗透率仍低于5%,因而用户需求有待发掘,市场潜力较大。而行业格局还较为分散。在生鲜商超电商领域,阿里、京东、腾讯、顺丰、美团与饿了么等多方入局竞争,在配送领域,除了京东到家与达达合作外,其他主流生鲜电商基本均采用自营团队配送。未来随着生鲜商超电商行业的快速发展,我们预计生鲜商超即时配送市场规模也将快速增长;且市场格局有望集中,自营配送或将被第三方专业配送逐步替代。

与餐饮外卖行业的发展阶段相比,生鲜果蔬和商超便利电商行业还在发展的初期,线上渗透率不足5%,但随着疫情催化、新零售驱动,我们预计未来将持续高速增长,或能成为即时配送最大的蓝海领域。

根据美团配送、中国物流与采购联合会、罗戈研究、艾瑞咨询,2019年生鲜果蔬和商超便利的线上订单量分别为22亿单和18亿单,对应配送市场规模分别为175亿元和108亿元,生鲜电商、零售便利电商GMV过去五年CAGR分别为53%、101%。

生鲜行业:我们假设2020-2024年GMV以2%/5%/6%/6%/6%的增速增长,线上渗透率以2.5/1.5/2/2/2ppt的速度提升(今年的疫情人们外出减少,行业整体需求减少,但生鲜网购增加、线上渗透率将加速提升),假设未来5年生鲜电商平均订单价值(AOV)为100元,假设每单支付约8元给配送环节,则2024年生鲜订单量将达到121亿单, 2019-24年CAGR为42%,对应配送市场规模约为969亿元。

商超便利行业:我们假设2020-2024年即时零售电商GMV以84%/33%/35%/30%/25%的增速增长(20年疫情居家常态激发了线上需求),假设未来5年商超便利平均订单价值(AOV)每年增长5%,每单支付8元给配送环节,则2024年商超便利订单量达到77亿单,2019-24年CAGR为33%,对应配送市场规模约为615亿元。

图表14: 生鲜电商GMV增长

图表16: 生鲜配送市场规模测算

图表17: 零售便利配送市场规模测算

整体上,目前头部平台的订单数与市场份额集中度均显著低于外卖领域,行业格局分散,但头部企业也在逐步浮现。我们首先在此梳理出具有竞争力的生鲜商超电商,并关注各电商平台的配送需求与运力安排:

头部商家包括盒马鲜生、每日优鲜、京东到家、多点、淘鲜达等,除了京东到家的配送服务对接达达快送,其他基本为自营配送。

► 盒马鲜生是阿里旗下的线上线下一体化新零售平台,配送主要由盒马自营团队完成,3公里内30分钟极速送达。

► 每日优鲜是腾讯投资成员企业、生鲜果蔬电商平台。目前配送主要由自营团队完成, 3公里内最快30分钟送达。

► 本来生活是一家生鲜电商B2C平台。根据官网,目前顺丰旗下生鲜电商平台顺丰优选与本来生活旗下社区生鲜电商平台本来鲜已达成战略合作关系。本来生活的配送主要由自营的微特派完成。

► 美团买菜与饿鲜达分别是美团和饿了么在生鲜电商领域孵化的项目,均于2019年推出, 双方都在线下自建前置仓门店,在美团和饿了么APP买菜入口里都可以搜到各自的品牌店铺,其中美团买菜已上线独立APP,具有菜谱买菜等特色功能。美团买菜配送主要由自营团队完成,饿鲜达配送主要由蜂鸟专送完成。

► 多点背靠物美,以北京为大本营,线下为商超、便利店提供消费者自助收银、商品、营销等系统,线上为消费者提供商超宅配服务。不同区域、不同商品提供的配送服务不相同,一般有多点合作商超的一二线城市消费者可享受2小时送达服务,主要由多点自营配送团队派送;购买特价商品或还无商超入驻多点的三四线城市消费者享受普通电商物流3日送达服务,由发货商家自由选择快递公司进行配送。

► 京东到家是达达集团旗下中国领先的本地即时零售平台。截止2019年底,业务覆盖超过700个县区市,合作门店近10万家。用户可通过京东到家APP、京东到家微信小程序进入,也可通过京东APP—京东到家进入。作为电商平台,京东到家与线下商超合作为消费者提供超市便利、生鲜果蔬、医药健康、鲜花蛋糕等多品类1小时达的服务,通过达达的众包运力完成配送。

► 淘鲜达2018年由阿里推出,通过淘宝APP首页入口或搜索“淘鲜达”进入。商业模式为:作为平台,与区域已有的大型商超(包括同为阿里系的盒马鲜生)合作,为商超提供流量入口,商超为消费者提供商品和配送服务。

► 美团闪购2018年由美团推出,在美团APP首页超市/药店入口、或搜索“闪购”即可进入,商业模式仍采用第三方商家入驻方式为消费者提供服务,与美团外卖共享美团配送网络。

图表18: 主要的生鲜零售电商

图表19: 生鲜电商2020年6月月活对比

图表20: 不同生鲜平台的合作方

达达集团拥有领先的本地即时零售和即时配送平台,旗下有达达快送(众包物流)和京东到家(商超宅配)两大核心业务平台。达达集团前身于2014年成立;2016年,达达与京东到家合并成为达达-京东到家(2019年12月公司更名为达达集团),京东集团拥有新公司47%的股份并成为单一大股东。2020年6月达达集团在美国纳斯达克证券交易所上市,目前京东控股48%,沃尔玛持股11%。(图表21)

达达快送是公司的传统主业。根据招股说明书,2019年达达快送在中国第三方同城配送订单量市场份额中位居第一。B2C领域主要承接沃尔玛、华联等全国性或区域性连锁商超的订单配送。

京东到家于2016年与达达合并。根据招股说明书,2019年京东到家在中国本地零售商超电商平台行业GMV市场份额中位居第一。2019年京东到家活跃用户约2440万,产生1.2亿个订单,订单时段分布较为均匀,较好地匹配了达达快送的众包运力模式。

2019年达达集团总订单中京东到家贡献1.2亿单、11亿元收入,分别占总订单和总收入的16%和36%,达达快送贡献6.3亿单、20亿元收入,分别占总订单和总收入的84%和64%。(图表22、23)

平台自营:自营配送团队能够满足当前较小密度的生鲜商超订单

如上文所述,除了京东到家对接达达,大部分生鲜商超类商家均由自营的团队负责配送。我们认为这能满足当前各家发展初期对配送质量的管控要求,但同时配送成本处于较高水平。我们认为,未来专业的第三方即时配送企业有望发展壮大,挤占自营配送的市场规模。

图表21: 达达股权结构(2020年7月)

图表22: 达达2019年收入拆分(百万元)

图表23: 达达2019年订单结构测算

图表24: 达达履约订单量增长

C2C配送又被称为跑腿服务、专人专送,需求端为个人,应用情景主要包括文件、发票、合同等商务递送,护照、钥匙、工牌等紧急递送,蛋糕甜点、生鲜水果、鲜花礼物等生活递送,以及跑腿代购服务。根据《2019年中国即时配送行业发展报告》(美团配送、中国物流与采购联合会、罗戈研究编制),2019年鲜花蛋糕和专人直送细分领域的订单量共计15亿单(+80%YoY),占总即时配送订单量的8%,我们预测2024年鲜花蛋糕和专人直送订单合计38亿单(2019-24年CAGR均为21%),配送市场规模合计将达316亿元(2019-24年CAGR为24%),市场规模相对小、且消费的可选属性更强。

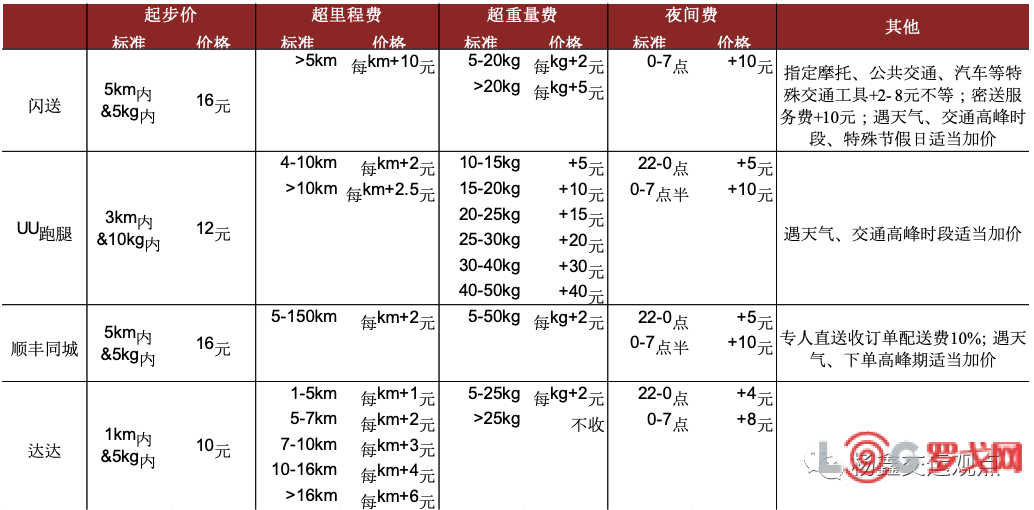

市场格局方面,闪送目前具有最大的优势。该细分行业代表性玩家包括闪送、UU跑腿、达达、顺丰同城等。我们在6月下旬进行草根调研,在闪送、达达、UU、顺丰同城四个平台上使用相同时段、相同物件、相同派送距离的跑腿服务。在总行程约18km的服务中,我们发现不同平台服务总耗时相差不超过15min、实际收费相差不超过10%(图表29)。使用C2C专人直送的客户对价格敏感度较低,且低频使用时不会精确比较性价比,而是通常以固有概念而使用知名度更高的平台,因而我们认为闪送在这个领域有先发优势。

图表25: 鲜花蛋糕与2C业务配送市场规模测算

闪送成立于2014年,专注于C2C专人直送领域,以快和安全为服务特色,向对服务敏感、价格不敏感的高端个人用户提供“一对一急送,拒绝拼单”服务,实现平均1分钟响应、10分钟上门、同城1小时速递服务。递送品类主要为文件合同、贵重物品、鲜花蛋糕等。目前,闪送已经成为C2C专人直送的龙头,已开通222个城市,拥有90万闪送员,累计服务用户超过1亿[1]。尤其在优势城市北京市,知名度高、市占率高、骑手多、订单数保持良好增速。

但因C端市场规模有限、行业天花板较低,公司也在积极开拓B2C领域的业务场景。目前,闪送除了巩固个人市场,也面向对服务质量敏感、对价格相对不敏感的高端B端客户提供B2C即时配送。根据官网,公司目前已与招商银行、味多美、必胜客、麻辣诱惑等B端客户达成合作。我们认为,未来3C产品、奢侈品等高端行业客户也有望与闪送达成合作。

其他玩家:快递公司切入,补充C2C运力

达达等典型即时配送企业也经营C2C即时配送业务,但是业务订单相较B2C领域与落地配领域相对有限,对公司整体经营影响较小。

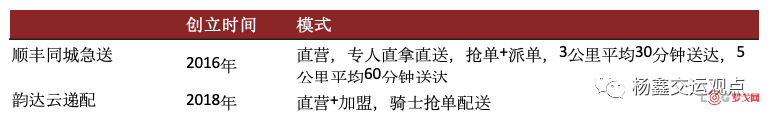

传统快递公司也切入C2C即时配送业务,作为运力力量的补充。比如顺丰同城最早于2016年成立起便有C2C业务。2020年6月,顺丰同城急送针对下沉市场推出“百城计划”,加速向二、三、四线城市下沉和布局。另外,韵达快递在2017年推出自己的即时配送产品韵达云递配,但整体规模较小、尚未形成规模经济效应。

此外,美团、饿了么、UU跑腿、达达快送等也已推出了跑腿代购服务。

图表26: 快递公司也开始布局C2C跑腿业务,但业务量小

图表27: C2C主要竞争者

图表28: C2C跑腿公司收费标准

图表29: 草根调研不同跑腿平台体验

营业模式和盈利模式探讨:众包模式占比上升,基础单量、商流和IT算法为核心优势

我们在上文详细计算了不同细分领域的配送市场规模,加总后得到2024年即时配送市场规模达到512亿单、4108亿元,约为2019年(183亿单、1412亿元)的3倍左右;同时我们也分析了每个细分市场的竞争格局与主要玩家。目前来看,美团饿了么在餐配领域占有领先地位,顺丰也开始了部分的第三方餐饮配送,同时美团饿了么也会逐步增加在非餐配领域的布局;在生鲜商超领域,电商自营配送仍然为主要模式,而达达凭借京东到家的流量和在即时配送领域的经验,有望在未来承接更多第三方的配送;在C2C专人直送领域,闪送先发优势显著,顺丰达达也都有布局,由于细分市场规模相对小,闪送也会增加在其他领域的探索。

本部分将继续探讨不同运力组织方式的特点与行业盈利模式,我们认为:从营业模式上来看,虽然自营/加盟能够保证峰值时的运力供应,但众包运力具有较好的灵活性、且便于扩张,将贡献未来运力的重要增量;从盈利模式上来看,目前达达快送已经实现了盈利(不考虑京东到家的部分),即时配送领域虽然规模经济性不及异地快递那么显著,但物流的本质仍然是追求规模经济带来的成本节约,目前即时配送行业中仍有近一半为商家自配送(餐饮商家以及生鲜商超商家),第三方占比提升也将助力主要专业即配公司获得比行业更高的增速。

图表30: 细分领域的市场规模预测与竞争格局

即时配送的运力组织方式可分为自营、加盟、众包模式。众包模式下的平台对骑手的捆绑相对最低,同时能灵活地调用更多运力,若配合有力的管控体系和先进的技术应用,有望成为最为高效、经济的组织形式。

自营与加盟模式:层级管理、全职运力、可控性强

自营模式常见于平台发展初期。自营模式中,平台自己招募组建运力团队,采用经理—主管—站长—骑手的金字塔型组织管理方式:骑手接受站长的绝对管理,通常只在固定区域内接受系统派单并进行配送,有固定的上下班时间,薪酬月结,方式通常为底薪+提成,平台承担全部成本和管理责任。

自营模式的好处在于:可以最大程度保证服务质量,提升品牌形象。例如派单模式能保证在恶劣天气等情况下商家和消费者不会面临无人配送的情景。但也有其局限性:1)运力运用灵活性差。当平台订单不充沛时容易造成运力资源浪费、薪酬成本偏高;在订单分布不均的外卖平台,午高峰和晚高峰容易出现运力不足而其他时段则容易出现运力过剩。2)自营模式扩张速度较慢。

当自营模式不足以满足扩张需求时,加盟模式逐渐替代自营模式。随着加盟运力管理水平的提升,加盟运力的服务质量越来越接近于自营运力,我们发现美团等平台正将自营运力转化为加盟运力。当前,美团配送、蜂鸟即配、顺丰同城的部分运力均采用加盟的组织模式。

加盟模式沿用自营的层级管理方式,雇佣全职骑手,以底薪+提成方式结算骑手工资。与自营模式的区别在于自营模式由平台雇佣经理对骑手进行管理,而加盟模式通过招募外部的配送加盟商来管理骑手,平台为加盟商提供骑手管理和技术的输出,虽不直接管理配送员,依旧需要承担骑手成本,而配送加盟商根据单量获得一定提成。

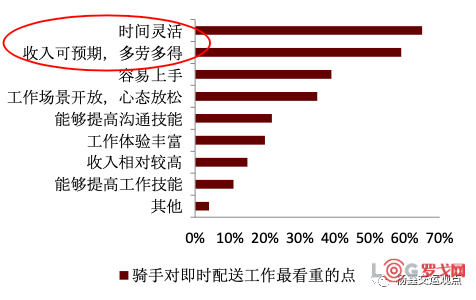

众包模式让调度运力资源更加灵活高效,不断发展壮大。达达、点我达、闪送为典型的第三方众包运力平台;美团配送与蜂鸟即配也在逐渐增强自身的众包力量。

众包模式灵活利用社会闲置劳动力来增加运力,有利于降本增效。众包模式中,理论上来讲每个人都可以在任何时间成为一名骑手,只要下载app,通过身份认证、接收专项培训就可以上岗。众包模式的骑手无底薪,收入直接与配送量挂钩。平台获得的订单收入大部分给到骑手,根据我们的草根调研结果,达达支付给骑手的比例最高达到90%,而闪送等其他平台将订单的80%收入支付给骑手。

► 对于骑手:很多蓝领(甚至其他公司的骑手)都可以在工作之余来抢单,骑手的流动范围更大,工作时间更灵活,提升骑手们的总收入水平与满足感。(图表33、34)

► 对于平台:扁平化管理的组织形式,也能帮助平台控制成本:1)众包运力未与平台签订劳动合同,节约了用工成本;2)中间层级的压缩与放弃底薪,减少了管理成本与效益欠佳时的刚性工资支出。

► 对于自营商家:部分商家除了入驻美团、饿了么平台使用平台运力以外,出于自身独立性的战略考虑,有保留一部分自营运力或外包运力的必要。

图表31: 运力组织方式比较

图表32: 不同运力组织形式组织架构示意

图表33: 众包模式就业时间灵活,吸引骑手加入

图表34: 众包骑手吸纳了大量二、三产业的蓝领

即时配送企业的盈利能力很大程度上依赖于网格的密度。当每个网格内的订单密度达到一定程度后,将产生规模效应:一方面订单高密度能吸引骑手、扩大供给(骑手单位时间能够完成的订单量多可以增加收入),缩短接单与配送耗时,提高每个订单的履约时效;另一方面骑手越多,平台越能优化每个订单的价格、以最低的成本吸引到最优最合适的骑手接单。我们认为商流、保底单量、技术是众包即时配送平台的核心竞争力,对提高订单密度的帮助较大。

► 核心竞争力一:绑定商流

1)寻求与电商平台合作。电商平台往往有多个商家入驻,有一定的订单基数。若能达成与电商平台的合作,将从一定程度上给予配送企业稳定的保底订单。比如,点我达2017年成为饿了么独家合作的第三方运力平台,饿了么为其贡献了约50%的配送订单[1];达达与京东到家并购后承包了京东到家平台上的配送环节。

2)寻求自营商家的订单。目前商家自营配送的订单比重将近50%,且有部分第三方众包运力成为商家自营配送的合作方(如顺丰对接肯德基等)。未来随着众包技术的进步,第三方即配平台有望继续开拓商家自营配送的市场,提高自身的订单密度。

3)自建平台。对于不能寻找到能够合作的平台或者对自身独立性有一定要求的即时配送企业,自建电商平台也是能够提供商流的一种方式。今年顺丰上线了主打提供内部员工餐的“丰食”平台,我们认为该平台若能在未来面向市场并获得市场份额,将帮助顺丰同城有较为稳定而独立的订单需求。

► 核心竞争力二:拥有保底订单

来自战略合作方或母公司的保底订单。虽然落地配不是严格意义上的即时配送,但可共用运力而为配送平台带来一定规模的保底单量,提供退可守的盈利基础。例如,达达2019年剔除京东到家的1.2亿个订单后、单量为6.35亿单,其中帮助京东物流在订单波峰期的落地配就占到85%(5.4亿单),这部分收入占达达快送总收入的78%。而顺丰同城也有顺丰快递的落地配需求,同样拥有一定的保底订单。

► 核心竞争力三: 先进的IT技术

众包平台通过不断的算法改进,提升派单和定价的科学性、实现更大的经济效益。众包模式的挑战在于技术难度较大、服务质量保证更为不易。当前大部分众包运力平台以抢单为主,这就可能出现高峰时段的冷门订单(比如长距离订单)无人接单情况。而通过改进算法,有望在未来实现派单和抢单的结合、与不同订单差异化定价,以实现最大的经济效益。

比如,在特定时段,有用户下订单,平台依据数据库、经过系统规划,考虑附近骑手数量、骑手的过往接单偏好、天气交通等各种状况,提供给少数接单意愿可能更强的骑手、甚至直接给单个骑手派单(完成抢单发展为派单的转变)。在这个过程中系统同时完成了科学定价的决策,及综合考虑骑手的评价、是否有拼单(优先给能顺道拼单的骑手可以降低成本)等各种因素,在保证有骑手接单的前提下,尽量给骑手出价低,从而实现利润最大化。

因为数字赋能众包模式,所以科技投入大、且存在先发优势。除了派单系统与定价系统,导航系统、物联网技术等等均是需要投入的方向。因而众包配送公司,比如达达、闪送、顺丰同城,总部的IT人员占比都达到了一半,越来越成为技术密集型企业。根据经验,我们认为先发的行业龙头公司已积累了一定科技投入的资金实力,也具有更丰富的管理经验,更大量的数据,因而在行业中具有一定优势。

除了以上的核心竞争力,增加单量的常见途径也包括:

1)通过补贴等形式培养商家需求粘性。优质商家往往能有更多的订单,若能给予优质商家补贴,建立与优质商家的长期合作,有助于自身优质订单的健康增长,也有利于树立好声誉、以吸引更多优质商家的合作。

2)拓展互补性的应用场景。单一品种的配送可能造成订单的峰谷明显,也可能在总量上造成配送需求不够,从而使得骑手的利用效率与订单密度不高。例如美团、饿了么拓展与外卖时间互补的下午茶业务,以及大部分第三方运力平台如达达、点我达、顺丰同城急送均提供落地配、B2C和C2C等多业务场景的服务。

图表35: 人工智能在美团配送智能调动系统中的应用

B2C领域:

► 外卖场景以美团配送为例(图表36):美团根据是否自身承担配送成本分为1P模式(美团承担配送成本)和3P模式(美团不承担配送成本),我们考虑一个1P模式的50元订单,根据美团点评2019年的年报,美团的收入包括向店家收取的5.6元佣金提点(对应订单价值的11%)、以及向消费者收取的2.4元提点(对应订单价值的5%);支付成本7.7元,其中主要是骑手成本7.4元(对应订单价值的15%)。我们若只看配送端,则骑手成本的32%来自消费者,剩余金额则由美团利用收取商家的提点支付。目前美团的外卖业务整体已实现正的营业利润、且市占率持续超过60%,我们基于稳定的市场格局与不断优化的成本管理技术,有望进一步降低补贴、提升利润。

► 商超场景以达达与京东到家为例(图表37):根据达达集团招股说明书,达达快送配送业务(包括落地配与同城配,不包括京东到家完成的订单)在2019年完成6.35亿个订单,实现毛利润2.6亿元,对应每单毛利约为0.41元。

C2C领域:

我们草根调研发现,整个行业的每订单盈利模型相似,大部分平台支付给骑手的成本约占订单金额的80%-90%(图表29),再考虑补贴和总部费用,大部分公司目前处于亏损状态,且亏损也来自补贴政策,但因为C2C领域客户对价格敏感性相对较低,减少补贴的阻力较少,且订单密度越高越能摊薄总部成本,因而我们认为部分头部配送公司已具备盈利能力。

规模效应巩固盈利水平,市场份额或将持续向第三方即配企业集中。在录得盈利后,订单量的增长一方面对每单收入起到乘数效应,另一方面进一步摊薄总部费用,从而能够放大利润规模。我们预计未来第三方配送公司市占率提升。而外卖领域,美团即配和蜂鸟即配均已于2019年从外卖平台中独立出来、成立全新即配品牌,可承揽多项同城配业务。

图表36: 美团的外卖业务盈利拆分

图表37: 达达快送盈利拆分

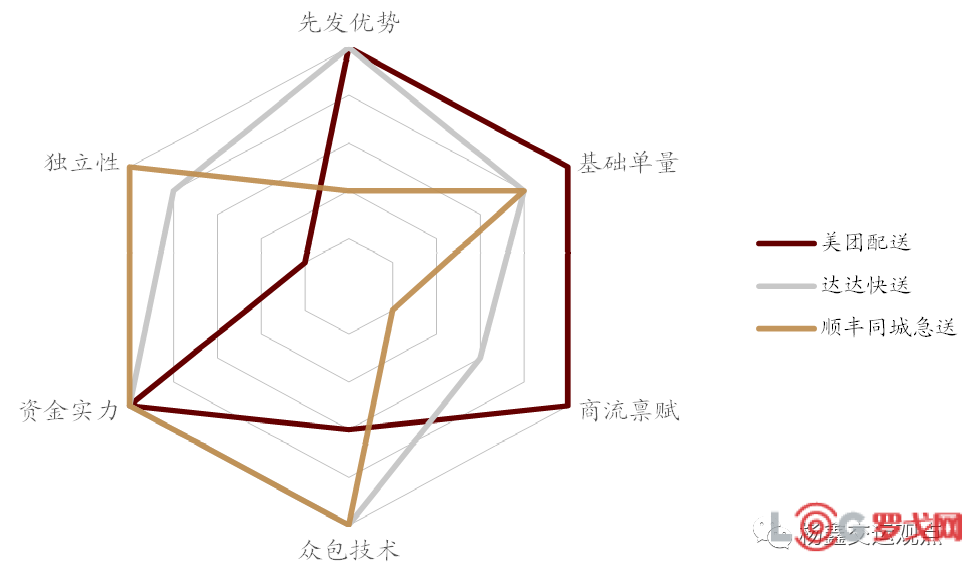

通过上文分析,我们发现即时配送行业也需要建立规模优势,但核心竞争力与传统快递有所不同:主要依靠基础单量(比如达达、顺丰同城有大量的落地配需求)和商流禀赋(美团即配依赖美团平台上的订单需求,达达依靠京东到家的订单需求)。而技术(如智能派单系统、定价系统等)能最大化发挥规模效应,往往先发玩家更有资金和管理优势进行相关的资本、人力投入。我们认为,拥有以上全部或部分优势的公司盈利能力更强,也更有可能在未来的竞争中胜出。目前商家自营配送订单占即时配送总订单的近一半,我们预测未来行业格局更加集中于优秀的第三方众包即配企业。(基于上文的预测,五年后将产生逾500亿的年订单量,若届时头部配送公司的市占率达到5-10%,在加上一定量的落地配,则参照达达目前的盈利水平,头部公司有望实现30~50亿元的毛利,净利润或能达到15~25亿元)。

蓝海行业,龙头受到资本青睐

我们通过观察投融资历史演变,也不难发现市场份额集中的趋势正在推演。整个即配行业兴起于2014年,此后行业内的融资加速。但从2019年以来,投融资节奏明显放缓,由此前的每年近10个融资事件减少到一年仅2次,同时获投企业更为集中、单笔融资额更大。可见一方面,即时配送行业经过5年发展,优质的公司逐渐脱颖而出,行业格局正在逐步优化,而另一方面资本市场审视行业的眼光更为苛刻,更多资本涌向龙头公司,帮助龙头更快建立竞争壁垒,有助于行业格局走向清晰。

我们看好行业蓝海属性,也认为行业内优质公司将陆续脱颖而出,带来投资机会。未来随着行业格局日益完善,我们认为或有更多即时配送相关的标的将通过IPO登陆二级市场。

图表38: 历史年份的即配行业融资频率与总金额

图表39: 即配龙头获得融资比重越来越大

优选标的:看好顺丰控股、美团点评(互联网组覆盖)、关注达达集团(未覆盖)

美团即配、达达快送、顺丰同城拥有各自的优势

我们集中分析当前的几个典型参加者的几项核心竞争力做了雷达图。我们发现美团即配、达达集团(未覆盖)、顺丰同城(顺丰体内)各有优势。我们认为:

► 美团即配的核心优势在于雄厚的商流(来自美团外卖平台的订单),具备先发优势和资金实力;相对劣势在于众包模式尚待推广、未能完全发挥出社会化运力的优势。

► 达达的核心优势在于众包技术的发展处于领先地位,也具备来自京东物流落地配的基础单量;需要关注的是京东到家给到的商流是否能够持续快速成长;

► 顺丰同城的短板在于入局时间与商流禀赋(今年上线的“丰食”平台能否在未来为顺丰带来稳定成长的商流尚待观察);但优势在于拥有来自顺丰大网落地配的基础单量,弯道超车趋势(众包技术的迅速发展),而“顺丰”带来的美誉度或许也能帮助带来客户资源。

图表40: 主要即配公司核心竞争力雷达图

达达集团(未覆盖)

达达集团作为中概股在今年6月赴美上市,成为首个即时配送上市标的。如上文介绍,公司的达达快送(众包物流)和京东到家(商超宅配)两大业务均在行业较为领先。

► 2019年达达快送的业务贡献了公司2/3的收入。由于掌握众包技术、基础单量等核心优势,已具备规模效应与盈利能力,我们看好这部分业务在未来行业头部化中的市占率提升,或能实现高于行业未来五年CAGR24%的规模增速。

► 京东到家利用京东的流量入口、以及达达的众包运力体系,发展至今已成为领先的零售电商平台。京东到家2019年产生1.2亿个订单,在生鲜与商超电商行业中市占率约3%,随着生鲜商超行业的大发展与行业格局的优化、以及京东到家自身的先发优势,我们认为京东到家的GMV有望实现高于所处细分领域五年5倍(复合增速31%)的增速。

图表41: 电商相关标的相对估值表

顺丰同城(顺丰体内):顺丰同城2019年收入为19.52亿元,顺丰快递2019年业务量为48.3亿件,若假设顺丰5%的快递件量交给顺丰同城完成落地配,则落地配单量约为2.4亿单,我们假设落地配每单收入3元,则我们测算落地配收入约7.2亿元,剩余约12亿元为同城配收入。由于当前同城配中普遍存在补贴现象,我们假设每单收入约3~5元,则我们推测顺丰同城2019年订单约2.4~4亿单。顺丰在同城配中的比重约为1.3~2.2%,若五年后顺丰单量达到同城配送行业的5~10%,对应全年25~50亿单,再加上一定量的落地配,参考达达盈利水平,顺丰同城的同城配部分或能实现毛利30~50亿元,净利润15-25亿元。

关注:趣活科技。7月10日,趣活作为国内最大的劳动力运营解决方案平台赴美上市。趣活成立于2012年,主要为消费者服务类企业招募劳动力供应,覆盖行业包括食品即时配送(2019年占收入比重95%以上,主要是美团、饿了么)、网约车司机管理、家政保洁以及共享单车四大行业。建议关注未来公司收入的客户结构或议价能力变化。

图表42: 快递公司估值表

本报告摘自:2020年8月3日已经发布的《交通运输:即时配送:数字经济赋能的蓝海市场 》

DeepSeek火出圈,AI和大模型将如何改变物流行业?

3559 阅读

800美元不再免税,T86清关作废,跨境小包何去何从?

2387 阅读

浙江科聪完成数千万元A2轮融资

2340 阅读净利润最高增长1210%、连亏7年、暴赚暴跌……物流企业最赚钱最亏钱的都有谁

2314 阅读AI红利来袭!你准备好成为第一批AI物流企业了吗?

2143 阅读供应链可视化:从神话到现实的转变之路

1553 阅读运输管理究竟管什么?

1462 阅读Deepseek在仓库规划中的局限性:基于案例研究

1445 阅读壹米滴答创始人杨兴运出山,成立兴满物流

1437 阅读2024中国储能电池TOP10出炉

1340 阅读