[罗戈导读]2020年2月起,班轮公司采取大规模停航措施应对新冠肺炎疫情打击

[罗戈导读]2020年2月起,班轮公司采取大规模停航措施应对新冠肺炎疫情打击

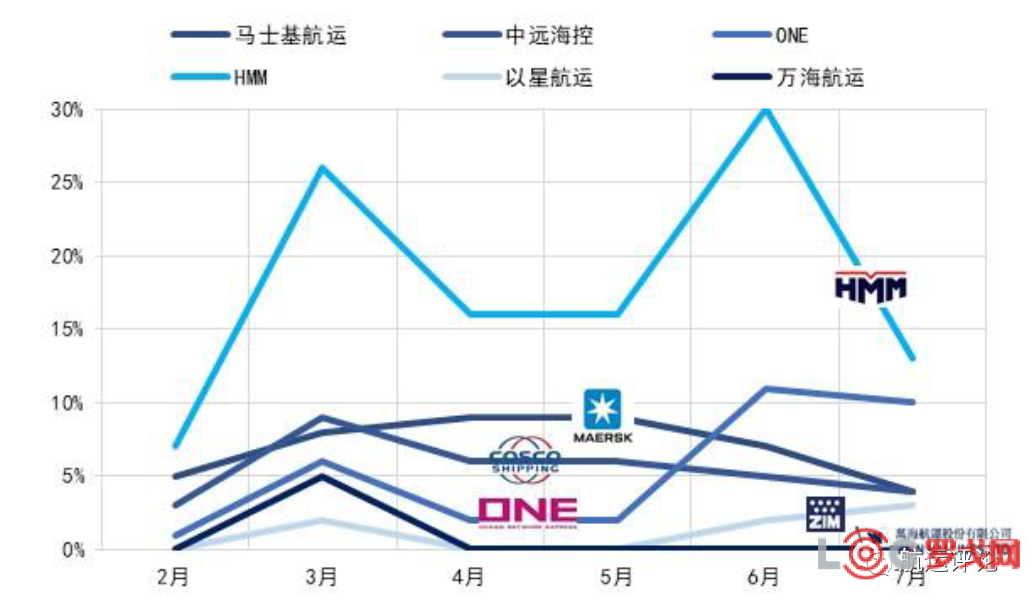

2020年2月起,班轮公司采取大规模停航措施应对新冠肺炎疫情打击。HMM闲置运力比例3月为26%,6月最高达到30%。马士基和中远海控连续提高闲置运力比例,最高达到了9%,6月起逐渐复航部分航线。以星航运和万海航运在一季度疫情期间,停航幅度较小,闲置运力较少,营业收入有所增长。不同的是,ONE在2-4月闲置运力水平较低,从6月起闲置运力大幅增加,原因在于暂停了中澳之间的运输服务。

图1 2020年2-7月主要班轮公司闲置运力比例对比情况

数据来源:Alphaliner,上海国际航运研究中心整理

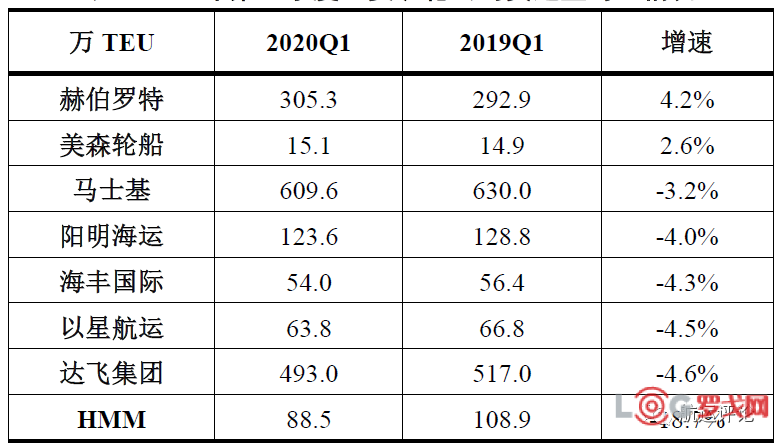

2020年第一季度,新冠肺炎疫情给集装箱海运需求带来负面影响,班轮公司普遍运量下降,由于闲置运力大幅增加,HMM货运量猛降18.7%;马士基东西主干航线和南北主干航线分别下滑5.9%和2.6%,但区域内航线货量增长了2.0%。由于赫伯罗特有意转向竞争较小、有利可图的新航线,其中东航线、拉丁美洲航线以及欧洲-地中海-非洲航线第一季度货运量分别增长了11.5%、9.9%和11.4%,有效抵消了远东航线和亚洲区域内航线因疫情导致的货运量减少。美森轮船则是“因祸得福”,疫情期间的隔离措施导致游客滞留使得夏威夷和阿拉斯加物资供应运输需求增加,货运量分别上涨1.7%和11.0%。

表1 2020年第一季度主要班轮公司货运量对比情况

数据来源:各公司季报及官网新闻,上海国际航运研究中心整理

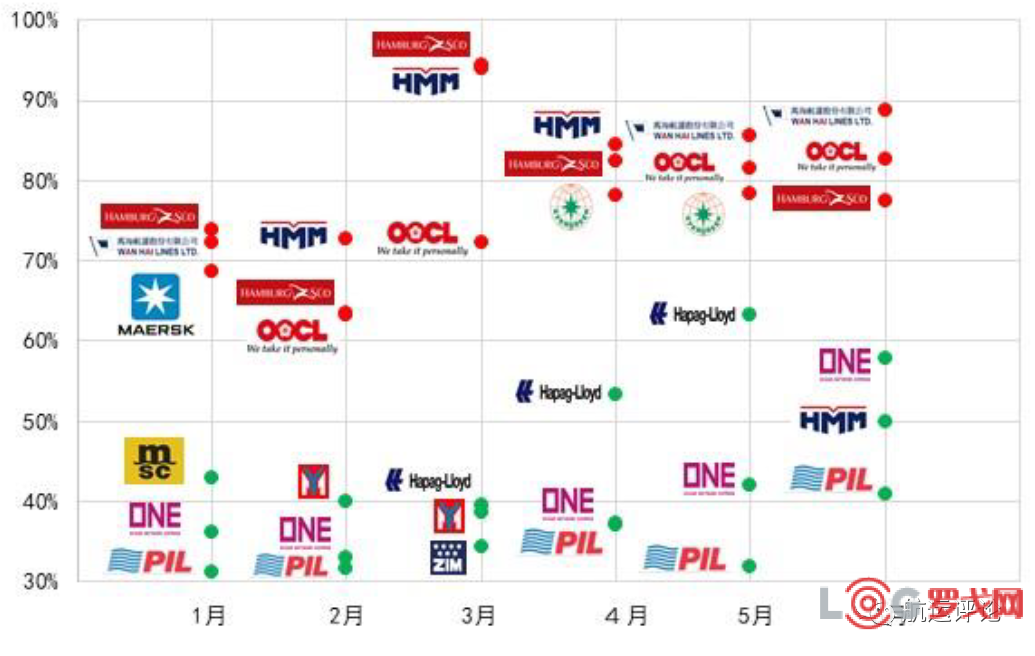

2020年第一季度,受疫情影响,班轮公司频繁停航和跳港,准班率下滑严重,排名前三的公司准班率也仅有70%左右,3月过后,班轮公司准班率缓慢回升。其中,汉堡南美和东方海外的准班率长时间占据前三的位置,而太平船务、ONE和赫伯罗特的准班率则倒数。值得关注的是,当HMM大幅停航后,准班率从排名前三下跌到倒数后三位。

图2 2020年1-6月准班率排名前三和后三企业情况

数据来源:上海航运交易所,上海国际航运研究中心整理

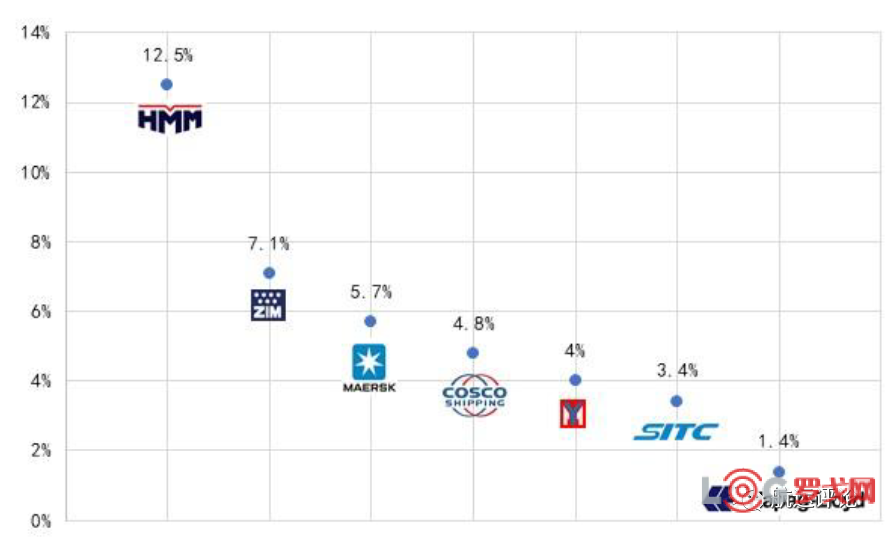

2020年第一季度,受班轮公司加收低硫燃油附加费和停航措施推高运费的双重影响,班轮公司单箱运费运价出现不同程度的上涨,其中,HMM运费上涨12.5%;以星航运单箱运价由1019美元/TEU上涨7.1%至1091美元/TEU;马士基东西主干航线和南北主干航线运费分别上涨7.5%和7.8%;赫伯罗特亚洲区域内航线、中东航线以及大西洋航线分别上涨15.7%、4.1%和4.0%。

图3 2020年第一季度主要班轮公司单箱运价增长情况

数据来源:各公司季报及官网新闻,上海国际航运研究中心整理

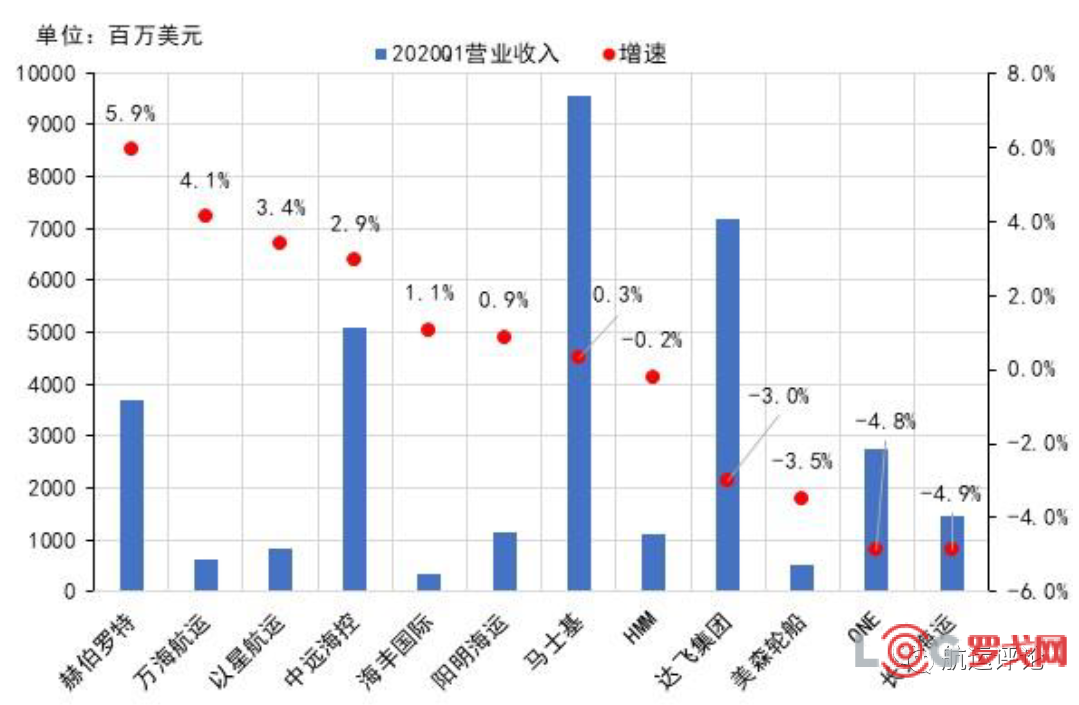

根据可得财务数据,12家班轮公司中有7家班轮公司2020年第一季度营业收入取得了不同程度的增长,另外5家营业收入则有所下滑。其中,赫伯罗特2020年第一季度营业收入为36.84亿美元,同比增长5.9%,稳居班轮公司营收增长首位。万海航运以4.1%的增长率紧接其后,第一季度营业收入为6.09亿美元。以星航运第一季度营收上涨3.4%至8.23亿美元。长荣海运和ONE第一季度营业收入分别下降4.9%和4.8%。

图4 2020年第一季度主要班轮公司营业收入对比情况

数据来源:各公司季报,上海国际航运研究中心整理

注:汇率为:1新台币=0.0338美元;1人民币=0.1413美元

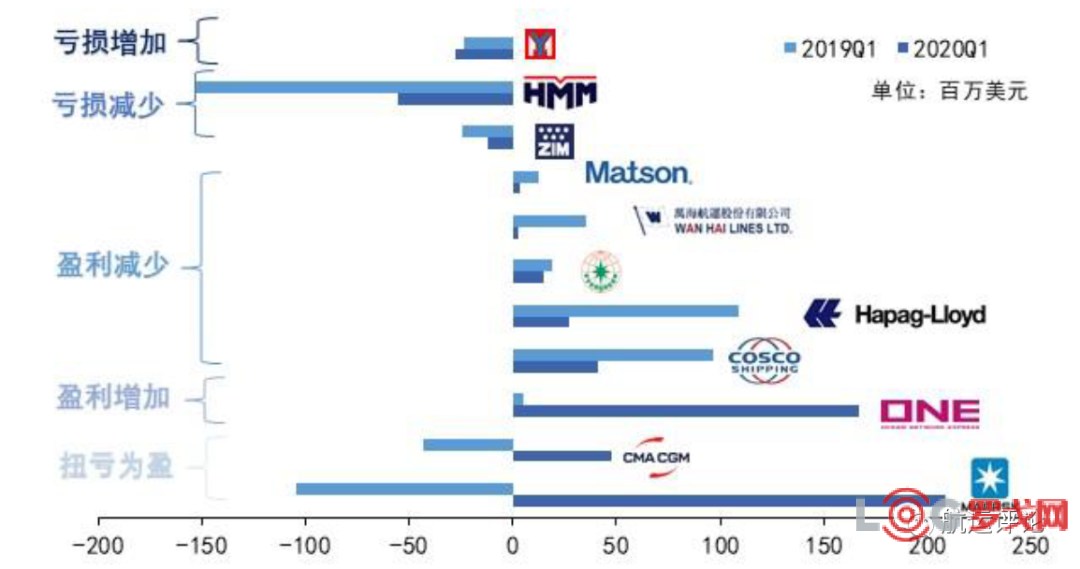

2020年第一季度,整体上有5家班轮公司取得净利润上的改善。其中,马士基和达飞集团成功实现扭亏为盈,净利润分别达到2.09亿美元和0.48亿美元。ONE第一季度表现过人,净利润仅次于马士基达到1.67亿美元,较自身2019年同期飙升3173%。以星航运和HMM净亏损明显减少。中远海控、赫伯罗特、长荣海运、万海航运以及美森轮船净利润有所下降。

图5 2020年第一季度主要班轮公司净利润对比情况

数据来源:各公司季报,上海国际航运研究中心整理

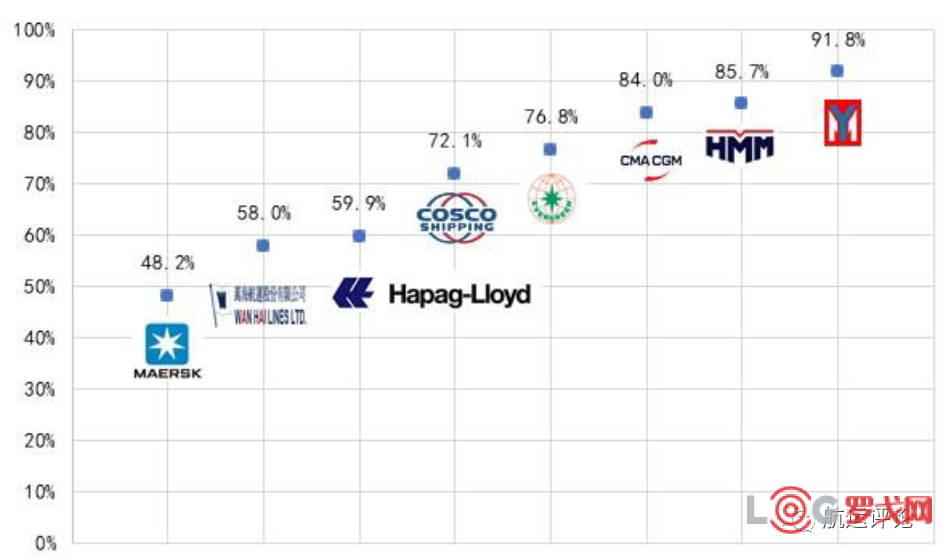

2020年第一季度,班轮公司的负债比率总体上处于合理区间,负债比率反映企业总资产中负债的构成比例,一般来说,负债比率在50%~70%之间较为理想。阳明海运、HMM和达飞集团负债比率较高,而马士基负债比率控制在50%以下,领先同行,万海航运和赫伯罗特的负债比率分别为58.0%和59.9%,较为合理。

图6 2020年第一季度主要班轮公司负债比率对比情况

数据来源:各公司季报,上海国际航运研究中心整理

注:负债比率=总负债/总资产

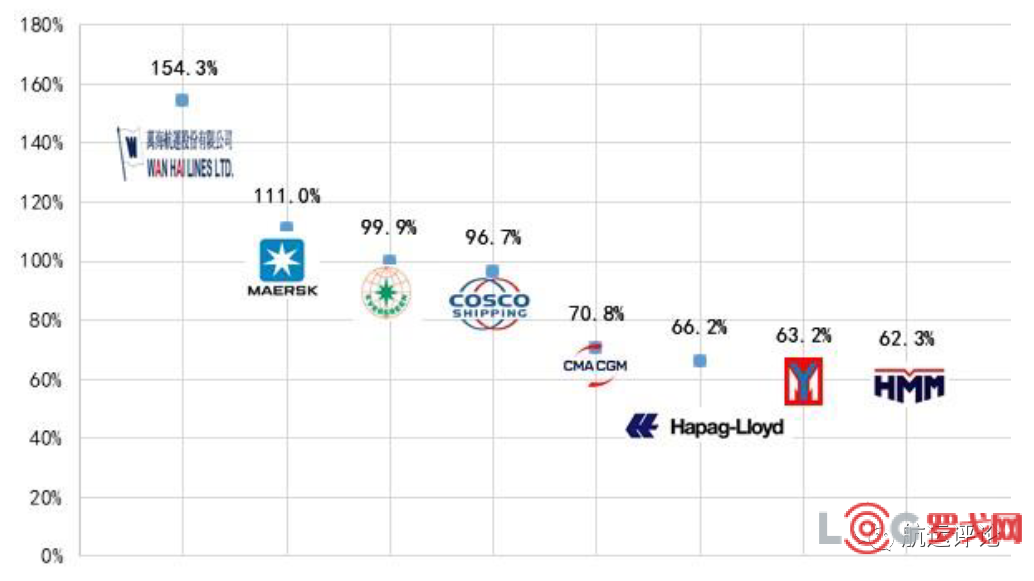

2020年第一季度,班轮公司的流动比率总体偏低,除了万海航运和马士基航运之外,其余几家班轮公司的流动负债均大于流动资产,存在资金周转困难,偿还短期债务能力不强。万海航运的流动比率为154.3%,符合一般150%~200%的合理流动比率,变现能力较强。HMM和阳明海运因持续经营不善,企业资金周转困难。达飞集团因收购基华物流造成负债较高,存在还款压力。赫伯罗特船队中租赁船舶占比较高,因此短期还款较多,好在营业收入和净利润较好,公司负债比率仍处于合理区间。

图7 2020年第一季度主要班轮公司流动比率对比情况

数据来源:各公司季报,上海国际航运研究中心整理

注:流动比率=流动资产/流动负债