从去年初开始,“价格战”就变成了快递行业的主旋律。

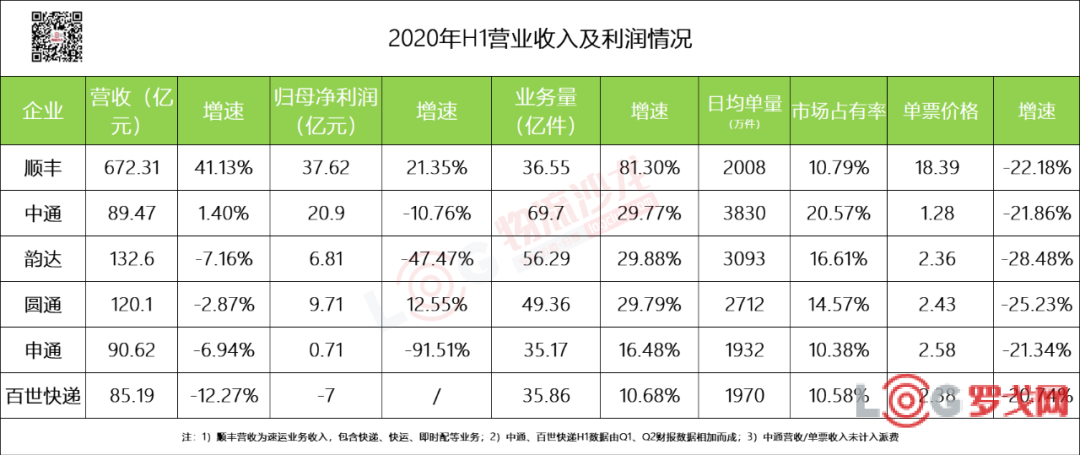

今年快递行业的竞争可谓是越演越烈,价格战比以往任何一年都要激烈。从各家快递企业发布的2020上半年财报可以看到,六家物流企业快递业务的单票价格均下滑超过20%,其中顺丰单票价格下滑22.18%,中通下滑21.86%,韵达下滑28.48%,圆通下滑25.23%,申通下滑21.34%。

在最激烈的3月到6月,有快递公司在义乌打出了“8毛起”发全国的市场最低价,以迅速扩大市场份额。

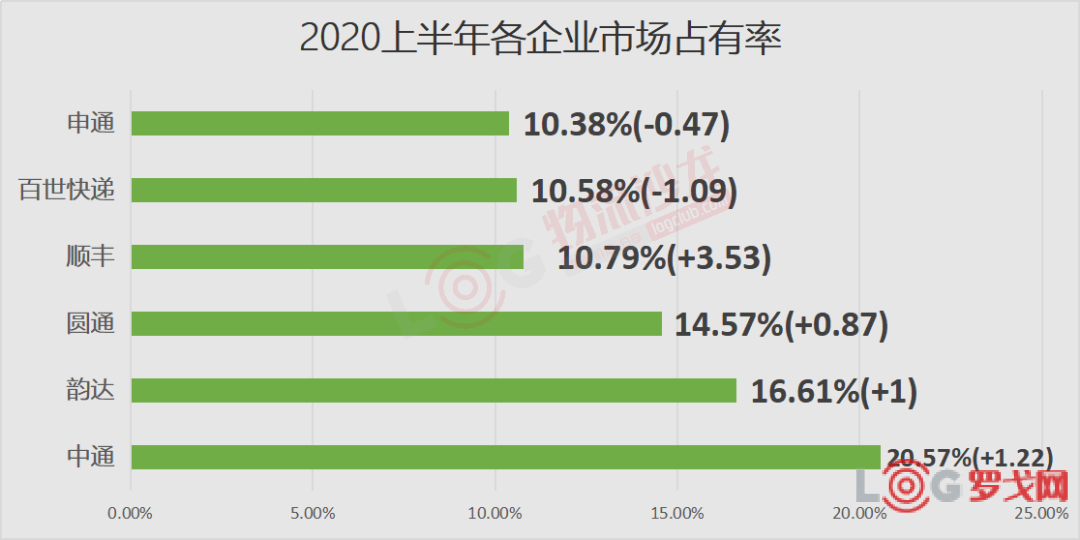

目前,中通的市场占有率继续保持领先,2020H1达到20.57%,正逐步与第二名的韵达(16.61%)和第三名圆通(14.57%)拉开差距。

值得一提的是,顺丰自去年5月份顺丰为积极应对市场变化(电商市场的渗透率被不断开发出来,低线城市电商渗透率逐步提升),调整了产品策略,针对电商市场及客户推出新产品“特惠专递”,带动经济产品收入规模及市场占率加速提升。

今年上半年,顺丰市场占有率由去年同期的7.27%提升至10.79%,超过百世快递以及申通。考虑到中国快递业的快速增长主要原因在电商件市场,针对这一块市场的顺丰的特惠专递也不是一个短时间的产品,预计顺丰在经济板块的的单量将会持续高速增长。

目前市场占有率总体排名:中通(20.57%)>韵达(16.61%)>圆通(14.57%)>顺丰(10.79%)>百世快递(10.58%)>申通(10.38%)。

这背后的原因很大程度在于中通通过科技的能力+优秀的运营管理能力使得综合成本持续下降,成本更低市场份额无疑会继续扩大,与其他快递企业的差距也将继续拉大。从上半年的成本端对比可以看到,中通在单件中转成本上的运输费(0.47元)以及操作费(0.32元)均比其他快递企业低。

备注:

1)顺丰营收为速运业务收入,包含快递、快运、即时配等业务;

2)中通、百世快递H1数据由Q1、Q2财报数据相加而成;

3)中通营收/单票收入未计入派费

此外,在行业竞争进一步加剧,同时受到疫情影响的影响下,上半年,除顺丰和圆通外,各家企业的归母净利润也出现不同程度的下滑。

据罗戈网(www.logclub.com)数据统计,2020年上半年,顺丰归母净利润为37.62亿元,同比增长21.35%,中通归母净利润为20.9亿元,同比下滑10.76%,韵达归母净利润为6.81亿元,同比下滑47.47%,圆通归母净利润为9.71亿元,同比增长12.55%,申通归母净利润为0.71亿元,同比下滑91.51%,为所有下滑企业中幅度最大的一家。

备注:

1)带星号数字为估计值,仅供参考;

2)中通单件总收入/总成本未计入派费

圆通作为通达系中表现比较好的一家,上半年在成本端的优化显著,成为上半年通达系中唯一净利润保持正增长的企业。从单票中转成本(运输费+中心操作费)同比降幅来看,中通0.79元(-17%)、韵达0.89元(-19%)、圆通加入独有的网点中转费是0.90元(-39%)、申通1.03元(-23%)、百世(-17%),这其中圆通降幅最大。

对比上半年各家快递企业单票运输成本,在免征通行费以及油价大幅下降的带动下,降幅均超15%。其中:中通0.47元(-23%),韵达0.54元(-25%),圆通0.51元(-31%),百世0.61元(-19%)。

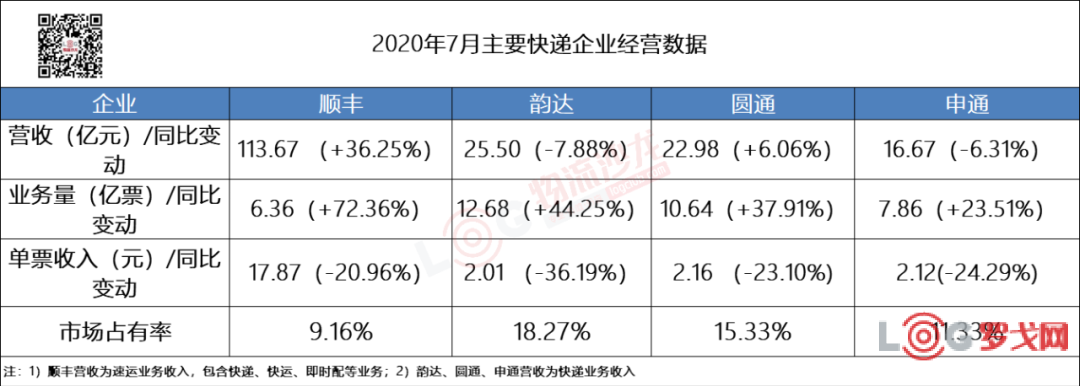

从7月的情况,价格战还没有停止的趋势,降价幅度还在维持在Q2的水平。从七月份的单票收入降幅情况来看,顺丰、韵达、圆通和申通四家快递企业单票价格下滑均超过20%,其中顺丰-20.96%,韵达-36.19%,圆通-23.10%,申通-24.29%。

从单票收入看韵达最低,只有2.01 元,下降幅度也是最大的(同比下降36.19%),但是单月市场占有率已提升至18.27%,进一步拉开与圆通和申通的距离。这从另一个层面也反映出,目前价格战依然激烈,快递市场以利润换市场仍是“主旋律”。

除此之外,今年上半年出现新的情况:极兔速递发力高性价比进军电商快递市场。据传新一轮百亿元级别的融资已在筹备当中,目前全网日单量已稳定在800万以上,今年双十一日均业务量目标将冲击2500万单。

此外,众邮快递马上也要在全国起网,顺丰也在筹备一张加盟快递网,这对通达来说都是一种挑战。毕竟极兔众邮背后均有大商流平台支撑,丰网速运也有顺丰背书,有人才、技术支撑,都存在叫板通达的实力。

那么,在目前“利润换市场”的行业背景下,2020年还剩下三个多月,行业的“价格战”会停吗?

有业内人士认为,市场上只要有一家企业继续打“价格战”,这个战役都不会停止。因为强者想继续和第二第三的离开距离,弱的也不想掉队,不想被抛开距离。通过“价格战”可能扩大单量,形成规模效应,从而把成本控制得更低。随着市场份额的增长或者降低,强者只会更强,而弱者就更加没有优势可以。

比如中通目前Q2的市场份额已经达到21.5%,而且综合成本比其他快递都低,更加有竞争力。假设中通继续通过低价去获取更大的市场份额,其他通达快递企业能不跟进吗?

显然不会。因为不跟进很可能接下来的就是被淘汰了。

但回归到快递的本质去看这个问题,其实是一场效率战、成本战,核心还是拼服务、消费者体验,对成本的优化,只有在不断通过模式、机制创新、提升信息化能力等方式把效率和成本进行优化之后,即使“价格战”一直持续,拥有更多的现金流、更低成本、更好服务的快递企业它的可持续发展一定比别人强。所以,快递企业来说,获取更大的市场份额最少在未来几年都是至关重要的,最后是看谁能撑到最后。

此外,近两年快递市场响起了一个非常重要的信号:抢占电商市场。在行业竞争还比较激烈的背景下,加大力度去拓展新的电商增量市场已成为各大快递的重要战略。对快递企业而言,拼多多贡献的包裹量约占31%,也是快递行业的最大的电商增量市场,贡献新的增量高达67%,这是非常重要的业务“阵地”。

但另一方的观点认为,现在快递行业已进入龙头企业竞争的阶段,可以看到快递市场竞争比以往一年都要激烈,短期内“价格战”还会存在。但踏入9月份已经看到部分快递已陆续在涨价,虽然这不代表着“价格战”就结束了,但总体这种价格战不会长期持续的,毕竟以利润换市场,都是比较激进的策略,价格战如果长期进行下去,一方面总部的利润会受影响,另一方面网点连续出现亏本自然会引起“退网潮”。

你怎么看?欢迎讨论~

传网络货运“奖补”全面暂停,谁破防了?

2020 阅读

“兔子”啃“莲藕”,快递生鲜牌怎么打?

1006 阅读

快递大变革:“纳税新规”落地、社保加强征管,这次反内卷谁会被淘汰?

980 阅读京东物流在江苏成立供应链科技公司

693 阅读物流企业大客户销售预测总翻车?攻略来了

729 阅读快递行业增值税新政落地,按照“收派服务”缴纳增值税

684 阅读速卖通启用首个全自动物流园区,国内段提速6小时

720 阅读广东快递底价上涨

701 阅读极兔海口-特拉维夫全货机首航成功,24小时直达中东门户

654 阅读戈壁征途,极兔护航!极兔成为戈20官方指定物流合作伙伴

646 阅读