ROE系统性上升,价值投资的“甜蜜区”即将到来:跨境电商需求旺盛,公司从2Q20进入拐点,3季报扣非同比增长42%再次印证我们对于嘉诚国际进入ROE系统性上升阶段的逻辑,而仓储物流投资的核心就是捕捉上述趋势,个股案例可参考本报告中对上半年密尔克卫的走势复盘。

没必要担忧需求,核心是公司的操作上限:之前投资人困扰于无法判断嘉诚新产能的稀缺性及未来达产率,而菜鸟首个“全球分拨中心”(不低于35万平)落户即将交付的嘉诚国际港(52万平)已回答了稀缺性的问题,疫情扰动下的跨境电商增速、需求端已不是核心,原因在于嘉诚“分拨中心”的操作能效越高,足量规模的菜鸟自然愿意投放更多的业务量,规模化效应是双赢局面;此外,3季报透露分拨中心操作量是数百万单/天,参考物流同行业标准,我们认为未来自动化设备上线和操作量超预期会是大概率事件。

梳理投资逻辑,行业景气度高,公司兼具确定性和弹性:首先,基于15万平米存量产能的高周转,2020年公司业绩逐季改善;其次,新产能52万平中大部分面积被菜鸟定位于分拨中心,业务量超预期概率极大;最后,远期2023年公司有35万平新产能投放,合计近100万平的产能集中在稀缺的广东南沙区域,可合理推断本次龙头电商平台落户嘉诚绝非偶然;综上,跨境电商行业和龙头阿里系平台的流量使得嘉诚具备显著比较优势,公司ROE提升的空间和确定性高于板块其它标的,我们对公司20-22年的盈利预测为1.8、3.8和5.5亿,三年复合增速63%,类比密尔克卫,我们认为其估值体系在35-40倍之间,对应2021年业绩的合理市值约为133-152亿,较最新收盘价有近翻倍空间,建议现价买入。

嘉诚国际披露2020年3季报:前三季度,公司实现收入8.22亿,累计同比下降3.98%;归母净利润1.32亿,同比增22.28%;扣非后归母净利润1.05亿,同比增15.23%。

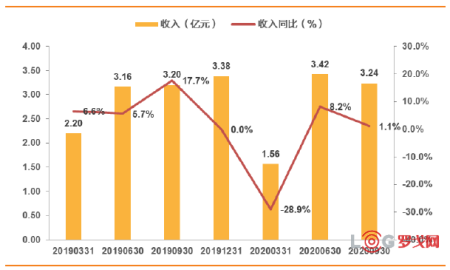

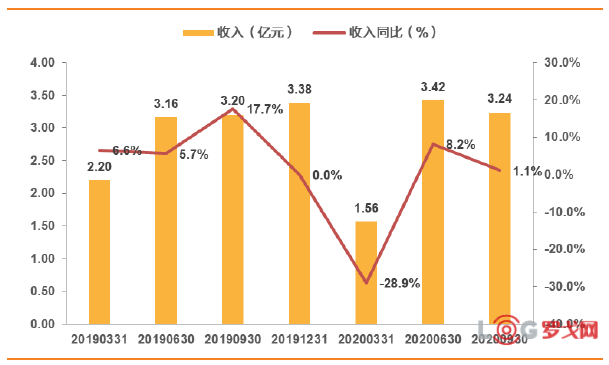

单看三季度情况,公司成长持续加速,实现收入3.24亿,同比增1.11%,归母净利润5093万,同比增37.82%;扣非后归母净利润4547万,同比增41.71%。

另外三季报中提及,公司将深化与菜鸟物流在跨境电商领域的合作,拟在即将交付的嘉诚国际港中建立“菜鸟全球集运分拨中心”,拟提供不低于35万平方米、涉及产能约数百万单/日的电商高标仓库,为阿里旗下淘系、天猫海外等平台提供出口物流全链路服务,服务包含集运、分拨、干线、关务等一体化、定制化的服务,预计2021年公司自有仓中的7成以上将为阿里系提供物流服务。

3.1. 业绩

3.1.1. 业绩成长加速,主要受益于跨境电商业务

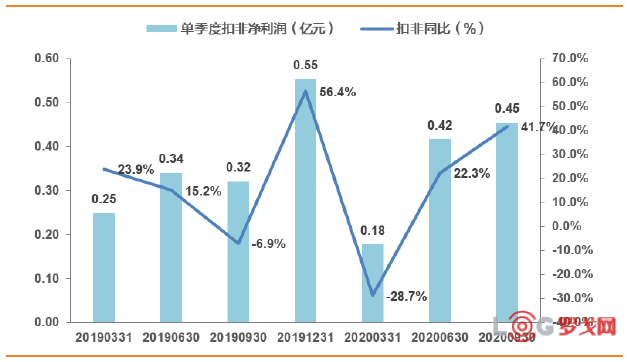

季度净利润趋势上,前三季度逐季加速好转,一季度本就是春节淡季,叠加疫情影响公司B2B物流与商品零售业务,公司收入与扣非净利润同比都大幅下挫,分别为-28.9%与28.7%;二季度环比已见好转,收入重回正增长,而利润端的弹性更为凸显,单季度收入/扣非净利润的增长分别为8.2%与22.3%。

进入三季度,公司收入同比略增、但利润大涨,我们认为背后原因主要在于收入结构的变化,收入与成本端占比较高的商品销售收入整体贡献下降,周转较高、利润率更高的跨境电商物流占比上升,推动公司整体毛利率/净利率分别升至27.2%/15.7%,同比分别增加8.4pcts/4.2pcts,可见跨境电商业务周转提升对公司业绩带来的正面影响。而单季度扣非净利润增速达到42%,公司过去几个季度的增速上行,均是基于原有产能,并无新增面积,我们的理解是:

1) 电商业务发力带来的拐点从2Q开始体现,3Q继续发力,趋势已起,跨境电商对公司业绩的边际影响逐步放大;

2) 由于没有投入新产能,公司业绩成长纯粹来自内生,跨境电商行业层面的旺盛需求、广东区域的业务量趋势,主要体现在公司既有产能的周转效率上,仓库周转提升直接带动利润率和利润的快速提升。

图1:2019年至今季度收入(亿元)及增速(%)

资料来源:wind,天风证券研究所

图2:2019年至今季度归母净利润(亿元)及增速(%)

资料来源:wind,天风证券研究所

3.1.2. 季度ROE持续上行,估值利润有望迎来双击

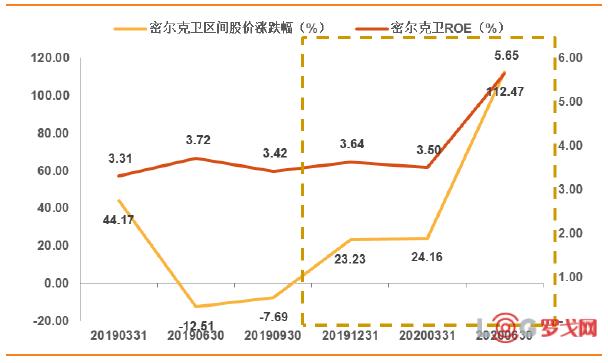

仓储驱动的现代物流企业的投资机会,主要来自于周转和ROE的系统性提升。我们复盘过去密尔克卫的ROE提升过程以及股价趋势,发现二者关系显著:随着仓储设施周转效率提升,密尔克卫的ROE中枢一直在上抬,2020年开始进入加速,而公司股价与PE与之同向,2020Q2尤其显著。

图3:密尔克卫区间股价涨跌幅(%)与ROE(%)

资料来源:wind,天风证券研究所

图4:密尔克卫区间成交PE(X)与ROE(%)

资料来源:wind,天风证券研究所

对于嘉诚国际,由于公司过去在建工程较大,对公司ROE产生较多影响,我们此处在净资产中剔除了在建工程的权益部分,重新计算调整后的ROE,可见:

1) 同比2019,从今年二季度开始,公司的ROE水平已经开始进入提升阶段;

2) 2019年起,公司四季度的旺季效应开始更为显著,体现的是跨境电商业务对公司影响能力快速提升。

我们认为,公司的ROE水平已经进入提升阶段,四季度即将到来的电商旺季有望带动仓库周转率再创新高,从而带动公司财务指标的整体上升,叠加未来逐步投放的嘉诚国际港新产能放量,我们认为公司股价有望迎来甜蜜期。

图5:嘉诚国际季度调整ROE(%)(采用扣非净利润与调整后净资产)

资料来源:wind,天风证券研究所

3.1.3. 菜鸟全球分拨中心花落嘉诚国际港,需求无虞有望推动业绩快速释放

如之前所说,新产能的投产和放量将决定嘉诚国际的趋势和空间,公司已披露嘉诚国际物流港即将成为菜鸟全球分拨中心项目,拟在即将交付的嘉诚国际港中建立“菜鸟全球集运分拨中心”,拟提供不低于35万平方米、涉及产能约数百万单/日的电商高标仓库,为阿里旗下淘系、天猫海外等平台提供出口物流全链路服务,服务包含集运、分拨、干线、关务等一体化、定制化的服务,预计2021年公司自有仓中的7成以上将为阿里系提供物流服务。我们认为从本次的公告来看,公司即将进入跨境电商业务的高速放量阶段:

1) 菜鸟全球分拨中心:顾名思义,该项目定位全球,确定了嘉诚国际港独特的区域优势及在菜鸟跨境供应链中的枢纽价值。

本次菜鸟全球分拨中心落地的嘉诚国际港,拥有60万平方米的整体面积,以及52.49万平方米的仓储面积,分为1、2、3期,其中1期已经建成,配备海关及检验检疫大楼,为嘉诚国际港的进出口物流业务提供了极大便利;2期主要包括5层物流仓库、作业通道等配套;3期则包括多功能厂房及配套。嘉诚国际港的核心优势在于体量较大以及进出关便利,能够规模化地满足菜鸟全球分拨的需求。

2) 仓容及业务量:单个项目35万平方米的需求体量极大,我们判断伴随跨境电商的高增长,菜鸟实际使用面积很可能超预期;其次,数百万单/日的业务量,假设按照35万平测算,即代表每5万平仓容处理14万单/天的操作量,处理量超出了我们的预期;同时,如此规模的仓库使得自动化设备的优势凸显,我们不排除未来公司和菜鸟携手对仓库和相关设备进行系统化改造。

3) 各产能存在协同关系:公司当前在广州拥有的产能包括天运物流中心(南沙自贸区内)、嘉诚国际港(南沙,即将投用)以及潜在大湾区电商港(番禺),三者距离较近。未来菜鸟全球分拨中心(嘉诚国际港)与天运物流中心的BBC保税进口业务将形成进出口的互通,发挥出规模效应。从业务逻辑上,跨境电商进出口业务的波动性较大,各项目产能可以相互调剂;其次,短驳车辆可以发挥进出平衡的集约化和总量的规模化优势。

图6:嘉诚国际当前的产能情况总结

资料来源:公司公告,百度地图,天风证券研究所

4投资建议

现有天运仓库的产能利用率提升,菜鸟全球分拨库定位的嘉诚国际二三期在中长期货量和周转率无忧,广东合计百万平方米产能的规模化优势,嘉诚国际的ROE已进入系统性快速提升阶段,考虑到新产能尚未投放和验证完整的一个季度,我们将20-22年的业绩从1.8、3.6、5.1小幅上调至1.8、3.8和5.5亿,新产能投放和阿里的加持,让公司远期确定性显著高于行业整体水平和类比公司,2019-2022三年复合增速63%,类比密尔克卫,我们认为其估值体系在35-40倍之间,对应2021年业绩的合理市值约为133-152亿,维持买入评级,继续推荐。

5风险提示

跨境电商行业需求不及预期;公司与阿里合作不及预期;项目利用率不及预期

顺丰控股:6月营收262.54亿元,同比增长13.43%,连续5个月超行业增速,稳步上升趋势明显

2316 阅读

王卫连续两年出席!为什么是顺丰?背后有何深意?

2031 阅读

效率领跑行业,70%企业复购!揭秘被巨头复购16次的大小车方案

1661 阅读运多星指数级增长解码:数字科技、生态服务、合伙人制度的三重破局密钥

1487 阅读顺丰1092亿、圆通326亿、韵达247亿、申通247亿……上半年快递业绩出炉!

1260 阅读拥堵!欧洲港口大量通道将关闭

1219 阅读沃尔玛回应山姆变普通超市

1081 阅读国家队出手,中国物流集团再添一起收购案

1129 阅读中国能建:上半年新能源及智慧能源签约3300亿

1003 阅读塔里木盆地发现全球最深砂岩型工业铀矿化

1033 阅读