01事件

收入方面,2021Q1中通完成营收64.73亿元,同比增长65.3%,实现毛利10.97亿元,同比增长33.9%,调整后净利润7.81亿元,同比增长23.1%。

2021Q1快递服务收入达到56.73亿元,同比增长66.6%,货运代理服务收入达到4.93亿元,同比增长66.8%,物料销售收入2.60亿元,同比增长47.0%。

业务方面,2021Q1,中通完成业务量44.75亿票,同比增长88.5%,单票收入1.34元,同比下降12.4%,市占率20.4%,同比上升1.5pcts。

02点评

1. 业务量高速增长,收入端符合预期

2020Q1中通完成业务量44.75亿票,同比增长88.5%,核心快递服务收入(快递服务+物料销售+其他)达到59.79亿元,同比增长65.2%,虽然一季度价格战的压力仍存,但业务量的高增长叠加去年低基数的影响,中通收入端增速反弹,符合预期。利润端,中通完成调整后净利润7.82亿元,同比增长23.15%,调整后净利润率12.1%,同比下滑4.1pcts,单价下降加上资本开支周期起步,中通盈利能力略有下滑。

2. 资本开支维持高位,单票分拨成本同比优化

2021Q1中通资本开支达到22.8亿,同比增长31.26%,其中购买厂房、设备和车辆投入18.34亿元,同比增长79.80%;2021Q1中通干线车辆数量达到10450辆,其中15至17米的高运力车型达到8100余辆,相比2020年底新增200余辆,自有高运力车辆占比持续提升,但政府过路费补贴以及油价回升,导致中通单票运输成本增长至0.57元,同比增长3.6%。分拨环节方面,2021Q1投入使用自动化分拣设备达到349套,相比2020年底增加10套,自动化程度持续提升,单票分拨成本同比下降17%至0.34元。

3. 政策底已现,龙头中通深度受益格局改善

快递行业政策底已现,虽然短期内政策仅有威慑作用,但更强的规模效应以及更低的成本仍是企业不断创造利润的核心,中通凭借行业最优秀的成本效率能力以及出色的盈利能力不断抢占市场份额,有望深度受益于行业格局的改善。在行业边界逐渐模糊的物流时代中,中通资本投资策略也已扩展至更大范围的基础设施建设,针对多方位资源进行前置化布局,不断增强综合实力。基于当前市场条件和运营情况,中通预测2021年全年实现业务量229.5至238.0亿件,对应同比增长35%-40%,维持年度业务量指引。

03投资建议

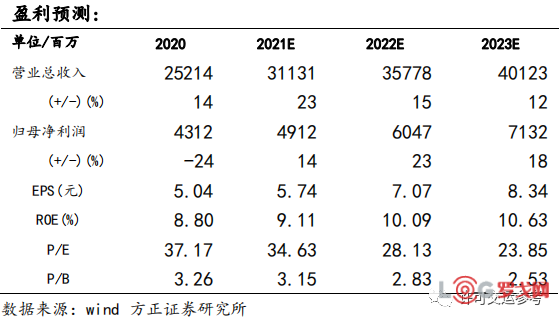

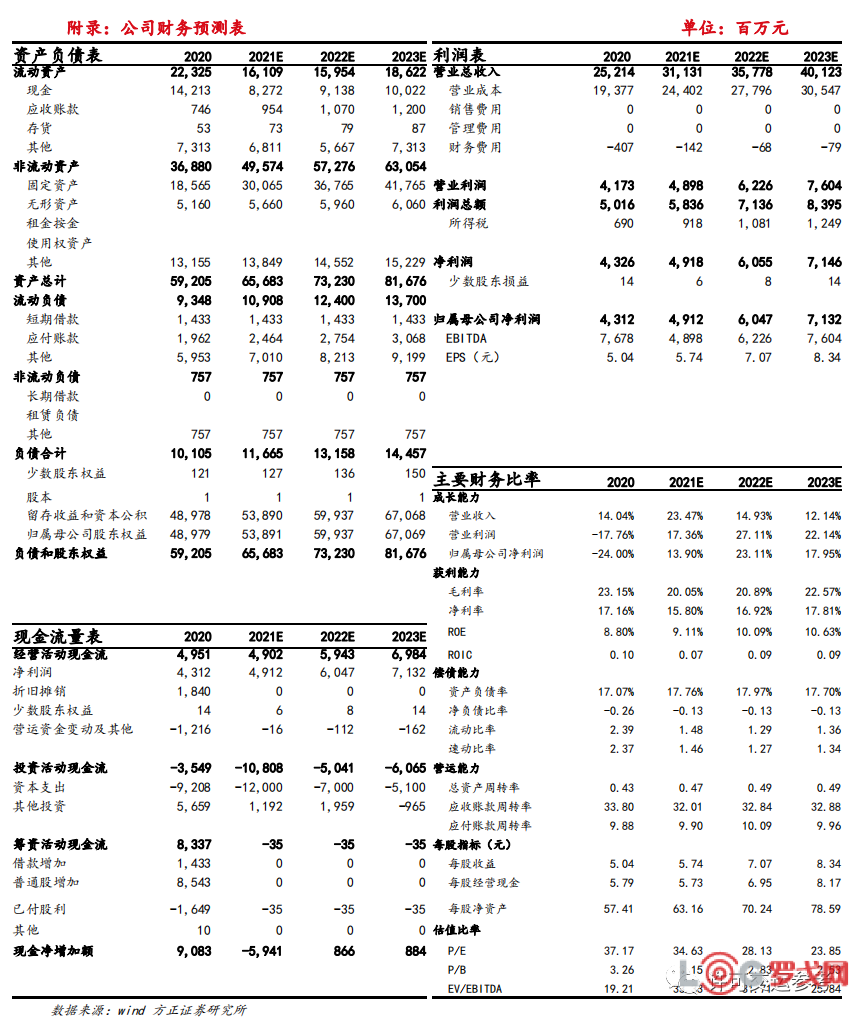

预计公司2021-2023年营业收入分别为311.31、357.78、401.23亿元,归母净利润分别为49.12、60.47、71.32亿元,对应2021、2022、2023年PE为34.63、28.13、23.85倍。维持“强烈推荐”评级。

-风险提示-

价格战加剧、行业增速不及预期、加盟商爆仓、成本管控不及预期

附录

年营收643亿,净利88亿,航空货运三巨头业绩出炉

1537 阅读

人工智能深度学习简史(1956~2024)

1535 阅读

老牌跨境物流企业爆雷,资金链断裂

1342 阅读汽车供应链变革风暴来袭?!一汽、东风、吉利、比亚迪、小米等集体官宣账期缩至60天

1128 阅读极兔速递参与中国(广东)—东盟贸易促进交流会,分享“最后一公里”解决方案

1016 阅读顺新晖和宁德时代签署战略合作协议,共建“零碳冷链”生态圈

1008 阅读淘宝首次火箭送快递实验成功

965 阅读2025 LOG低碳供应链物流 杰出贡献奖

869 阅读怡亚通与苏州相城区携手共建产业供应链综合服务平台

886 阅读亚马逊新建仓库强化不列颠哥伦比亚省物流链

864 阅读