国君交运把2020年集运市场高潮迭起的上涨,划分为“替代—补库—紊乱”三个阶段。驱动因素各不相同,持续性各不相同。

投资要点

一、替代:Q2全球供求双降,中国出口份额大增。

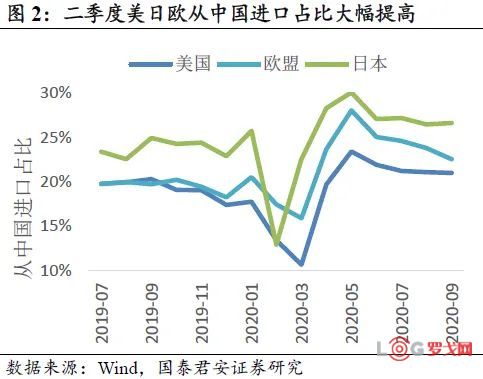

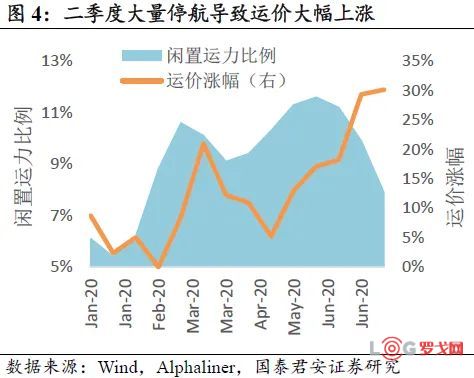

Q2疫情全球化,集运需求总量下滑,班轮公司预期增加停航,供求双降。而中国率先复产复工,中国占全球贸易总额比例在5月创下全年最高点,推动运价回升。5月31日我们逆市首次覆盖推荐中远海控H,并与企业、航交所和行业协会召开多轮电话会议。因为早在5月,中国领跑全球复苏不是一种预测,而是可验证的现象。

二、补库:Q3欧美消费恢复,补库存启动。

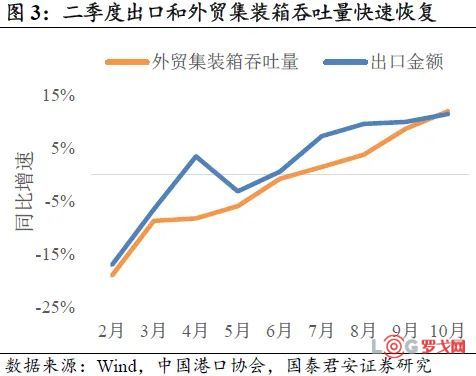

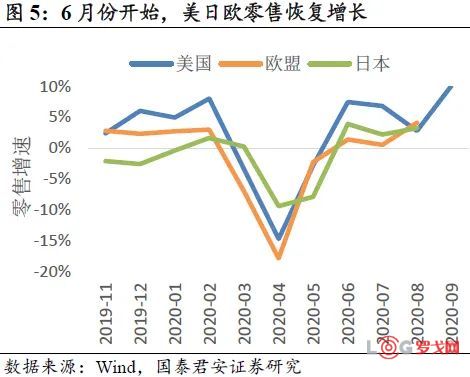

疫情期间的补贴,推动美国等进口国消费复苏,6月份开始美日欧零售恢复增长。欧美消费的超预期恢复,带动补库存。尽管航司全力增投运力,但补库效应推动亚太出口国9月出口全面正增长,量价双升。尽管强度超出当初的预期,补库是我们5月份首次覆盖报告就已经预测的事件。但是周期的演化往往超出我们的预期——10月份全球供应链进入“紊乱”阶段,并不在我们5月预期的场景之内。

三、紊乱:Q4全球供应链紊乱,运价脱离供求。

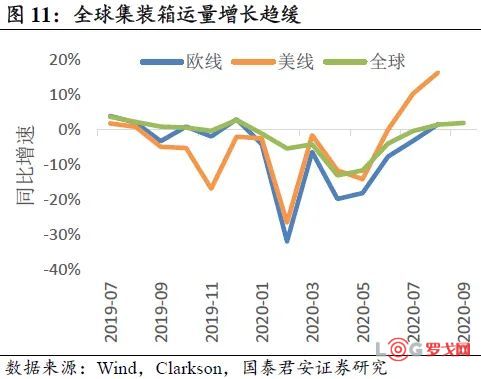

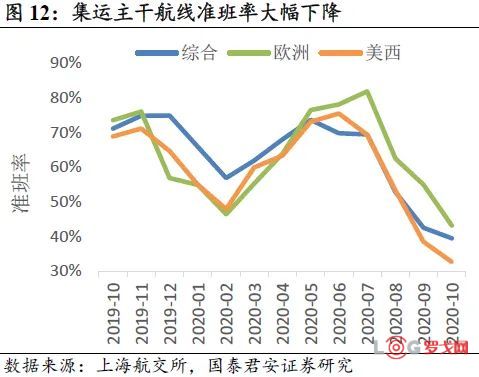

从全球集装箱运量、中国出口增速、中国枢纽港外贸集装箱吞吐量看,四季度运输需求增速并没有明显提高。但是,欧美供应链产能的弹性极弱,导致全球供应链在高产能利用率阶段出现“紊乱”,表现为港口拥堵、准班率下降和集装箱短缺等问题凸显。供应链的“紊乱”,意味着尽管船公司投入了几乎所有的运力,但有效供给环比下降。

四、展望:供应链“紊乱”持续时间不确定。

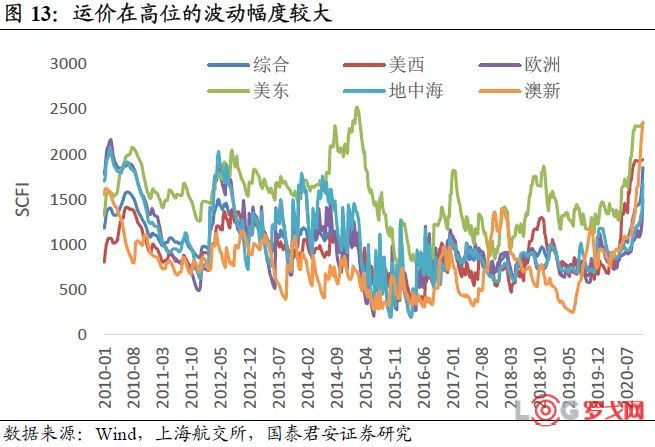

“紊乱”是一个全球网络效率下降的过程,是一个有效运力下降的阶段性现象。缺箱是一种有效供给收缩的跨航线传导机制,箱子从低运费航线抽调到高运费航线,加快了运价上扬在不同的航线之间传播。“紊乱”与城市堵塞相似,是一种难以预测发生时间,也难以预测结束时间的物理现象。此外,美线即期运价大幅上涨后,已经高达长协价的2.7倍,有理由预期2021年美线长协运价大幅提升,我们目前的判断是50%。尽管投资者不习惯分析师说“我不知道”,但随着运价综合指数逼近十年高位,集运运价就像上海陆家嘴傍晚堵车时的滴滴费率那样,难以预测。当下的集运市场,如同一场旋律优美渐入高潮的舞会,大多数人不愿意道声晚安,也没有人知道舞会何时结束。

五、风险提示。

对航运联盟的反垄断监管加强,疫情反复冲击需求,2021年经济复苏缓慢。

报告正文

1

第一阶段——二季度的“替代”

二季度中国出口替代,推动集运需求超预期增长。疫情发生后,中国率先复产复工,中国出口替代欧美国产与其他国家出口。全球集运需求总量下滑,但中国份额提升,Q2出口恢复增长。

替代是有持续期的。5月份中国出口占欧美日进口金额的比例,不仅创近年新高,而且也是今年年内的最高峰。

船舶大量停航,导致运价大幅上涨。班轮公司对需求悲观预期下大量停航,二季度运营的船舶运力大幅缩减。但是需求超预期增长,导致运价大幅上涨。

随着疫情影响减弱,中国的替代效应在下降。各国应对疫情经验丰富后,逐渐复产复工,进出口增速回升,中国的出口市场份额在下降。尽管如此,此次疫情作为十年一遇级别的压力测试,证明了中国是全球最可靠的供应链。因此我们对疫情之后,中国出口的竞争力充满信心。

2

第二阶段——三季度的“补库”

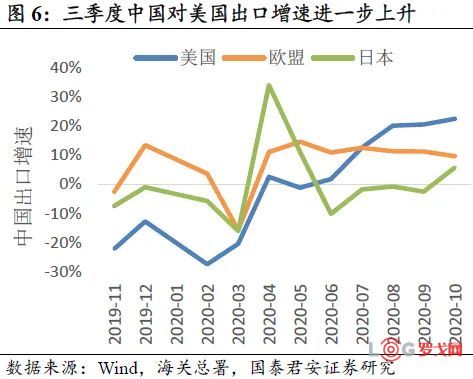

三季度欧美消费恢复,中国出口增速提升。疫情期间的大量补贴,使居民可支配收入同比增长,推动消费复苏,6月份开始美日欧零售恢复增长。三季度中国出口增速提高,对美国出口增速明显提升。

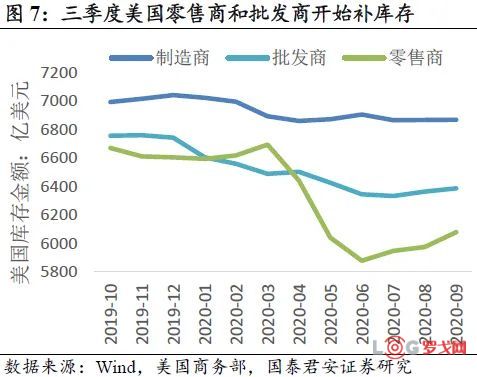

自2018年中美贸易冲突以来,北美批发商和零售商的库存水平处于较低水平。2019年末更是开始下行。叠加二季度悲观预期下的贸易量下滑,库存周期在二季度末见底。相关的预测,参看5月国君交运中远海控首次覆盖报告。

补库存推高中国三季度出口增速。零售增速回升将带动补库存,7月份美国零售商已经开始补库存。考虑中美之间半个月以上的运输时间,实际上有更多补库存的货物在运输途中,表现为中国对美国出口增速高于美国统计的自中国进口增速。

补库存的持续时间有待观察。疫情之后,美国零售商去库存持续3个月,批发商和制造商去库存时间略长、但幅度更小。8-10月美国港口的进口集装箱量持续高增长,预计处于补库存阶段。班轮公司预计春节前运量仍将较快增长,未来补库存的持续时间有待观察。原本我们预期10月中下旬北美航线向淡季过度,但目前看来,四季度美国货物净进口增速将高于零售增速。补库存,推动运输需求处于高位。

3

第三阶段——四季度的“紊乱”

10月以来,全球供应链进入“紊乱”阶段,缺箱和进口国港口塞港冲击了有效供给,推动运价进入全面和加速上涨。

从全球集装箱运量、中国出口增速、中国枢纽港外贸集装箱吞吐量看,四季度运输需求增速并没有明显提高。但是由于传统文化与劳工制度等诸多因素,大多数进口国的供应链缺乏产能弹性。运量的上升,引发了港口拥堵和集装箱短缺。

船公司不管是因为出口港缺箱而“亏舱”,还是因为塞港而延长了往返航次的运行时间,甚至因为进口国“拆箱”人力不足导致内陆空箱无法及时运回,都导致实际运力不变,但有效运力下降的供应链“紊乱”。

供应链的“紊乱”,导致部分航线的运价上涨,演化为涨价在大多数航线蔓延——因为高运价航线会向低运价航线抢箱。

10月之前,运价取决于供求。10月之后,运价取决于紊乱持续的时间。

4

展望:节前料将强势,但我们无法预测持续期

全球供应链在高产能利用率的时候出现“紊乱”,将继续加大运价的波动性。短期的运价上涨的概率大于下跌的概率,且弹性很大,但是持续性却比“补库”更加无法预测。

12月运价回落的概率仍然较大,但11月运价上行风险高于下行风险,甚至不排除运量季节性回落时,运价继续上行的“反常识”阶段性现象。因为当下决定供给的,不是船舶数量,而是难以计算的实时有效运力。

资本市场开始憧憬2021年美线合同运价大涨。实业界判断2021年美线长协运价大概率上涨,但是尚难判断涨幅。相较于当下的运价,2021年2-3月的即时运价对长协谈判更重要。目前,我们对长协运价涨幅的中性预测是50%。

考虑高产能利用率下供应链的“紊乱”,运价上行的弹性以及出口高增长吸引的宏观交易,都有可能推动情绪性交易。我们无法判断实体市场“紊乱”的幅度和持续性,但股票市场的情绪周期仍在蔓延。

股票角度,我们认为当下集运股隐含的赔率的吸引力已经不大。但基本面角度,根据船公司目前的备货情况,预计运价将在春节前维持高位,也不排除短期运价继续上涨的可能。陆家嘴傍晚堵车的时候,根据拍卖机制形成价格的滴滴的费率,只能说“一切皆有可能”。

尽管投资者不习惯分析师说“我不知道”,但我们的经验告诉我们集运市场已经进入了一个无法预测的阶段——当下的集运市场,如同一场旋律优美渐入高潮的舞会,大多数人不愿意道声晚安,也没有人知道舞会何时结束。

5

风险提示

对航运联盟的反垄断监管加强

疫情反复冲击需求

2021年经济复苏缓慢

京东零售搜推团队调整,技术负责人或来自美团

1378 阅读

京东物流参与京东外卖的配送服务

1422 阅读

顺丰控股:5月营收251.13亿元,同比增11.34%;业务量14.77亿票,同比增31.76%

1081 阅读长安的荔枝:解密高效古代中国邮驿网络

988 阅读菜鸟建立中东海湾六国跨境互发物流网络

863 阅读顺丰等多家快递公司拒收罗马仕充电宝

754 阅读供应链低碳革命:百威、施耐德电气、亿通国际等巨头的实战攻略

663 阅读阿里巴巴:即日起饿了么、飞猪合并入阿里中国电商事业群

548 阅读顺丰供应链与视源股份联合打造的华东仓正式开仓运营

518 阅读DHL暂停加拿大运输业务

577 阅读