快递市场,堪称全球最具眼球关注度的物流领域,近年来中国快递市场快速发展,同时涌现顺丰、中通等八家快递上市公司。年轻的中国快递企业还在迅猛发展,到底跟发达国家企业有多大差距,有哪些比较优势?

截至8月30日,中美德日四国快递市场头部企业基本都已推出上半年报,掌链小编就此做了如下比较解读。中国企业选三家:顺丰控股、中通快递、京东物流;美国选UPS、FedEx,兼有亚马逊;德国选DHL;日本选雅玛多(黑猫宅急便)、佐川急便。

亚马逊之所以比较之列。如果亚马逊分拆物流资产,无疑是全球最大快递物流企业之一。仅在去年中,亚马逊旗下亚马逊航空公司已拥有70架货运飞机,今年1月又采购波音767-300飞机——而中国最大快递企业顺丰旗下航空公司截至2021年8月才65架飞机。

一、中、美、德、日四国头部企业陆续披露半年报

(一).营收对比:顺丰、京东、中通、雅玛多“增收不增利”

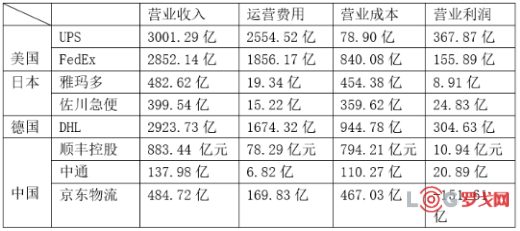

上半年UPS、FedEx和DHL三家国际巨头营收都在3000亿(人民币,下同)左右,位居第一梯队。其中,UPS以3001.29亿元营业收入成为全球第一大快递企业。顺丰以883.44亿元位居第二梯队。雅玛多、佐川急便和京东物流营收在400亿左右,位于第三梯队;中通以137.98亿的营收位居末尾。

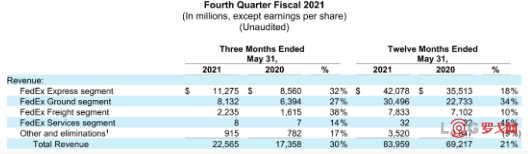

由于联邦快递财年为截止到当年5月31日,因此,这里用截至今年5.31的6个月的数据进行大致比较。另外,亚马逊集团对于物流板块的定位是零售业务驱动点,主要是为消费者提供优质的服务,促进内部的商业发展,而不是以盈利为目的。所以这里我们不进行横向对比。

全球四国八家快递巨头上半年营收表现

(数据来源:企业财报 掌链整理 )

值得一提的是,几家头部企业中,京东物流是唯一一家出现亏损的企业。这是京东物流在2021年5月28日上市之后的首份财报,财报显示,京东物流2021年上半年营收为484.72亿元,较上年同期的315.43亿增长53.7%;但却亏损151.61亿元,上年同期的期内利润为6.44亿元;

同样从营业利润方面来看,中国的顺丰、中通相对较低,营业利润分别是10.94亿和20.89亿,远不及UPS和DHL的百亿级别,京东物流甚至是亏损状态。究其原因,主要有两点:

一是近年来中国快递行业价格战打得火热,导致毛利承压。据相关数据显示,快递行业平均单价已经从2010年的24.60元/件,下降至2020年的10.55元/件。虽然得力于政府的监管,快递行业价格战有“停火”的迹象,但各快递企业还是深受价格战的影响。

二是加大网络基础设施、供应链技术研发等投入。顺丰的即日达在今年上半年已经覆盖到了191个城市,顺丰特快则覆盖了国内超过9万条流向,实现了大部分城市主城区第二天送达。京东物流也在过去一年新增仓库450个,相当于过去10年仓库增长总量。

同样面临增收不增利的还有日本巨头雅玛多,上半年营业收入483.52亿元,一季度营收同比增长7.1%。而上半年营业利润仅8.91亿,不到10亿。这主要是因为雅玛多近年一直在加大基于数据分析优化管理资源的投入。

(二)发展布局:中国VS美国VS德国VS日本

(1) 美国:电商快递驱动力不足,快递单价持续上涨 上半年UPS的营业利润高达467.87亿元,位列上述企业之首。从营收业务分布来看,营收增长的大头来源于包裹运费的涨价。

UPS二季度美国国内营收达到933.09亿元,同比增长10.2%的同时平均单件邮费上涨了13.4%;国际业务部门营收312.13亿元,同比增速达30%,运费也出现了近15%的涨幅。

此外,不同于中国快递市场中的电商快递占据主导地位,美国当前的电商快递行业服务表现较为落后。二季度UPS国内单日平均物流包裹数量较去年同期下降了近60万件,绝大多数为陆运物流,而这部分正是电商网购物流的主要渠道。

联邦快递6月24日发布的第四季度财报(财年:截止到当年5月31日)显示,营业收入同比增长逾一倍。其主要收入来源依然是快递业务,快递业务的营业收入高达728.45亿,占据了整体收入的近50%。营收增长主要是由企业对企业出货量的强劲增长和每包营收14%的增长推动的。

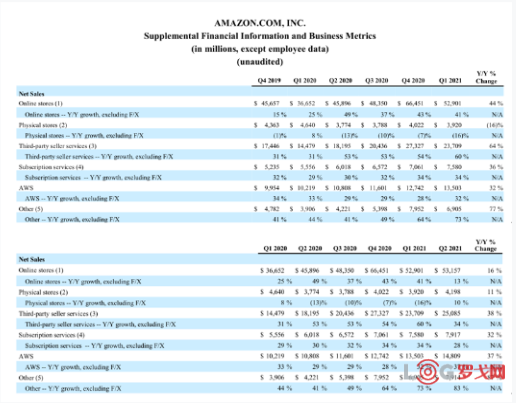

上半年Amazon年销量68.3亿,同比增长10.76%。其中,Amazon自营销量16.9亿,Amazon第三方卖家销量51.4亿。

亚马逊和京东同为电商企业,两者都是为了提升消费者体验而自建物流。两者的运营模式都是自营+仓配物流服务。

对于亚马逊而言,其以FBA为代表物流服务体系是为了提升用户体验,支持零售业务扩张。未来亚马逊物流仍将以成本中心的定位存在。

而对于京东而言,其物流服务体系起初的定位也和亚马逊一样,但是面临国内物流行业的内卷,京东改变了经营策略,2017年起开始将京东物流独立出来,定位逐渐变成盈利中心之一。

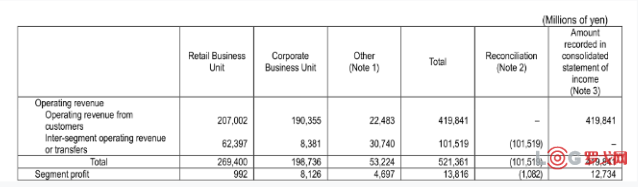

(2)日本:持续发力“最后一公里”,尾端节点建设完善 2021上半年,雅玛多集团实现营收483.52亿元。配送业务是雅玛多集团的核心业务,其中,宅急便业务量占配送业务总量近72%。黑猫宅急便以米店、酒店、24 小时营业的连锁便利店作为货物集中的服务网点,从而形成点-线-面向全国扩张的配送网络。

2021年第二季度(2022/3财年Q1),公司配送业务实现收入112.16亿元,同比上涨10%。与美国持续上涨的单价有别,日本快递市场的情形与中国市场有相似之处,为我们提供一个参考视角:行业集中度提高后,利用规模经济控制好成本,从而抵消低价策略带来的“增收不增利”的现象,保持盈利能力稳定。

佐川急便2021年第二季度财报(2022/3财年Q1)显示,第二季度营业收入为149.89亿元,同比增长4.6%,营业利润为11.92亿元,同比增长29.4%。快递业务量达到347百万,同比增长1.5 %。

高增长的背后主要有三大原因:①在递送业务中,积极的销售活动使BtoC需求保持高水平。②平均单价上升。③集团继续努力通过建立以X FRONTIER为代表的综合运输网络来提高质量,并通过数字化等方式提高生产率。

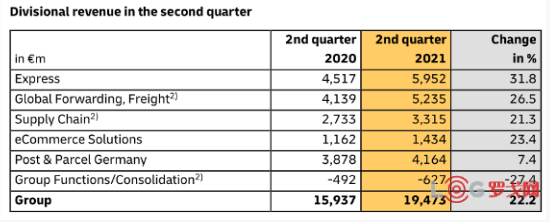

(3)德国:电商驱动+航空网络布局,德国DHL盈利持续增长 DHL在2021年第二季度保持了增长势头。收入增长22.2%,达到1485.94亿元。营业利润 (EBIT) 增至 160.02亿元(2020 年第 2 季度:69.50亿元)。息税前利润几乎翻了一番,达到10.7%(2020年第二季度:5.7%)。

在邮政和包裹方面,2021年第二季度,德国邮政和包裹的息税前利润增至24亿元(2020年第二季度:20.12亿元)。收入同比略有上升,为320.05亿元(2020年第二季度:297.19亿元)。电子商务仍然是强劲的收入和收入驱动力。

在快递方面,2021年第二季度,快递的息税前利润增加了一倍多,达到89.69亿元(2020年第二季度:43.05亿元)。收入增长31.8%,达到约457.21亿元。这一成功的基础是进一步改善了全球独特的国际网络的利用率。快递在第二季度又投入了11架飞机投入运营,从而加强了航空网络。

(4)中国:快递巨头纷纷出海东南亚,航空物流大有可为 今年上半年,顺丰、中通和京东物流三大物流巨头都有比较亮眼的表现。在规模方面,顺丰的营收是中通的6.4倍,京东物流的1.8倍,远超中通和京东物流。但从营收增速来看,京东物流是顺丰的2.2倍。如果京东保持这样的增速,未来在规模上也将追上顺丰的步伐。

根据公开资料,我国的商品出口已经覆盖220多个国家和地区,但目前没有任何中国快递企业具有全球速达的能力。而这个巨大的市场却被国际巨头UPS、FedEx、DHL等企业占领。再加之国家邮政局提出了“快递出海”。工程出海已经成为国内快递企业的必然选择。

中国快递巨头们出海的首战就是东南亚。今年2月,顺丰收购嘉里物流。2018年,京东与泰国零售巨头 Central 集团成立合资企业 JD Central。迄今为止,中通已经开通了金边、西港、柴桢、暹粒等30余个区域本土快件收派服务,分布网点覆盖率仅次于柬埔寨国家邮政。

伴随快递出海和产业升级,各大航空公司纷纷入局航空物流。在2021年第二季度,京东物流2条全新的中泰、中美包机线路完成首航。截至6月30日,顺丰全货机数量79架,参股46%的鄂州机场计划打造亚洲第一个、世界第四国际货运枢纽。

和顺丰、京东物流拥有自有航空公司不同,中通在航空货运布局上也采用了“加盟制”的合作逻辑,与约80家航空货运代理公司达成合作,并和多个航空公司签署战略协议。

二、行业集中度:寡头垄断格局&数字化快递集群?

(一).美国、日本快递市场:三两家寡头垄断市场

①美国快递市场主要集中在UPS、Fedex和USPS三家企业,合计件量份额占比超90%。陆运方面UPS一家独大,其市场份额约为52%。空运方面FedEx、UPS双寡头竞争。空运市场方面,FedEx、UPS分别占有40%、35%的市场份额,形成双寡头竞争局面。

②日本快递市场主要集中雅玛多集团、佐川急便、日本邮政集团三大快递公司,分别占45.4%、33.5%和13.6%,合计占比92.5%。

③德国快递市场,基本是DHL主导整个市场大格局,一家企业占据德国市场近50%的市场份额,其次是FexEx等美国快递企业。

从市场结构来看,美日快递市场都已经具有寡头垄断的市场特征。其中日本和德国,基本不会出现像中国这样的多头竞争,更难以产生像菜鸟网络这样的超级快递协同体。

(二).中国快递市场,或形成有别于美欧日的数字快递集群

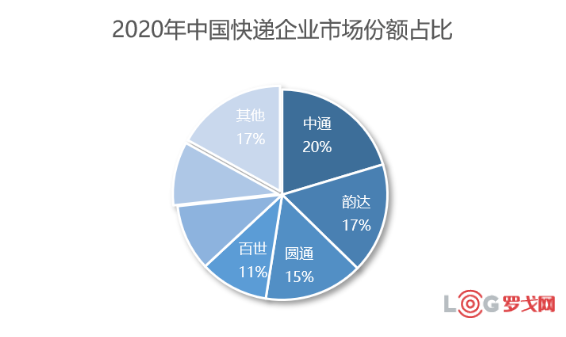

伴随着各大快递企业异常激烈的竞争,市场份额向头部企业集中。如今已经形成三足鼎立的格局,菜鸟联盟的三通一达、京东物流、顺丰快递占据了大量的市场份额,大量小型企业被淘汰出局。

2020年,阿里巴巴已经成为了韵达的第八大股东,持股2%。至此,阿里集齐“三通一达”。市场占率前六的公司中,阿里已经入股5家,占据了半壁江山。

(数据来源:企业年报)

2020年,中通总营收252.14亿元,韵达总营收335亿元,圆通总营收349.07亿元,申通总营收215.67亿元,百世总营收300亿元,其中圆通实现了营收和盈利双增。三通一达的市场份额在2020年达到了73.4%。

未来,快递行业整合形成快递集群是大势所趋,也是利益所驱。随着商业不断发展,物流业已经成为整个社会运行的“新基建”。自然而然吸引力资本市场的关注,其中当然包括阿里这样的互联网巨擘。

对于各大快递企业而言,从前“小弱散乱”的状况逐渐开始改善。企业之间不断加速整合,单个企业的力量是有限的,但是这些独立的企业形成一个新型物流集群,连点成线,连线成面,就会产生巨大的协同效应。

仓储自营还是外包?

1506 阅读

物流“客服”的蜕变:从“客户服务经理”走向“客户成功经理”

1383 阅读

刚刚,极智嘉上市!一图速览IPO亮点

1332 阅读极兔上半年包裹量139.9亿件,同比增长27%

1225 阅读震坤行:让“AI+制造”真正渗透进供应链

1132 阅读零担收入破200亿,连续多年稳居前三,跨越速运的竞争武器是什么?

986 阅读荣耀新机搭载固态电池

956 阅读极兔速递2025年第二季度实现包裹量73.9亿件,东南亚市场增长65.9%创单季记录

921 阅读京东外卖启动“双百计划”

908 阅读月薪上瘾,困住了越来越多物流打工人

905 阅读