投资要点:

事件:快递行业及快递公司公告8月运营数据。

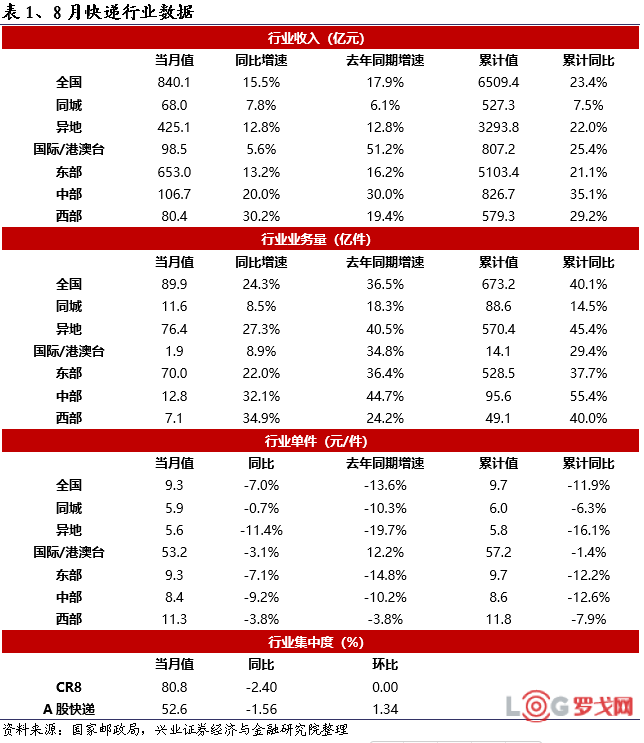

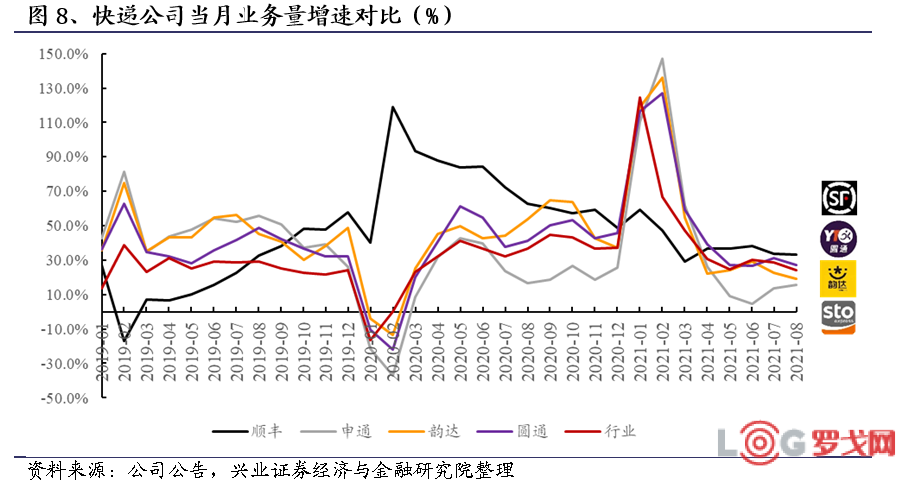

快递行业2021年8月业务量89.9亿件,同增24.3%,2年GAGR增32.54%(2021年前8月+40.1%);快递收入840.1亿元,同增15.5%,2年GAGR增18.68%(2021年前8月+23.4%);单票均价为9.34元,同比降低7.0%,环比提升0.92%(2021年前8月-11.9%),该淡季提价情形在过去5年较少发生。电商快递行业价格已经接近极限,在监管政策、参与者策略、季节供需、渠道压力等多重因素驱使下,短期价格已经初现回升;CR8指数连续4月环比持平,推测新进入者烧钱起量速度放缓。顺丰业务量增速保持行业领先,韵达累计业务量达113亿件,圆通单票收入同比转正、收入增速领先。

投资建议:2021-2022年或是中国快递行业转型升级和投资布局的关键年份,电商快递派费上调的蝴蝶效应启动、新发展模式有望拉开序幕,电商快递龙头有望迎来业绩修复与价值重估。我们首推电商快递第2名韵达股份,经过2年的压力测试期,公司拉长补短,快递主业底盘更加夯实、区域发展更加均衡、加盟商进一步壮大,今年 2季度快递主业毛利表现优秀,初现拐点,比较优势更加清晰,自身长跑胜率增加,有望重塑通达行业第二地位,同时行业格局迎来改善曙光,公司业绩与估值均具备明显提升机会。也建议关注电商快递领头羊中通快递及经营持续改善的圆通速递、申通快递。顺丰控股三重低点叠加、长期基因并未变化,具备战略性布局机会,随着行业竞争从价格转向服务,有助于降低顺丰发展下沉电商件的阻力。

一、8月快递行业数据快评

概览:快递行业2021年8月业务量89.9亿件,同增24.3%,2年GAGR增32.54%(2021年前8月+40.1%);快递收入840.1亿元,同增15.5%,2年GAGR增18.68%(2021年前8月+23.4%);单票均价为9.34元,同比降低7.0%,环比提升0.92%(2021年前8月-11.9%),该淡季提价情形在过去5年较少发生。

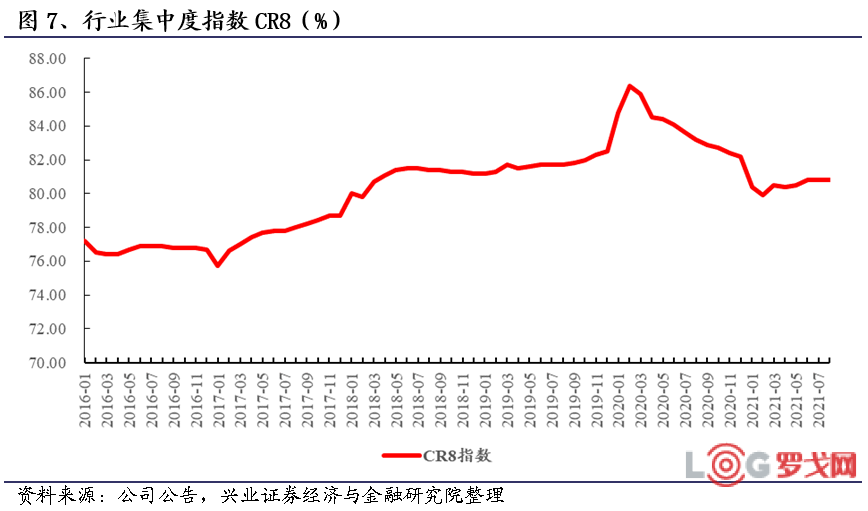

解读:电商快递行业价格已经接近极限,在监管政策、参与者策略、季节供需、渠道压力等多重因素驱使下,短期价格已经初现回升;CR8指数连续4月环比持平,推测新进入者烧钱起量速度放缓。

1)收:8月收入840.1亿元,同增15.5%;1-8月累计收入6509.4亿元,同增23.4%。分地区看:东部、中部及西部8月值分别为653.0、106.7、80.4亿元,分别同增13.2%、20.0%、30.2%。

2)量:8月业务量89.9亿件,同增24.3%,环比上月28.8%增速有所放缓,但在去年高基数下仍延续较快增长趋势,预计与新兴直播电商带来的技术变革、模式创新继续驱动网购渗透率提升有关;1-8月累计业务量673.2亿件,同增40.1%,预计全年件量有望突破1000亿件。分类别看:同城、异地及国际8月值分别为11.6、76.4、1.9亿件,同比分别增长8.5%、27.3%、8.9%;分地区看:东部、中部及西部8月值分别为70.0、12.8、7.1亿件,同比分别增长22.0%、32.1%、34.9%。

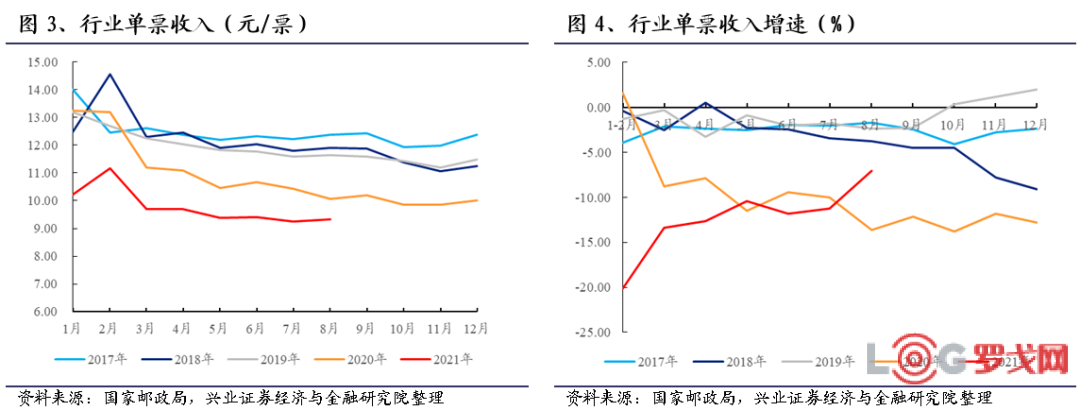

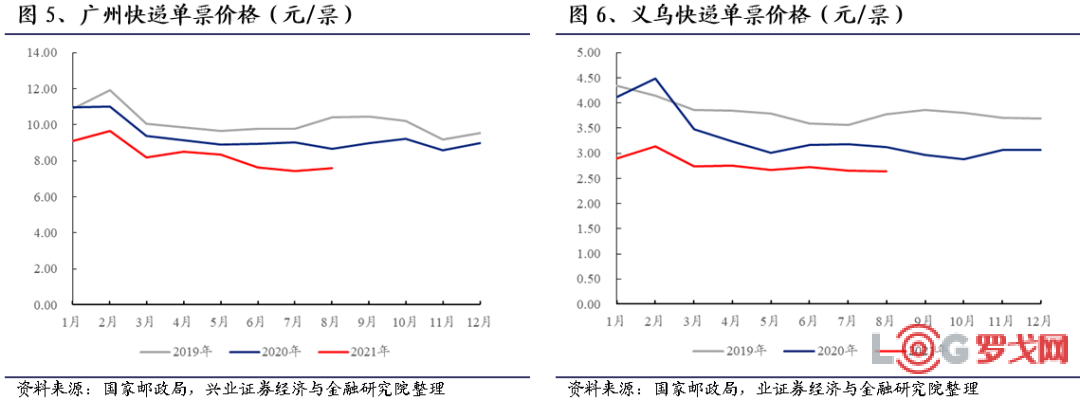

3)价:8月单票价格9.34元/件,同降7.0%,环比提升0.92%(2021年前8月-11.9%),该淡季提价情形在过去5年较少发生。1-8月单票价格9.67元/件,同比下滑11.9%。分类别看:同城、异地及国际8月值分别为5.86、5.57、53.20元/件,同比分别下滑0.7%、11.4%、3.1%;分地区看:东部、中部及西部8月值分别为9.33、8.35、11.25元/件,同比分别下滑7.1%、9.2%、3.8%。看重点城市:义乌和广州一直是全国经济型电商件价格风向标。本月义乌和广州价格趋势略有分化,8月环比7月,广州提升0.15元/件,义乌基本持平略降0.01元/件,主要因义乌价格环比提升早于广州。

8月快递公司数据快评

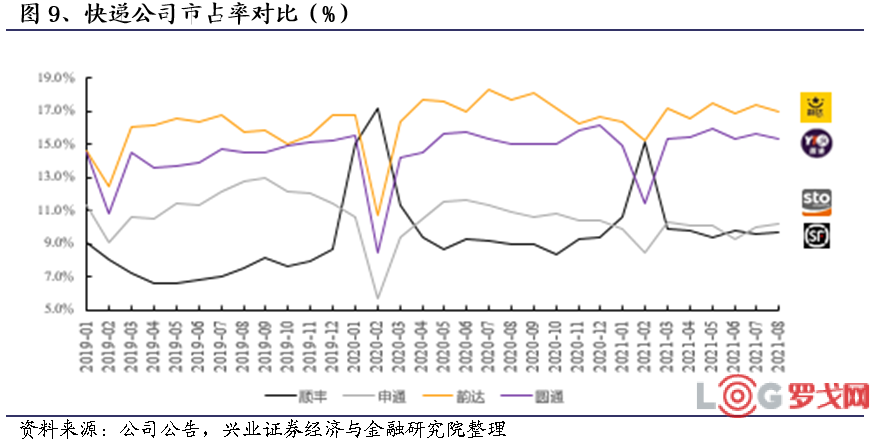

概览:2021年8月快递服务品牌集中度指数CR8为80.8,环比连续4月持平,推测新进入者起量速度显著放缓;顺丰业务量增速保持行业领先,韵达累计业务量达113亿件,圆通单票收入同比转正,实现收入增速领先。

顺丰控股:8月速运物流板块实现收入138.71亿元,同增24.3%;业务量8.68亿票,同增33.1%;单票收入15.98元,同比下降6.6%;供应链板块实现收入10.97亿元,同增77.5%。合计实现营收149.7亿元,同增27.1%。

韵达股份:8月快递收入31.28亿元,同增15.3%;业务量15.25亿票,同增19.0%;单票收入2.05元,同比下降3.3%,环比持平微增1分钱,本月市场份额环比略有下降,但业务量绝对值仍然领先行业。

圆通速递:8月快递收入29.36亿元,同增28.6%;业务量13.80亿票,同增27.3%;单票收入2.13元,同比微增1.0%,环比增加1.1毛钱,实现收入增速领先。

申通快递:8月快递收入17.80亿元,同增7.2%;业务量9.14亿票,同增15.9%;单票收入1.95元,环比减少2分钱,同比下降7.6%,主要因7月环比6月显著降价,业务量增速7、8月有所加快。

解读:在监管政策、参与者策略、季节供需、渠道压力等多重因素驱使下,电商快递前期下探到底的价格,环比已经开始回升。顺丰价格同比降幅持续收窄,环比回升,我们测算预计时效件增速提升、快递产品结构逐步优化,收入结构注重与产能成本改善节奏匹配,有助于实现更加健康财务表现。通达系价格拐点明确出现,本月除申通外同比接近持平;环比韵达、圆通均有所提升。由于基数略低,本月圆通业务量与收入环比提速,显著高于行业;韵达仍然保持既定的稳健增长策略,件量增速与行业持平。

1)集中度与份额:收入集中度:2021年8月快递服务品牌集中度指数CR8为80.8,从今年5月连续4月环比持平,表明在新的政策环境下,新进入者利用资本烧钱起量的发展模式阻力增加。件量份额:顺丰9.7%,韵达17.0%、圆通15.4%、申通10.2%。

2)业务量:当月增速:顺丰(33.1%)>圆通(27.3%)>行业(24.3%)韵达(19.0%)>申通(15.9%)。GAGR增速:顺丰(47.13%)>韵达(35.30%)>圆通(34.13%)>行业(30.21%)>申通(16.36%)业务量绝对值:韵达15.25亿件>圆通13.80亿件>申通9.14亿件>顺丰8.68亿件。

3)单票收入:绝对值:顺丰、申通、韵达、圆通本月单票收入分别为15.98元、1.95元、2.05元、2.13元。同比:顺丰同比降6.6%、韵达同比降3.3%、圆通同比升1.0%、申通同比降7.6%。环比:顺丰环比增0.13%、韵达环比增0.49%.、圆通环比增5.45%、申通环比降1.02%。

4)收入:顺丰、申通、韵达、圆通本月收入分别为138.7、17.8、31.3、29.4亿元,同比分别增长24.3%(含供应链为27.1%)、7.2%、15.3%、28.6%。圆通收入增速领先。

投资建议:2021-2022年或是中国快递行业转型升级和投资布局的关键年份,电商快递派费上调的蝴蝶效应启动、新发展模式有望拉开序幕,电商快递龙头有望迎来业绩修复与价值重估。

从市场自身演进、行业政策导向、资本投入周期三个维度看,电商快递格局改善初现曙光。

行业政策导向维度:电商快递派费上调具有深远意义,一方面防止价格向下引起的负面问题,一方面推动向上开启高质量发展的序幕,在流通体系中承担更加重要的使命,服务“内外循环”,加快“两进一出”,建议不要低估政策的持续性和覆盖面。市场自身演进维度:头部中通作为电商快递行业领头羊,随着在基础领域的竞争优势进一步明确,经营策略开始转向,稳中求进,更加关注高质量发展;尾部快递下滑趋势延续;资本投入周期维度:新进入者对行业的边际扰动影响有望下降,市场将会重新区分和审视电商快递网络的进入壁垒和盈利壁垒。近期电商快递派费普遍上调,有望与行业政策导向、资本投入周期共振,蝴蝶效应启动,拉开快递行业高质量发展的序幕。快递网络的揽件、派件与总部是有机整体,两端的盈利能力恢复有助于减轻总部补贴压力。一旦行业竞争格局趋缓,公司庞大流量的基础网络盈利能力有望修复。并且格局的稳定带来试错能力的增强,优秀公司在更加稳定的市场环境中,有望更进一步聚焦服务能力、注重增长质量、增强战略定力,从经济型快递进一步衍生至连接到人的生活服务业。

1)我们继续推荐电商快递龙头的盈利修复与估值提升机会,首推韵达股份,作为电商快递第2名,处于业绩预期、自身竞争力预期、行业竞争格局预期底部。韵达作为14-15年从末尾逆袭而来的奋力追赶者,已经充分证明了自身管理团队的优秀、经营策略的专注高效,但同时也积累了一定快速奔跑的压力。从19年下半年开始,随着行业竞争加剧,公司释放了一定压力,经过2年的压力测试期,公司拉长补短,快递主业底盘更加夯实、区域发展更加均衡、加盟商进一步壮大。从经营结果看,公司今年 2季度快递主业毛利表现优秀,初现拐点,比较优势更加清晰,自身长跑胜率增加,有望重塑通达行业第二地位,同时行业格局迎来改善曙光,公司业绩与估值均具备明显的修复机会。也建议关注电商快递领头羊中通快递,公司在基础快递领域的竞争优势进一步明确,逐渐从相对优势到绝对优势,一旦竞争趋缓,庞大流量的基础网络盈利能力有望修复,并且格局的稳定带来试错能力的增强,下一步网络制度创新则决定了能否在更广阔的市场里遨游。也建议关注圆通、申通的改善机会。

2)顺丰控股三重低点叠加、长期基因并未变化,具备战略性布局机会。随着行业竞争从价格转向服务,有助于降低顺丰发展下沉电商件的阻力。作为一家坚守长期主义、坚持前瞻布局的成长期龙头,公司正逐步收获品牌效应、规模效应、协同效应,顺丰在大物流行业收入提升空间、庞大营收规模隐含的产能利用率和利润上行空间、在中国流通体系重要地位仍然被低估。顺丰的业务条线较多,上半年经营波动表明了快递物流行业经营复杂性和公司新业务仍然有一定试错过程,但复盘从02年至今,公司历经了直营化、多元化的挑战,总是能强力破局开启新篇。2019年初,公司进入管理阵痛期甚至至暗时刻,当时面临困难更多,但公司仍然在不到半年时间迅速扭转了局面,从注重品质管理到开始兼顾成本管控、从封闭走向开放,体现出创始人和管理层的强大学习能力和组织的自我更新修复能力。我们认为公司处于经营波动,高端业务收入增速低点、新业务投入高点以及新业务管理周期低点,三者叠加,给与了长期投资者难得的战略性布局机会。

风险提示:电商需求低于预期、行业价格战超预期、资本开支超预期

新消费时代,如何建立效率与体验的履约护城河?

1686 阅读

618里的“1分钱”快递

1512 阅读

王卫、李杰等表态:不打价格战,快递价格战真的会结束吗?

1418 阅读京东物流陕西省大件京东帮招商

1121 阅读日日顺供应链入选商务部《数智供应链案例集》“十大典型案例”

1111 阅读世界自行车日:运满满行业数观看

1108 阅读企业物流指标体系:Gartner的"金字塔模型"

1110 阅读特斯拉供应链密码:当硅谷思维遇上百年汽车工业

1049 阅读供应链数字化转型的系统性陷阱:深度解析Lidl的5亿欧元灾难案例

974 阅读京东与小红书官宣推出“红京计划”

1011 阅读