前言:

百世集团10月29日公告将向极兔速递(J&T Express China)出售其中国区快递业务,定价为68亿人民币(或11亿美元),交易不包括百世其他业务(如供应链、快运、国际等),预计于2022年一季度完成。

在深度报告《兴替、博弈、破局:电商快递的过去、现在、未来》中,我们给予未来的关键词是:破局。而极兔+百世,则无疑是开启行业破局第一步。

本篇报告我们探讨三个话题:

1、极兔是谁:一只搅动全局、不能被低估的疯狂兔子。

2、百世快递怎么了?“价格手段”从有效到失效。

3、极兔+百世:开启行业破局第一步。

1)极兔看中了百世什么?规模—>规模效应—>时间效率。

2)电商快递整合是否有化学反应?

报告摘要

一、极兔是谁:一只搅动全局、不能被低估的疯狂兔子。

1、极兔起家于东南亚,2020年3月在国内起网。

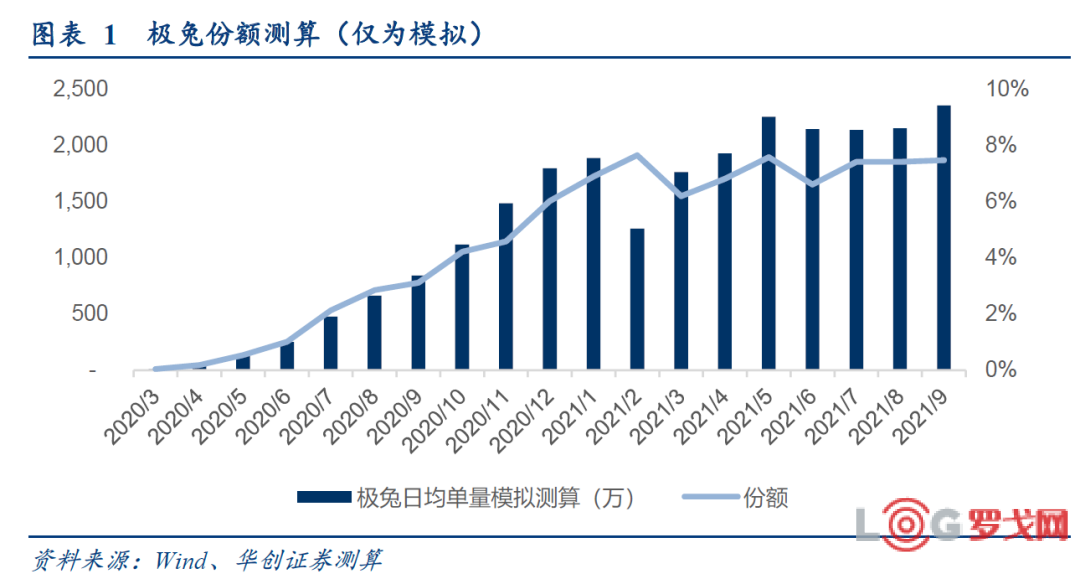

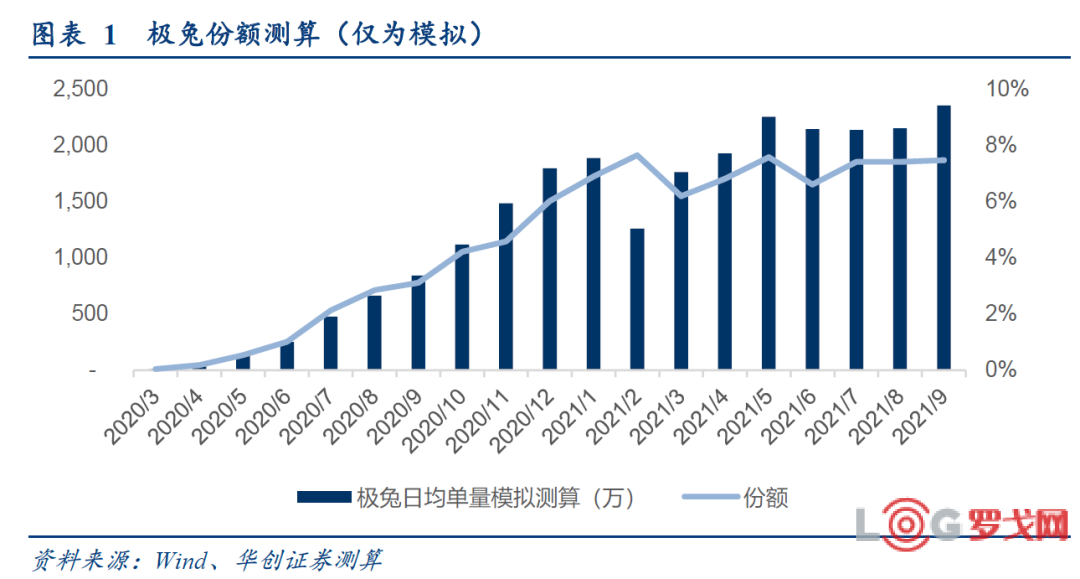

我们模拟测算极兔在国内21Q2起稳定在日均2000万票以上,测算目前份额约7-8%。

2、我们认为极兔的成功聚集多项要素,并难以被后来者复制。

a)进入国内前,极兔在东南亚地区具备快递网络操盘能力与经验。

b)拼多多快速上量的过程给予了极兔充足的业务可以支撑迅速起网。

c)李杰在OV体系内的影响力,使得OPPO/VIVO经销商愿意跟随加盟,具备一定原始积累的加盟商和强有力的销售队伍。

d)通达系价格竞争使末端网点压力陡增,给予了极兔借势借力的机遇。加之极兔获得一级市场认可,有强劲的融资能力。

3、未来极兔的发展重心在哪里?

我们预计全球化是其长期目标,并且预期其布局或在于“中国-跨境-东南亚”全链条,即意味着中国大陆地区的收派,中国-东南亚的跨境快递,东南亚地面的收派。

二、百世快递怎么了?“价格手段”从有效到失效。

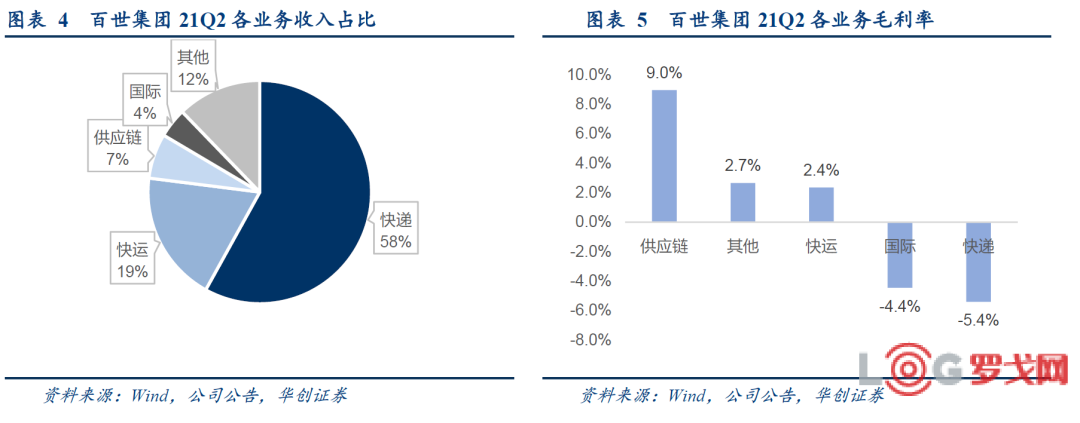

1、快递收入占比约6成,21Q2市占率8.4%。

百世集团2010年真正意义进入快递市场,最高市场份额达到11.9%,21Q2为8.4%。集团多元化业务发展,21Q2收入73.75亿,其中快递收入42.81亿,占比58%,毛利为亏损2.3亿,毛利率-5.4%。

2、成功过的“价格杀手”,当前价格手段时效。

2020年前百世的价格策略可以撬动业务量增速超越行业,但20Q1后公司单票收入进一步下台阶,业务量增速却不断低于行业,尤其21Q2单票收入降幅18%,大幅超过同行,但份额较20年末下降2个百分点左右。我们认为意味着全网能力相对头部公司弱的企业,已经难以利用价格手段推动明显的业务量增长。

三、极兔+百世:开启行业破局第一步。

1、极兔看中了百世什么?规模—>规模效应—>时间效率。

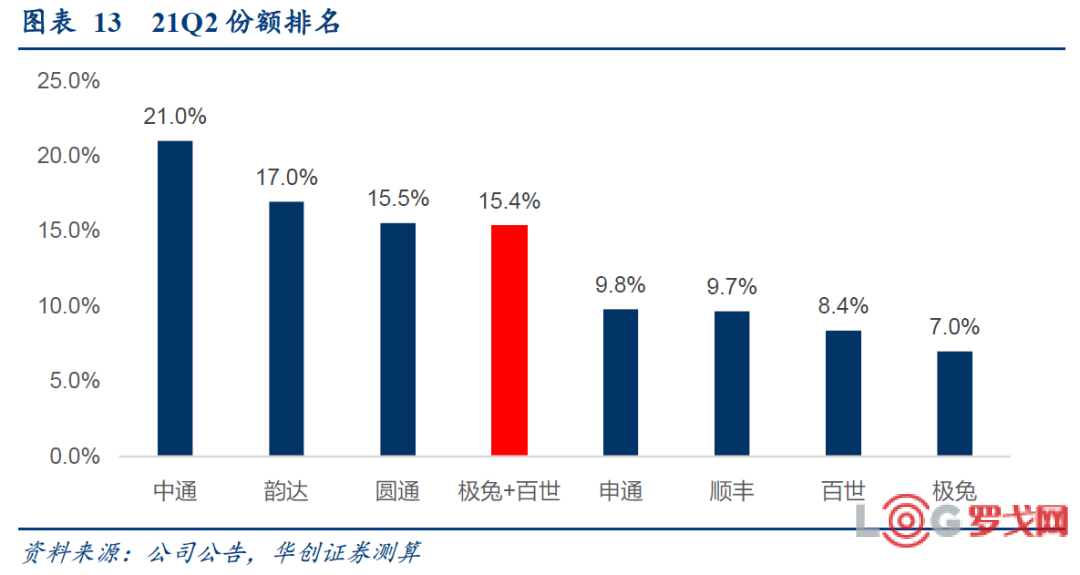

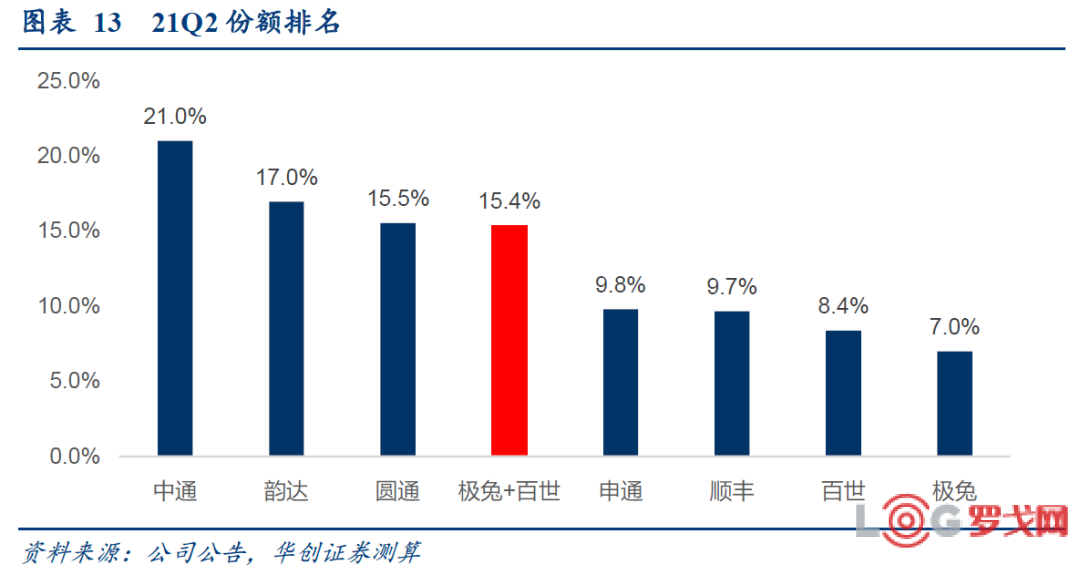

1)首先是规模:静态看极兔+百世的份额简单相加将有望进入行业前三。以21Q2份额测算,预计极兔+百世的简单相加份额达到15.4%,仅落后于行业第三的圆通0.1个百分点。

2)规模是规模效应的基础,快递是具备规模效应以及学习效应的行业。

3)时间效率:国内基本盘大幅提升+间接接入阿里平台,收购方式显著提升时间效率。

2、电商快递整合是否有化学反应?我国特殊经济地理的分布使得网络不均衡,如何整合高密度地区的重复性是难题,电商快递之间的整合要达到预期效果,是要伴随至少部分产能的退出。

四、投资建议:维持此前报告观点。

1、从价格战维度看:

我们预计中短期看,当前处于“政策底”与“市场底”共振阶段,价格战明确放缓。

长期看,行业真正结束恶性价格竞争还是要回归格局的真正优化,极兔收购百世中国快递业务,是行业整合的重要事件,龙头玩家出现了减少,但此次交易事项却难意味着相关产能的完全退出,仍需观察,但在过渡及整合期内,预计对行业而言会相对平稳。

2、从中长期发展看:差异化服务分层会带来电商快递发展新机遇。

3、继续强推顺丰,公司属于能够提供差异化品质服务的稀缺快递服务商,其电商标快产品有望迎来发展新机遇;

推荐A股通达系中圆通与韵达,尤其我们认为圆通速递的改善或被市场低估。

一、极兔是谁:一只搅动全局、不能被低估的疯狂兔子

(一)极兔起家于东南亚,2020年3月在国内起网

1、极兔起家于东南亚,2020年3月在国内起网,测算国内份额已经达到7-8%

1)极兔起家于东南亚,2020年3月在国内起网

J&T极兔速递成立于2015年8月,是东南亚首家以互联网配送为核心业务的科技型快递公司,业务涉及快递、快运、仓储及供应链等多元化领域,业务类型涵盖同城、跨省及国际件。“J&T”象征着 Jet(喷气式飞机)和 Timely(及时)、Technology(科技),中文品牌由象征极致的“极”和象征速度、敏捷的国民动物“兔”组成。

2015年08月20日:J&T Express 印尼开业典礼在首都雅加达举行,标志着J&T Express品牌的正式诞生;

2016年8月,J&T Express 是印尼快递协会的主要成员,并与印尼几大主要电子商务平台展开全面合作;

2017 年 10 月:“Express Your Online business”-J&T Express 战略发布会在雅加达举行,标志着J&T Express电商快递时代的正式来临;

2017 年 11 月J&T Express 越南、J&T Express 马来西亚成立;

2018年4月:J&T Express 菲律宾、泰国成立;

2019年1月:J&T Express 菲律宾首批网点全部建设完成,覆盖菲律宾全境。

2020年3月:J&T极兔速递中国起网,9月J&T极兔速递网络实现全国省市覆盖。

截至2021年1月,极兔在全球拥有超过240个大型转运中心、600组智能分拣设备、8000辆自有车辆,同时还运营超过23000个网点,服务人员数量近35万人,业务已经覆盖中国、印度尼西亚、越南、马来西亚、泰国、菲律宾、柬埔寨及新加坡八个国家,服务全球近20亿人口。

在我国大陆地区,极兔投产77个转运中心,搭建350多组自动化矩阵,分批投入超过1300套自动摆轮设备和500套DWS智能扫描设备,全力打造高效、智能的分拣体系,最大化地缩短快件的中转时长,拥有2500+干线运输车辆,2000+干线运输线路。

2)疯狂的兔子,测算份额已经达到7-8%

我们模拟测算极兔自2020年3月起网后,在2020年10月即达到日均千万级别,2021Q2起稳定在日均2000万票以上,行业内最快实现从0到千万到2千万级别。测算目前极兔占行业份额约7-8%。

2、我们认为极兔速递在国内的成功集聚了多重要素,且难以为后来者复制

1)进入国内前,极兔在东南亚地区已经在快递行业(尤其电商快递领域)深耕4年多时间,并在印尼等地成为份额领先口碑领先的公司,具备快递网络操盘能力与经验。

2)我们测算极兔速递在国内的业务量仍绝大部分来自于拼多多,换而言之,拼多多快速上量的过程给予了极兔充足的业务可以支撑迅速起网。

3)李杰在OV体系内的影响力,使得OPPO/VIVO经销商愿意跟随加盟,具备一定原始积累的加盟商和强有力的销售队伍。

4)通达系价格竞争到末端网点压力陡增,给予了极兔借势借力的机遇。

而上述四点很难被新的后来者复制,加之极兔获得一级市场认可,有强劲的融资能力。

3、极兔的发展重心在哪里?

我们预计全球化是其长期目标,以我们草根调研一线快递价格走向,我们预计极兔在国内仍处于亏损态势,而海外则预计贡献盈利。

1)极兔在海外复制的能力与速度极强,如2018年进入泰国市场,一年时间,泰国J&TExpress在泰国77个省份开设了300多家网点,于2019年增设了100多家网点,其中一半是自营企业,一半是特许经营店。2019年,J&T Express泰国的CEO表示,“除了常规质量的快递服务,J&TExpress不同于竞争对手之处在于,已经全面覆盖了泰国全境76省的所有地区,且为顾客提供365天全年无休的优质快递服务。先进的科技系统支撑下还能为顾客提供精确的实时查件功能。J&TExpress的时效同样引人注目,同省寄送不超过24小时,跨省寄送不超过72小时。”

2)以东南亚市场为例,我们预期极兔的布局或在于“中国-跨境-东南亚”全链条,即意味着中国大陆地区的收派,中国-东南亚的跨境快递,东南亚地面的收派。

目前极兔在跨境业务中提供国际标快和国际小包两项业务。国际小包即为跨境电商B2C卖家发送2KG以下包裹的跨境小包服务,服务范围覆盖J&T Express东南亚拥有自营网络的印尼、越南、马来、泰国、菲律宾、新加坡、柬埔寨七国。

3)做到全链条布局需要哪些基础?

要完成全链路,在中国大陆地区形成收派网络的基本运营,日均2000万票是基础,预计达到日均3000-4000万是其阶段性目标(在大部分为拼多多单量的前提下)。

二、百世快递怎么了?“价格手段”从有效到失效

(一)百世集团现状:快递业务收入占比约6成,业务量21H1份额达到8.2%

百世集团目前业务板块包括百世快递、百世快运、百世供应链、百世国际和其他(百世优货与百事金融。)

1、以21Q2为例,我们看一下业务构成:快递业务收入占比约6成

21Q2收入73.75亿,同比下降5%(剔除店加业务口径下),毛利为-1.45亿元,毛利率为-2%,净亏损4.67亿元,净利润率-6.3%。

分收入结构看:快递业务占比近6成。

21Q2公司收入73.75亿元:其中快递42.81亿,占比58%;快运收入13.99亿,占比19%;供应链收入4.8亿,占比6.5%;国际业务收入3.15亿,占比4.3%;其他收入9亿,占比12%。

从毛利率看:快递业务-5.4%。

21Q2,百世集团毛利为亏损1.45亿,其中快递亏损2.31亿,国际亏损0.14亿,供应链毛利0.43亿,快运毛利0.33亿,其他业务毛利0.24亿。

2、21H1业务量份额为8.2%

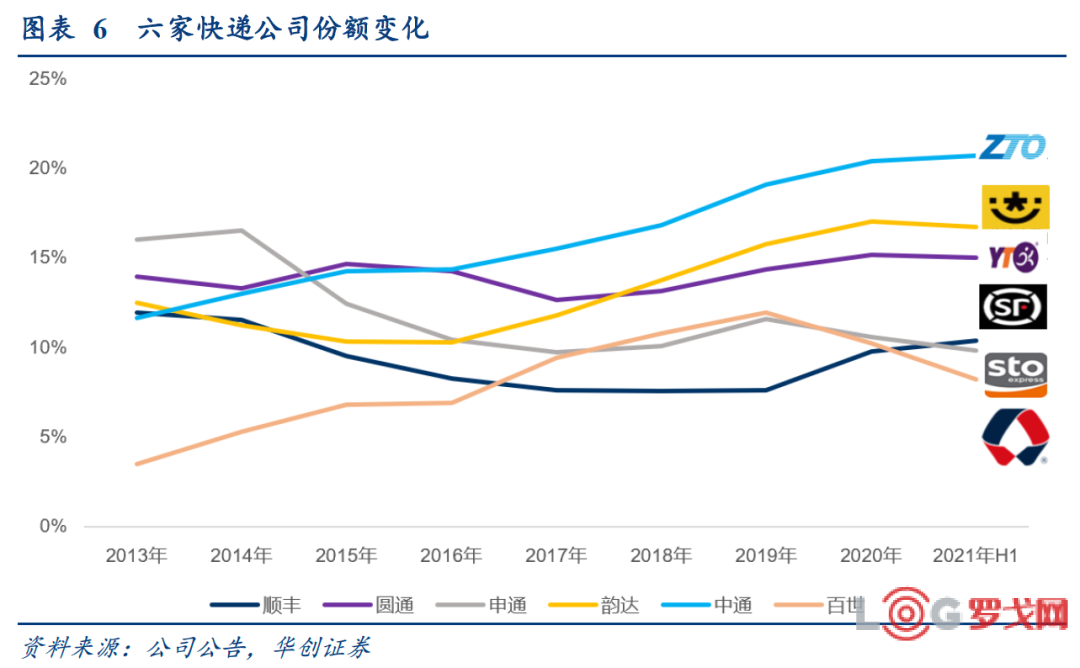

百世集团作为极兔之前最后一个成立并成规模的电商快递龙头公司,2010年真正意义上介入快递市场,以价格作为争抢市场份额的手段,2012年份额2.7%、2016年6.9%,2017年上市时达到9.4%,于2019年达到11.9%的顶峰,此后开始下降至21H1的8.2%。

(注:百世2007年成立,2008年上线供应链仓储服务,2010年收购汇通进入快递行业,2012年收购全际通进入快运。)

从份额排名看,百世2018年超过申通成为行业第4,但在2020年再度被申通超过,21H1被顺丰超过,落至6家上市公司中最后一名。

2021年上半年的份额看,中通(20.7%)>韵达(16.7%)>圆通(15%)>顺丰(10.4%)>申通(9.8%)>百世(8.2%)。

(二)百世:“价格手段”从有效到失效

1、成功过的“价格杀手”

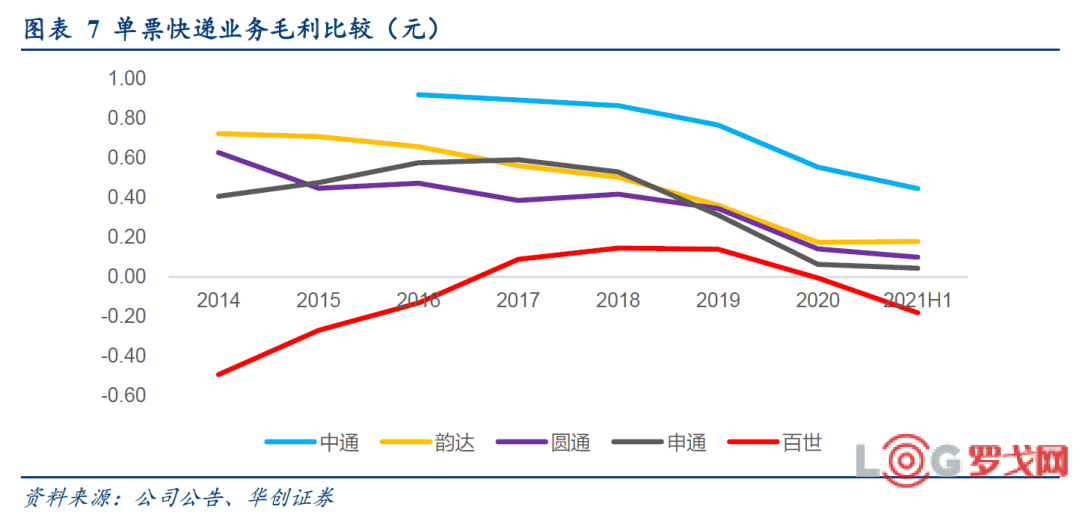

观察2014-16年百世快递业务毛利为负,意味着以明显低于成本的价格在行业中揽件,在2017年上市前冲击市场规模起到了效果。

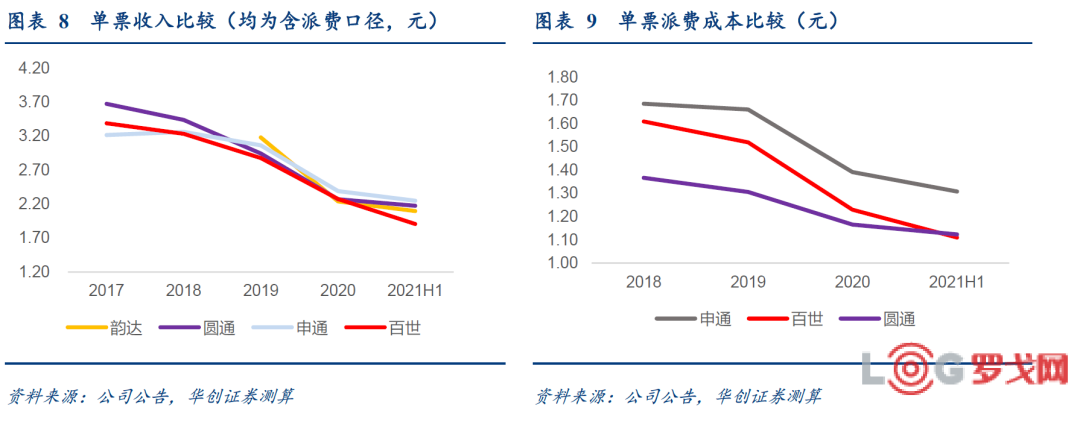

同一口径比较下,百世2017年纳入派费,当年单票收入3.39元,相当于圆通的92%,21H1落至圆通的88%。

但我们进一步比较派费成本,2018-20年百世派费为1.61、1.52、1.23元,21H1为1.11元;圆通2018-20年则为1.37、1.31、1.17元,21H1为1.12元。

假设派费成本与派费收入持平的话,意味着百世不含派费的单票收入要显著低于其他公司,即测算百世在2018年不含派费收入仅为圆通的78%,2020年一度拉回到95%,但21H1继续降至76%。但这样的价格手段并没有持续贡献效果,20年之后公司份额下滑,毛利转负,亏损扩大。

2、观察当前国内市场:“落后者”纯粹价格手段的失灵

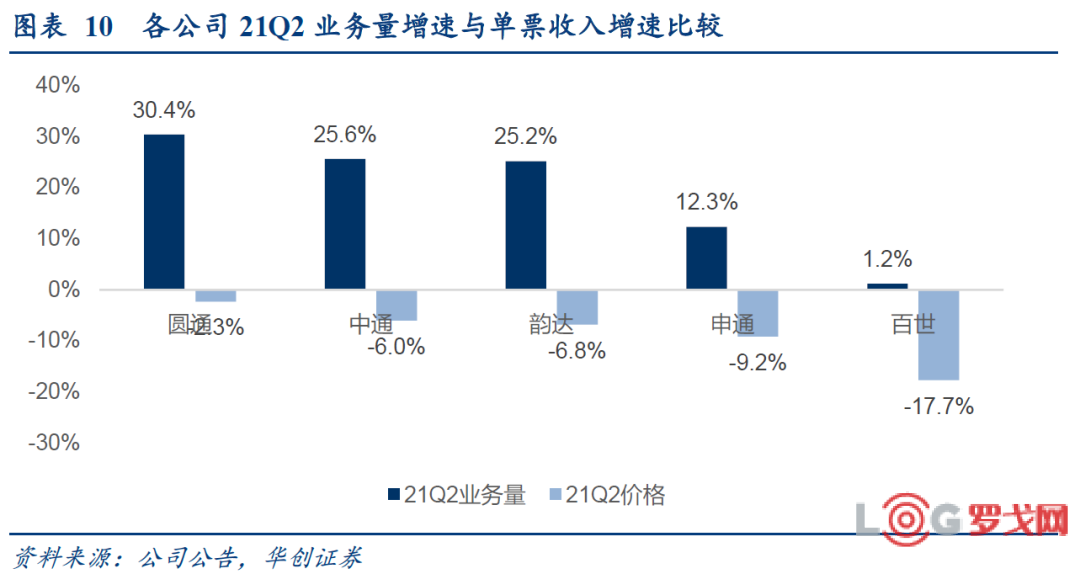

看一组对比数据:

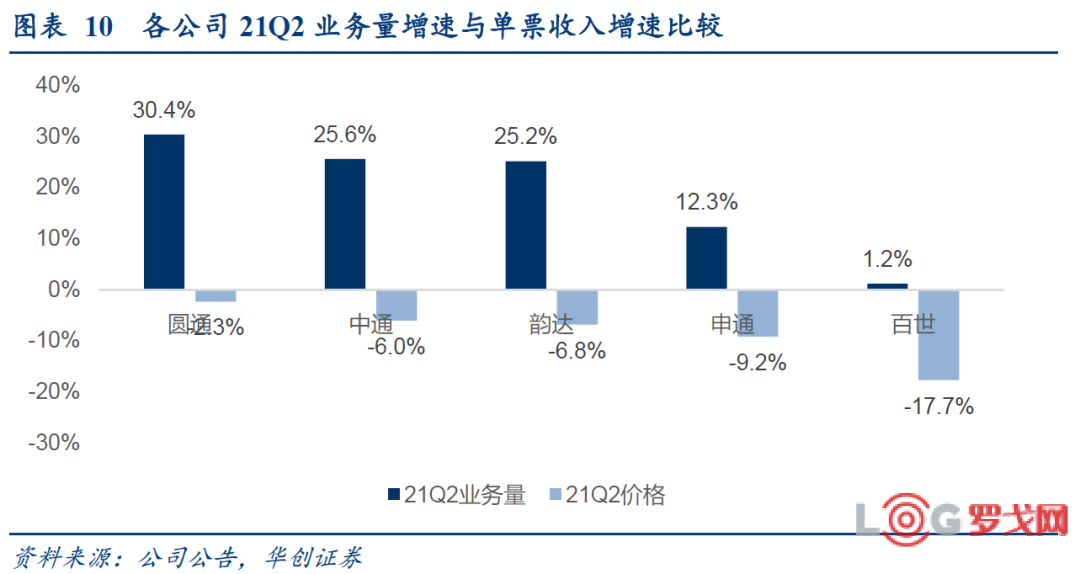

21Q2单票收入,百世降幅最大,可比口径下单票收入最低。

Q2单票收入的表现:在同样包含派费的口径下,百世(1.86元、-17.7%)<韵达(2元、-6.8%)<申通(2.09元,-9.2%)<圆通(2.13元,-2.3%)。

21Q2份额,百世同比降幅最为明显。百世(8.4%、-2.3pct)<申通(9.8%、-1.6pct)<圆通(15.5%、+0.2pct)<韵达(17%、-0.5pct)<中通(21%、-0.5pct)。21Q2百世市场份额8.4%,同比20Q2下降2.3个百分点,

较2020年末来看,百世下降2个百分点,中通提升0.6、韵达持平,圆通提升0.3,申通下降0.8个百分点。

Q2业务量增速:顺丰(37.1%)>圆通(30.4%)>行业(28.6%)>中通(25.6%)>韵达(25.2%)>申通(12.3%) >百世(1.2%)。业务量增速明显低于价格降幅,导致百世快递收入Q2出现下滑17%。

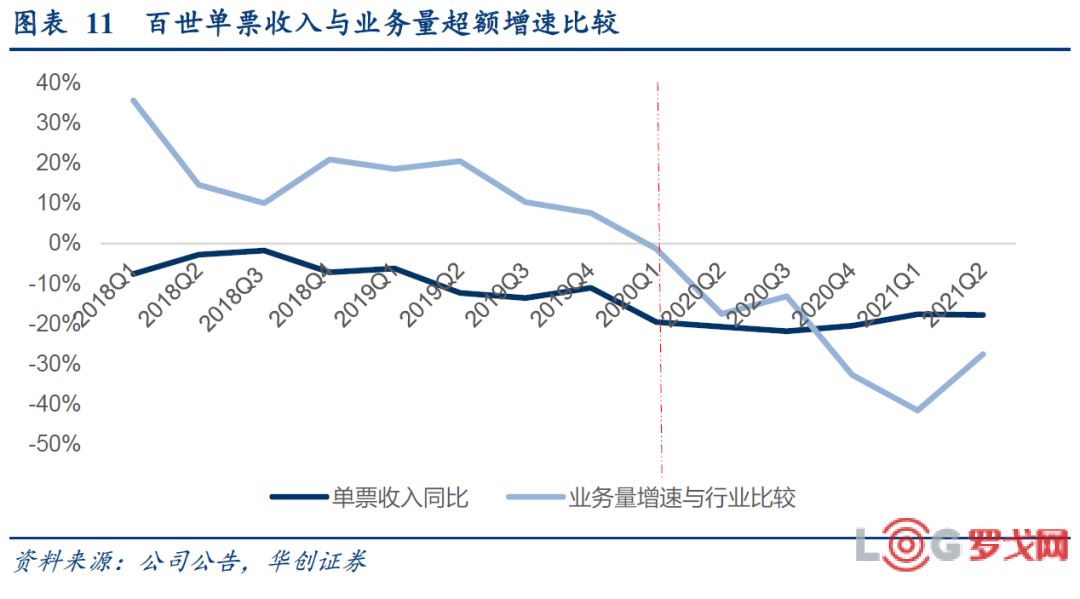

2020年前百世的价格策略可以撬动业务量增速超越行业,但20年一季度后,公司单票收入进一步下台阶,但业务量增速却不断低于行业。

我们认为意味着全网能力相对头部公司弱的企业,已经难以利用价格手段推动明显的业务量增长。

三、极兔+百世:开启行业破局第一步

此前深度报告中,我们对电商快递行业未来给出的关键词是:破局。

我们提出了长期看,行业真正结束恶性价格竞争还是要回归格局的真正优化,即达到相对均衡状态,各家公司均难以通过价格手段抢到有价值的业务增量(而非纯粹牺牲利润),这条均衡之路有两种可能:其一是行业整合,龙头玩家减少;其二是电商格局均衡带来电商+快递的格局实现均衡。

极兔收购百世中国快递业务,对于国内电商快递而言,是行业整合的重要事件,也是龙头玩家出现了减少,意味着博弈角色少了一个,但却并不意味着会有产能的完全退出。

如何理解极兔收购的意义?我们做如下分析,仅供参考。

(一)极兔看中了百世什么?规模—>规模效应—>时间效率

1、首先是规模:静态看:极兔+百世的份额简单相加将有望进入行业前三

我们以21Q2各公司份额看,假设Q2极兔份额在7%,则极兔+百世的简单相加份额达到15.4%,仅落后于行业第三的圆通0.1个百分点,而我们预计在Q3极兔份额在7-8%之间,较Q2有一定小幅提升。

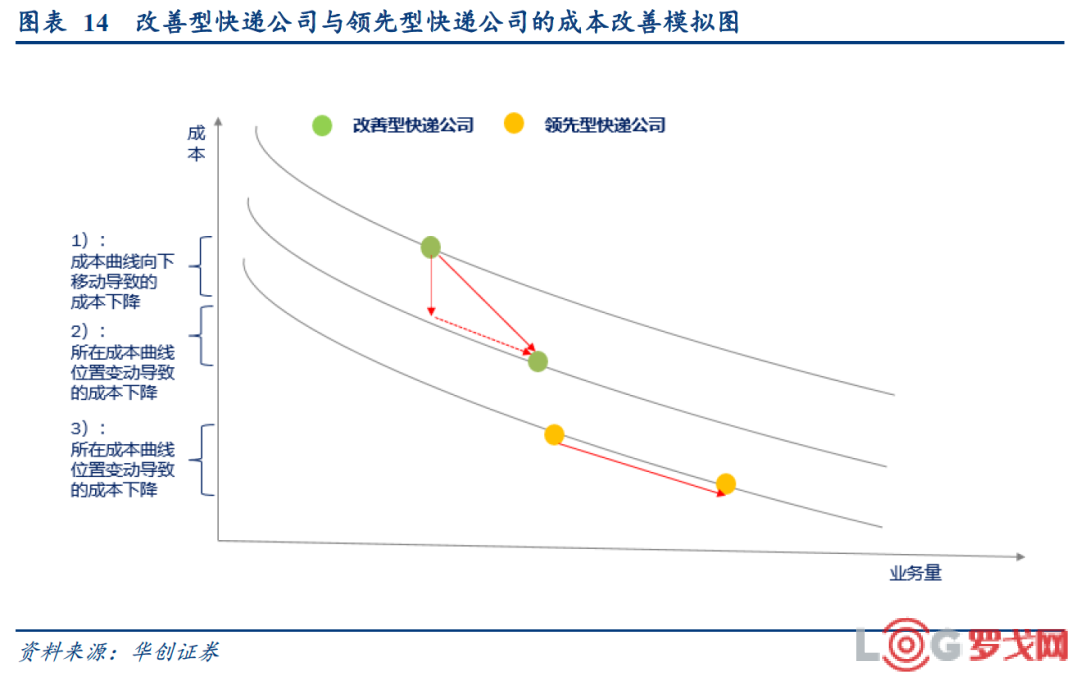

2、规模是规模效应的基础

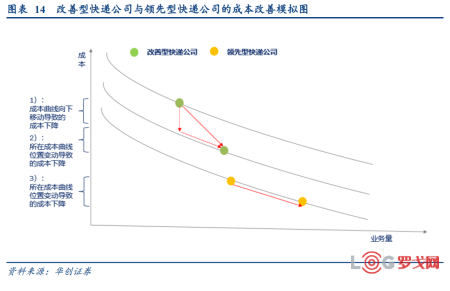

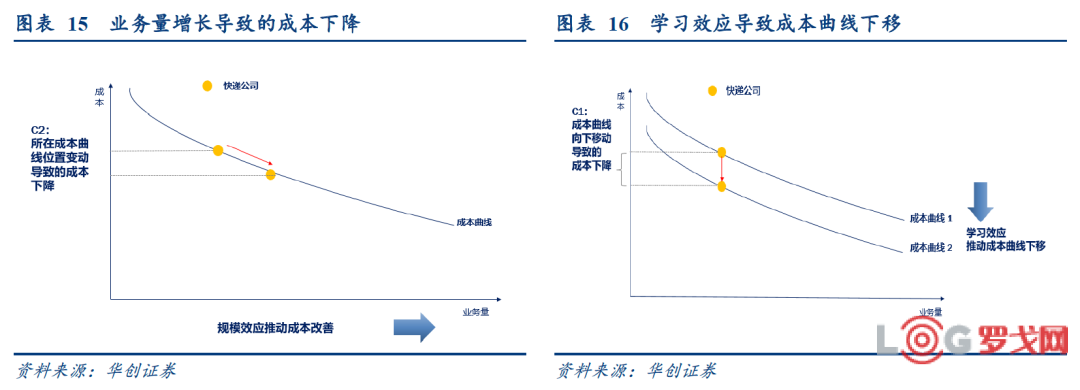

快递是具备规模效应并且有显著学习效应的行业,我们此前报告分析过后来者的单票成本在一定阶段内会呈现更为明显的降幅,主要有两个原因:

其一:业务量增长导致的成本下降;

其二:强学习效应导致成本曲线下移。

在我们此前报告《兴替、博弈、破局:电商快递的过去、现在和未来》中分析韵达的崛起中,做过详细分析,即韵达一方面紧跟中通,在成本管控,资本开支方向学习了中通的先进经验,同时带有自身的创新。

3、时间效率

国内基本盘大幅提升+间接接入阿里平台,收购方式显著提升时间效率。

前文我们分析,极兔要打通中国-东南亚全链路的目标,在国内市场需要拿下日均3000-4000万,也意味着其占拼多多业务量占比达到3-4成左右。一旦极兔携手百世成功,意味着通过资本的方式在较短时间内可获取百世加盟商网点、运营团队、转运设备等资源,而极兔+百世日均预计已经达到4000-5000万票。

同时,预计通过百世快递业务也可间接接入阿里等平台,将使得其网络均衡力进一步提升。

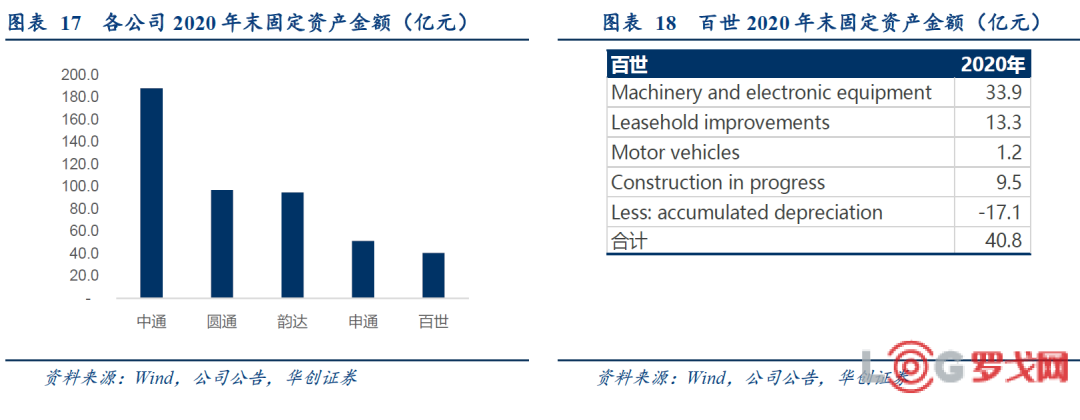

注:与通达系同行不同的是,百世是相对轻资产运营公司。

2020年末百世集团固定资产原值57.9亿,净值为40.8亿元,其中机器设备原值达到33.9亿,占比58%,车辆资产仅1.2亿。意味着百世在转运中心、甚至车辆资产方面均以租赁为主。

作为对比,2020年中通固定资产高达188亿,圆通与韵达均近百亿,申通52亿。

由此看,除了机器设备以外,资产本身不是极兔所需要的。那么另一种可能就在于极兔有可能需要借助国内的运营提升,进一步向海外进行输送。

(二)电商快递整合是否有化学反应?

我国特殊的经济地理分布,导致区域间收、发件量差异,而通达系作为一线快递,必须进行全国性布局,低密度区域与高密度区域的转运件量先天不对称,使得规模效应打折。而公司初始禀赋、发展路径、后续竞争,导致同一区域各公司份额差异,加剧了各公司区域间件量分布不均衡,加进一步限制了规模效应发挥。

因极兔未有详细数据,我们暂且以A股三家通达系公司做讨论参照:

我们看各公司收入分布的不均衡:

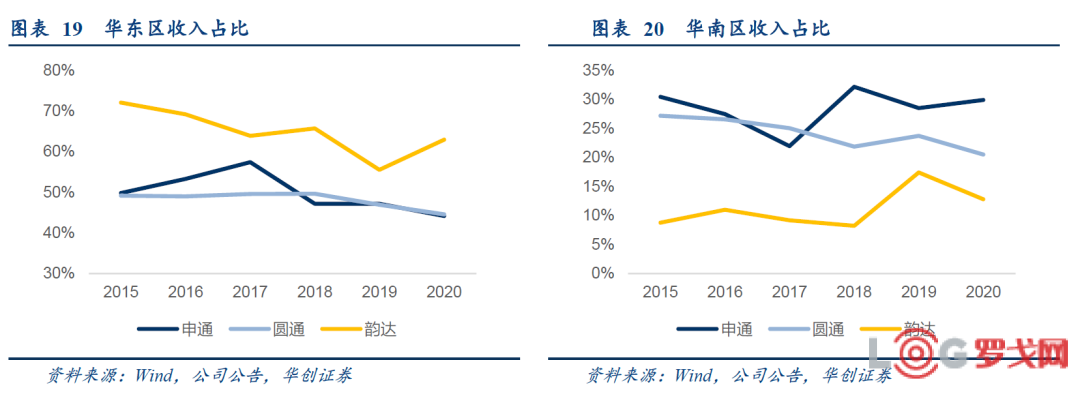

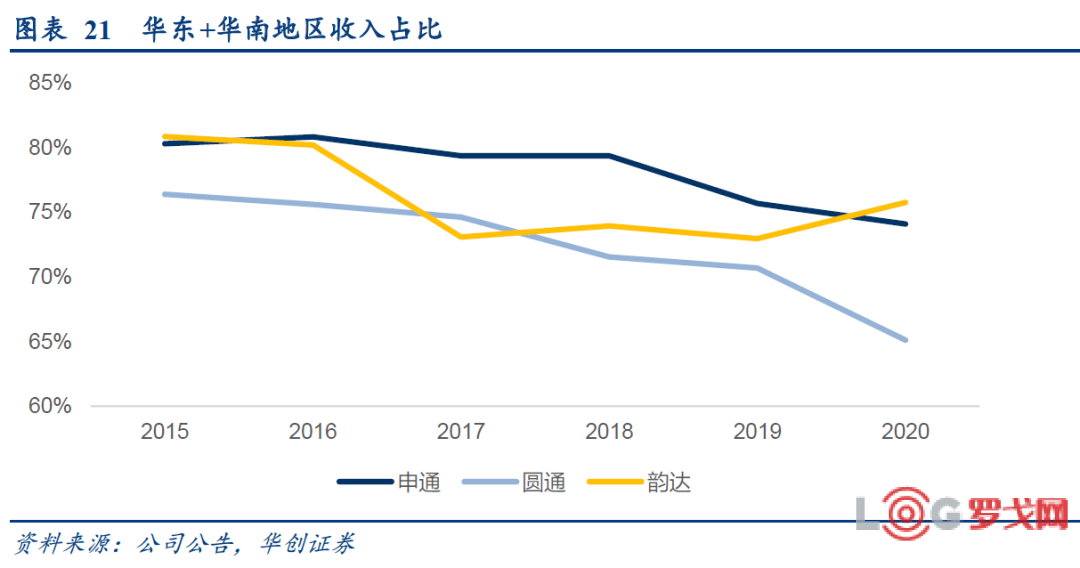

从占比看:通达系快递(圆通、申通、韵达),华东收入占比平均超过50%,华东+华南基本接近8成左右占比。

华东区:申通占比从2015年的50%降至2020年的44%;圆通从49%降至45%;韵达从72%降至63%,韵达华东区占比明显超过圆通与申通。

华南区:申通占比从2015年的30%降至2017年的22%后回升至2020年的30%;圆通则从27%降至21%,韵达从9%升至13%,仍低于圆通与申通,趋势的背后反映了韵达在尝试调整华东区占比过高的平衡性问题。

从金额看:2020年申通华东区收入95亿,小于圆通的145亿,韵达则高达199亿,华东区申通65亿,与圆通66亿基本接近,韵达则仅41亿。

2020年申通华东区收入增速下滑,而华南区三家公司均下滑,韵达下降幅度达到了27%。

这样的分布很直观可以看到,高密度地区存在明显重复的网络,低密度地区确实有望提升转运效率,提升规模效应。但整合很难就低舍高,高密度地区的重复性是难以破解的难题,电商快递之间如果存在整合要达到预期效果,是要伴随至少部分产能的退出。

玛氏中国|2025年度冠军宠物进口货运代理服务遴选

2957 阅读

知名网络货运平台去年营收397.97亿,净利润实现1.4亿元

1159 阅读

获菜鸟1.7亿美元投资,年营收12.5亿美元,这家跨境物流巨头即将上市

1082 阅读极兔云仓发展迅猛,“618”服务再突破

1104 阅读618单量越多为何时效越快?京东物流智狼重塑仓储履约

984 阅读物流企业如何判断“大客户业务机会”是不是靠谱

935 阅读仓库管理升级:需要打破一些惯性思维

896 阅读刘强东分享会:京东做餐饮酒旅都是为供应链

871 阅读菜鸟牵手瓶子星球集团,梅见、果立方用上了BC一体化酒水专仓

765 阅读2024年交通运输行业发展统计公报

759 阅读