[罗戈导读]西南证券发布题为《战略聚焦,深耕公路物流》的深度研报,认为公司的主要增长点来自于公路港利用率的提升、网络货运平台业务的高增长以及一体化供应链业务的结构调优,首次给予「推荐」评级。

[罗戈导读]西南证券发布题为《战略聚焦,深耕公路物流》的深度研报,认为公司的主要增长点来自于公路港利用率的提升、网络货运平台业务的高增长以及一体化供应链业务的结构调优,首次给予「推荐」评级。

11月30日,西南证券发布题为《战略聚焦,深耕公路物流》的深度研报,认为公司的主要增长点来自于公路港利用率的提升、网络货运平台业务的高增长以及一体化供应链业务的结构调优,首次给予「推荐」评级。

现将研报核心观点摘录如下,完整研报请点击底部阅读原文链接获取。

公司的主要增长点来自于公路港利用率的提升、网络货运平台业务的高增长以及一体化供应链业务的结构调优。

①我国物流支出占GDP比重(14.7%)仍然较高,相对于发达国家(美国7.5%)仍然存在优化空间,在物流效率提升的需求下,拥有优质物流资产的企业将持续受益,传化智联依托于优质公路港资源,提升公路港利用率和发展网络货运平台,加速变现。

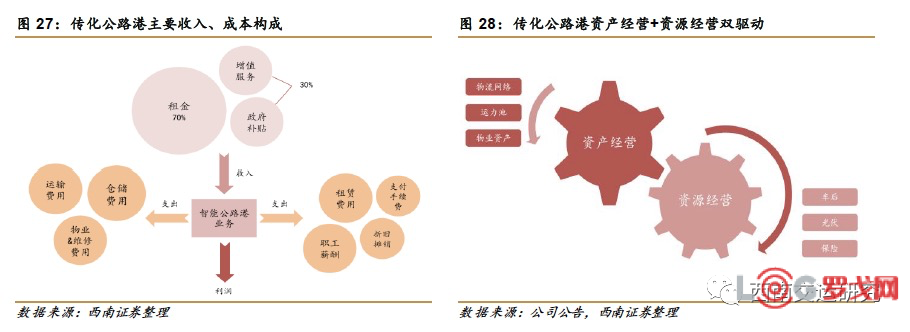

②公司公路港资产经营+资源经营双重驱动,经过盘活期后持续放量,利用率不断提升,未来三年或将维持20-30%的营收增速。

③依托线下公路港发展网络货运平台,链接货主到承运人,流量+补贴模式下2021年营收增速或达140%。

公路港资产是公司物流业务“底盘”,从该项业务的营收端看,2021年基本步入收获期,作为传统业务,租金上涨带来公路港利用率提升。在公路港业务的基础上,公司不断盘活原有业务资源,搭建网络货运平台,将车货撮合网络化+平台化,打造为增速较高的新业务增长极。

重资产+高效率流量变现模式下的传化公路港业务利用率不断提升,成为公司最稳定的业务底盘。

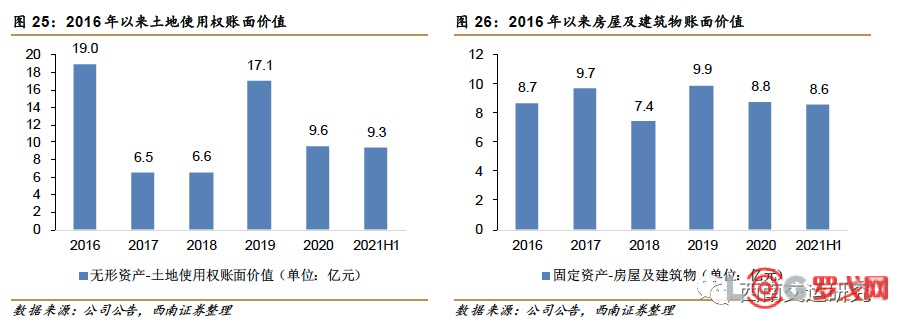

截至2021H1,公司房屋及建筑物固定资产账面价值达8.6亿元,土地使用权账面价值9.3亿元,已获得土地权证面积1195.3万平方米,经营面积达457.5万平方米,开展业务公路港65个,整体出租率达90%。

在重资产运营底盘上,公司公路港业务变现效率不断提高,2021H1公路港入驻企业9969家,车流量达到2242万辆,同比+46.8%,贡献营收6.1亿元(同比+27.1%),毛利4.0亿元,毛利率达65.7%。

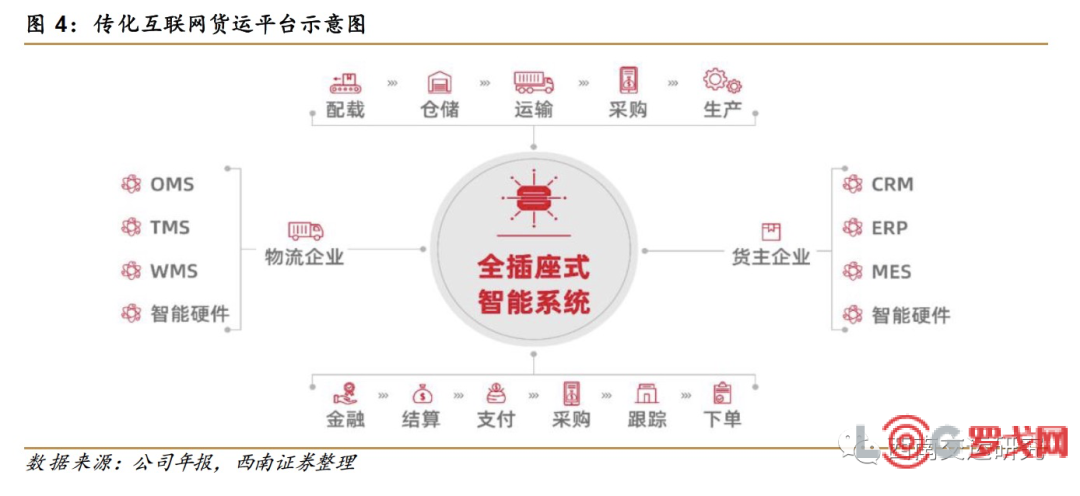

网络货运业务依托公路港资源实现流量变现,港外业务不断拓宽,以服务费+政府补贴形式实现真实收入。

21H1网络货运平台交易规模达87亿元,同比+342%,其中港外拓展规模超60%,实现营业收入71.3亿元,毛利润1.9亿,毛利率2.7%,运单175万单,智能审单率79.2%,平台累计运营客户7000多家,承运车辆48万辆。

除了陆运通产品在原领域持续深耕,公司还积极向供应链上游发展,推出融易运,整合上游货源和下游物流商;公司也同百世快运合作,不断盘活公路港资源。

西南证券首次给予「买入」评级

预计公司2021-2023年营业收入分别为340.3、447.1、487.7亿元,未来三年归母净利润复合增长率10.5%,EPS分别为0.54、0.60和0.67元,对应PE分别为17、15和14倍。

得益于公路港业务投产放量和租金上升带来的坪效提升,以及公司网络货运平台业务起量的营收和毛利增加,叠加公司供应链业务结构性调优带来的毛利率提升,我们给予公司2022年18倍PE,目标价10.90元,首次覆盖给予「买入」评级。

首发 | 富勒科技完成3亿元融资,经纬领投,高成和高瓴跟投

11572 阅读

中国兵工物资集团有限公司2025届校园招聘供应链管理、仓储管理等岗位

4941 阅读

近1500人!中远海运24-25届全球招聘启动

4231 阅读吉利十一月岗位火热招聘物流、供应链类岗位

3812 阅读顺丰社招仓储管理经理、KA客户经理、SME客户经理、灵活业务资源专员、散单管理岗等

3774 阅读立高食品2025届校园招聘物流类专业

3724 阅读拼多多集团-PDD | 2025届校招正式批网申时间延长至2025年1月12日

3686 阅读蜜雪集团2025届校园招聘供应链类岗位

3605 阅读梅花集团2025届校园招聘物流管理类与工程、供应链管理等专业

3512 阅读日日顺供应链2025届校园招聘

3387 阅读