[罗戈导读]传化已经做成了什么:遍布全国的公路港网络已经形成。传化物流已经形成了包括货主、物流企业、卡车司机、金融机构和汽车后服务商等的传化物流生态圈。

[罗戈导读]传化已经做成了什么:遍布全国的公路港网络已经形成。传化物流已经形成了包括货主、物流企业、卡车司机、金融机构和汽车后服务商等的传化物流生态圈。

【兴证交运】传化研究之三-摸索后的成长,线下实体进入收获期.pdf

目前,传化的线上业务仍处于摸索盈利模式阶段。我们认为,线下业务方面,与普洛斯、罗宾逊和满帮各有不同,传化的公路港的商业模式及盈利模式类似机场或港口,车、货及相关信息在传化公路港自由匹配和中转。传化公路港获得物业租赁、停车、油品销售和保险经纪等收入。截至2017年底,传化物流已开展业务的公路港项目65个。公司预期全国化布局126个项目,覆盖全国27个省市自治区。2017年全网服务的物流企业数量达到17.5万家,调度车次近10万车次/日,全网会员车辆数量211万辆,全网人流量21万人次/日。

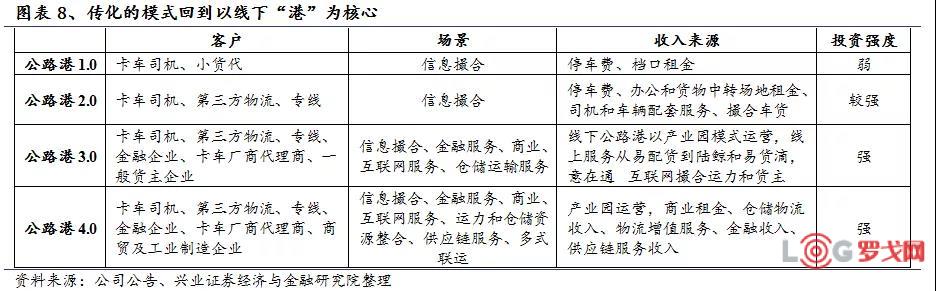

几经探索,传化物流的盈利模式趋于务实。传化公路港经历了以下探索过程:简单初级的物业租赁—》线上线下结合的互联网平台—》重视线下价值的服务升级,目前,传化积极挖掘公路港的实体价值,一是不断提高出租率、提高租金水平,二是从对接的物流资源中挖掘供应链与物流增值服务的机会以打破传统租赁业务的坪效瓶颈。传化前几年强调的线上平台,面临赚流量容易、变现难得困境,目前重心逐步偏向线下,公司的盈利能力提升速度更快。公路港1.0到4.0的变化,是从园区经营到物流园区产业链经营,积极挖掘真实的物流需求与拓展货源,实际上是纯线下到线上线下结合到更注重线下价值挖掘的过程,基本实现了从服务车和司机变成服务货主和货源的升级。

公路港网络进入收获期,2018-2019年迎来利润爆发。我们整理了公司所有公路港的开业时间、占地面积、投资额和补贴情况,根据我们对成熟公路港盈利周期的总结,模拟出典型公路港的盈利爬坡过程,再根据公司所有公路港所处的不同阶段应用典型公路港模型加总,得出未来几年公司的线下公路港实体业务有望进入盈利爆发的收获期。大部分公路港2017年底之前开业;目前公路港网络搭建完成,建设高峰期已过;随着进入成熟期的公路港越来越多,2018-2019年公司迎来利润爆发,结合公司业绩承诺和我们的估算,2019年公司物流部分利润有望超过10亿元。

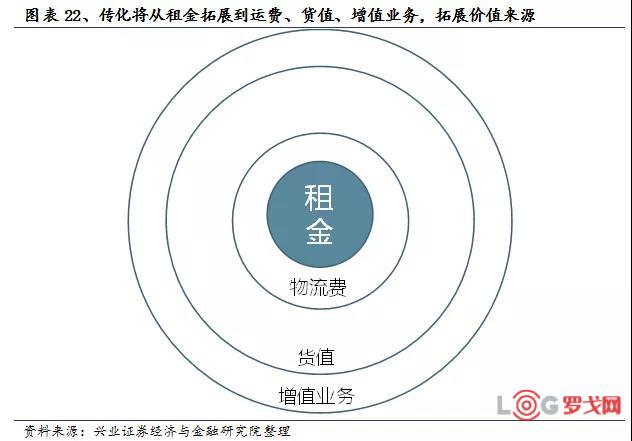

传化的长期成长空间来自对物流价值链的深度挖掘。未来,传化通过“租金—>>物流费(运费、仓储)—>>货值叠加增值业务(金融和供应链服务)”的发展路径,不断拓宽盈利空间。第一,通过更多增值服务,不断提高单个公路港的坪效;第二,从服务车和司机变成服务货主和货源,延伸物流服务的价值链。

投资策略。传化物流整体上市后,市场一度对线上业务报以较高预期,但其线上业务盈利并未如期实现,公司股价回落已经基本消化线上短期的盈利困境。未来随着公路港全国布局基本完成,大多数公路港超越盈亏平衡点,线下业务的盈利将不断释放,预计2018年、2019年公司归母净利润为7.42亿元(大物流6.27亿元;化工1.15亿元)、13.19亿元(大物流10.95亿元;化工2.24亿元),EPS分为0.23、0.40元,对应1月14日收盘价PE分别为28.0、15.7倍。看好传化智联的估值修复。

●风险提示:公路港坪效爬坡速递低于预期;未来资本开支规模超预期;人力、运营成本上涨超预期;创新业务迟迟不盈利拖累整体业绩;化工业务景气度下行

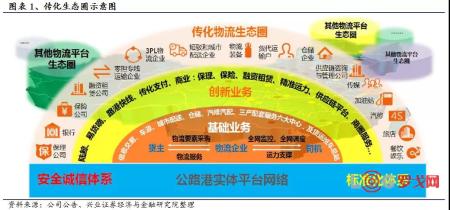

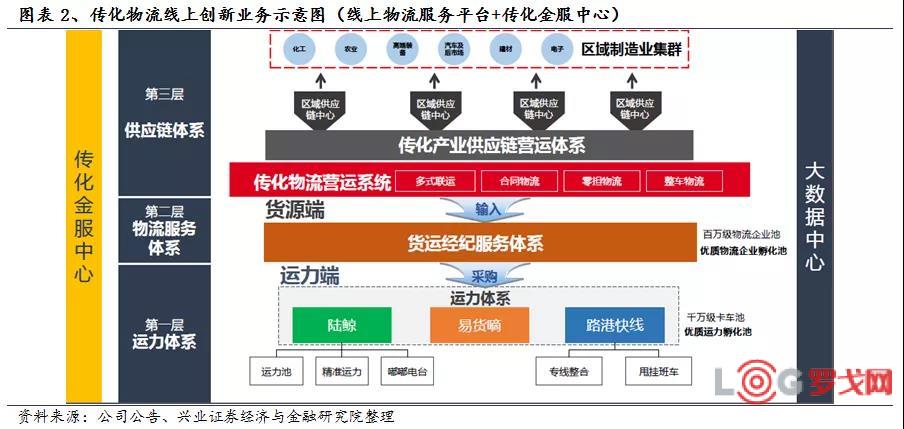

传化物流的生态圈包含三大要素:线下实体、线上平台、金融服务。

公路港实体网络:全国范围内建设公路港,有四大职能:(1)直接产生基础的物业租金收入及油品销售等商业收入;(2)对接物流资源(货主、三方物流、司机)并分享其增值收益;(3)线上业务的入口和实验田;(4)重资产的壁垒构建传化模式的护城河。

线上平台:陆鲸、易货滴为代表的传化线上物流服务平台的核心是货运经纪服务体系,对接公路物流业广阔的运力市场和货源市场。依托货运经纪服务体系对运力端和货源端的整合,传化物流致力于以“无车承运人”的身份实现运力和货源的精准匹配。

金融服务:规划在物流金融领域开拓五大业务板块,涵盖支付服务、融资服务、经纪代理、财富管理以及征信服务领域。目前传化支付、商业保理、保险经纪以及融资租赁等模式相对成熟。

三大要素构成的基础业务(线下信息交易、配送、仓储等)、创新业务(陆鲸、易货滴、路港快线、保理、保险、融资租赁等)形成了包括金融机构、货主、物流企业、卡车司机、汽车后服务商的传化物流生态圈。

传化物流生态圈服务的是物流行业的三大主体,即货主、物流企业及卡车司机。不论是实体公路港的线下业务,还是互联网平台业务和传化金服平台业务,都是围绕着货主、物流企业和卡车司机在各个物流场景的需求来开展的。

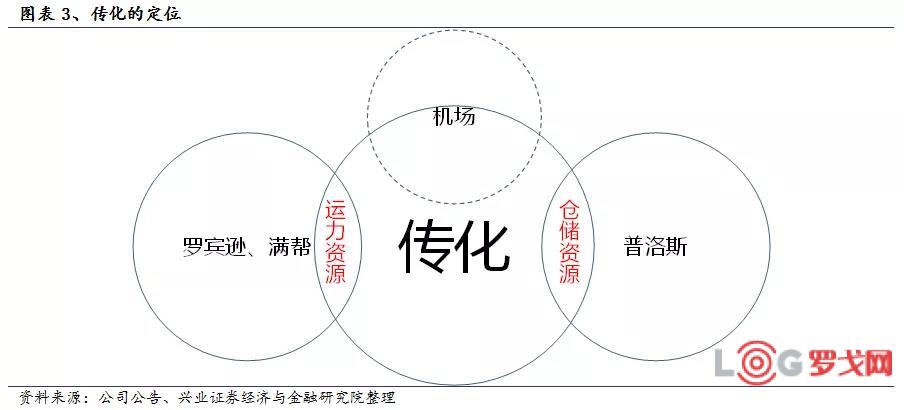

目前,传化的线上业务仍处于摸索盈利模式阶段。我们认为,线下业务方面,传化的单一公路港更类似于机场,与普洛斯、罗宾逊、满帮各有不同。

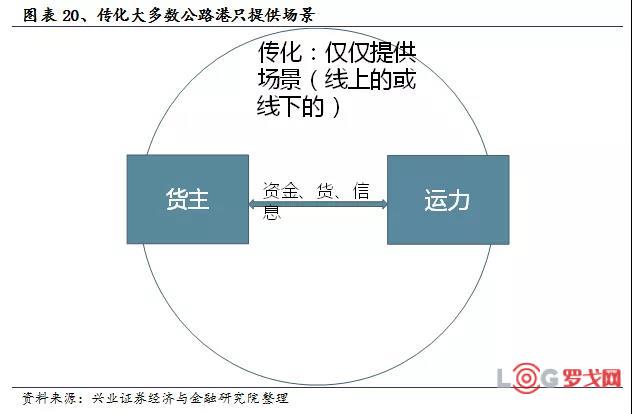

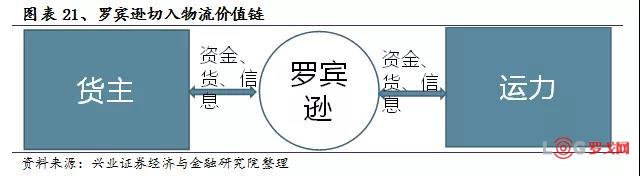

与罗宾逊对比:罗宾逊是典型的“无车承运人”,即对货主而言它有车,对车主而言它有货。而传化目前并未切入货与运的直接交易,仅提供交易场景。

与普洛斯对比:普洛斯是仓储物流基础设施开发商,同时自持部分物业,但基本不参与物业的运营,传化是业主也是物业的运营方,传化公路港是货物、车辆集散的中转中心也是信息交互中心。在苏州,普洛斯是传化公路港的最终业主,向苏州公路港收取租金。

我们认为,当前传化的公路港的商业模式及盈利模式类似机场和港口,提供基础设施服务,是特定货物的物流中心。传化公路港聚集了大票零担和专线等业态,车、货及相关信息在传化公路港自由匹配和中转。传化公路港获得物业租赁、停车、油品销售和保险经纪等收入。

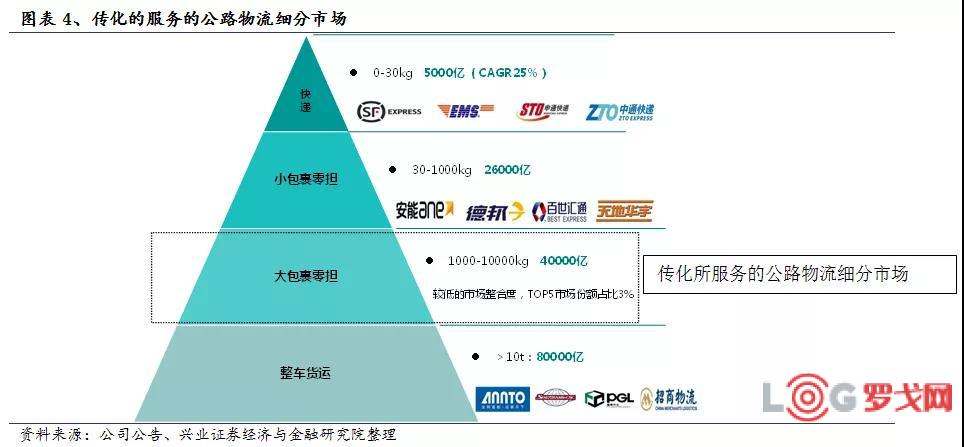

公路物流领域单票包裹越小,细分行业的集约性、规模效应越强,因此在快递、小票零担领域已经形成了较强的公司,他们都是自己建设中转网络服务自己网络的货。而在大票零担领域,由于参与的物流企业比较弱小,没有能力建立中转网络体系,传化的公路港网络,实际上是服务于大票零担领域的中转作业,能够显著提高配货、集散效率。

截至2017年底,传化物流已开展业务的公路港城市物流中心项目65个(其中部分公路港虽未正式营业,但已试运营或已经开展部分业务)。公司累计全国化布局126个项目(含合作项目及已经和地方政府签订协议但未开建项目),覆盖全国27个省市自治区,在建公路港及已运营公路港土地面积1707万平方米,建筑面积达531万平方米,已运营、在建及签订投资协议项目土地面积2259万平方米。

2017年全网服务的物流企业数量达到17.5万家,调度车次近10万车次/日,全网会员车辆数量211万辆,全网人流量21万人次/日。

传化是物流届的知名品牌,数十年的人才储备,拿地、建设、招商和运营经验积累构筑了传化公路港不断复制、迭代和创新的竞争壁垒。

传化公路港经历了以下探索过程:简单初级的物业租赁—》线上线下结合的互联网平台—》重视线下价值的服务升级(由服务车和司机向服务货主和货源延伸),目前,传化积极挖掘公路港的实体价值,一是不断提高出租率、提高租金水平,二是从对接的物流资源中挖掘供应链与物流增值服务的机会以打破传统租赁业务的坪效瓶颈。

传化前几年强调的线上平台,面临赚流量容易、变现难得困境,目前重心逐步偏向线下,公司的盈利能力提升速度更快。

公路港1.0到4.0的变化,是从园区经营到物流园区产业链经营,积极挖掘真实的物流需求与拓展货源,实际上是纯线下到线上线下结合到更注重线下价值挖掘的过程,基本实现了从服务车和司机变成服务货主和货源的升级。当前传化公路港正从3.0往4.0版本演进。

● 开业时间:2009年5月;

● 总投资7亿,实际占地680亩;

● 财务情况:2017年营收约10亿元左右,不考虑向最终业主(普洛斯占60%和传化占40%的合资公司)的租金,单港利润率超过10%;

● 盈利模式:最主要的收入和利润来自加油站(全国最大的加油站、贡献了利润的一半),其他主要是交易厅卡位租金、零担区租金、停车场停车费、旅馆租金及配套增值服务等;

● 周边产业和货源情况:成都是消费型城市,进港多,出港少;

● 垄断性:中上,周围有类似的物流园。

● 开业时间:2010年5月;

● 总投资10亿,实际占地492亩;

● 财务情况:2017年营收约1亿左右,不考虑向最终业主(普洛斯占60%和传化占40%的合资公司)的租金,单港净利润率超过30%;

● 盈利模式:绝大多数为各类物业租金,其余还有广告、供应链、增值(卖车、卖大闸蟹、汽车配件)、保险和财税补贴等;

● 周边产业和货源情况:苏州工业园及周边工业企业的大票零担货物;

● 垄断性:高,苏州95%的大票零担货在这里集散;

● 租金水平:约2元/平米/天。

●开业时间:2018年5月;

●总投资2.8亿,128亩;

●财务情况:2018年已经实现盈利;

●盈利模式:物业租金约占5成到6成、运费仓租等流量分成约占3成左右、其余为增值服务,如开票、广告、财务服务、保理、保险等;

●周边产业和货源情况:鞋帽服装、汽摩配、皮革、眼镜(出口多)、电气原件(正泰)、印刷品等,温州民营经济非常活跃;

●垄断性:较高,周边物流园比较老旧,非法物流园正在清理;

●租金水平:物流超过1元/平米/天,商业3元/平米/天左右。

我们整理了公司所有公路港的开业时间、占地面积、投资额、补贴情况,根据我们对成熟公路港盈利周期的总结,模拟出典型公路港的盈利爬坡过程,再根据公司所有公路港所处的不同阶段应用典型公路港模型加总,得出未来几年公司的线下公路港实体业务有望进入盈利爆发的收获期。

我们整理了传化物流的核心数据,包括:公路港总投资额、各公路港开业时间(调研获取)、补贴情况、过去几年经营业绩,借此模拟出一个典型公路港的从建设到开业到爬坡期到成熟的经营情况和业绩变化,再根据所有公路港的开业计划,测算出公路港整体的未来几年业绩预测。

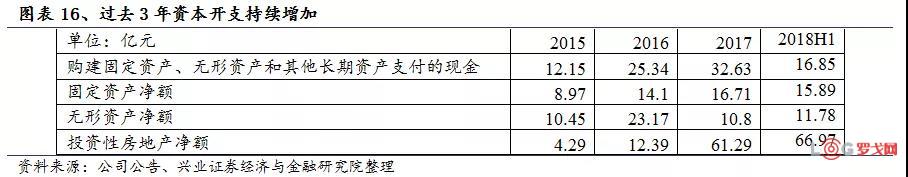

下表是公司年报中披露的部分募投项目公路港的利润、账面价值、投资性房地产价值变化,可以大体看出公路港的投资规模、经营情况和物业增值情况。

下表是过去几年正式开业的公路港数量,与图表5统计的数量不同点在于,下表仅包括正式开业(产生折旧摊销),而图表5包括了未开业但已经产生部分收入的公路港。预计2019年开始,每年新增开业数缓慢增加,2020年前后完成70个公路港网络布局。远期有望超过120个,但以网络补充为主。

●大多数新建公路港经过3年培育基本能达到1元/平米/天的坪效,部分优秀的可以在第四年进一步提升到2元/平米/天。

●一个典型公路港面积约380亩(根据平均占地面积测算),容积率0.5,补贴和税返从第一年2500万元逐步退坡。

●公司70个公路港投资总额约200亿元,平均每个公路港投资3亿,其中一半进入公允价值计量的投资性房地产(不折旧摊销),平均折旧期限30年。

●按照建筑面积算,固定运营成本0.5元/平米/天,变动运营成本成熟后0.5元/平米/天。

●假设所得税25%。

●加油和油卡业务保持每年30%增长,净利率1%;金融业务保持每年10%增长,净利率1%;供应链业务保持每年10%增长,净利率1%。

我们根据每个公路港的面积、投资额、开业时间等详细测算了单个公路港的未来几年的盈利前景。大部分公路港2017年之前开业;目前公路港网络搭建完成,投入建设进入尾声;

随着进入成熟期的公路港越来越多,2018-2019年公司物流业务将迎来利润爆发。未来几年较快增长。

由于上述典型公路港的盈利爬坡测算的假设性较强,部分公路港的爬坡期可能比较长(但长期来看,由于当前已布局公路港均位于关键物流节点,未来实现假设的概率较大),因此盈利预测结果我们用N年来代替。

根据上述典型公路港的测算,我们统计了未来几年传化旗下处于不同阶段的公路港的面积,应用典型公路港模型,加总得出以下盈利预测结果。

综上,我们认为,传化的线下业务在过去几年的高投入进入尾声后,逐步进入收获期,仅考虑线下物业带来的收入,预期2018-2019年公司的盈利进入爆发期,之后公司物流主业利润将有持续较快增长。

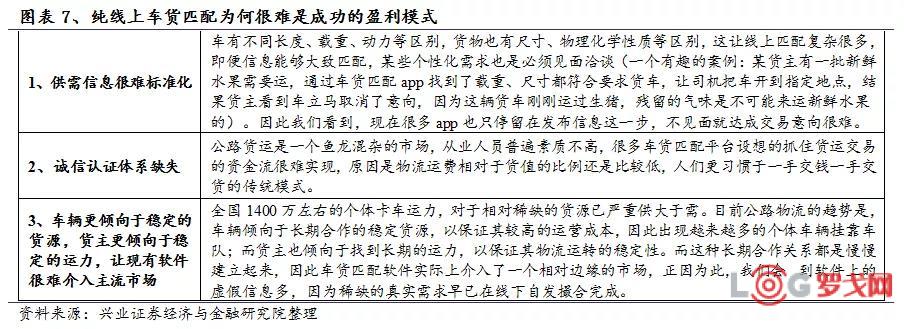

传化试图通过互联网工具连接货主和司机简化交易环节,连接各地公路港形成骨干信息网络,从而获取运费交易佣金,但运费交易佣金并未成为物流业务的主要收入。传化的难题是B2B互联网领域的普遍问题:产业端服务的非标性和个性化导致无法形成低成本可复制的交易模式。

未来,传化通过“租金—>>物流费(运费、仓储)—>>货值叠加增值业务(保险、卡车金融、保理)”的发展路径,不断拓宽盈利空间。第一,通过更多增值服务,不断提高单个公路港的坪效;第二,从服务车和司机变成服务货主和货源,延伸物流服务的价值链。

公司意识到纯线上车货匹配能解决信息不对称问题,但不能产生有价值的盈利模式。大部分的车货交易匹配,电话仍可以解决,熟人经济仍在货运市场发挥重要作用。当前App交易量大是因为不收费,一旦收费,交易量预期将出现大幅度下降。

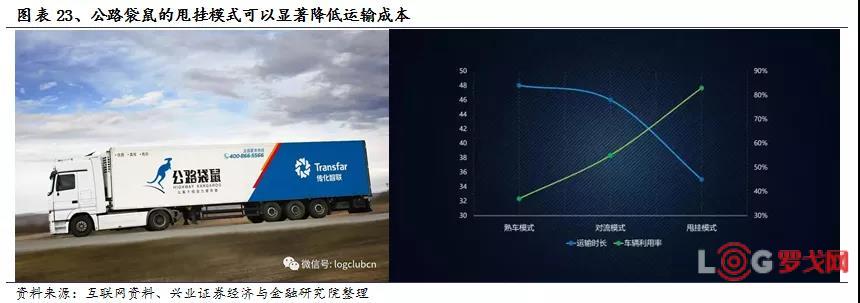

2017年6月开始,公司依托陆鲸平台发展线下公路袋鼠平台,自己揽货,投资挂车,在形成专线货物流向时,吸引公路港物流企业投入车辆加入平台,分享货运收入。

通过调研了解,公路袋鼠采用智能甩挂系统,目前拥有300多个车挂和3个车头,每天调度100多个社会车头。单个车头月均行驶里程2.5万公里,而普通物流专线企业车辆单个车头月均行驶里程1.8万公里。公路袋鼠平台主要司机资源来自陆鲸平台主要客户来自公路港入住的三方物流企业和专线公司。公路袋鼠平台为公路港物流企业带来货源的同时,提供标准化且低成本的运力补充,实现了线上和资源的匹配和对货物、货车的控制,从而使自己切入物流价值链。。

未来,公司的物流、供应链服务是公路港物业收入达到瓶颈后的长期盈利增长空间。

传化的公路港网络目前已经具有品牌、建设和运营的规模优势和重资产的壁垒,盈利模式经过摸索重心重回线下。经历了过去几年的大规模投入,未来几年公路港的线下业务进入利润爆发期,而传化不断切入物流的价值链,长期来看其依托公路港实体网罗的车、货而提供的供应链与物流服务将提供盈利增长的广阔空间。

传化物流资产注入上市公司时,传化集团承诺:传化物流2015年至2021年累计经审计的扣除非经常性损益后归属母公司所有者的净利润总数为50.00亿元,累计经审计归属母公司所有者的净利润总数(含非经常性损益)为56.88亿元。若任一期的业绩承诺未完成,则传化集团将按照与上市公司签署的《盈利补偿协议》的规定进行补偿。过去3年,传化物流均超额完成业绩承诺。按照利润承诺,2019-2021传化物流集团需要分别实现扣非后归母利润9.9、19.9和21.9亿元。

传化物流整体上市后,市场一度对线上业务报以较高预期,但其线上业务盈利并未如期实现,公司股价回落已经基本消化线上短期的盈利困境。未来随着公路港全国布局基本完成,大多数公路港超越盈亏平衡点,线下业务的盈利将不断释放。预计2018年、2019年公司归母净利润为7.42亿元(大物流6.27亿元;化工1.15亿元)、13.19亿元(大物流10.95亿元;化工2.24亿元),EPS分为0.23、0.40元,对应1月14日收盘价PE分别为28.0、15.7倍。看好传化智联的估值修复。

公路港坪效爬坡速递低于预期;未来资本开支规模超预期;人力、运营成本上涨超预期;创新业务迟迟不盈利拖累整体业绩;化工业务景气度下行