[罗戈导读]京东物流营收增速跑赢同业,被视作“亏损换增长”,这种增长可持续吗?

[罗戈导读]京东物流营收增速跑赢同业,被视作“亏损换增长”,这种增长可持续吗?

京东物流交出了上市之后的第一份业绩答卷,巨亏15亿,却迎来了连续一周的股价大涨。

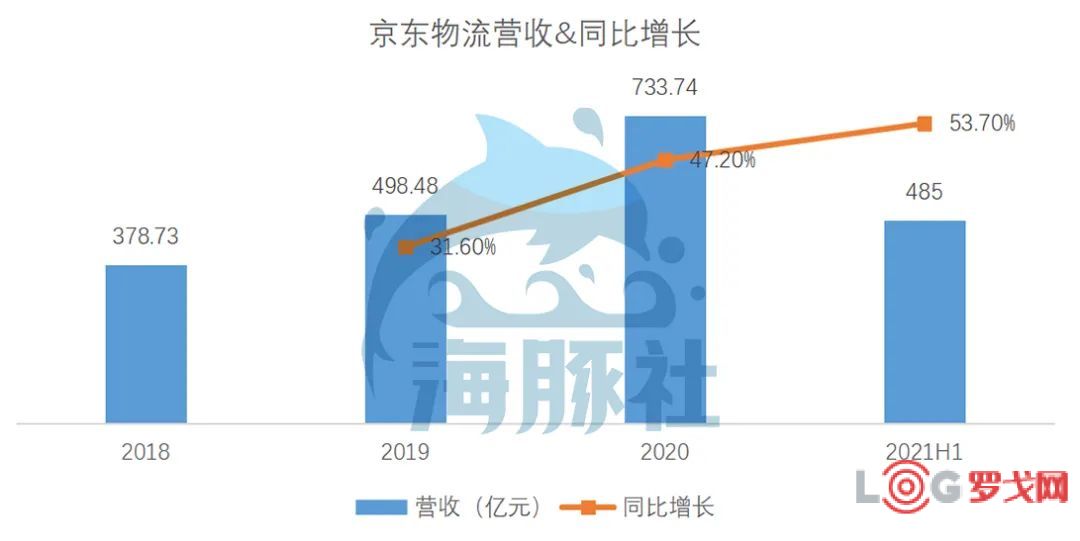

8月23日,京东物流股份有限公司(股票简称“京东物流”,2618.HK)发布上市后首份半年度业绩公告。财报显示,2021年上半年,京东物流实现总收入485亿元,同比增长53.7%。

但是,剔除优先股公允价值变动以及股份支付等因素影响,京东物流上半年经调整后的Non-IFRS净亏损15亿元,这个数字远远超过京东物流第一版招股书中,2020年前三季度的1170万元的亏损。

实际上,早几天发布半年报的京东物流的母公司京东集团,净利润也大降95%。但是,京东集团和京东物流的净利润下降,反而让其股价上涨——从8月24日港股收盘数据看,京东集团涨幅14.94%,市值达到8763亿港元。而截至8月31日收盘,京东物流股价为33.6港元,较公布财报当天23日的24.95港元,上涨34.6%。

顶着15亿巨额亏损换来营收增长,市场缘何还愿意支持京东物流呢?这种高增长可持续吗?

财报数据显示,京东物流在2018年、2019年、2020年的营收分别为379亿元、498亿元和734亿元,其中2019年同比增长31.6%,2020年同比增长47.2%。而在2021年上半年,京东物流收入485亿元,同比增长53.7%。

营收基数不断增长,营收增长也在同步持续扩大,实属不易。

更难得的是,京东物流的营收增速,大幅跑赢同行。

众所周知,2020年,中国快递业进入了激烈的价格战,全行业票单价从2020年1月的13.24元,降低到年底的10.1元。2021年,快递平均票单价依然一路走低,7月达到9.26元。快递业全行业的营收增长,毛利率都出现了下滑。

看看2021年H1,上市快递公司的半年报:顺丰营收增长24.2%,申通营收同比增长19.00%。中通营收同比增长14.4%。相比之下,京东物流53.7%的同比增长,跑赢全行业。

实际上,京东物流能在价格战中独善其身,因为京东物流所在仓配模式市场,和通达系、顺丰、极兔扎堆竞争的网络快递市场,赛道不同,服务的客户亦完全不同,不具备可比性。这点,本文后面会详细分析。

然而,营收高增长背后,京东物流的毛利率还是下降了。

2020年H1,毛利为41亿,而2021年H1,毛利为18亿,毛利率从12.9%下降到3.7%。毛利率下滑,主要原因是营业成本的大幅增长。

成本和费用方面,京东物流营业成本由上年同期的275亿元,增长为截至2021年6月30日的467亿元,同比增长69.9%,高于同期营收增长。

而且,成本占营收比例,达到了96.34%,超过2020年全年的91.31%。

对于成本快速上涨,京东物流解释为,首先,由于COVID-19相关政府支持优惠减少。

其次,因为参与提供服务的员工数量增加,员工薪酬福利开支由上年同期的115亿元增长48.6%,至截至2021年6月30日的人民币172亿元。

其三,外包成本包括运输公司、快递公司及其他服务供货商就分拣、运输、配送、交付及劳务 外包服务所收取的费用,由上年同期的人民币98亿元增加94.0%,至截至2021年6月30日止六个月的人民币190亿元。该增长主要是由于外部业务增长而需要更多外包服务所致。快递、快运服务大幅增长,导致综合运输部分频繁使用供应商,从而令外包成本增加。再者,于2020年8月完成收购跨越速运亦导致外包成本增加。

其四,租金成本由上年同期的人民币28亿元增加60.4%,至截至2021年6月30日止六个月的人民币45亿元,主要是由于扩大租赁仓库、分拣中心及配送站,以支持一体化供应链解决方案及物流服务的增长。

销售及市场推广开支,也大幅上涨。由上年同期的6亿元增加131.1%,至截至2021年6月30日止六个月的人民币14亿元。京东物流财报解释为,该增长与来自外部客户收入增长的趋势一致,由于增加了销售及市场推广人员的数量,以向新客户及现有客户推广服务产品,增加品牌及促销活动,以及2020年8月收购跨越速运。

再看净利润,剔除优先股公允价值变动以及股份支付等因素影响,京东物流上半年经整后的Non-IFRS净亏损15亿元。

从成本、费用、毛利来看,毫无疑问,京东物流是投入了更多的人力物力,扩建基础设施、改进服务;在营销推广上烧了更多钱,牺牲毛利,换取营收高增长。

而这个思路获得了市场的认可——在全行业业绩低迷期,一家公司烧钱能换来远超同业的高增长,说明这家公司未来可期。

对于京东物流而言,还有两组数据值得关注:内部订单收入,外部订单收入及各自的占比;以及一体化供应链服务收入,及一体化供应链客户收入中,集团订单收入,外部一体化供应链订单收入,及各自的占比。

京东的一体化供应链客户服务,就是品牌商客户,将货品入京东仓库,使用京东物流的仓储/存货管理服务。京东物流将客户划分为“一体化供应链客户”和“其它客户”:用京东仓配的是一体化供应链客户,不用该服务,仅使用京东物流配送的是“其他客户”。

一体化供应链服务的业绩数据,是审视京东物流,在一体化供应链这个高门槛的赛道里表现如何。这块业务的表现,决定了京东物流在高度内卷,激烈价格战的快递行业里,究竟价值几何,是京东物流市值的压舱石。

然而,在京东物流的招股书中,572次提及 “一体化供应链”,京东物流在仓储及配送服务、大件物品物流服务、物流科技服务等业务上有核心竞争力。区别于顺丰强大的运输能力,京东物流的优势是“以储代运”,能够为客户提供一体化供应链物流服务。按财报数据,京东物流是当下中国最大的一体化供应链服务商。

灼识咨询报告显示,2019年按收入计排行前十的企业仅占7.9%的市场份额。在排行前十的企业中,京东物流是最大的一体化供应链物流服务商,但市场份额却仅有为2.2%,看起来,一体化供应链服务集中度亟待提升,而且潜力巨大。

但是,海豚智库认为,由于中国电商平台之争长期存在,低端客户还是会选择通达系,而不会选京东物流;而高端客户仓储配送市场分散的状态会长期持续,不容易集中。

众所周知,2016年以后,电商件占快递业务量七成以上,而中国电商平台如今三分天下,淘系,京东,拼多多之外,还有苏宁、唯品会。

由于电商平台的供应链模式的不同,快递业务可以区分为淘系和拼多多为代表的网络快递模式,通过网络的模式,电商包裹实现揽件-中转-干线运输-中转-末端配送。买家在淘宝进行购物时,商品通常是以“单件”的形式,借助“快递”从企业(卖家)经过多个环节的“集散和分拨”,最终到达到分散全国的消费者。网络模式至今依然是电商快递的主流,占比在70%以上,通达系和顺丰都提供这个服务,这也是快递价格战的重灾区。

网络快递模式仓库体量小,覆盖区域广,特别是价格便宜为最大优势,特别适用于非标品,这是淘系+拼多多的核心品类,长期内仍为电商快递主流。2021年,价格战打了一年之后,网络快递模式的平均履单成本从2017年的5~7元,下降到现在3~6元。

网络模式之外,就是以京东为代表的仓配模式,将商品直接从仓库发往客户的物流模式。仓配一体化的物流企业,能做商品的库存管理、订单处理、出库、配送等。京东物流在这个市场里,舒舒服服做京东集团和京东pop第三方平台商家的生意,可算得上“光荣孤立”。

京东的一体化供应链仓配模式的优点是,库存管理能力强、订单批量处理速度快、时效性高,缺点是价格贵,实践中更适用于标品,履单成本在2017年是13~19元,2021年也在8~12元,比通达系贵一倍。

海豚智库分析师访问了不同行业10个商家得出结论,特别是专营低客单价、非标品的中小商家,用不起京东物流。未来,京东物流想争取这些客户,难度依然很大。

按供应链和品类分类之外,电商的仓储配送市场,按价格,也分为高低两类。头部电商客户,这块市场的主要玩家,就是顺丰、京东和菜鸟。低端腰腿部电商客户,主要是玩家是通达系,以及极兔。

高端客户的主要电商销售渠道,拼多多量不大,30%来自京东,40%来自淘系的天猫,剩下30%,来自苏宁,唯品会,以及近年来增长迅速的直播电商平台抖音、快手等等。

高端客户在选择仓储配送服务商的时候,一方面希望获得专业的物流服务,更重要的是,希望和电商平台搞好关系,获得流量扶持,至少不能得罪任何一家。只要淘系电商和拼多多还存在,京东物流就很难让这些高端客户放弃这些阵地,将仓配all in京东物流。

大型客户通常有10~20个电商仓,在选择外包时,一定会外包给多家。知名鞋类品牌商斯凯奇,是京东物流披露的典型客户,不但将仓外包给了京东,还外包给了阿里系的宝尊、利丰等多家公司。

实际上,阿里系的菜鸟本应该是最大的承接方,但是业内人所共知,菜鸟仓配服务能力弱,承接不住。因此,淘系很多高端商家的仓配外包,被顺丰双捷等第三方仓储服务商承接了。

综合来看,所有的C2C电商以及B2C平台绝大多数第三方卖家,主要采取网络快递模式,B2C电商的自营产品以及一部分第三方卖家,采用仓配模式。

以阿里,京东,拼多多三家电商巨头来看:淘宝和拼多多基本采取网络快递模式;天猫超市、京东自营基本采取仓配模式;天猫平台卖家和京东平台第三方卖家则视自身配送需求采取网络快递或仓配模式,目前以网络快递为主。京东物流外部一体化供应链的客户和潜在,主要就是京东平台第三方卖家。

京东物流一体化供应链客户服务收入增长,还是要依靠京东集团的电商业务增长,以及,京东平台对第三方卖家的吸引力。

从京东的财报看,京东电商增长依然强劲。2021年Q2,零售业务营收2326亿元,同比增长23%。截至2021年6月30日,京东年度活跃买家达到5.319亿,同比增长27.4%,较去年同期净增了1.15亿,单季新增3200万,创下历史最高增量。

但是,京东零售显然已经过了高成长阶段。

2021年H1,京东物流一体化供应链客户数达到5.9万,同比增长58.7%。同期,销售及市场推广开支方面增加131.1%,京东物流解释为,增长与来自外部客户收入增长的趋势一致,增加了销售及市场推广人员的数量,以向新客户及现有客户推广服务产品,增加品牌及促销活动。

海豚智库认为,一体化供应链客户的增加,与营销费用大涨也直接相关,说是由营销拉动的增长,也不为过。

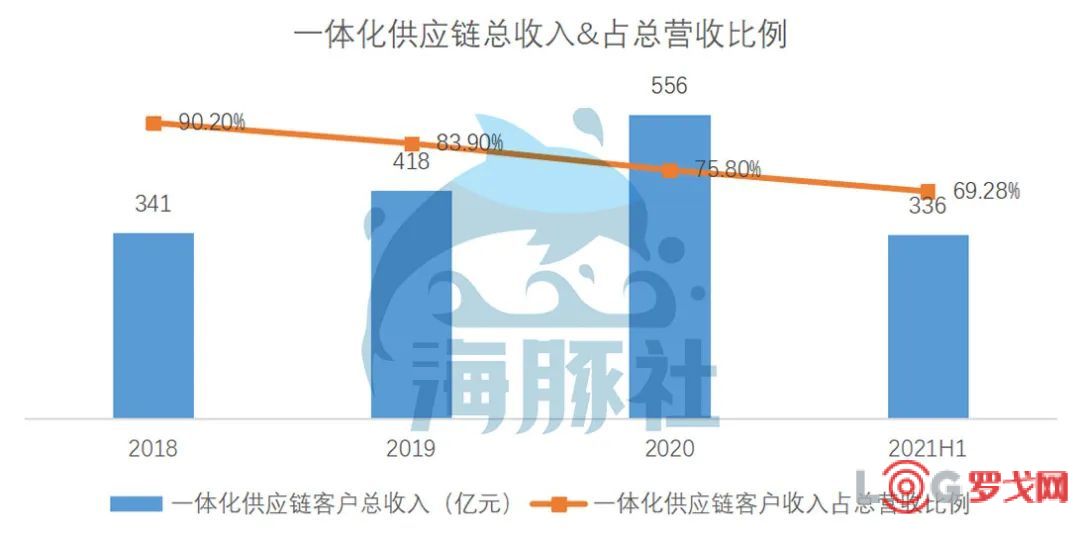

但是,2019、2020、2021H1,一体化供应链服务总收入同比增长分别为18%,25%,29.6%,远远落后于同期营收增长31.6%, 47.2%、53.7% 。

2018、2019、2020、2021H1,一体化供应链服务收入,在总营收中的占比,分别为,90.2%,83.9%,75.8%,69.28%,呈下降趋势。

由以上分析可知,背靠京东集团,避开价格战的一体化供应链服务,并不是京东物流营收增长的驱动力。而且这块业务的增长,随着京东零售增长的趋缓,也会趋缓。

但是,京东集团作为中国三大电商平台之一,是3C、家电品类的top1平台,更拥有京东超市,短期内很难被取代,京东物流作为其仓配服务供应商,护城河和门槛客观存在。

内部订单和外部订单的比例,用于观察研究京东物流开放成果,衡量京东物流在外部市场的价值。这才是投资者决定是否长期投资京东物流的核心指标。如果京东物流过于依赖京东平台,就没有核心竞争力,商业价值和投资价值都要大打折扣。

内外部订单的比例一直都是分析师问询的焦点。2018年5月份的一季度分析师电话会议上,美国美林分析师提问:我们知道京东投资于物流业务,不光是为了发展京东的业务规模,也是为了服务第三方的商家,那么我想知道,如果我们看京东去增长和扩大自己的物流网络的话,大体上来讲,你们的发展有多少是为了助力于京东自己的业务的扩张,有多少是为了服务于第三方物流需求做准备?

刘强东回答,我们预计,大概在5年之内的时间里,来自于第三方的物流服务将要超过我们自营的部分。

可惜,直到IPO的时候,外部订单收入占比还是没超过50%,江湖传闻,曾为京东物流立下汗马功劳的前任CEO王振辉的离开,”外部订单占比不到50%”有很大关系。到了2021年H1,京东物流外部订单收入占比第一超过了50%,展示了外部市场的竞争力,完成了刘强东5年前定的目标,扬眉吐气。

2019,2020年度,外部订单收入同比增长分别为41%,52%,全部营收同比增长,31.6%,47.2%,来自京东集团的内部收入同比增长分别为11%,24%。

显然,外部订单收入增长大幅跑赢了全部营收,是营收增长的主要驱动力。

那么,是哪块业务拉动了外部订单收入的增长呢?

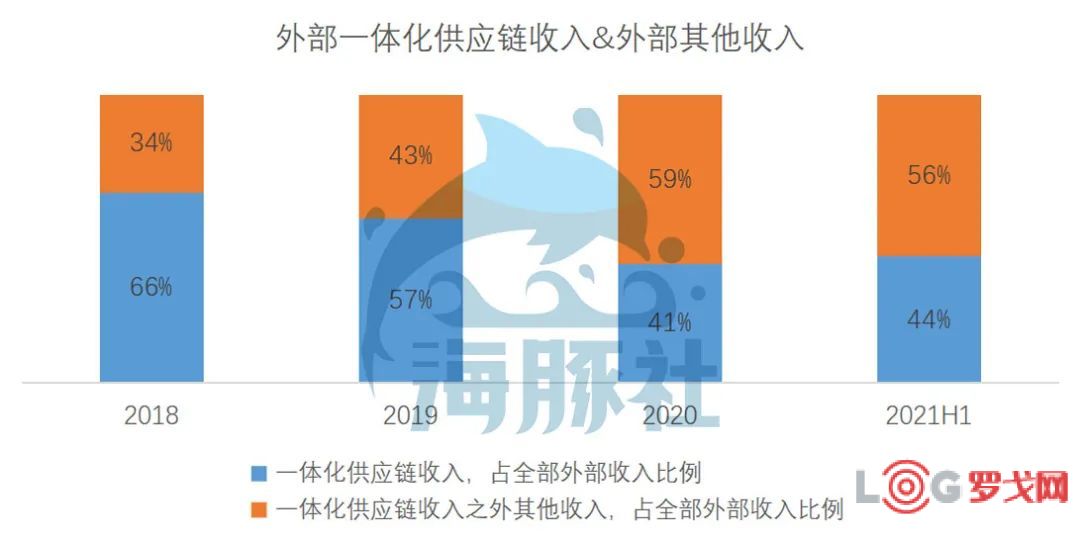

进一步拆解外部订单收入,以使用京东仓配与否,将外部收入分为,外部一体化供应链收入,一体化供应链收入之外的其他收入。

从2018年至今,外部收入中,一体化供应链客户收入比例是下降的,2020年甚至跌破了50%。而一体化供应链之外的其他收入占比上涨了。

2019年,2020年,外部一体化供应链收入同比增长为32%、33%,而外部其他收入增长达到了惊人的116%,184%。

到了2021年H1,外部一体化供应链收入117亿,同比增长大幅提升,达到了65.6%。而来源于一体化供应链客户之外,外部其他客戶的收入149亿,同比增长则为164.8%。财报中解释道:“是由客户数增加所致,快递、快运等标准化产品,有效帮助我们快速扩大客户群,并进一步渗透至一体化供应链服务。”

可见,京东物流外部收入高增长,是一体化供应链客户收入之外的其他收入的拉动作用。京东正在积极尝试开拓一体化供应链之外的新业务,已经开花结果。

新业务的开拓,也是京东成本、费用增加的原因,也是“利润换营收”的成果所在。

财报中提到了,冷链网络,跨境网络,物流科技等业务,以及快递、快运等业务。营业成本上涨的原因里,有“由于外部业务增长而需要更多外包服务所致。快递、快运服务大幅增长,导致综合运输部分频繁使用供应商,从而令外包成本增加。”

据海豚智库分析师了解,随着品牌商、工厂在线上销售比例日益增加,很多企业都有两套物流体系,一个服务线下经销商和零售商,一个服务电商。京东和顺丰都发展了新的业务部门,来承接企业的经销和商超的物流业务,业内称为合同物流,如DHL、嘉里物流都是此类。京东,顺丰大力发展合同物流,就是希望通过线上线下一盘货的方式,直接外包客户的全部需求,淘汰竞争对手。

这类业务承接下来之后,快递公司需要有个基础运力网络来运输,就衍生出了快运业务,京东物流财报中就提到了“快运业务大幅增长”。快运业务除了个人的大件包裹外,就是均重200kg的包裹,主要是服务工厂、品牌商向门店和电商卖家卖货。

在合同物流业务上,顺丰在规模、专业能力和运输网络等关键因素上都领先京东物流。而京东物流的合同物流、快运业务能够快速增长,还是借助京东商城与品牌商的关系。

而冷链和同城业务,都非常依赖背后的平台支持,所以这方面,京东比顺丰更占优势。

至于加盟快递的业务,顺丰和京东也都在开拓,京东在财报里没有过多提及,可见,距离盈亏平衡还很远。

综合来看,京东物流目前的外部订单,一体化供应链客户主要为京东开放平台的商家,合同物流业务客户,也是与京东商城有长期合作的品牌商,整体上,京东物流的核心优势,依然是背靠京东集团。

但是,从市场反馈来看,投资人眼中,一体化供应链业务,合同物流业务、快运业务……京东物流的门槛和护城河是既成的,很难模仿和复制,哪怕以亏损换营收增长,也易把握,能看到前景。

相比之下,通达系受制于阿里,在低端市场困兽犹斗,无序竞争,谁也赚不到钱,注定在低估值区间徘徊。

营收高速增长的同时,剔除优先股公允价值变动以及股份支付等因素影响,京东物流上半年经整后的Non-IFRS净亏损15亿元。京东将之解释为,因长期加大网络基础设施、供应链技术研发等投入,以及进一步加大供应链解决方案及服务广度深度、扩大就业规模。

截至2021年6月30日,京东物流运营的仓库数量近1200个,包含其管理的云仓在内,仓储总面积已达约2300万平米。京东物流拥有超过20万配送员,7800个配送站,覆盖全国32个省、直辖市,445个城市及直辖市区,其中绝大多数配送站为自营。

过去一年间,京东物流新增仓库数量450个,这相当于2007年至2017年的10年间仓库增长总量。

另外,京东物流进一步加大研发投入,今年上半年,京东物流投入研发费用14亿,占总收入的2.8%,同比增长55.2%,领先于行业。而自2018年以来,京东物流已累计技术投入约67亿元。凭借在基础设施以及技术上的长期投入,京东物流持续推进京东整个履约链条的效率提升。根据京东最新一季财报显示,京东集团的库存周转天数继续下降为31天,履约费用率也再创新低,达到5.8%。

与此同时,京东物流持续增加新员工,并提升员工薪酬水平。截至2021年6月30日,京东物流仓储、分拣、打包、运输及配送的一线员工数量超过26万人。半年间,京东物流为这些一线员工薪酬福利开支从去年同期的115亿元增长48.6%到172亿元,据此保守计算,人均月支出已超过1.1万元,远超于行业。

京东物流持续增大基础设施投入、增加增加员工,扩大就业规模,增加员工薪酬……除了拉动新业务增长之外,应该还有另一重考虑:以行动表明,京东积极承担社会责任,以低利润率经营,持续回馈社会,这样能够持久稳定的经营下去。

2021年秋天,“社会责任”超过了“用户量”、“增长”,成为互联网行业的高频关键词。拼多多设立100亿元农业科技专项,即“百亿农研专项”,称将不以行业价值和盈利为目的,推动农业科技进步。而腾讯拿出了约等于 2019 年全年利润的资金,用于推进社会公益类项目。其中 500 亿元用于“可持续社会价值创新”战略,还有 500 亿元用于乡村振兴、低收入人群增收等民生领域的“共同富裕专项计划”。

海豚智库认为, 在反垄断,保护弱势群体的大势之下,这就是科技公司最好的安排了。

作者 | 王雨佳,海豚智库研究院院长/电商行业分析师,微信号 fadaideshuilian

深圳市道路货运零排放走廊建设启动大会圆满落幕,双轮驱动推动绿色转型

1718 阅读

从城配到城际,新能源物流车正打开下一个万亿市场

1337 阅读

Temu前置仓投入使用

1051 阅读顺丰达成的新战略联盟,为何如此受关注?

969 阅读理想的仓库管理系统是啥样的?

913 阅读顺丰集团与上海迪士尼度假区宣布数年战略联盟

787 阅读拼多多发布Q1财报,加速推进“千亿扶持”新战略,先商家后平台扶持产业生态

727 阅读拼多多最新财报:利润下跌近4成,“千亿扶持”惠商投入远超市场预期

681 阅读笨鸟速运与中国电信达成大客户合作

675 阅读Shopee在巴西罗赖马州新建物流中心

654 阅读