[罗戈导读]价格战中短期明确放缓,监管引导是政策底,而市场也已经博弈出了底线。

[罗戈导读]价格战中短期明确放缓,监管引导是政策底,而市场也已经博弈出了底线。

1、快递行业:

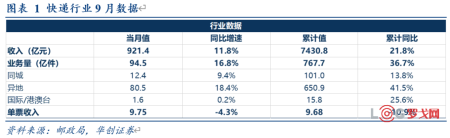

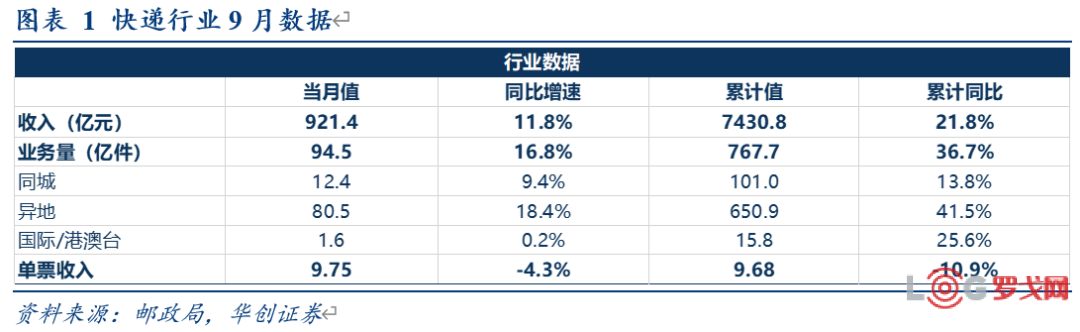

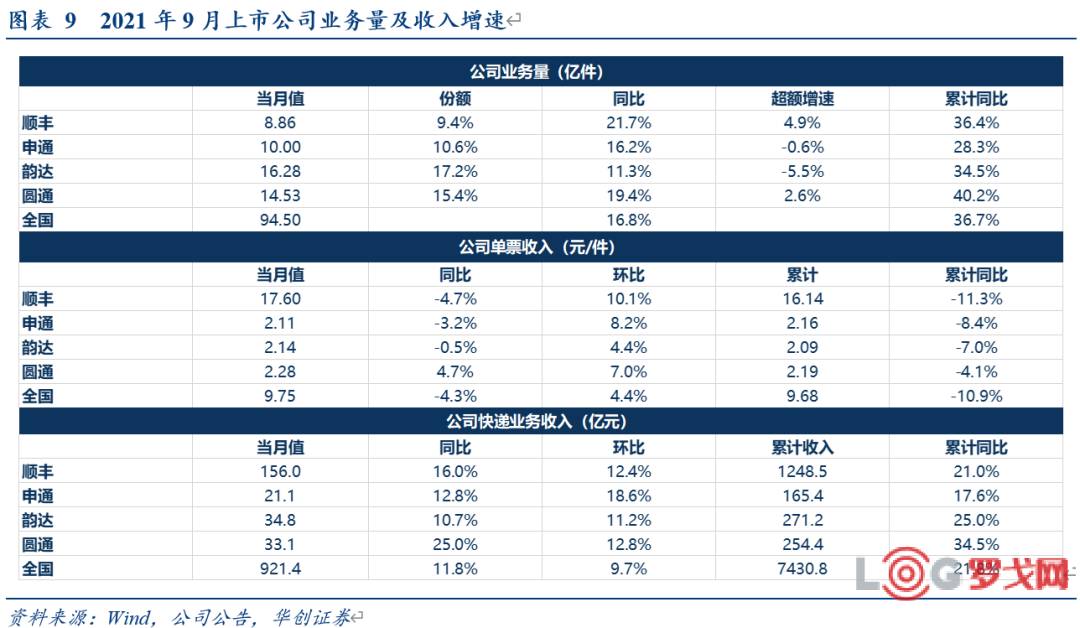

业务量:9月完成94.5亿件,同比增长16.8%,1-9月累计累计完成767.7亿件,同比增长36.7%。

单票收入:9月票均9.75元,同比下降4.3%,环比8月提升4.4%。1-9月票均9.68元,同比下降10.9%。

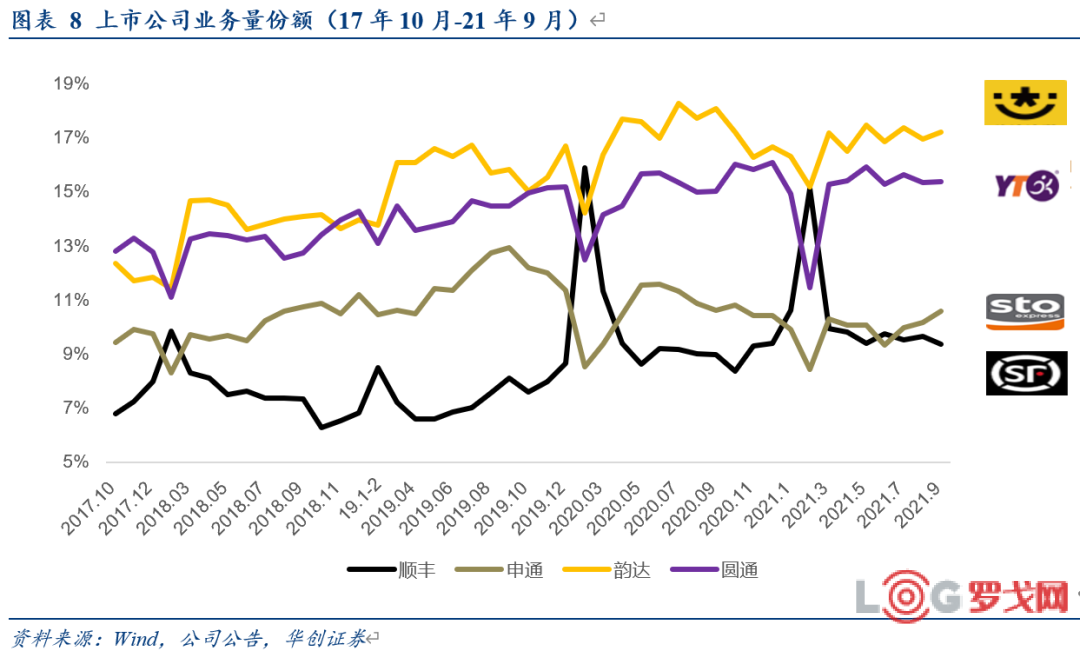

2、上市公司业务量:顺丰业务量增速连续5个月行业最快。

1)9月业务量增速:顺丰(21.7%)>圆通(19.4%)>行业(16.8%)>申通(16.2%)>韵达(11.3%)。

2)1-9月累计业务量增速:圆通(40.2%)>行业(36.7%)>顺丰(36.4%)>韵达(34.5%)>申通(28.3%)。

3、单票收入:派费传导见成效,各公司环比普升,顺丰单价连续4个月环比提升,圆通单价连续2个月同比增长。

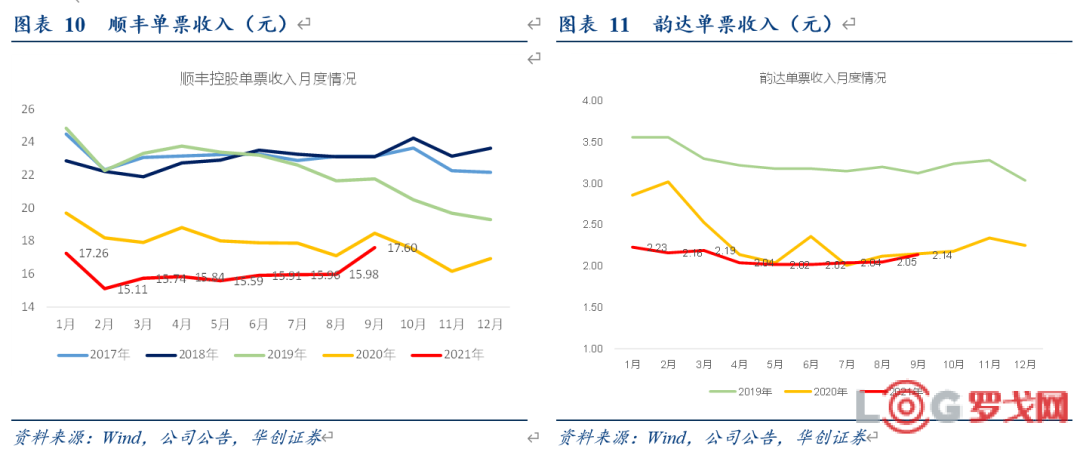

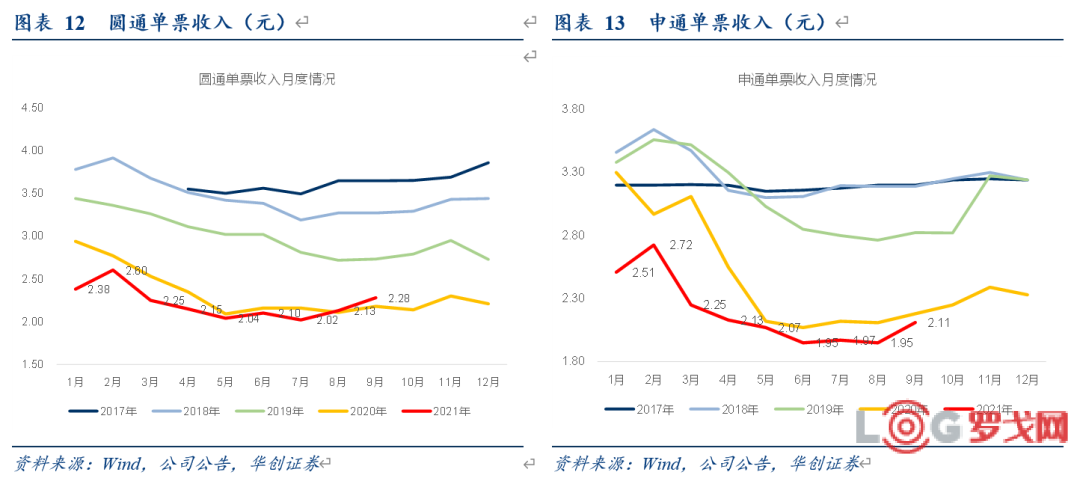

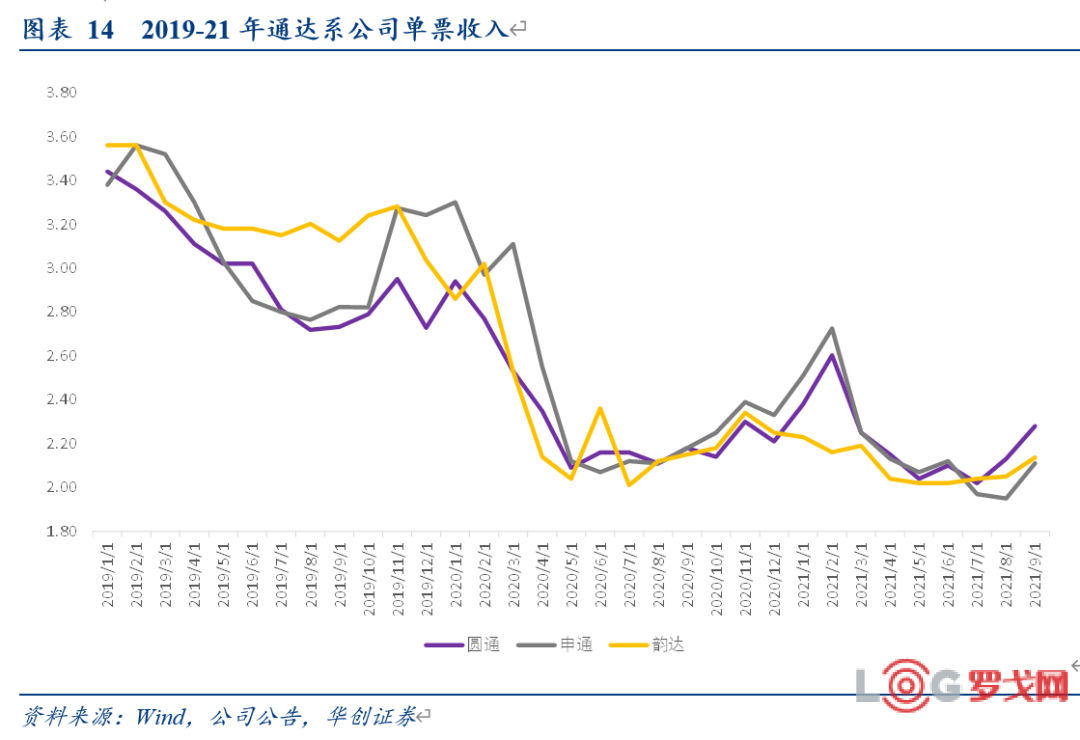

1)9月顺丰单票17.6元,同比降4.7%(较此前进一步收窄);圆通2.28元,同比提升4.7%,韵达2.14元,同比下降0.5%,申通2.11元,同比下降3.2%,圆通连续2个月单价同比提升。

2)环比看:行业单票环比提升4.4%;圆通环比提升7%,韵达环比提升4.4%,申通环比提升8.2%;顺丰9月票均收入为20年10月以来最高,环比提升10.1%,连续4个月提升(体现公司在调优产品结构,提升产品定价能力)。

3)1-9月累计看:顺丰单票收入16.14元,同比下降11.3%,圆通2.19元,同比下降4.1%,韵达2.09元,同比下降7.0%,申通2.16元,同比下降8.4%。

4)9月1日起加盟制龙头公司均宣布上调派费0.1元,观察圆通、申通、韵达分别较8月提升0.15、0.16及0.09元,反应传导见成效。同时我们在深度报告《兴替、博弈、破局:电商快递的过去、现在、未来》中分析:价格战中短期明确放缓,监管引导是政策底,而市场也已经博弈出了底线。

4、投资建议:

继续强推顺丰,此前报告我们分析公司拐点确立,向上趋势明确,从电商快递市场看,公司属于能够提供差异化品质服务的稀缺快递服务商,至少其电商标快产品有望迎来发展新机遇;

推荐A股通达系中韵达与圆通,尤其我们认为圆通速递的改善或被市场低估。

1)业务量:9月完成94.5亿件,同比增长16.8%,其中同城、异地、国际件增速分别为9.4%、18.4%、0.2%。1-9月累计完成767.7亿件,同比增长36.7%。其中,同城、异地、国际件增速分别为13.8%、41.5%、25.6%。。

2)行业收入:9月921.4亿元,同比增长11.8%。1-9月累计收入7430.8亿元,同比增长21.8%。

3)单票收入:9月票均9.75元,同比下降4.3%,环比8月提升4.4%,单月单票收入连续19个月同比下降,但降幅大幅缩窄至个位数,并实现环比两连升。

注:观察义乌9月单票收入2.94元,同比降幅窄至1.0%,降幅小于行业,浙江9月单票收入6.0元,同比提升1.2%,表现优于行业。

1)9月业务量增速:顺丰(21.7%)>圆通(19.4%)>行业(16.8%)>申通(16.2%)>韵达(11.3%)。

2)环比看:行业业务量环比增长5.1%,顺丰业务量环比提升2.1%,圆通提升5.3%,韵达提升6.8%,申通提升9.4%。

3)1-9月累计业务量增速:圆通(40.2%)>行业(36.7%)>顺丰(36.4%)>韵达(34.5%)>申通(28.3%)。

4)行业集中度:9月CR8达80.8,同比下降2.1pct,连续三个月环比持平。9月顺丰、韵达、圆通、申通市场份额分别为9.4%、17.2%、15.4%、10.6%,同比分别提升0.4pct,下降0.9pct、提升0.3pct、持平。

1)9月收入增速:圆通(25%)>顺丰(16.0%)>申通(12.8%)>行业(11.8%)>韵达(10.7%)。

2)1-9月累计:圆通(34.5%)>韵达(25%)>行业(21.8%)>顺丰(21%)>申通(17.6%)。

3)顺丰供应链业务:9月收入11.99亿,同比增76.1%,1-9月顺丰供应链收入累计增速82.1%。

1)9月顺丰单票17.6元,同比降4.7%(较此前进一步收窄);圆通2.28元,同比提升4.7%,韵达2.14元,同比下降0.5%,申通2.11元,同比下降3.2%,圆通连续2个月单价同比提升。

2)环比看:行业单票环比提升4.4%;圆通环比提升7%,韵达环比提升4.4%,申通环比提升8.2%;顺丰9月票均收入为20年10月以来最高,环比提升10.1%,连续4个月提升(体现公司在调优产品结构,提升产品定价能力)

3)1-9月累计看:顺丰单票收入16.14元,同比下降11.3%,圆通2.19元,同比下降4.1%,韵达2.09元,同比下降7.0%,申通2.16元,同比下降8.4%。

4)9月1日起加盟制龙头公司均宣布上调派费0.1元,观察圆通、申通、韵达分别较8月提升0.15、0.16及0.09元,反应传导见成效。同时我们在深度报告《兴替、博弈、破局:电商快递的过去、现在、未来》中分析:价格战中短期明确放缓,监管引导是政策底,而市场也已经博弈出了底线。

1)行业演绎:我们预计行业将从相对低阶的价格竞争转向服务比拼,物流底盘相对扎实、服务品质相对更好的公司将会受益,中短期行业价格竞争态势预计将放缓,电商快递龙头公司将有望出现利润水平的修复,而差异化服务分层会带来电商快递发展新机遇。

2)强调观点:

继续强推顺丰,此前报告我们分析公司拐点确立,向上趋势明确,从电商快递市场看,公司属于能够提供差异化品质服务的稀缺快递服务商,至少其电商标快产品有望迎来发展新机遇;

推荐A股通达系中韵达与圆通,尤其我们认为圆通速递的改善或被市场低估。

Tracy:绿色不是成本!

6451 阅读

靠供应链暴赚、大建冷链物流,年营收77亿的奶茶品牌冲刺IPO

2918 阅读

极智嘉冲刺港交所,为全球最大的仓储履约AMR解决方案提供商(附招股书下载)

2796 阅读跃点物流科技获350万美元A+轮融资

2708 阅读快递停摆风波再起,又是共配惹的祸?

1835 阅读顺丰、鲜生活、京东物流、万纬物流、普冷、菜鸟…谁家冷链能在2025实现新突破?

1661 阅读赢在供应链:外包战略的系统性思考

1590 阅读京东物流发布全球织网计划2.0路线图:全面构建海外仓配“2-3日达”时效圈

1420 阅读大胆预测:2025供应链趋势抢先看

1246 阅读像吃大象一样优化物流成本:企业降本增效的系统方法

1248 阅读