[罗戈导读]GMV和用户增长有所放缓,保持较高盈利水平

[罗戈导读]GMV和用户增长有所放缓,保持较高盈利水平

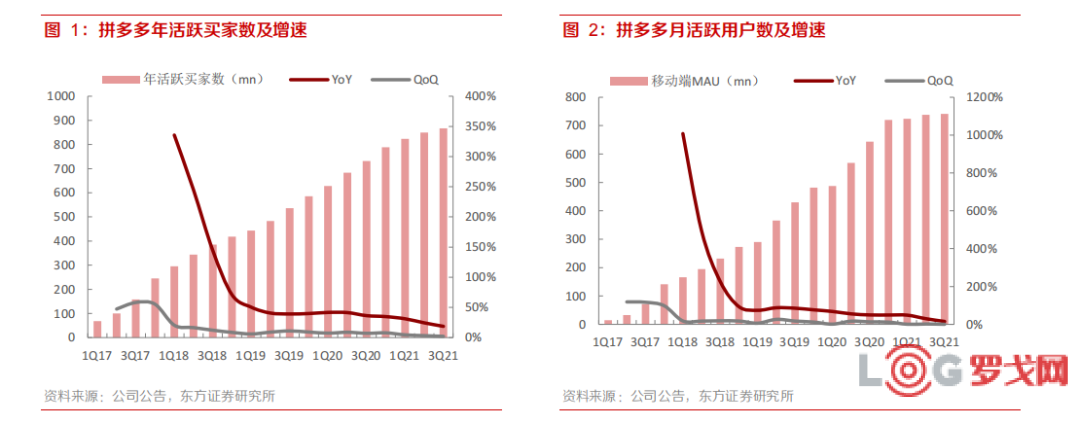

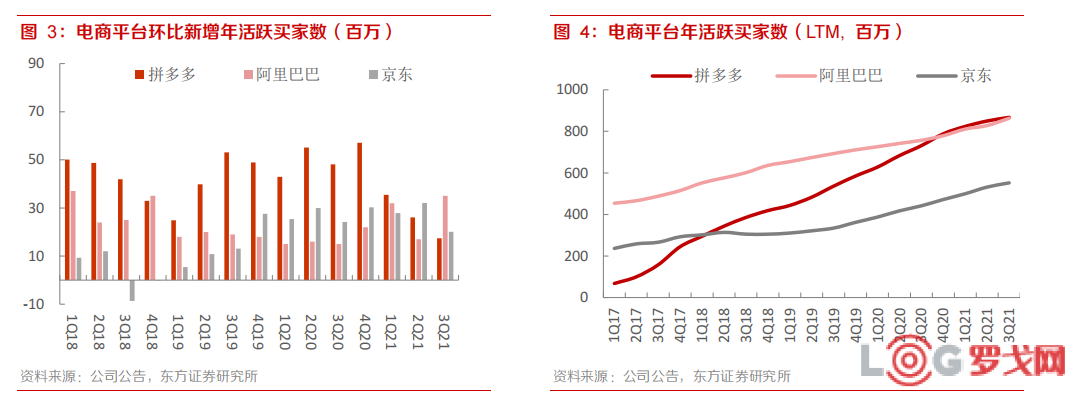

高基数下用户增长放缓,更关注用户参与度提升。3Q21环比新增2600万年活买家达8.67亿,环比新增用户较前序季度有所减少,同期阿里/京东环比新增3500/2010万。拼多多仍是国内买家数最多的电商平台。

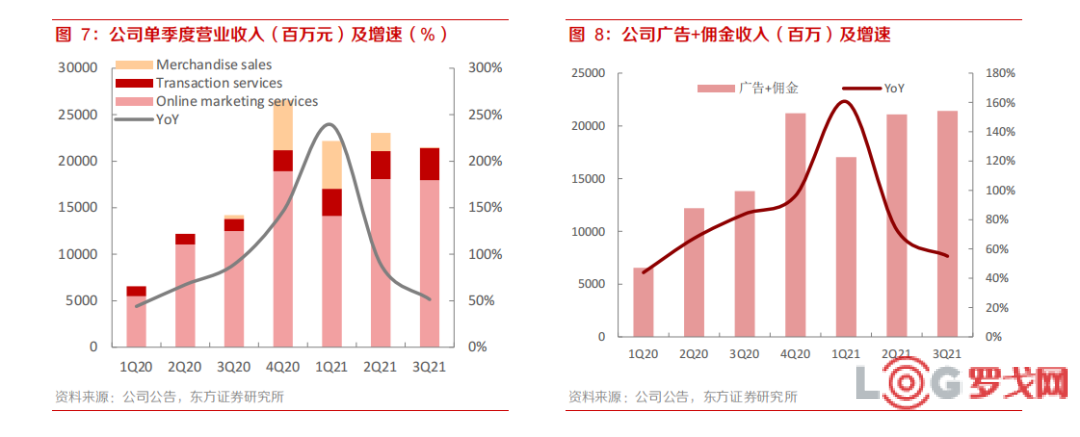

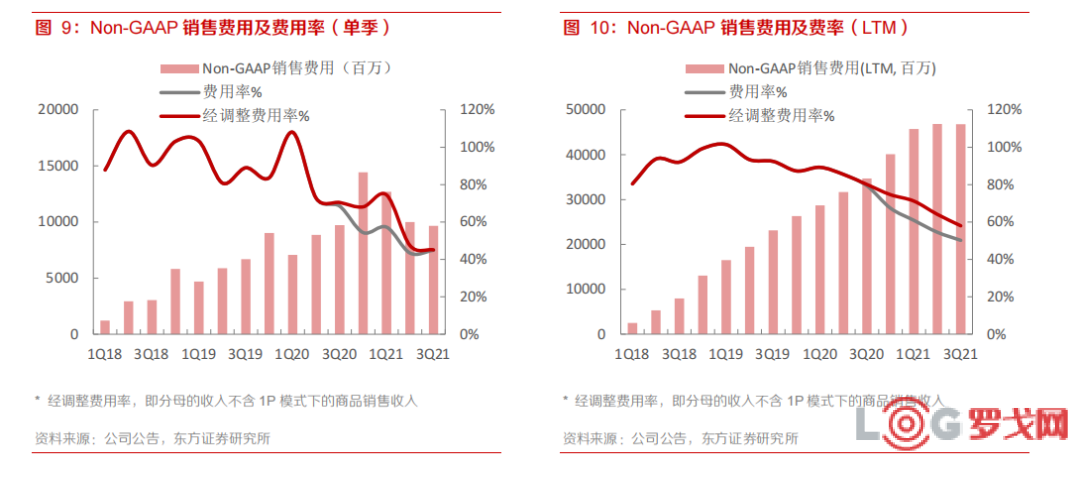

我们测算3Q GMV增速在28%~36%,增速放缓。放缓原因:1)短期宏观消费放缓;2)电商行业竞争加剧(内容电商、淘特等竞品今年增长加速);3)公司策略性降低投入,今年连续3个季度销售费用维持下滑,单位获客成本也在下滑。收入增速也有所放缓:非自营业务收入yoy+55%,其中广告收入yoy+44%,佣金(含买菜)收入yoy+103%。

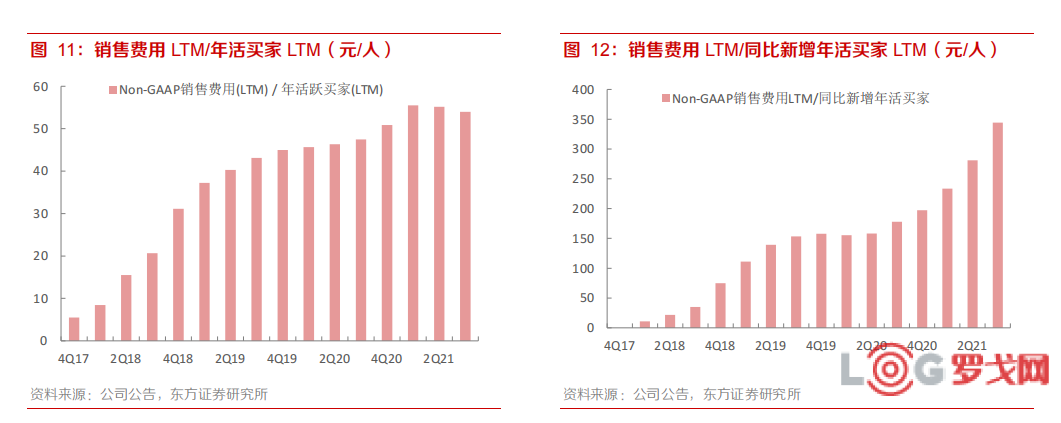

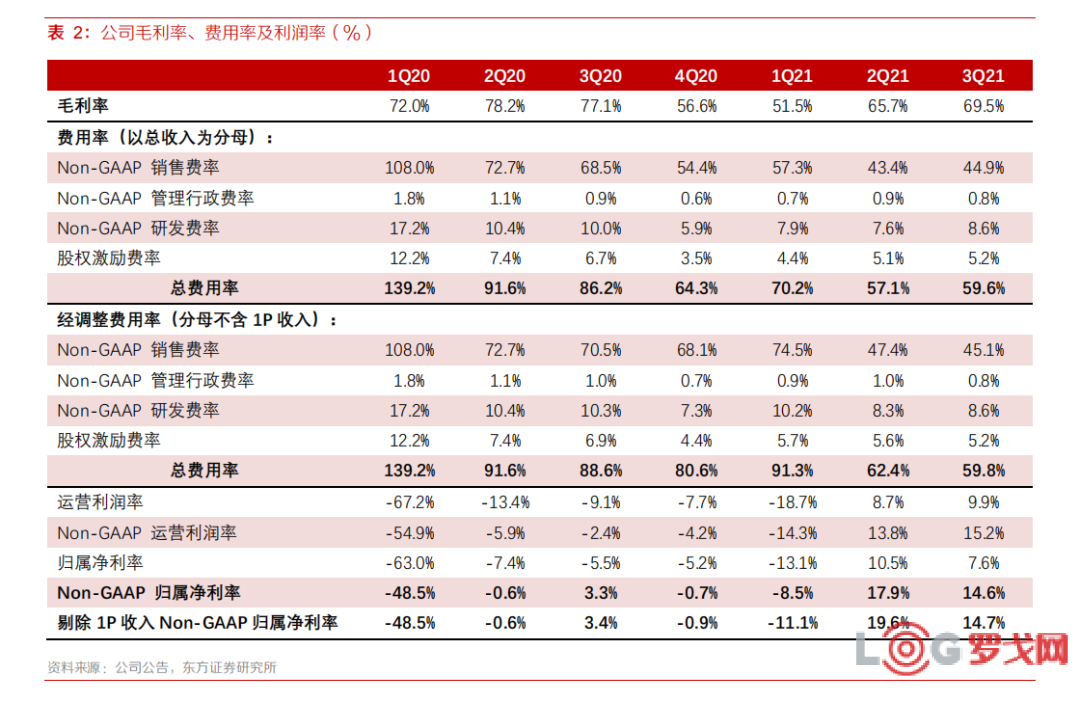

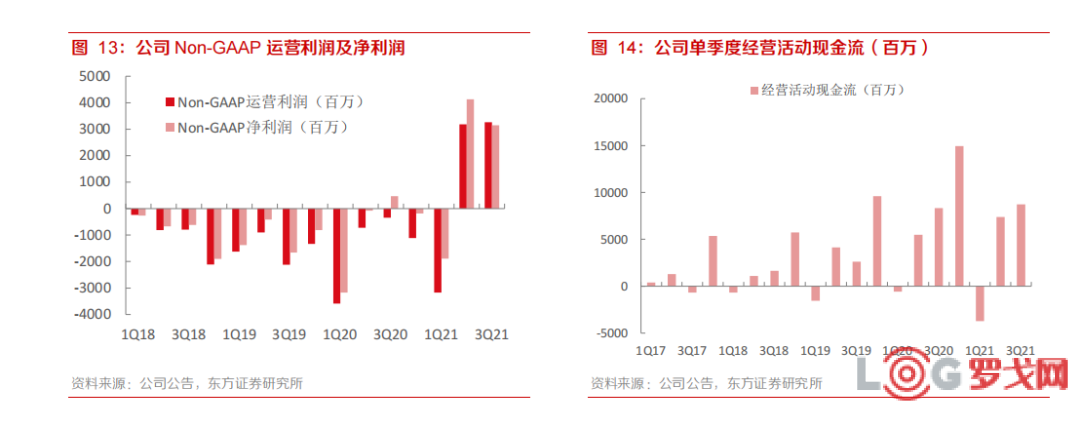

销售费用投入减少,获客成本下降。3Q21Non-GAAP销售费用投入97亿元,连续3个季度环比下降;测算3Q21平均获客成本为54.0元/人,维持下降的趋势(公司已经基本完成用户积累的阶段)。管理层在3Q财报会上表示未来要减少在营销方面的投放,加大研发投入。费用控制高效,公司3Q21经调整净利润达31.5亿元(利润率14.6%)。

主站电商:1)未来拼多多的GMV增速应该快于行业,由于平台拥有全国最多的买家数,且ARPU仍处较低水平,相比竞对有更大增长空间。2)销售费率会持续下降。综上我们预计公司主站电商盈利持续性是可预期的。

多多买菜方面:根据我们估算假设,3Q多多买菜GMV增速高于亏损金额的增速,既单单盈利能力在持续改善。我们预期4Q21、2022年单量会随着前端供应链改善而逐步提升, GMV同比增速预计在80-90%。

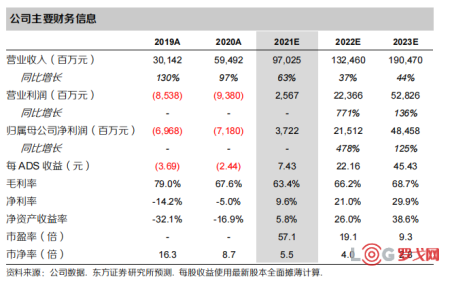

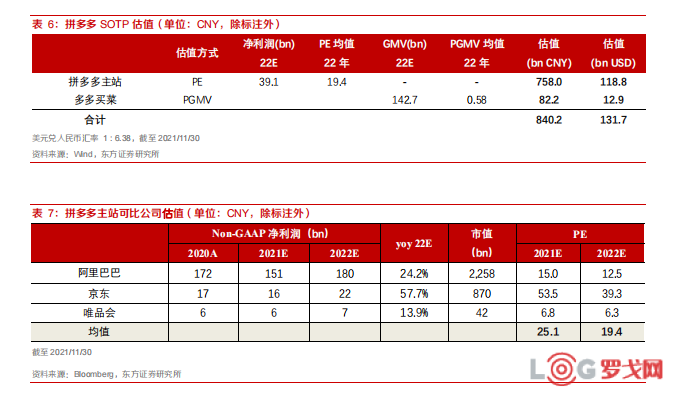

由于整体消费需求较弱,因此我们下调21-23年收入预测(1161/1724/2543亿元下调至970/1325/1905亿)。采用SOTP估值:1)已盈利的电商主站采用PE估值(22年行业均值19.4),预计22年经调整净利391亿元,给予估值1188亿USD(美元汇率6.38);2)高成长、高投入期的多多买菜采用P/GMV估值(行业均值0.58),给予估值129亿USD。综上,给予拼多多目标价105.09美元/ADS,维持“买入”评级。

风险提示 主站电商面临竞争加剧、多多买菜进度不及预期、互联网监管趋严

3Q21环比新增2600万年活跃买家数,达8.67亿人,同比增长19%,由于用户基数较大,环比

新增用户较前序季度有所减少,阿里同期环比新增3500万达8.63亿,京东同期环比新增2010万

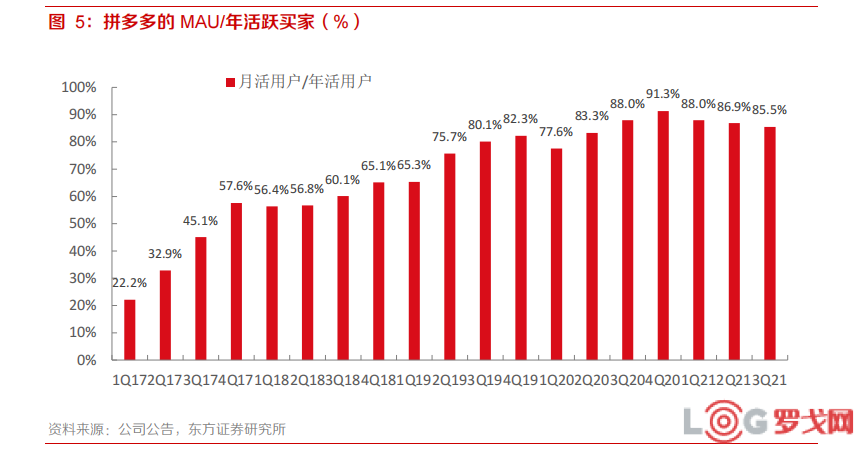

达5.52亿,拼多多目前仍是国内买家数最多的电商平台。3Q21移动端平均月活用户达7.42亿,

同比增长15.2%,环比新增300万。用户黏性方面,3Q的MAU/AAB达到 85.5%,同比和环比

均有所降低。

单位用户变现能力不断提升。由于公司不再公布季度 GMV,无法计算用户 ARPU,我们采用年化的(广告+佣金收入)/活跃买家数,来衡量单位用户的变现能力, 3Q21 每个年活跃买家数给平台带来 93.1 元收入/年,同比增长 57%,我们推测高增速一部分来自于用户黏性提升带来的人均 GMV的提升,一部分是由于用户心智不断改善,流量价值被商户认可,平台的广告收入快速增长(广告同比增速 44%高于用户增速 19%)。

我们预测公司 3Q21 的(非社区团购)GMV 增速在 28-36%之间。参考公司的广告收入和佣金收入进行测算,我们对 3Q21 的 GMV 进行了测算:3Q20 公司披露广告货币化率(=广告收入/GMV) 为 2.85%,而 3Q21 的广告收入同比增速为 44%,但考虑到拼多多的广告投放位置增加了,我们预期 3Q21 年的广告货币化率有所提升,如果 3Q21广告货币化率提升到 3.0%的水平,则 3Q21拼多多(不含社区团购)的 GMV 同比增速为 36.5%,如果货币化率提升到 3.2%的水平,则 GMV同比增速为 28%。

GMV 增速相比 2020 年及 21 上半年有所放缓,我们认为主要原因包括:

1)短期宏观消费放缓;

2)21 年电商行业竞争加剧(内容电商、淘特等竞品在 2021 年均加速发展);

3)公司策略性降低投入(销售费用同比、环比的绝对额都在减少),因此 GMV 增速放缓。

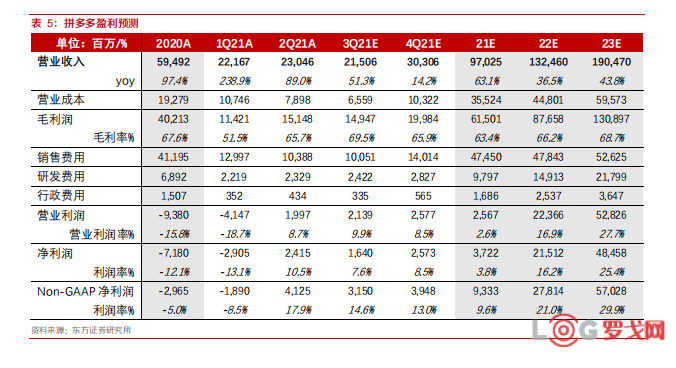

收入增速环比也出现了放缓。公司 3Q21 单季度收入 215 亿元,yoy+51%,其中:

1)自营模式(1P)下的商品销售收入 0.82 亿元,2Q21 收入为 19.58 亿元,明显减少。1P 业务是为了填补平台商户无法满足的客户需求的临时性业务,因此业务体量可能会有波动,但这部分业务对公司业绩的影响不大;

2)非自营模式下,平台模式(3P)电商和多多买菜合计收入 214 亿元,yoy+55.1%(增速相比2Q21 的73%有所放缓),其中广告收入 17.9 亿元(yoy+43.7%),佣金收入 34.8 亿元(yoy+161%),佣金高增速来自于主站 GMV 的增长,以及多多买菜的收入贡献。

由于 1P 模式和多多买菜收入占比增加,毛利率同比有所下降。3Q21 毛利率为 69.5%(去年同期为 77.1%,2Q21 为 65.7%)。毛利率环比明显改善的原因是 1P 收入占比明显下降。如果假设自营 1P 毛利率=0,那么平台 3Q21 的毛利率为 69.8%,环比微降 2.1pct。

公司策略性减少投放,销售费率同比明显下降,获客成本开始下降。3Q21 的 Non-GAAP 销售费用投入为 97 亿元,yoy-0.7%,销售费用的投入已经连续 3 个季度环比下降(1Q21、2Q21 分别为127 亿、100 亿元)。Non-GAAP 的销售费率为 44.9%,去年同期为 68.5%,如果用非 1P 收入作为费率计算的分母,则 Non-GAAP 销售费率为 45.1%(同比降 36.0pct),销售费率明显下降。

测算获客成本:平均获客成本=年化 Non-GAAP 销售费用/年活买家,3Q21 为 54.0 元/人,连续 2个季度保持下降(1Q21、2Q21 分别为 55.5、55.2 元/人)。由于公司目前为国内买家数最多的电商平台,且已经让用户形成了一定的心智,在商品供给端没有根本性改善的情况下,缩减了用户增长和维系的投入,一定程度上体现了公司资源投入的高效性。

由于公司单位流量的变现价值逐步提升(单位用户创造收入较快增长),运营效率的提升,客户维系成本略降,即使在买菜业务有投入的情况下,3Q21 仍然维持较高的盈利水平:Non-GAAP 归属净利润 31.5 亿元,利润率 14.6%。我们判断多多买菜应该仍处于亏损状态,说明主站电商的实际盈利水平比 31.5 亿更高。

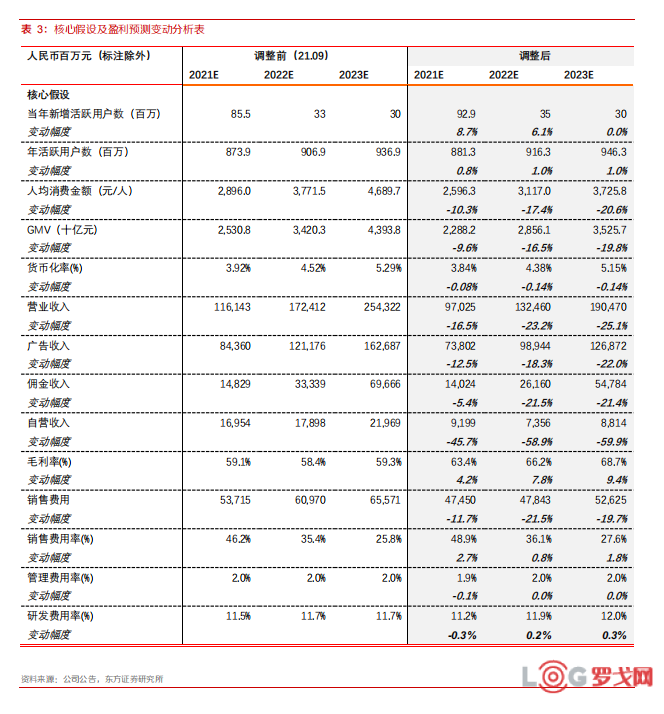

经营现金流同比增加 5%,在手现金和短期投资充足。3Q21 经营活动现金流流入 87.4 亿元,同比增加 5%。公司目前的现金储备充足:期末现金及等价物 624 亿元(含 512 亿元限制性资金),短期投资金额 868 亿元。

核心观点:1)主站方面:根据我们的敏感性测算,预计 3Q 的 GMV 增速在 28~36%之间,增速有所放缓。放缓的原因我们认为:1)短期宏观消费放缓;2)2021 年电商行业竞争加剧(内容电商和淘特等竞品今年均增长加速);3)在新增用户有限、并已形成一定用户心智的情况下,公司策略性降低投入,今年以来连续 3 个季度销售费用绝对值维持下滑,且单位获客成本也连续 2 个季度下滑(如果剔除多多买菜的销售额费用,环比下的降幅度更大)。

对于未来判断:1)我们预期,未来拼多多的 GMV 增速应该仍快于行业,由于拼多多拥有全国最多的买家数,且 ARPU 相比阿里仍处于较低水平(预计为阿里的 1/4);2)销售费率会持续下降(CEO 陈磊在 3Q21 财报公开会议上表示,会战略调整,将更多的钱投资于研发,而不是像过去 5年投入在销售和营销)。

综上,拼多多主站电商的盈利持续性是可预期的。我们预计 4Q21、2022 年主站 GMV 增速会在 20%以上,货币化率会有小幅提升,对应收入同比增速 23%/34%,对应 Non-GAAP 运营利润率为23%/32%,预计盈利能力有较强的稳定性。

2)多多买菜方面:根据我们的估算假设,3Q 多多买菜 GMV 增速高于亏损金额的增速,既单单盈利能力在持续改善。我们判断预购模式为必要的电商渠道的之一,行业整体进入健康增长阶段,预期 4Q21、2022 年单量会随着前端供应链能力改善而逐步稳定提升, GMV 同比增速在 80-90%区间。单量稳定增长、件单价提升,亏损率缩窄,我们预计 2022 年的亏损绝对额与 2021 年类似。

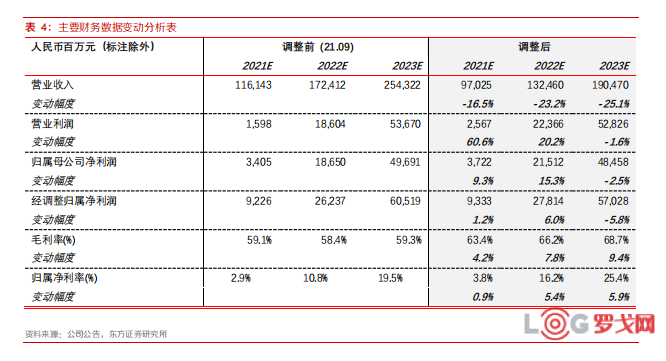

我们对公司的盈利预测调整如下:

用户端:调整幅度不大。

人均消费金额和 GMV:由于国内消费市场需求偏弱,以及公司面临淘特、内容电商平台等同行的竞争加剧,我们将 21-23 年的人均消费金额由 2896 元/3772 元/4690 元下调至 2596 元/3117 元/3726元,GMV 的预测由 2.5/3.4/4.4 万亿下调至 2.3/2.9/3.5 万亿。

货币化率和收入:调降对于货币化率预测,是由于消费需求整体偏弱,商户进行广告投放的意愿可能减弱,因此我们把 21-23 年的货币化率由 3.92%/4.52%/5.29%下调至 3.84%/4.38%/5.15%;由于下调了货币化率,且 1P 自营业务收缩的速度快于我们的预期,因此下调总收入预期,由 1,161/1,724/2,543 亿元下调至 970/1,325/1,905 亿元。

成本和费用率:由于 3Q 公司主站的毛利率改善情况好于预期、且毛利率很低的自营业务收入占比下降速度快于预期,因此我们调升毛利率预测,由 59.1%/58.4%/59.3%调整至 63.4%/66.2%/68.7%;由于公司在策略上收缩销售费用的投放,因此我们下调了销售费用绝对额的预测(但由于下调收入预测,销售费率上升)。

基于以上假设,我们预计公司 2021~2023 年实现 GMV 达 2.3/2.9/3.5 万亿,预计实现收入970/1,325/1,905 亿元,预计实现 Non-GAAP 净利润 93/278/570 亿元。我们采用 SOTP 估值(拼多多电商主站+多多买菜),其中:

- 拼多多主站:由于已经实现盈利,故采用 PE 估值法, 我们预测 21-22 年剔除多多买菜业务的影响,拼多多主站预计实现 Non-GAAP 净利润 217 亿元、391 亿元,2022 年行业 PE 均值 19.4,主站给予估值 7580 亿 CNY(1188 亿 USD,美元/人民币汇率 6.38)。

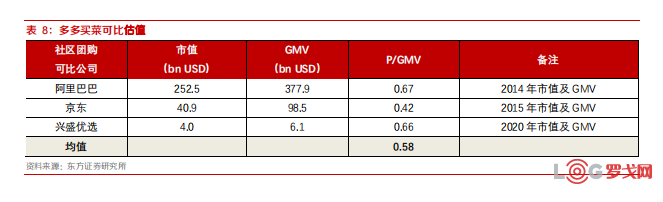

- 多多买菜:多多买菜是拼多多 2020 年 Q3 新上线的社区团购业务,作为公司重大业务项目,未来多年公司将进行持续性投入,该项业务成长性快,未来 GMV 比及收入占比高,且投入成本高,将对公司估值产生重大影响,因此本次估值新增对社区团购的估值。考虑到社团业务本质上仍是电商,且未来 3-5 年将维持高速增长,短期内会产生较大亏损,和成长期电商平台有相似特征,因此选用电商平台作为可比公司,采用 P/GMV 估值,为使水平更加可比,选用可比公司同特征阶段的 GMV及市值,具体选取阿里(2014 年)、京东(2015 年)处于成长期且业绩增速较快的年份的 P/GMV,并参考兴盛优选 2020 年 P/GMV,给予多多买菜 0.58x P/GMV 估值,我们预计拼多多 2022 年的GMV 为 1427 亿元,因此该业务的合理估值应为 822 亿 CNY(129 亿 USD)。

综上,我们认为拼多多合理估值为 1317 亿 USD(8402 亿 CNY),对应目标价 105.09 美元/ADS(即 670.41 人民币/ADS),维持“买入”评级。

主站电商面临竞争加剧:国内电商增速放缓,在下沉市场阿里、京东都在加大投入,另外短视频平台也在积极开展电商业务,公司主站电商面临的竞争有加剧的风险。

多多买菜开展进度不及预期:多多买菜是公司提升用户复购频次的重要业务,如果多多买菜业务的开展进度不及预期,公司可能会面临客户黏性提升不及预期、获客成本增长超预期的风险。

互联网行业监管趋严:近期多项关于互联网行业反垄断、用户个人信息保护、算法推荐使用规范性等多项政策出台,虽然长期来看,更加严格、规范的监管利于整个行业生态的健康发展,但是短期内有可能增加公司在规范业务方面产生的费用和成本。

UPS卖掉货运后,FedEx也考虑剥离货运,全球公路货运寒冬?

4995 阅读

41页PPT深度解读京东物流一体化供应链模式!

1643 阅读

8家快递被曝有一半“向上取整”!快递违规收费全清单!

1520 阅读京东物流智狼机器人跑向全国!拣货最快秒级

1325 阅读DPD英国与Yeep!达成战略合作 将新增8000个自提柜

1112 阅读马士基与沙特邮政建立战略合作伙伴关系

987 阅读实用且干货的仓库选仓技巧

1002 阅读杨兴运带队,兴满城市合伙人走进满帮!

1019 阅读京东发布自研无人轻卡,注册无人物流商标?刘强东深入汽车圈了?菜鸟、顺丰、京东无人物流车哪家强?

939 阅读抖音电商:“茂名荔枝”订单量增长超过21倍

909 阅读