[罗戈导读]汇率、油价大幅波动,一次冲击后需求恢复速度低于预期、海上安全事故,电商增速下滑,中美贸易谈判结果低预期,全球经济及贸易形势恶化。

[罗戈导读]汇率、油价大幅波动,一次冲击后需求恢复速度低于预期、海上安全事故,电商增速下滑,中美贸易谈判结果低预期,全球经济及贸易形势恶化。

投资要点

航运行业板块:集运市场短期高度景气,中期趋势有望向上。短期来看,国内出口向好,集运需求旺盛,而海外疫情导致供给一定程度受限(海外港口作业效率下降,导致集装箱船及集装箱周转下降),运价维持高位。中长期来看,行业供给增速趋缓,不出现大规模订单的情况下,2022年以后供给有望不再增长,而正常情况下,3-4%的全球GDP增速对应3-4%的需求增长;2016年行业并购潮带来市场集中度进一步提升,今年上半年应对需求下行时行业选择削减运力而非打价格战,多数集运公司反而获得不错的盈利,行业底部夯实,基于供求改善和市场结构改善,预计行业中长期趋势向上,建议择机配置中远海控(A/H)。

节选自《交通运输行业年度策略:风雨之后见彩虹,交运核心资产正是布局时》

风险提示:汇率、油价大幅波动,一次冲击后需求恢复速度低于预期、海上安全事故,电商增速下滑,中美贸易谈判结果低预期,全球经济及贸易形势恶化。

报告正文

一

航运行业:集运市场短期高度景气,中期趋势有望向上

集运市场:短期高度景气,中期趋势有望向上

1.1、运价走势

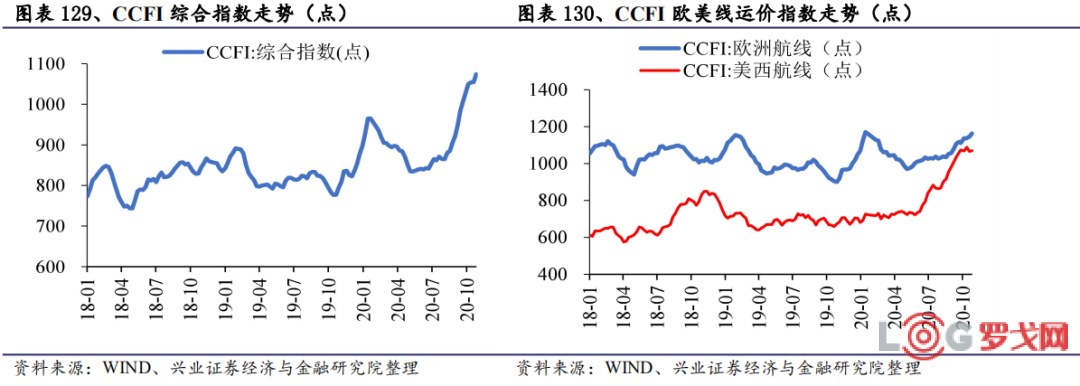

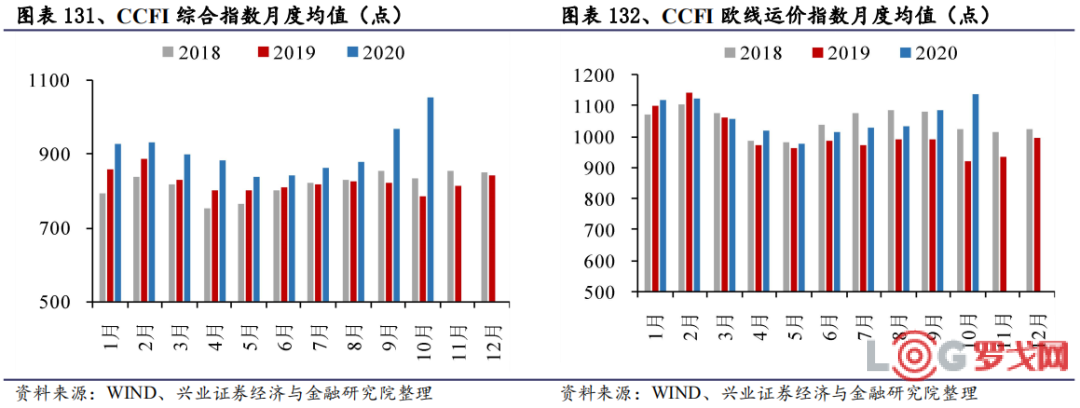

2020年前10月,CCFI指数均值909点,同比增长11%,其中CCFI欧线、美西线、美东线运价指数分别同比增长5%、20%、12%。

2020年上半年,受疫情影响,国内复工推迟,集运需求明显下降,但应对需求的下行冲击,集运公司没有通过价格战来争夺市场份额,而是通过主动削减运力投放来保障运价,集运市场整体量跌价涨。

2020年下半年,国内生产恢复正常而海外疫情反复,全球对中国防疫物资和生产生活商品的需求带动中国出口持续超预期增长,尽管集运公司将前期削减的大部分运力重新投放市场,但海外疫情也导致海外港口作业效率下降,集装箱船及集装箱周转下降,使得行业供给一定程度受限,集运市场量价齐升,高度景气。

1.2、需求端回顾

欧美经济

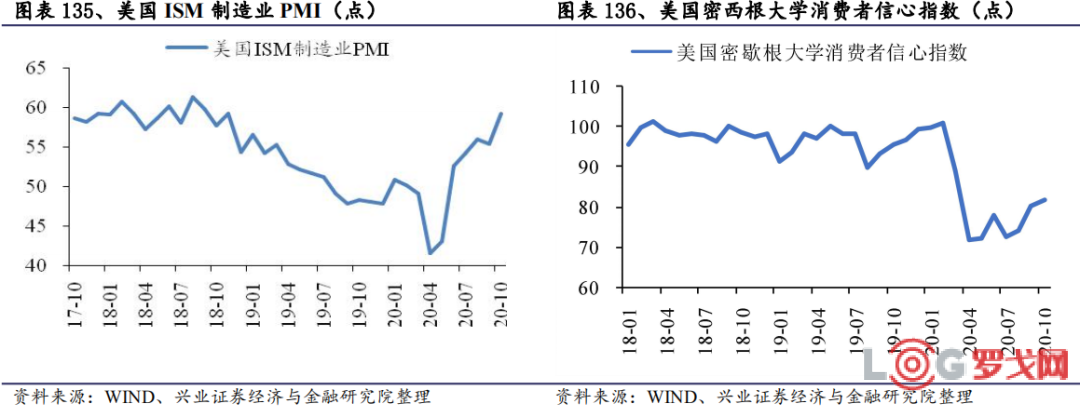

从制造业PMI走势来看,2020年上半年美国与欧洲经济景气度受到疫情的明显冲击,下半年制造业PMI持续回升。

亚洲出口情况

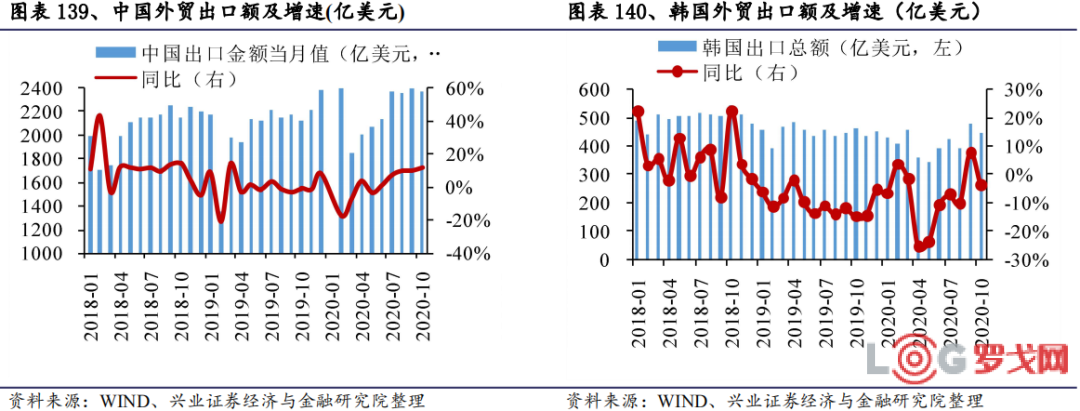

2020年前10月,中国外贸出口累计额20485.8亿美元,同比增长0.5%,增速较去年同期提升0.6个百分点。2020年前6个月中国外贸出口累计额同比下降6.2%,7月份中国外贸出口开始明显回暖,7-10月单月同比增速分别达到7.2%、9.5%、9.9%、11.4%,而去年同期仅为3.4%、-1.0%、-3.2%、-0.8%。

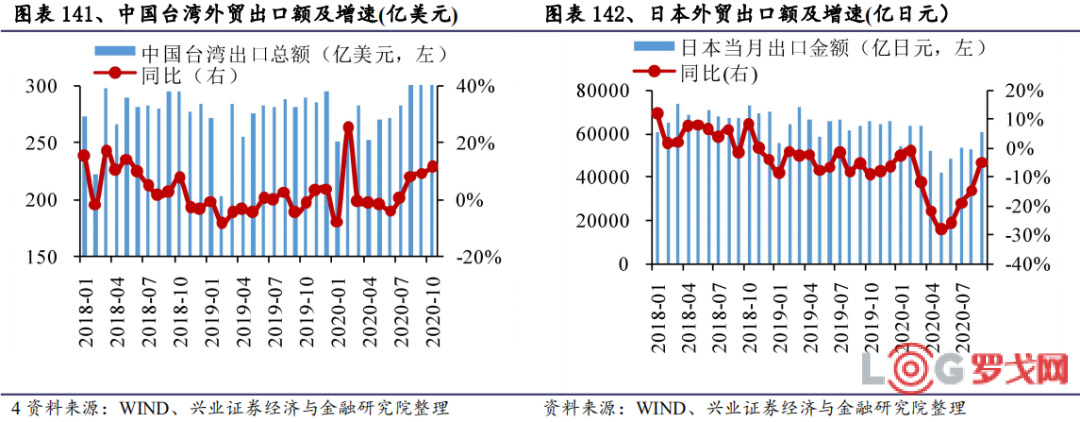

2020年前10月,韩国外贸出口累计额4159亿美元,同比下降8.1%。9月韩国外贸出口开始明显回暖,9-10月单月同比增速分别达到19.5%、11.4%。

2020年前9月日本外贸出口累计额490210亿日元,同比下降14.6%。8-9月日本外贸出口单月分别同比下降14.8%、4.9%,9月降幅缩窄。

2020前10月中国台湾外贸出口累计额2803亿美元,同比上升3.4%。8月中国台湾外贸出口开始明显回暖。8-10月单月同比增速分别达到8.3%、9.4%、11.2%。

欧美干线运量

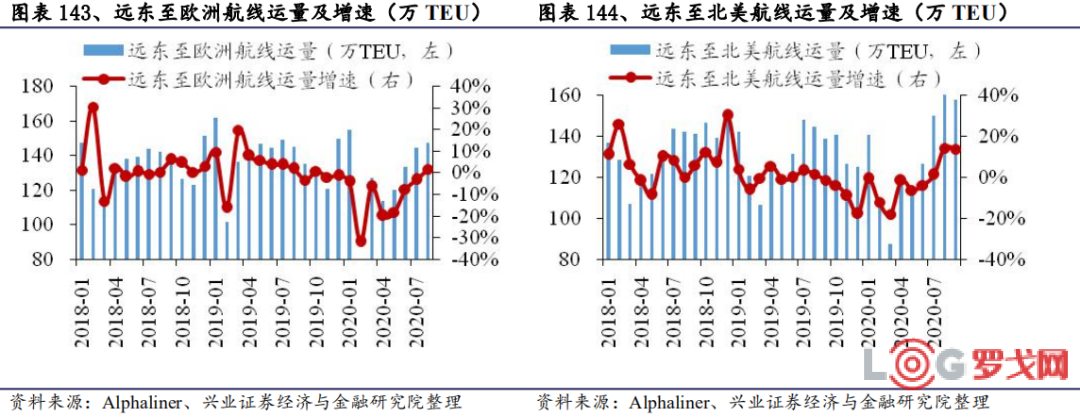

2020年前8月,远东至欧洲航线累计运量10111万TEU,同比下降10.3%,增速较去年同期下降14.9个百分点,主要受疫情冲击影响。单月来看,8月份运量同比增速开始转正,同比增长1.6%。

2020年前9月,远东至北美航线累计运量1165万TEU,同比下降0.8%,增速较去年同期下降1.3个百分点。单月来看,7月份运量开始同比增长,同比增长1.1%,8-9月份运量大幅提升,同比增长14%、13.6%,其中8月运量创历史新高。

1.3、供给端回顾

船队规模及闲置率

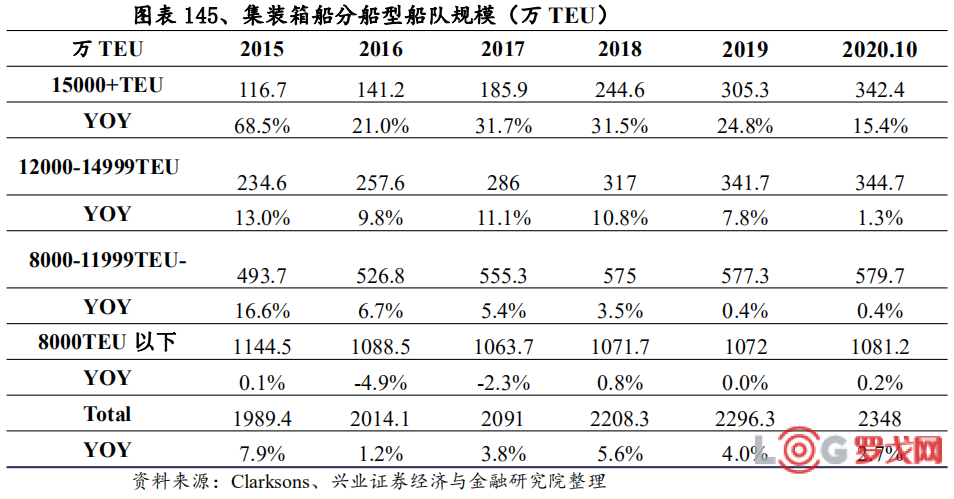

根据Clarksons数据,截止2020年10月底,集装箱船队总规模2348万TEU,同比上升2.7%。

根据Clarksons数据,2020年上半年,应对需求端的下行冲击,集运公司主动削减运力投放,集装箱船闲置率大幅上升,2020年6月达到最高11.3%;2020年下半年,随着需求恢复,闲置运力回归市场,闲置率迅速回落,2020年10月降至3.5%。

交船、拆解等情况

2020 年前 10 月,集装箱新船累计交付 70 万 TEU(占年初运力的 3%),同比下降 42.4%;累计拆解 18.4 万 TEU(占年初运力的 0.8%),同比减少 38.7%。

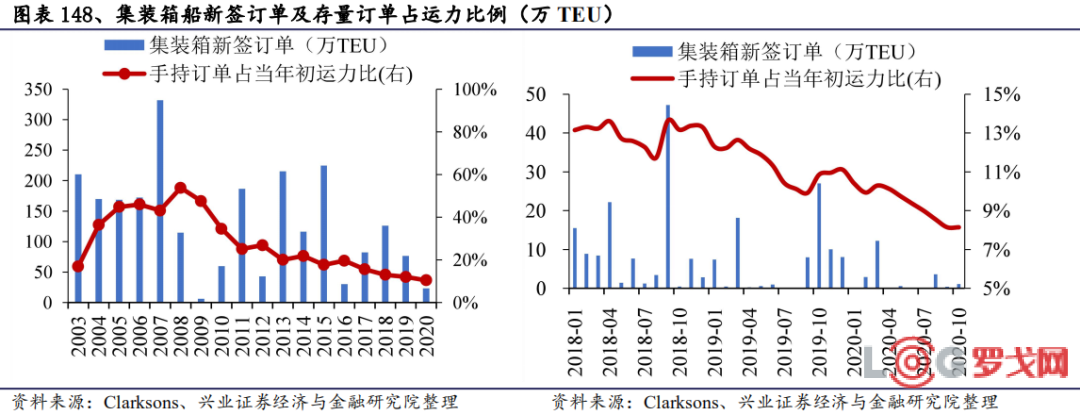

2020年前10月,集装箱船累计新签订单23.6万TEU(占年初运力的0.9%),同比下降90%。截止2020年10月底,集装箱船存量订单187万TEU(占2020年初总运力的8.1%)。

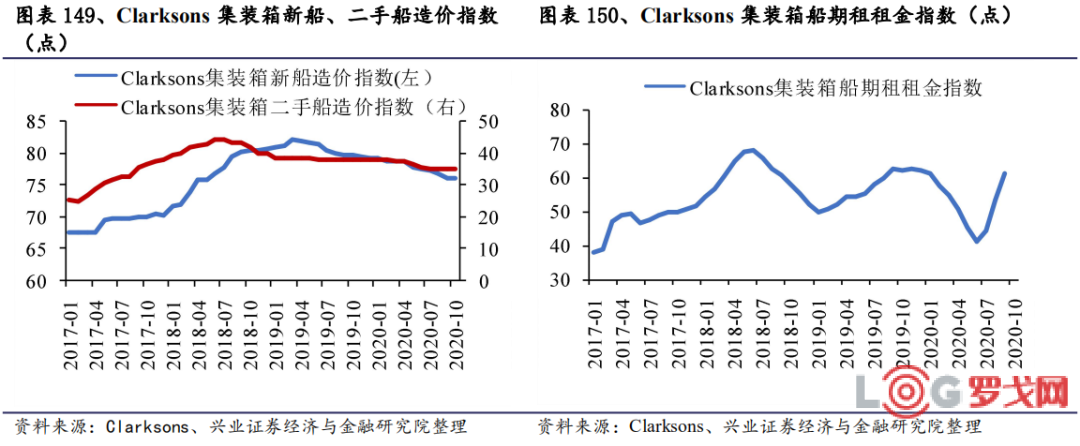

2020年10月,Clarksons集装箱新船造价指数同比下降4.8%;二手船价格指数同比下降6.7%;2020年10月,集装箱船期租租金指数同比上涨10%。

1.4、集运市场供需预测

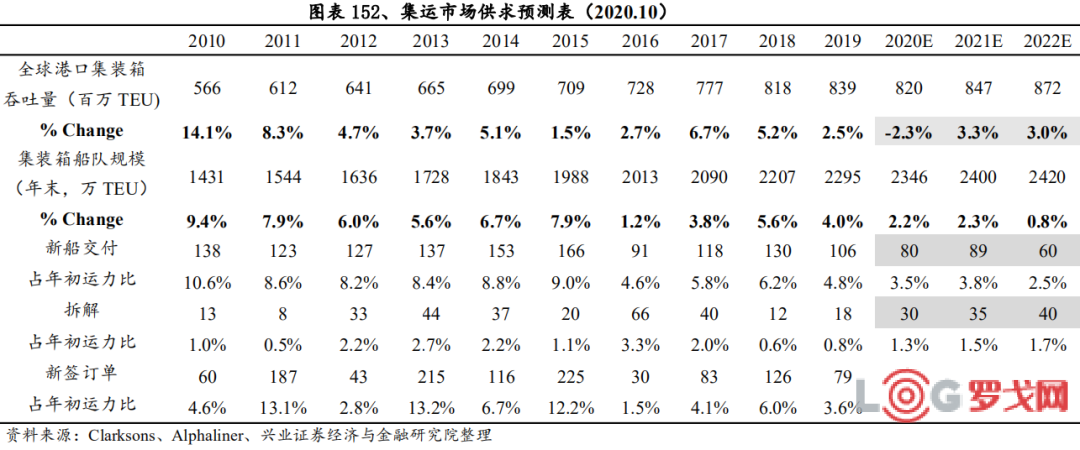

供给预测,根据存量订单数据,假设70%按期交付率,预计2020-2022年集装箱新船交付80、89、60万TEU,假设2020-2022年拆船30、35、40万TEU,预计2020-2022年集装箱船运力增速为2.2%、2.3%、0.8%。

需求预测,今年以来集运需求受到疫情的影响,波动较大,我们参考集运咨询公司Alphaliner对2020-2021集运需求增速的最新预测,预计2020-2021年集运需求增速-2.3%、3.3%,假设2022年集运需求增速恢复正常增长3%,预计2020-2022年集运需求增速-2.3%、3.3%、3%。

二

数据追踪

2. 油运市场:短期市场低迷,中期有望回暖

2.1 运价走势

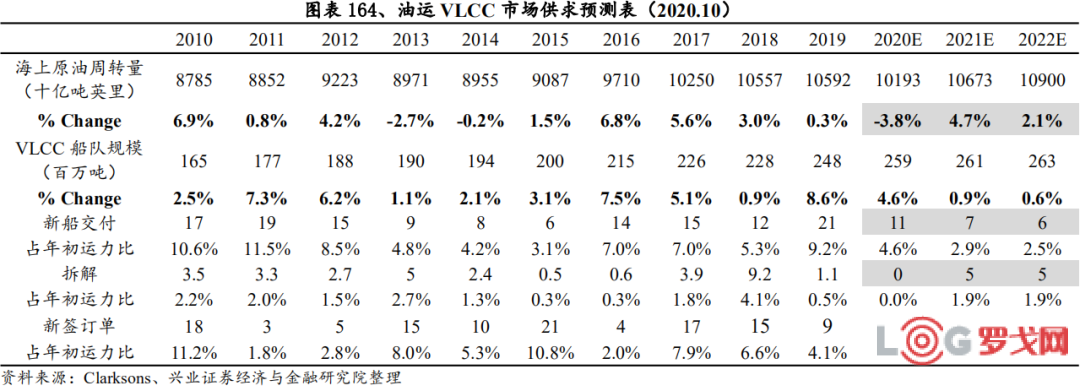

2020年前10月,VLCC-TD3C TCE均值5.5万美元/天,同比增长72.1%。

2020年受疫情及油价大幅波动影响,油轮市场运价剧烈波动。上半年,国际原油价格战导致油价大幅下跌,并且呈现远期大幅升水结构,刺激原油运输需求及储油需求,市场运价暴涨,一度突破历史高点。

下半年随着OPEC+达成减产协议,原油运输需求明显下降,并且随着油价反弹,远期升水大幅缩窄,新增储油需求大幅下降,市场运价大幅回落。

2.2、需求端回顾

2020年前10月,布伦特原油均价42美元/桶,同比下跌33.9%。

根据OPEC公布的月度产量数据进行简单平均,2020年前9月OPEC原油产量平均2591万桶/天,同比大幅下降13.5%。2020年4月份,OPEC达成减产协议,从单月产量来看,5月份开始产量大幅下降19.3%,6-9月分别同比下降25.5%、21.4%、19%、16.1%,这也是5月份开始运价大幅回落的重要原因。

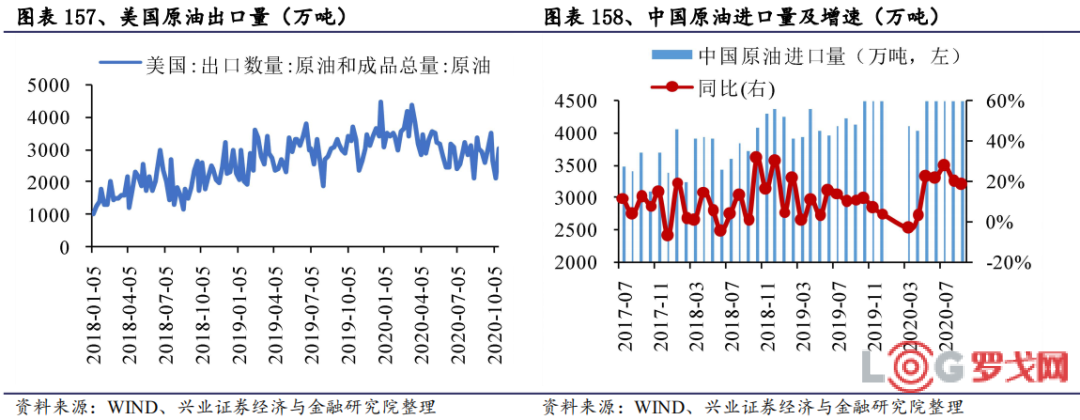

根据EIA公布的美国原油出口周度数据进行简单平均,2020年前10月美国原油出口31.3万桶/天,同比增长8%,增速大幅下降48.8个百分点。

2020年前9月,中国原油累计进口量4.2亿吨,同比上升12.7%,增速较去年同期提升3个百分点;日本原油累计进口量1326亿升,同比下降5.3%,增速较去年同期下降1.9个百分点。

2.3、供给端回顾

船队规模

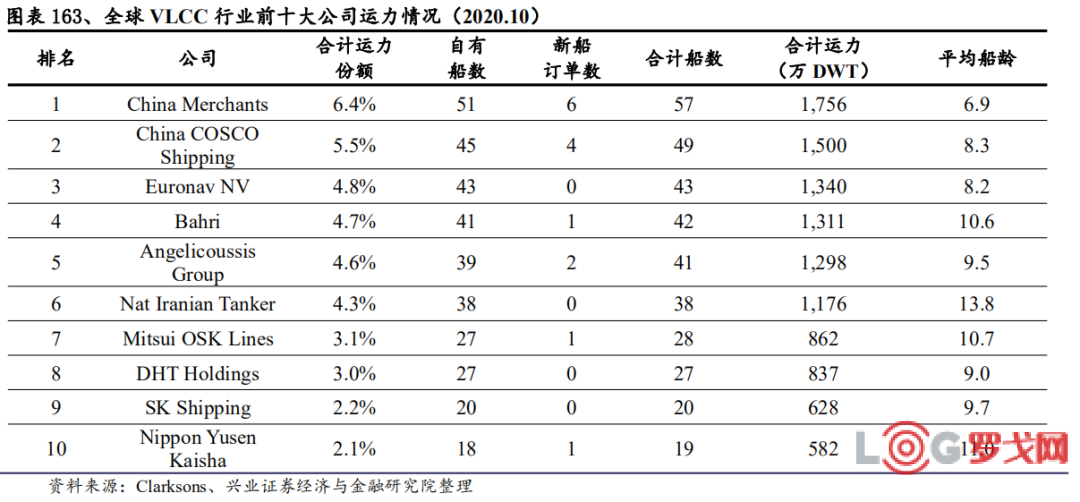

根据Clarksons数据,截止2020年10月底,VLCC船队总规模2.6亿DWT,同比增长4.0%。

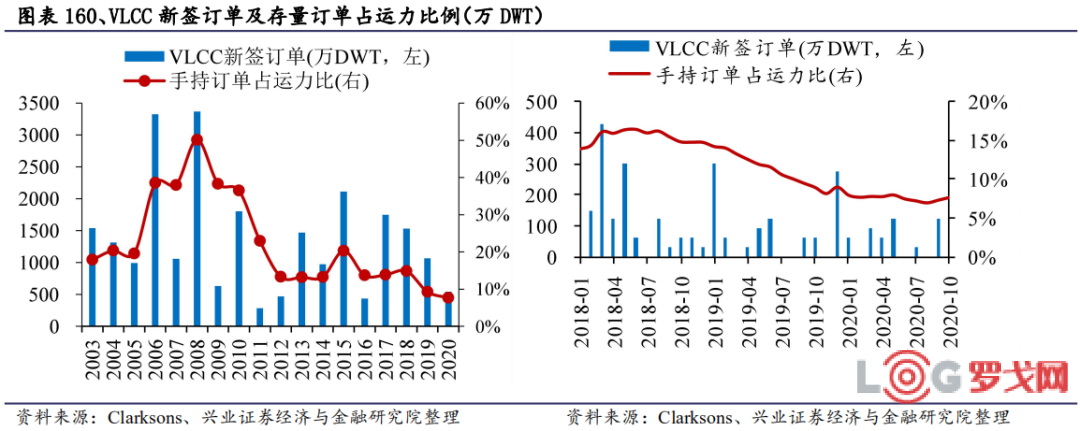

交船、拆解等情况

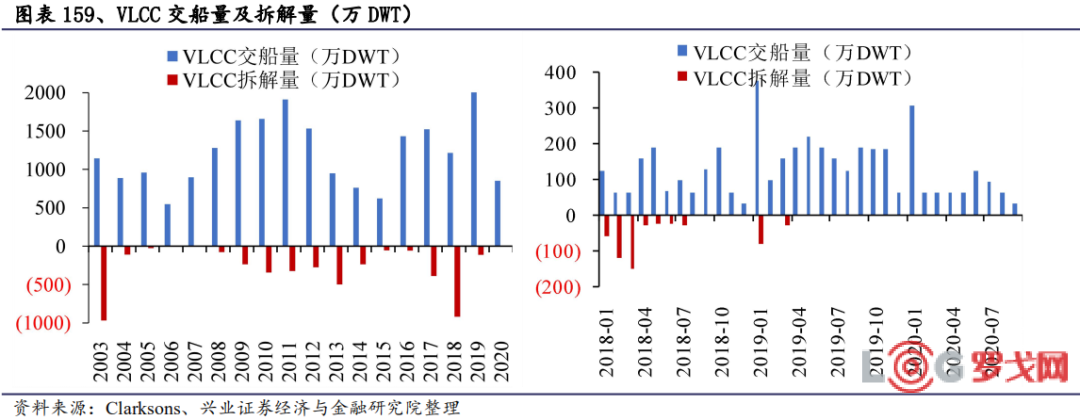

2020年前10月,VLCC新船累计交付883万DWT(占年初运力的3.6%),同比减少52.6%;没有老旧船舶拆解。

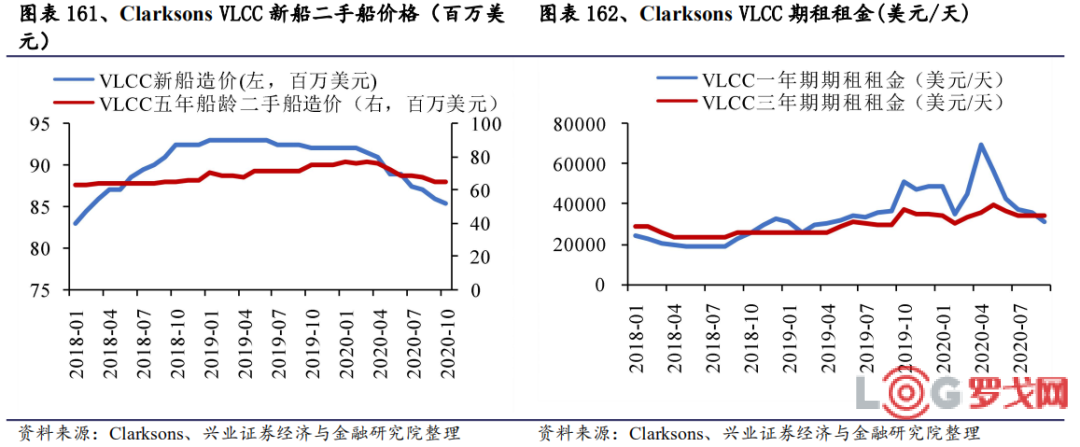

船价及租金变化

2020年10月,VLCC新船造价8500万美元,同比下降7.6%;VLCC五年船龄二手船价格6500万美元,同比下降13.3%。

2020年10月,VLCC一年期期租租金25900美元/天,同比下降49.6%;VLCC三年期期租租金28200美元/天,同比下降24.8%。

2.4、油运市场供求预测

供给预测,根据存量订单数据,假设70%按期交付率,预计2020-2022年VLCC新船交付1100、700、600万DWT,假设2020-2022年拆船0、500、500万DWT,预计2020-2022年VLCC运力增速为4.6%、0.9%、0.6%。

需求预测,受疫情影响,全球原油消费低迷,主要产油国大幅减产,导致原油运输需求下降,需求的恢复取决于疫情的发展,我们参考Clarksons的最新预测,预计2020-2021年油运需求增速-3.8%、4.7%,假设2022年需求恢复正常增长2.1%,预计2020-2022年油运需求增速-3.8%、4.7%、2.1%。

三

投资建议

集运行业:

短期来看,国内出口向好,集运需求旺盛,而海外疫情导致供给一定程度受限(海外港口作业效率下降,导致集装箱船及集装箱周转下降),运价维持高位;

中长期来看,行业供给增速趋缓,不出现大规模订单的情况下,2022年以后供给有望不再增长,而正常情况下,3-4%的全球GDP增速对应3-4%的需求增长;2016年行业并购潮带来市场集中度进一步提升,今年上半年应对需求下行时行业选择削减运力而非打价格战,多数集运公司反而获得不错的盈利,行业底部夯实,基于供求改善和市场结构改善,预计行业中长期趋势向上,建议投资者择机配置中远海控(A/H)。

油运行业:

短期来看,今年上半年受油价大幅波动等特殊因素影响,市场高度景气,不过应对疫情带来的全球原油消费低迷,主要产油国大幅削减产量,下半年原油运输需求低迷,导致市场运价大幅回落,短期难有明显起色。

中长期来看,油运行业供给端优化空间较大,新船订单处于历史低位,而潜在可拆解的老旧船舶较多,预计2021年以后供给增速将明显放缓,若疫情得以控制,油运需求恢复正常,市场有望重新向上,建议投资者择机配置中远海能(A/H)、招商轮船。

风险提示:汇率、油价大幅波动,一次冲击后需求恢复速度低于预期、海上安全事故,电商增速下滑,中美贸易谈判结果低预期,全球经济及贸易形势恶化。

说明

注:文中报告节选自兴业证券经济与金融研究院已公开发布研究报告,具体报告内容及相关风险提示等详见完整版报告。

证券研究报告:【兴证交运】航运行业年度策略:集运市场短期高度景气,中期趋势有望向上

对外发布时间:2020年11月20日

报告发布机构:兴业证券股份有限公司(已获中国证监会许可的证券投资咨询业务资格)

本报告分析师 :

张晓云SAC执业证书编号:S0190514070002

王品辉SAC执业证书编号:S0190514060002

王春环SAC执业证书编号:S0190515060003

吉理 SAC执业证书编号:S0190516070003

孙修远SAC执业证书编号:S0190518070002

破译汽车物流供应链背后的京东力量:从LEED金级BTS定制仓到7个月全托管高质量交付

3926 阅读

快运江湖的“老大哥”回来了!

1594 阅读

供应链管理40年简史:概念与实践的螺旋互动

1300 阅读Gartner仓库五级模型:不仅仅是分类,而是价值地图

1244 阅读外卖平台配送系统:算法实现时效、效率与成本精妙平衡

979 阅读零售精益型物流网络标杆:沃尔玛

806 阅读零售运营管理的天花板:生鲜供应链管理

835 阅读关于河南伍伍品牌管理有限公司2025年度仓储服务、物流运输服务的招标公告

736 阅读永辉下半年扩张前置仓

732 阅读2024年快递业务收入完成1.4万亿元,业务量完成1750.8亿件

758 阅读