[罗戈导读]竞争格局趋缓,差异化定位下流量端实现49%同比增长。

[罗戈导读]竞争格局趋缓,差异化定位下流量端实现49%同比增长。

核心观点

竞争格局趋缓,差异化定位下流量端实现49%同比增长。公司21全年的平均DAU yoy+16.5%达3.08亿,人均时长yoy+27.7%达111.5 min/天,总时长yoy+49%。4Q21的 DAU/时长同比分别增长19%/32%,在非用户旺季维持总流量池的环比增长,说明公司组织架构优化的效果逐步体现,行业竞争格局也逐渐趋缓,公司去中心化、重私域的社区定位给用户提供了差异化的价值。

基于流量池的商业化变现效率提升,收入端整体超预期。2021公司实现收入811亿,yoy+38%超预期。分业务看:

1)广告业务:21年收入yoy+95.2%超预期,单位DAU产生广告收入yoy+68%,和竞对差距进一步缩小;广告主数量(yoy+60%)和ARPU均有所提升;21年品牌广告收入同比增长超150%,收入占比提升。

2)电商业务:21年电商内容总时长yoy+50%以上,全年GMV yoy+78%至6800亿元超预期,单位时间内的电商转化效率有所提升;公司在4Q21基本完成了直播电商的闭环,快手小店GMV占比近99%;“大搞品牌”战略下品牌电商快速增长,4Q的GMV是1Q的9倍以上;“大搞服务商”战略下,21年吸引服务商超过500家。受益于电商GMV增长,公司其他服务收入21年yoy+99.9%

3)直播业务:21全年收入yoy-6.7%达310亿,4Q单季 yoy+11.7%至88.27亿,自3Q20以来首个季度同比增速转正。主要由于公司加大和公会合作,优化直播内容,并增加直播在公域的曝光。

进入降本增效周期,费用投入得到有效控制。4Q21毛利率41.5%,同比有所降低(由于分成成本、内容成本等增加);销售营销费用连续2个季度实现绝对额的下降(由于海外预算收缩,及国内竞争格局趋缓带来的获客和维系成本下降);公司21年底开始人员优化, 4Q员工成本首次出现绝对额的环比下降。管理层在业绩会上表示对22年实现单季度国内业务调整后净利润转正有信心。

财务预测与投资建议

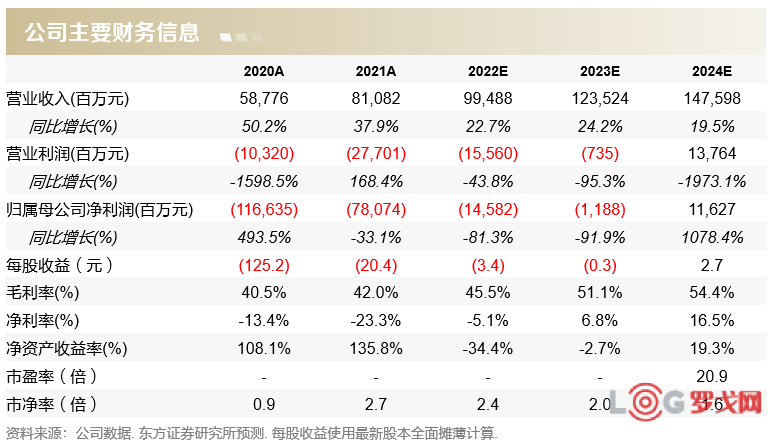

我们预计22-24年公司实现收入995/1,235/1,476亿元,yoy+23%/24%/20%,采用PS估值,参考可比公司给予公司23年2.8xPS估值,合理价值为 3,424亿CNY/ 4,216亿HKD(汇率0.812),目标价 98.83港元/股,维持“买入”评级。

风险提示 成本和费用优化不及预期,电商生态增长不及预期,海外业务进展不及预期

报告正文

4Q21财报:收入和电商GMV超预期

公司发布2021年四季度业绩:流量端基本符合预期;4Q21单季度收入244亿元(yoy+35%),超出我们此前预期的232亿元(yoy+28%),其中广告业务同比增长55.5%(预期53.6%),直播收入同比增长11.7%(预期0.2%),电商GMV同比增长36%至2403亿元(预期2302亿元);Non-GAAP净利润-35.7亿元,略低于我们的预期。21全年实现收入811亿,yoy+37.9%,实现Non-GAAP净利润-189亿元,利润率-23.3%。

流量端:DAU创新高,人均单日时长维持近120min

用户数:4Q21 DAU创新高。4Q21快手应用的平均 MAU yoy+21.5%至5.78亿,平均 DAU yoy+19.2%至3.20亿,维持20%左右的同比增长速度,在非用户数旺季维持用户的环比增长,说明公司组织架构优化的效果逐步体现,行业竞争格局也逐渐趋缓。

用户维持高黏性,社区氛围持续提升,维持去中心化的流量格局。访问频次方面,快手应用4Q21的平均DAU/MAU为55.9%,环比持平。4Q21的人均单日时长yoy+32%至118.9分钟,与前一季度基本持平,用户保持高黏性。截至21/12,快手上累计有超过163亿对互相关注,同比增长了68%,维持良好的社区氛围。此外,平台的流量格局仍然是去中心化的,4Q21中腰及长尾创作者的内容贡献了平台80%以上的VV消费,且这一比例在持续的提升。

海外方面:精细化投入的同时维持流量增长。2021年下半年,快手海外业务专注于优化本地基础设施,投资内容和产品,加大对优质版权和内容创作者激励计划的投资。2021年下半年,即使获客预算更节制,快手海外市场的DAU、用户使用时长、留存率仍然保持提升。

收入:广告/电商/直播表现均超预期

4Q21,公司收入244亿元(yoy+35%),略高于我们此前的预期232亿元。其中广告仍然是公司贡献最大收入,占比提升至54%以上,维持55.5%的较高同比增速;直播打赏收入同比增速自3Q20以来首次由负转正,且增速11.7%超预期;其他服务收入在电商GMV的增长驱动下实现同比40.2%的增速。2021全年收入811亿元(yoy+37.9%),广告/直播/电商等其他业务收入分别增长95.2%/-6.7%/99.9%。

广告业务:流量池和单位流量变现效率双提升

2021年广告收入增长翻倍,品牌广告占比提升。4Q21收入132亿元,yoy+55.5%,广告收入占比达54.2%;单位DAU的广告收入4Q21为40.9元/人,yoy+30.5%。2021全年广告收入427亿元(yoy+95.2%),从用户价值角度看,单位DAU产生的广告收入yoy+67.6%至138.4元/人;从广告主角度看,2021年快手的广告商数量同比增长超过60%,广告收入增速高于广告主增速,说明广告主的ARPU持续增加。其中,2021年品牌广告收入同比增长超过150%,收入占比进一步提升。

电商及其他业务:GMV增长超预期,品牌渗透率提升

4Q21公司电商交易总额达2403亿元,yoy+36%(高于市场一致预期2245亿),单位MAU对应的GMV为416元/人/季,yoy+11.7%。2021年,快手上电商内容的总用户时长同比增长超50%,全年GMV yoy+78%至6800亿元,增速高于电商总时长的增速,说明单位时间内的电商转化效率有所提升。

用户的黏性在不断提升:4Q21电商业务的重复购买率同比增长超过5个百分点;消费金额也在提升,21年单位MAU对应的GMV为1,250元/人/年,yoy+58%。

直播电商基本完成闭环:快手小店GMV占比(即在快手站内闭环成交的比例)在4Q21达到98.8%(21/11快手开始切断直播间的外链链接),电商成交基本完成闭环。

电商生态逐渐完善:好物联盟升级为“快分销”,4Q21超过30%的电商GMV来自快分销;公司大力引入服务商,至2021年底平台吸引服务商超过500家。

品牌渗透在提升:2021年下半年,公司成立了大客户团队,成为服务及赋能品牌的有力补充;4Q21,平台上知名品牌自播的电商GMV是1Q21的9倍以上,增速远高于电商大盘,说明品牌商品的成交额占比在迅速提升。

其他服务收入(含电商)4Q21同比增长40.2%达23.67亿元,扶持商户货币化率环比降低。如果假设其中95%的收入均来自电商,则电商部分的佣金率为0.94%,相比前序季度(约为1.01%)有所下滑,主要是为了扶持商户和品牌。

直播:新增公域流量曝光,付费用户止跌回升

直播打赏收入yoy+11.7%至88.27亿元(自3Q20以来首个季度同比增速转正)。拆分不同指标来看:

- 直播付费用户数:4Q21月均付费用户数达4,850万,yoy-4.5%,qoq+5.2%。4Q平台加大和公会的合作、增加直播间在公域曝光,平台直播的用户参与度环比提升,付费用户/MAU的比例由3Q21的8.0%提升倒4Q21的8.4%。

- ARPPU持续提升:4Q21单付费用户的月均付费金额yoy+17.2%至60.7元/月,环比同样提升。

成本和费用:毛利率同比降低,销售费率环比继续降低

分成成本增加、内容投入成本加大,毛利率同比降低。4Q21毛利率同比降5.4pct至41.5%,虽然高毛利的广告收入占比提升,但毛利率同比下滑,主要是由于:1)收入分成成本费率由4Q20的28.4%提升至4Q21的33.5%,主要由于直播公会分成成本比例提升、电商服务商的分成成本增加等;2)人员成本的增加(人员费率由4Q20的3.1%提升至4Q21的3.7%);3)以及内容成本(记入「其他销售成本」项)的提升,内容成本主要用于购买版权(如奥运会、短剧、综艺等)及激励内容创作者,其金额由4Q20的4.26亿元增长到4Q21的11.76亿元。

销售费用4Q投入环比降低,海外专注重点区域,国内获客成本降低。4Q销售费用投入102.3亿元,连续2个季度维持实现绝对额的降低(2Q/3Q分别为112.7亿/110.2亿),销售费率环比下降至41.9%(同比增加4.4 pct)。下降的原因包括:

1)海外更加专注内容、产品、算法的优化,2021下半年开始实施更加节制的投放预算;

2)国内的获客和维系成本有下降趋势,管理层在业绩交流会上表示,单用户的获客成本和单用户的维系成本保持下降(维持3Q21的趋势)。计算LTM的平均获客成本,4Q21为62.0元/人,相比3Q环比减少。

公司的研发费率、行政费率提升。4Q21公司研发费率同比提升3.0 pct至16.4%(其中股权激励费率增加1.1 pct),行政费率同比提升0.5 pct至3.8%。

公司的员工成本出现绝对额的环比下降。根据公司已经公布的财务数据,公司的员工成本自3Q19(11.46亿元)以来每个季度均保持上升趋势,到3Q21达到高峰(60.92亿元),而4Q21公司进入降本增效周期,员工成本首次出现绝对额的环比下降(58.61亿元),费率也环比下降至24.0%(同比仍然提升5.0 pct),预计公司的降本增效的效果将在2022年进一步体现。

4Q21亏损金额环比基本持平,亏损率环比略微缩窄。公司4Q21经调整的净利润为-35.69亿元,略低于我们此前的预期-31.64亿元,亏损率达14.6%,亏损率环比缩窄。经调整EBITDA为-12.9亿元,亏损率为5.3%,环比缩窄。在降本增效的战略下,22年公司的亏损水平有望进一步缩窄,公司管理层在公开业绩交流会上表示,对22年实现单季度国内业务调整后净利润转正有信心。

公司4Q21的经营活动净流入2.31亿,21全年净流出55.19亿元。截至21年底,公司现金及等价物和短期定期存款共364亿元,储现金备充足。

盈利预测与估值

我们认为公司将会持续进行社区生态的建设(加强内容和创作者的投入、丰富内容垂类),并不断改善商业化广告和电商的基础设施、经营能力,预计线上营销服务和电商收入将维持高速增长,直播收入维持稳定增长态势。我们预计2022-2024年公司实现收入995亿/1,235亿/1,476亿元,同比增长23%/24%/20%。

盈利预测假设调整情况:

- 总收入:调整不大,维持广告和电商高增长、直播收入平稳增长的预测。

- 毛利率:由于公司开始采取降本增效的措施,开始优化人员成本、服务器等费用支出,因为我们将22/23年的毛利率由之前的42.8.%/49.4%上调至45.5%/51.1%。

- 费用率:由于国内行业竞争格局趋缓、海外收缩投放预算,公司销售费用连续2个季度实现绝对额的下滑,我们预计在降本增效周期里,公司未来的销售费用投放将更加精细化,因此将销售费率的假设由之前的45.4%/37.2%下调至41.8%/34.2%;研发费用方面,由于公司在不断优化人效,人员成本在4Q21也出现了绝对值下降的拐点,因此我们将研发费率的预测由之前的17.3%/16.0%下调至16.4%/14.9%。

由于公司尚未盈利,我们采用PS估值法,参考可比公司估值水平给予公司23年2.8xPS估值,公司合理价值为3,424亿CNY,折合4,216亿HKD(港币兑人民币汇率0.812),目标价98.83港元/股,维持“买入”评级。

风险提示

成本和费用优化效果不及预期:如果公司面临的行业竞争格局进一步加剧,内部组织架构效率改善不及预期,或是和生态伙伴的合作成本提升超出预期(例如直播公会分成、电商服务商分成等),那么成本和费用优化的速度有不及预期的风险。

电商生态增长不及预期:直播电商是快手商业化下一阶段的发展重点,如果品类拓展、商户和达人管理、用户心智加深、基础设施完善的推进进度不及预期,则直播电商的GMV及收入有不及预期的风险。

海外业务进展不及预期:如果海外地区遇到地缘政治风险,或者产品、算法、运营等能力和竞对想比不能产生足够竞争力,海外业务有进展不及预期的风险。

【社招管理岗】最新宝洁全职管理岗位合集

6128 阅读

苹果社招运营与供应链类岗位

3982 阅读

白象食品2025全球校园招聘供应链类等岗位,截至25年6月1日

3700 阅读顺丰社招运作主管;KA客户经理;SME客户经理;供应链财务岗;网点主管等

3600 阅读菜鸟社招供应链BD;供应链KA项目专家;业务拓展(海外仓)等

3503 阅读华住集团2025届秋季校园招聘供应链管理等岗位

3270 阅读美团社招短驳运输主管;蔬果招商采购专家;前置仓运营;调度主管;运力策略运营专家等

3247 阅读淘天物流部社招履约产品、产品经理、商业数据分析

3189 阅读石头科技25届校园招聘供应链类岗位

3186 阅读零跑汽车2025届校园招聘供应链类等岗位

2946 阅读