[罗戈导读]电商快递即将迎来传统旺季,预计2022年10-11月将迎季节性提价,且旺季规模不经济或再次减弱,四季度盈利有望超预期表现,维持增持。

[罗戈导读]电商快递即将迎来传统旺季,预计2022年10-11月将迎季节性提价,且旺季规模不经济或再次减弱,四季度盈利有望超预期表现,维持增持。

电商快递即将迎来传统旺季,预计2022年10-11月将迎季节性提价,且旺季规模不经济或再次减弱,四季度盈利有望超预期表现,维持增持。

一、“双十一”仍将成就快递旺季,旺季规模不经济或继续减弱。

“双十一”电商大促在即,市场对消费较为担忧,但预计大促期间快递量仍将呈现巨量峰值,且仍有望同比保持较明显增长。巨量峰值往往导致快递企业四季度出现规模不经济,以往四季度旺季利润率反而全年最低。过去数年,快递企业旺季规模不经济有所减弱,助力四季度盈利能力改善。(1)电商快递旺季前上调价格已成行业惯例,旨在主动控制旺季快递峰值规模。(2)近两年“双十一”电商总成交额增速放缓且峰值回落,以及两阶段尾款支付模式,均有效平滑旺季快递峰值。其中,旺季提价是快递公司主动策略,为市场高度关注。

二、旺季提价应对临时性成本上升,2021Q4叠加价格修复导致盈利修复超预期。

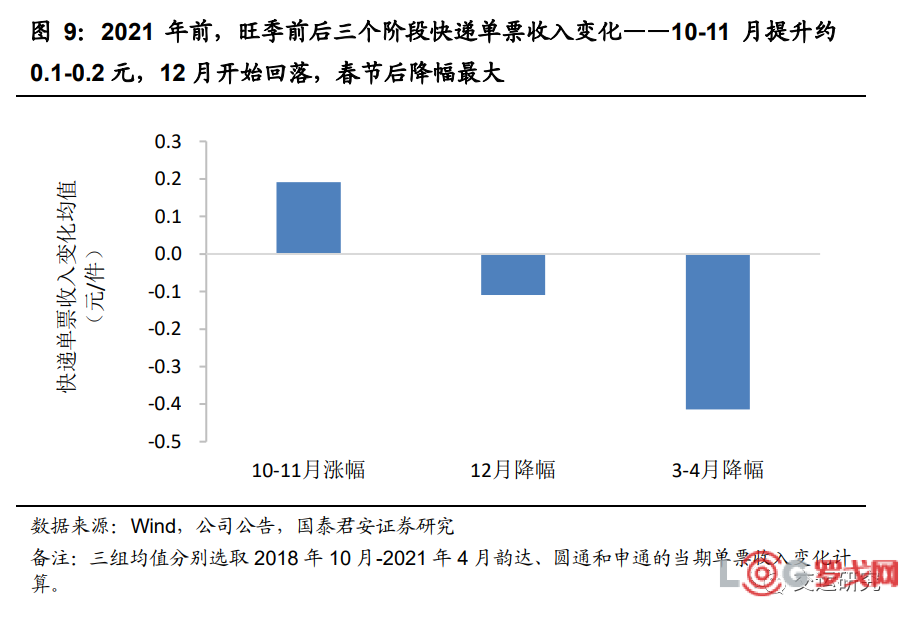

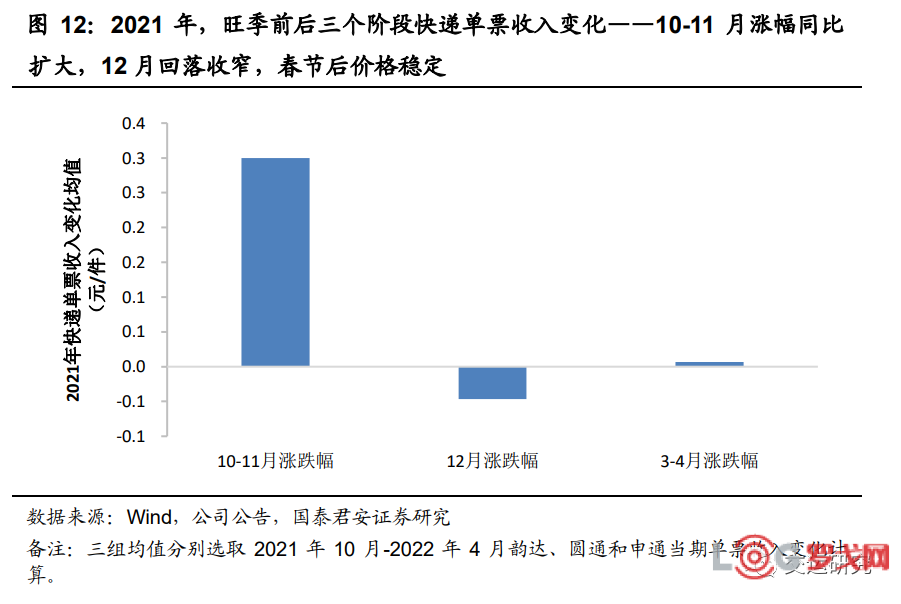

根据我们对历史数据的统计,传统旺季前后头部企业单票收入变化规律大致呈现三个阶段:(1)“双十一”前,10-11月单票收入普遍提升0.1-0.2元;(2)“双十一”后,12月单票收入回落;(3)春节后,3月单票收入下降幅度最大。2021年旺季提价幅度与持续性表现均好于历史规律,主要源于叠加了集体派费上调与“非理性价格战”后的价格修复。同时,叠加商流规模降速峰值回落促成的旺季规模不经济减弱,2021年Q4旺季头部企业率先盈利能力超预期修复。

三、头部企业盈利修复目标仍坚定,预计2022年旺季季节性提价可期。

过去一年电商快递市场非理性价格战得到有效遏制,行业竞争阶段趋缓,头部企业盈利修复目标坚定。年初以来,虽有疫情阶段影响,但头部企业价格策略稳健,单票收入中枢保持平稳。我们认为当下监管层态度清晰,且头部企业四季度盈利目标明确,预计2022年旺季价格策略仍将遵循行业季节性规律,有望在10-11月逐步针对“双十一”大促期间进行积极的季节性提价,以对冲旺季临时性成本上升。同时,若大促期间商流较往年继续规模降速峰值平滑,有望进一步减弱快递旺季规模不经济程度,有利于Q4盈利超预期表现。

四、投资策略:四季度盈利有望超预期表现,全年业绩增长确定,维持增持评级。

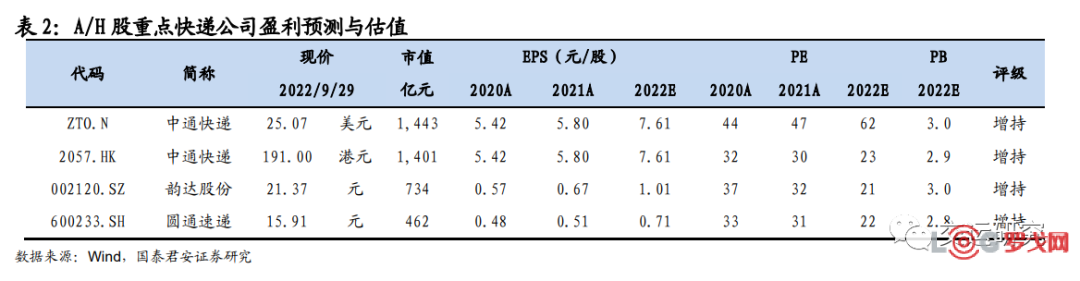

2022年行业竞争阶段性趋缓,疫情不改盈利修复趋势,全年业绩增长确定。旺季在即,预计头部企业将积极提价,且规模不经济减弱有望助力盈利超预期表现,催化市场乐观预期。维持中通快递、韵达股份、圆通速递“增持”评级,受益标的顺丰控股。

五、风险提示。

消费下行风险;监管过度干预;电商资本行为。

目录

“双十一”最初源于淘宝商城于2009年11月11日举办的促销活动,至今十余年,众多品牌与电商企业参与,已发展成为全网年度最大盛事。过去数年,全网“双十一”当日GMV同比增速已明显放缓,但仍是全年日均GMV的十余倍。当下市场对消费较为担忧,但预计大促期间快递量仍将呈现巨量峰值,且仍有望同比保持较明显增长。

商流峰值对电商快递后续履约产生巨大挑战,不仅导致规模不经济,亦显著影响电商购物体验。根据观察,过去数年,电商与快递企业合作,尝试通过三种方式提升履约服务。

第一,“双十一”提前预售,精准提前完成商品在物流环节的准备工作。

第二,“双十一”提前付款发货,实现快递量从11月向10月的部分分担。

第三,快递企业旺季前上调价格,平滑峰值快递量,提升服务质量。

其中,快递旺季提价,是快递公司主动策略,过去数年已成为行业惯例,旨在主动控制旺季快递峰值规模。

“双十一”电商大促临近,电商快递即将迎来传统旺季,我们与大家一同回顾过去数年旺季前后的快递单票收入变化规律。预计2022年10-11月将迎季节性提价,旺季规模不经济或再次减弱,四季度盈利有望超预期表现,维持快递业增持。维持中通快递、韵达股份、圆通速递“增持”评级,受益标的顺丰控股。

近几年全网“双十一”当日GMV同比增速已明显放缓,但绝对值仍是全年日均GMV的十余倍。商流峰值对电商快递后续履约产生巨大挑战,不仅导致规模不经济,亦显著影响电商购物体验。

1.1

“双十一”电商大促导致峰值巨大

近几年全网“双十一”当日GMV同比增速已明显放缓,但绝对值仍是全年日均GMV的十余倍。当下市场对消费较为担忧,但预计大促期间快递量仍将呈现巨量峰值,且仍有望同比保持较明显增长。

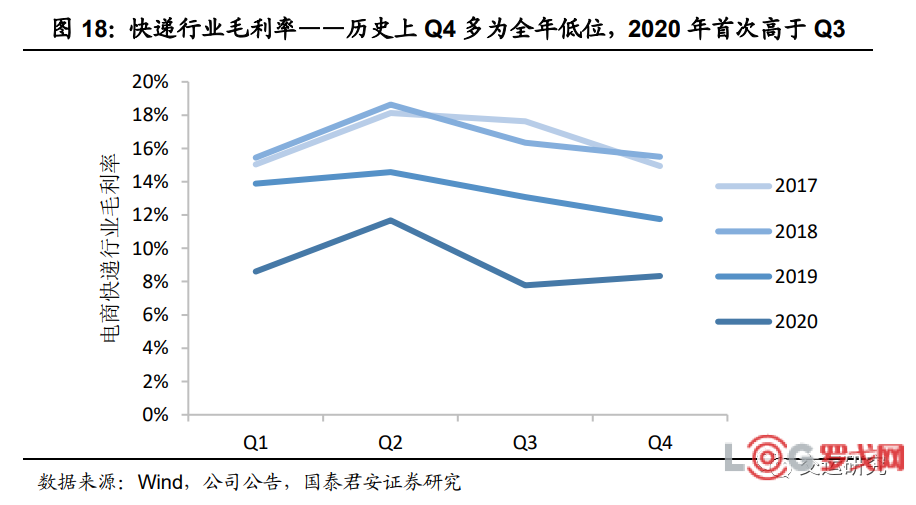

商流峰值对电商快递后续履约产生巨大挑战,不仅导致规模不经济,亦显著影响电商购物体验。从快递公司盈利能力来看,旺季的规模不经济导致,以往四季度利润率反而全年最低。

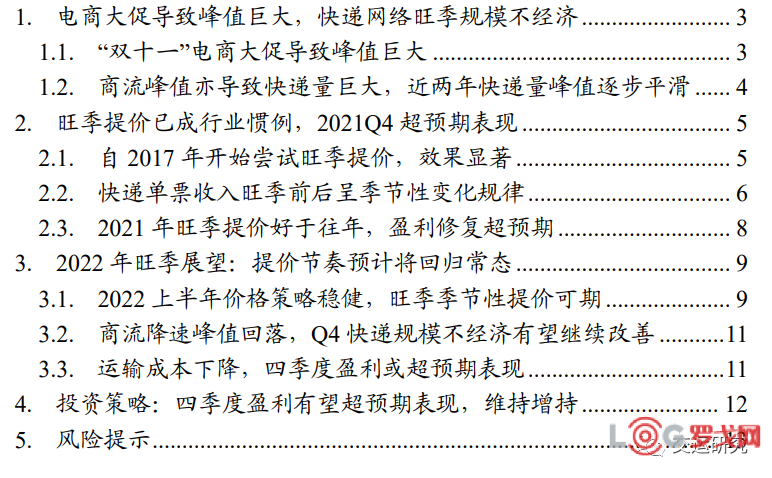

从商流来看,近年来“双十一”全网GMV增速已逐渐放缓。除了其他电商平台竞争边际分流之外,我们推测直播间日常分流与促销常态化也可能是重要原因。以阿里为例,过去四年“双十一”GMV增速逐年放缓,并于2021年与全年GMV增速接近。

“双十一”全网GMV增速虽已逐渐放缓,但其峰值仍巨大。以阿里为例,其2019年“双十一”当日GMV达到2684亿元,约为全年日均GMV的14倍。

近两年“双十一”大促提前,导致销售峰值平滑

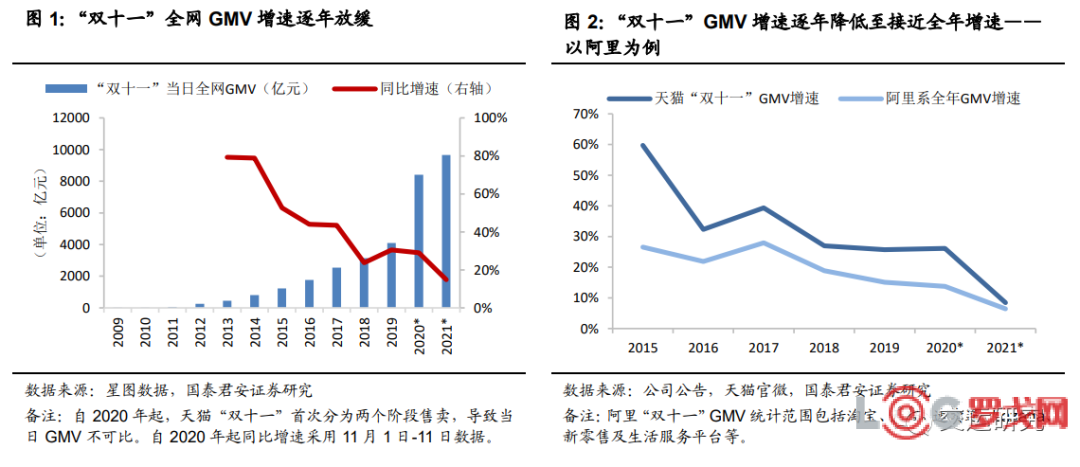

从2020年开始,天猫、京东、苏宁易购等电商平台首次将促销活动分为两轮进行。两波预售分别针对不同的商品品类,将“双十一”的流量再一次分散,2021年第一次预售的时间提前1天至10月20号晚上8点开始。

2020年和2021年与往年不同的是,往年虽然也有预售时间,但是结算时间仅在“双十一”当天,货流峰值只有一波;而近两年的结算时间分别安排在了11月1日前后和11月11日前后,货流峰值分为两波,进一步平滑了“双十一”期间GMV的峰值。

1.2

商流峰值亦导致快递量巨大,近两年快递量峰值逐步平滑

“双十一”快递量为平时的 2-3 倍

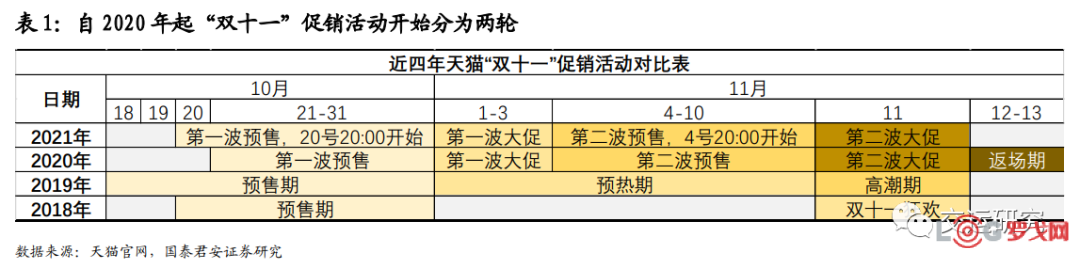

大促活动导致电商快递量淡旺季特征明显。据统计,历年“双十一”当日快递量均为当年最高,约为全年日均件量的2-3倍。其中,2021年“双十一”当日峰值快递量同比增长相对有限,但仍为全年日均件量的2.3倍。

快递峰值导致规模不经济

巨大的快递峰值,与快递网络产能弹性相对有限,导致电商大促头几年旺季“爆仓”成为行业普遍现象。每逢旺季,新闻媒体大量报道网点快件堆积、暴力分拣、顾客投诉等负面新闻。

为避免旺季“爆仓”,快递企业往往通过增加临时产能,应对货量高峰。这也导致行业运行出现问题:

一方面,临时采购产能导致旺季行业性单位成本上升,出现规模不经济,而影响四季度旺季利润率;

另一方面,服务质量普遍下降,旺季快递投诉激增,影响后续2B定价。

根据观察,过去数年,电商与快递企业合作,尝试通过三种方式提升履约服务。

第一,“双十一”提前预售,精准提前完成商品在物流环节的准备工作。

第二,“双十一”提前付款发货,实现快递量从11月向10月的部分分担。

第三,快递企业旺季前上调价格,平滑峰值快递量,提升服务质量。

其中,快递旺季提价,过去数年已成为行业惯例,有助于快递企业在旺季降低规模不经济,并有效降低投诉。

2021年旺季提价幅度与持续性表现均好于历史规律,主要源于叠加了集体派费上调与“非理性价格战”后的价格修复。同时,叠加商流峰值回落促成的旺季规模不经济减弱,2021年Q4旺季部分头部企业率先盈利能力超预期修复。

2.1

自2017年开始尝试旺季提价,效果显著

为解决旺季峰值压力,减少旺季的规模不经济,龙头企业中通2017年10月10日率先宣布旺季提价,随后同业普遍跟随。

之后数年,旺季价格调整成为通达系惯例。旺季价格调整为快递总部指导建议,并通过上调中转费或派费引导网点调价,具体终端价格调整幅度则由各地加盟网点根据自身成本与区域竞争情况实施。

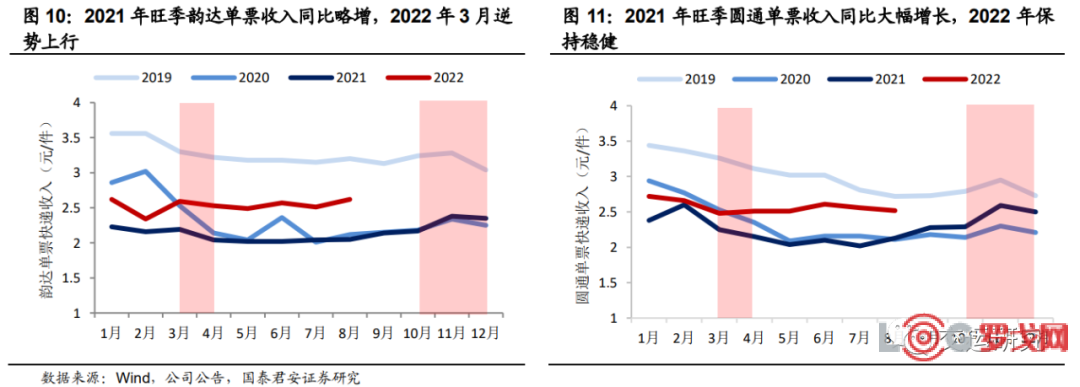

或许是源于市场竞争以及客户感受等,过去几年通达系的旺季价格调整通知不尽相同,2019年后官网不再公开发布价格调整策略。而观察历史月度数据,过去数年10-11月传统旺季快递企业单票收入均有明显上升。

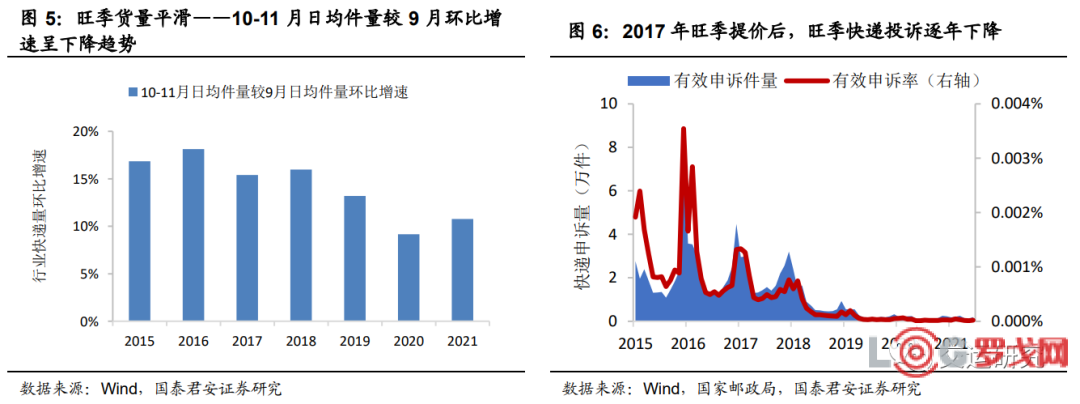

旺季货量逐渐平滑。近几年“双十一”年度大促预售与付款发货已提前至10月,我们统计了过去数年10-11月日均件量与9月日均件量进行比较,发现环比增速整体上呈下降趋势。旺季快递量增速平滑,有助于快递企业降低规模不经济,稳定旺季盈利能力与服务质量。

旺季快递投诉亦逐年下降。2017年之前,每年10月-次年3月是快递投诉高峰,有效申诉率峰值可达平时的5倍以上。2017年10月旺季提价策略开始执行后,旺季快递投诉逐年下降,且与平时已无明显差异。

2.2

快递单票收入旺季前后呈季节性变化规律

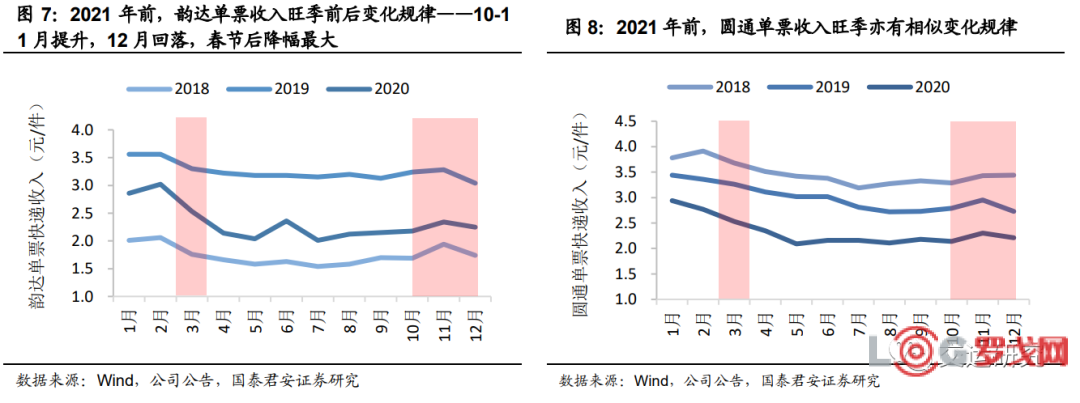

旺季提价,有助于快递企业在旺季减少规模不经济,并有效降低投诉。我们分析2021年之前数个旺季前后的快递单票收入变化,大致呈现三个阶段。

10-11月:“双十一”前快递单票收入提升

随着近几年“双十一”年度大促预售与付款发货提前至10月,快递旺季提价最早于9月底启动,并在10-11月逐步体现。旺季提价为总部指导建议,具体调整幅度与节奏由各加盟网点结合各自实际情况实施。根据过去往年数据,通达系11月单票快递收入普遍较9月提升约0.1-0.2元。

12月:“双十一”后快递单票收入回落

12月虽还有“双十二”活动,但过去几年通达系单票收入12月即开始回落,旺季提价政策大多执行至12月中期,末端价格在12月下旬会有明显回落。佐证提价仅为旺季的季节性策略,旨在平滑货量,稳定旺季盈利能力与服务质量。

3月:春节后快递单票收入下降幅度最大

春节期间单票成本高企,快递单票收入亦为全年最高,而节后3-4月则为一年之中快递单票收入降幅最大的时期。一方面,定价回归正常;另一方面,快递企业将可能通过价格策略抢夺份额。

2.3

2021年旺季提价好于往年,盈利修复超预期

2021年旺季提价幅度与持续性表现均好于历史规律,主要源于叠加了集体派费上调与“非理性价格战”后的价格修复。同时,叠加商流规模降速峰值回落促成的旺季规模不经济减弱,2021年Q4旺季部分头部企业率先盈利能力超预期修复。

10-11月:2021年“双十一”前,快递单票收入提升好于往年

2021年7月国家邮政局等八部委发布了《关于做好快递员群体合法权益保障工作的意见》,旨在通过指定派费核算指引、揪治差异化派费、遏制“以罚代管”等方面的管理,保障快递末端从业人员的合法权益。8月末,通达系快递公司相继宣布自9月1日起上调全网末端派费0.1元,且派费上涨传导至终端揽收价格,为后续提价奠定基调。

10-11月,快递公司单票收入环比大幅上行,除集体派费上调传导所带来的单票收入提升外,季节性提价幅度亦高于往年,“非理性价格战”被遏制后快递价格加速修复。其中,韵达11月单票快递收入较9月提升0.24元,较2020年同期高出0.05元;圆通11月单票快递收入较9月提升0.31元,较2020年同期高出0.19元。

12月:2021年“双十一”后,快递单票收入并未回落

2021年12月,头部快递公司快递收入回落幅度较往年收窄,总部旺季提价政策并未在12月结束,而是继续延续到次年春节。我们认为这是监管政策从严后,行业竞争趋缓的体现。总部与网点在经历长期价格战后,稳定网络、休养生息、修复利润成为内生需求。

3月:2022年春节后,快递单票收入亦未明显下降

2022年春节过后,头部快递公司单票收入表现好于往年,并未明显下降。即使有疫情影响,2022上半年头部公司总部价格策略始终稳定,单票收入并未出现明显波动。

一方面,3月起全国受疫情影响严重,大面积封控导致全国快递量同比负增长。传统淡季叠加物流不畅使得各公司更加难以通过价格抢夺货量;另一方面,市场监管持续,保障行业回归良性竞争,头部公司总部价格策略稳定。

3.1

2022上半年价格策略稳健,旺季季节性提价可期

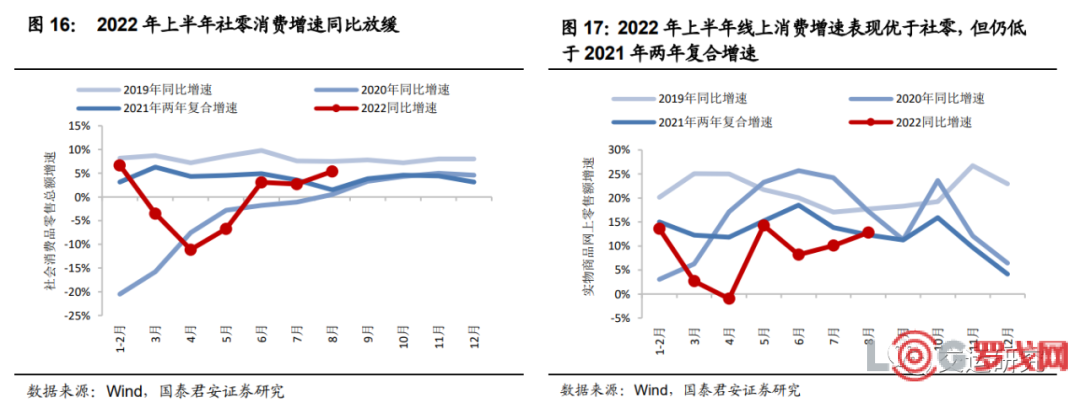

上半年价格策略稳健,盈利逆势修复

上半年行业价格修复良好。行业监管持续,且头部企业盈利修复目标坚定,上半年单票收入中枢保持平稳,同比大幅提升。其中,二季度受疫情显著影响,全国物流不通不畅,行业快递量同比下降1.7%,市场担忧价格战再起。事实上,疫情下头部企业价格策略仍保持稳健,局部网点短期采用灵活价格策略加快货量恢复,但并非主动压低利润率而抢夺份额的价格战。二季度中通/韵达/圆通单票收入分别同比增长11%/25%/19%,价格修复保持良好。

头部企业成本管控优秀。上半年头部公司积极通过精细化管理与数字化赋能实现降本,有效对冲油价、防疫等成本的上行压力。其中,中通Q2单票运输/分拣成本同比仅分别增长1/2分;圆通Q2单票运输/中心操作成本亦分别上升1/2分,成本管控表现优异。

上半年盈利逆势修复。除韵达短期受局部疫情影响明显,头部企业上半年盈利继续修复,且二季度逆势超预期盈利修复。

(1) 上半年中通实现调整后净利润28亿元,同比增长37%。

(2) 上半年圆通实现归母净利润17.7亿元,同比增长175%。

(3) 上半年韵达实现归母净利润5.5亿元,同比增长22%。

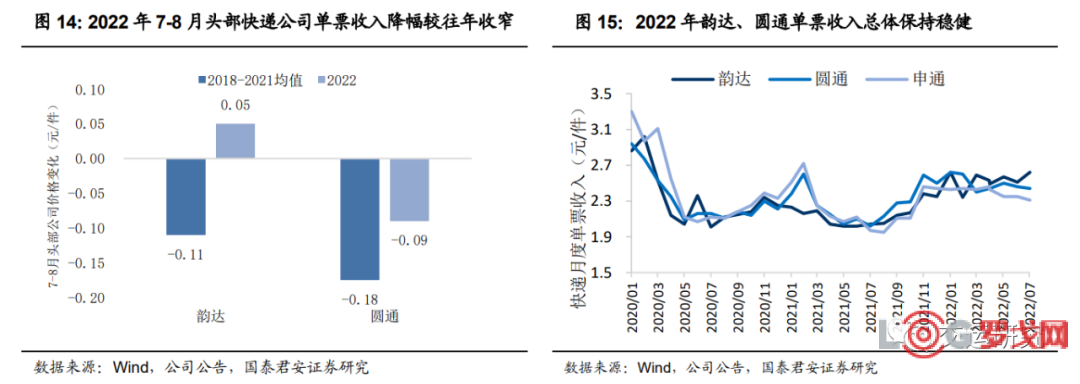

7-8月电商淡季,单票收入回落符合季节性规律

7-8月是电商传统淡季,快递公司往往会采取一定的短期价格灵活策略获取货量,提升淡季产能利用率,旨在改善盈利能力。

(1) 圆通8月单票收入较6月下降0.09元,符合季节性规律,单票收入中枢仍稳定。

(2) 韵达8月单票收入较6月提升0.05元,或源于公司主动调整货源结构,控制低价货物规模以期提升单票盈利能力,而总部价格策略仍稳定。

四季度传统旺季,单票收入季节性提升可期

当下监管层态度清晰,且头部企业四季度盈利目标明确,预计2022年旺季价格策略仍将遵循行业季节性规律,有望在10-11月逐步针对“双十一”大促期间货量进行季节性提价,以对冲旺季临时性成本上升。需要注意的是,我们认为2022年旺季提价将较2021年更贴近历史季节性规律。

3.2

商流降速峰值回落,Q4快递规模不经济有望继续改善

市场担忧四季度商流或再现规模降速峰值回落,而我们认为四季度快递有望货量峰值平滑规模不经济改善,旺季盈利能力有望超预期表现。

旺季商流或继续规模降速峰值回落。受疫情影响,上半年社零消费增速放缓,且三季度恢复仍较为缓慢。其中,实物商品网上零售额增速好于社零,但仍低于2021年两年复合增速。“双十一”电商大促在即,市场对消费较为担忧,商流或延续2021年趋势呈现规模降速峰值回落。

四季度快递规模不经济有望继续改善。巨量峰值往往导致快递企业四季度出现规模不经济,以往四季度利润率反而是全年最低。近两年“双十一”电商总成交额增速放缓且峰值回落,以及两阶段尾款支付模式,均有效平滑旺季快递峰值,四季度规模不经济已有所减弱。若2022年四季度旺季商流继续降速平滑,有利于快递公司提前进行旺季产能部署,进一步改善规模不经济,或提升快递企业旺季盈利能力。

3.3

运输成本下降,四季度盈利或超预期表现

油价下行与通行费减免,有望共同优化快递公司四季度的单票运输成本,助力四季度盈利超预期表现。

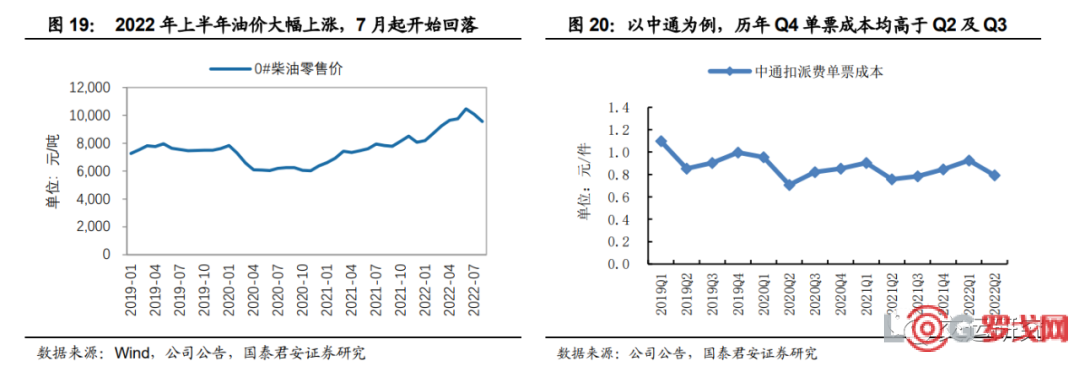

油价下行约一成。燃油成本是快递企业运输成本中重要的组成部分,约占运输成本的30%。2022上半年国际油价快速上行,上半年0号柴油均价同比增长30%,导致快递企业单票运输成本上升。7月起,国际油价自高位回落,9月0号柴油均价较6月下降9.5%,若油价持续预计下半年快递公司单票燃油成本将环比回落。

公路通行费Q4减免10%。根据近期国常会部署,2022年10月1日至12月31日,将减免10%的公路货车通行费。通行费一般占快递公司运输成本约25%。

4

投资策略:四季度盈利有望超预期表现,维持增持

国君交运自2021年8月底建议增持,行业监管下头部非龙头企业位次风险下降,自9月起基本面持续边际改善催化估值第一波修复。

2022年行业竞争阶段性趋缓,预计全年业绩增长确定。其中,二季度疫情下头部企业逆势展现盈利韧性,短期疫情不改盈利修复确定趋势。旺季在即,预计头部企业将积极提价,快递量峰值平滑或继续减弱规模不经济,叠加运输成本下降,预计四季度盈利有望超预期表现,催化市场预期预期与估值进一步修复。

中长期来看,市场或过度担忧行业监管风险,我们认为行业将回归良性竞争与自然集中,龙头崛起仍将可期。维持中通快递、韵达股份、圆通速递“增持”评级,受益标的顺丰控股。

5

风险提示

消费下行风险

2021年消费与上游商流增速放缓,而快递量逆势维持高增长。若未来消费继续下行,或影响快递量增速。考虑包裹小件化趋势,预计快递量增速表现将持续好于商流。若消费下行导致快递行业增速骤降,则可能引起快递企业采取激进策略,对短期业绩造成影响,而长期仍有利于集中。

监管过度干预,将可能延缓行业出清集中进程

行业政策对快递格局的进化或产生影响。监管措施的执行效果和持续性仍有待观察。行业适度监管有望保障行业良性竞争,最终形成高集中度稳态格局。若监管过度干预,虽可避免恶性竞争,但可能延缓行业出清集中进程。观察目前监管措施非常理性克制,对行业集中造成影响的风险较小。

电商资本行为,将可能影响企业家精神与行业自然演化

电商企业与快递企业相辅相成。若电商巨头以其雄厚的资本实力,战略性扶持与打压部分快递企业,将影响企业家精神,并可能影响电商快递自然演化进程。基于当下的反垄断大环境,我们认为电商资本改变行业长期格局的风险已显著降低。

全球空运货代哪家最强?最新25强出炉,6家中国企业上榜

1972 阅读

顺丰控股:6月营收262.54亿元,同比增长13.43%,连续5个月超行业增速,稳步上升趋势明显

1665 阅读

巨头供应链转型之路|宝洁的 “供应链3.0”

1291 阅读王卫连续两年出席!为什么是顺丰?背后有何深意?

1163 阅读物流仓储运输绩效指标(KPI)有哪些?你都用对了吗?

1145 阅读跨省最快7小时达,货拉拉的新服务竟还打下30%价格!

1151 阅读效率领跑行业,70%企业复购!揭秘被巨头复购16次的大小车方案

1094 阅读海南打造国际航运枢纽 推动航运业智慧赋能与绿色转型

1029 阅读火车模式拣货

1039 阅读京东物流New Balance华南中心仓正式开仓

974 阅读