作者丨王识钦 新经销

校审丨勾勾 排版丨何雯

去年7月,随着每日优鲜“原地解散”,曾经的“生鲜电商第一股”,没逃开衰败的魔咒。

无论是前置仓模式,还是经营打法,甚至融资节奏,叮咚买菜都与每日优鲜极为相似,每日优鲜暴雷后,叮咚买菜开始承压。

叮咚买菜2022年Q3财报显示,总营收59.43亿元,同比下降4%;净亏损3.45亿元,Non-GAAP净亏损2.85亿元,亏损额同比减少85.6%。而就在最近,叮咚买菜直接退出了川渝市场,正所谓天下没有不散的宴席。当时牵手时的意气风发,分开时只能叹息。

但与此不同的是,“叮咚买菜”在宁波深耕多年,已成为宁波生鲜电商的头部企业之一。退出川渝市场会不会波及宁波市场?当地媒体曾经发出过这样的疑问。而生鲜电商的运营核心,正是前置仓服务半径3-5公里。

头部企业多选择“城市分选中心+社区前置仓”的模式,大仓发货到小仓的模式现在基本不流行。生鲜产品易损耗、需冷链等特点,使得前置仓经营模式履约成本相对较高,这也是之前拖累该模式最关键的一点。

那前置仓模式还能打吗?

前置仓是一种仓配模式,每个门店都是一个中小型的仓储配送中心,这使得总部中央大仓只需对门店进行供货。消费者下单后,商品便直接从附近的零售店里发货,而无需从远在郊区的某个仓库发货。

笔者看着叮咚发展全过程,当时“风投女王”徐新之所以投叮咚,就是看重叮咚的前置仓策略。通过把仓弄进城里面,而并非只在城外,减少了运输过程中的成本丢失,同时更加贴近消费者。

叮咚主打生鲜电商,鲜度对品牌来说是至关重要。越近发货,意味着鲜度越高,生鲜不同于一些产品,可以说口感决定存亡。

这里额外提一嘴,永辉之前遇到的困难,也是源于有消费者反映超市里产品不太新鲜,这导致当时蒸发了市值,后面严把质量关后,永辉股价开始上升。其实调整的也是前置仓和供应链,永辉现在叫卫星仓。

最近很有意思的一个现象是,营收与GMV双下滑,可叮咚买菜的亏损却在收窄,靠的是大规模裁员、撤城关仓的降本,而非经营效率的提升,转攻为守是叮咚买菜今年的主旋律。

在厦门,朴朴的SKU丰富度、商品服务能力比叮咚强,叮咚买菜全国布局太分散了。前置仓的核心在于高密度,仓库的位置和密度带来极高的成本。当时叮咚一个站点至少覆盖3公里的距离。分别有1个站长,2-3个分拣员,2个水产员,2个仓管员,2-4名夜班。以及15-25左右的配送员。

也就是说,叮咚是真的会自己养鱼,这又是一笔成本。

2020年生鲜大战初期,朴朴大举进入华南,其他平台也推了好几轮,基本饱和的时候,朴朴的地推铁军还在坚持复推,底气还是在于更大的前置仓和更多的SKU。

朴朴是大仓为主的前置仓生鲜电商,主力仓面积高达800-1000平方米,经营SKU为6000-8000个,叮咚买菜是300平方米的小仓,模式不同,SKU大容错率也更高。

其次生鲜赛道过于“烧钱”,前置仓需要把握配送效率已经是老生常谈了,下面这张图就反映了当时每日优鲜和叮咚买菜的对局情况。大仓单量不占优势,平均仓冲不动正是每日优鲜的问题,也证明了叮咚买菜精兵简政的重要性。

图源 网络

对于未来是否会继续扩张,叮咚买菜表示,短期内没有继续增加仓位密度、扩张规模的计划,首要任务还是提高精细化运营管理能力和盈利能力。

而有行业从业人士认为,社区团购和每日优鲜暴雷所产生的问题,是大量供应商的欠款变成了死账,甚至有的供应商因为无法追回这些欠款而负债5百万。用他们的话说:平台把大家搞怕了。现在的供应商和生鲜电商合作的话,必须现货现款,否则没人敢供货。

在过去的一年中,每日优鲜、十荟团暴雷、橙心优选转型、兴盛优选裁员,生鲜赛道公开数据显示,国内生鲜电商营收持平的仅有4%,亏损占8成以上,最终只有1%实现盈利。

2021年8月起,叮咚买菜方面将运营战略从 “规模优先,兼顾效率”调整为“效率优先,兼顾规模”。

建立了自主供应链,加大田间地头直采,生鲜产品的源头直采比例达到79.1%;另一方面,打造自有品牌。

叮咚买菜已孵化出“蔡长青”、“良心匠人”、“保萝工坊”等近20个子品牌,目前销售额占到总GMV的11.4%。未来,叮咚买菜希望将自有品牌占比提升至50%以上,这也就意味着叮咚准备放弃水产,转向容错率更高的蔬菜。

而最近美团正式上线了必点榜对位旗下大众点评的必吃榜,全渠道覆盖。优质的预制菜对仓储的需求庞大,前置仓的属性让预制菜能获得很好的支持,既有的仓储空间也不浪费。

生鲜电商行业从传统的生鲜模式突破出来,陆续出现前置仓、店仓一体化、社区团购等新玩法,形成多种商业模式并存的局面原本是好事,但由于高昂的成本,生鲜电商发展一直不顺利。

2018年,每日优鲜宣布自己已在北京实现盈亏平衡,且维持了近一年的正现金流增长时,京东生鲜就着手布局前置仓。那时京东生鲜的前置仓面积在80-200平米不等,仓内的SKU数则在300-600之间。其投入程度相对较小......

但谁也没想到,5年之后,生鲜电商会面临收缩的局面。

笔者认为叮咚撤出川渝的原因之一是两地饮食习惯,生鲜前置仓模式真正的盈利点在于海鲜活鱼,海鲜的价格浮动可以作为锚点来设置盈利点。川渝等地没有频繁消费海鲜的习惯,但前置仓模式要求对海产进行养殖,方能保证鲜度,而日常的维护一直是前置仓最大的一笔开销。

作为前置仓模式的开创者,当时每日优鲜在全国16个城市设立的前置仓数量达到631个,业务覆盖众多一二线城市,拥有超过4300款商品库存,而同年叮咚买菜在29个一二线城市建立了超过950个前置仓,增长速率惊人,也埋下了隐患。

最核心的隐患就是,生鲜保鲜的巨大成本问题,十家生鲜电商,九家都是被保鲜拖垮。

盒马和生鲜传奇其实都尝试过前置仓,但他们后续均对前置仓进行了升级。盒马是做了店仓一体化,生鲜传奇是主要由加工中心配送预包装肉类、预制菜等,今年还增加了部分熟食品类。

盒马认为,前置仓的核心优势在触达社区,但因为有限的仓位导致有限的商品类目和数量。简单来说,就是SKU受限制。其次前置仓备货太多,18点以后损耗率巨大。备货不够,18点前缺货率巨大。

盒马主帅侯毅说过,前置仓模式的生鲜平台,通过把商品和物流推给第三方物流公司承担损耗,带来账面上的低损耗率,其实并没有终极解决问题。

有人认为这样完全透明的各渠道价格对比,意味着采购成本和毛利率彼此公开,后来比拼的就是资本实力。谁融得多,谁就能笑到最后。但事实上,这与模式也有很密切的关联,钱多是一方面,还需控制好规模,快速上量不适合前置仓赛道,这也是大家血的教训。

一个十分显而易见的道理是,如果拥有足够多的前置仓,并且仍然提供水产生鲜服务,就需要足够多的成本来保鲜。无论是人员成本还是设备、电力成本,在平均毛利率并不高的生鲜电商上也是一种损耗。

除此之外保险和冷链物流、商品质量控制、采购与库存管理、消费者习惯和信任度等,座座都是压在生鲜电商背上的大山。前置仓投入巨大直接改变了叮咚买菜们的盈利难度。经专业模型测算,前置仓模式订单履约成本高到10-13元/单,远远超过所有生鲜电商模式。

高履约成本无形之中提高了入场门槛,生鲜传奇第一家门店在合肥香樟雅苑开业,定位小区门口的菜市场,成为社区生鲜赛道的引领者,如今在合肥门店数量为80家。

而前置仓赛道目前的格局或许也说明一些问题,叮咚买菜驻守华东,美团买菜扎根华北及广东地区;朴朴超市以福建为根据地,在西南市场快速成长。

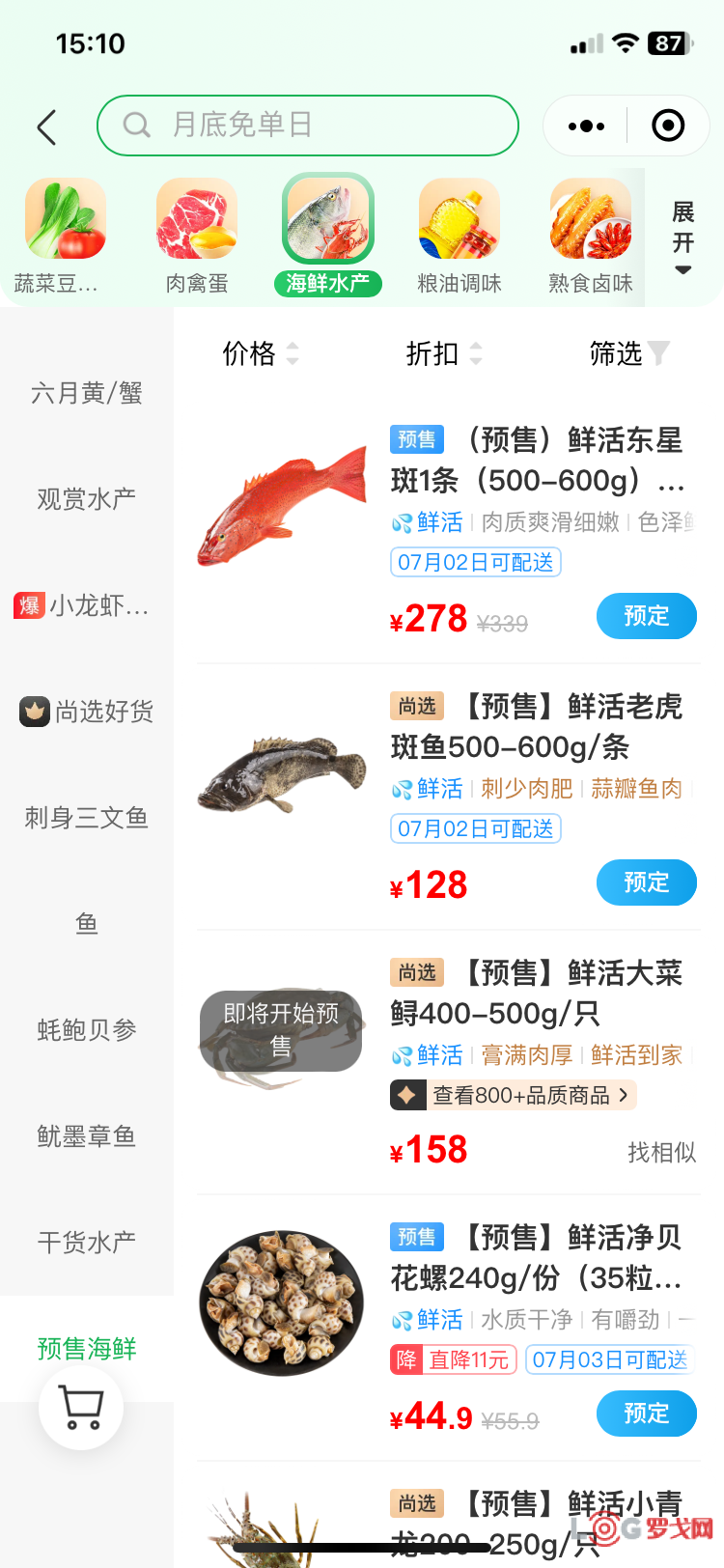

打开朴朴买菜小程序,可以观察到预售海鲜被放在了最低的位置,活鲜、平价渔市则遥遥领先。而海鲜水产被放在整个button的前四个,本身也说明了业务方向。支撑朴朴超市完成这个动作的,其实就是大仓模式和极其丰富的SKU。大仓缩短了水产供应链的损耗,并且提供了巨大的容量,集中做保鲜总胜过分开来做。

毕竟每日优鲜曾经在前置仓模式的基础上,宣布制定(前置仓即时销售+智慧菜场)x零售云的新战略,针对社区零售市场进行多维度布局形成业务互补,想法很美好,却没有等到开花结果的时候。

看到这里,很多读者可能会担心前置仓到底有没有未来。

宁波当地媒体调查后发现叮咚在宁波生存得很好。日均配送约3万单,是宁波生鲜电商中“即时达”数量最大的企业,在杭州等浙江8座城市,“叮咚买菜”的经营均未受影响。

这其实能反证出一个问题,如若前置仓没未来,宁波等地订单量不会这么高。可见,前置仓是一种区域性因地制宜的商业业态,而对于业态的可延续性,也无须担心。

面对叮咚买菜的退出,就连福建当地消费者都不愿意看到一家独大的局面。社交媒体上有人抱怨:“凡是在福建与朴朴正面交锋的平台都没有好结果,去年干走了盒马,今年轮到叮咚。一开始还算比较新鲜,在厦门稳定下来之后,配送效率和产品越来越敷衍了。”

上述两点足以证明前置仓这门生意未来一定有市场。

而在领域内持续领先不容易,除非头部品牌始终保持清醒,这是很难的。机构越庞大,能够形成的SOP标准就越泛化,各个站与站的区别可以很大。

而破局的另外一种思路,或许就像盒马与生鲜传奇那样对前置仓进行升级,像玩游戏一样,外挂装备,不断地丰富单仓的功能性。

比如,社区生鲜连锁供应商钱大妈从第1家小店,发展到3000余家门店。“11年间,钱大妈以‘不卖隔夜肉’的日清模式专注社区生鲜小店。”钱大妈创始人冯冀生表示,未来,钱大妈锚定的方向不仅是深耕全国一、二线重点城市,而且要逐步将线下门店覆盖到三、四线城市以及县级乡镇。理念是“总部做强、商品做精、仓配做重、运营做轻”。

2020年中国生鲜零售市场规模超5万亿元,预计到2025年将达到6.8万亿元。2022年生鲜电商交易规模为5601.4亿元,同比增长20.25%。

生鲜传奇对标波兰瓢虫超市,定位是生鲜软折扣店。与社区超市和生鲜专卖店不同,生鲜传奇立足生鲜及厨房周边商品,利用精准的货架管理和同城最低的价格,聚焦消费者家庭厨房的核心品类,满足25岁-65岁家庭消费者一日三餐需求,2019年门店总数量突破100家,销售额达到5.7亿元。

这些都是前置仓整个大类的丰富应用形态,无论是“仓配做重”还是生鲜传奇的小鲜店,只要能够服从顾客的选择,提供便利,就能收获不错的业绩。围绕不同的市场,采用不同的打法,会是未来的主流,即精细化运营。

前置仓的破局思路总结起来就是九个字:分区域、重仓配、精运营。

年营收643亿,净利88亿,航空货运三巨头业绩出炉

1523 阅读

人工智能深度学习简史(1956~2024)

1528 阅读

老牌跨境物流企业爆雷,资金链断裂

1328 阅读汽车供应链变革风暴来袭?!一汽、东风、吉利、比亚迪、小米等集体官宣账期缩至60天

1121 阅读极兔速递参与中国(广东)—东盟贸易促进交流会,分享“最后一公里”解决方案

1016 阅读顺新晖和宁德时代签署战略合作协议,共建“零碳冷链”生态圈

1008 阅读淘宝首次火箭送快递实验成功

958 阅读2025 LOG低碳供应链物流 杰出贡献奖

869 阅读怡亚通与苏州相城区携手共建产业供应链综合服务平台

879 阅读亚马逊新建仓库强化不列颠哥伦比亚省物流链

850 阅读