事件:韵达股份公告2020年三季报:前三季度实现营业收入230.87亿元,同比-4.8%,归母净利润10.2亿元,同比-47.8%,扣非归母净利润8.5亿元,同比-52.1%。三季度营业收入87.7亿元,同比+0.8%,归母净利润3.4亿元,同比-48.5%,扣非归母净利润2.9亿元,同比-50.7%。

Q3件量增速领先同行,份额加速提升,收入增速转正:2020Q3公司业务量增速为54.4%,领先行业增速16.5pts,公司件量增速处于通达系同行中领先地位。2020前三季度公司市占率达到17.2%,较2019年底提升1.4pts,市占率加速提升。由于行业竞争持续,Q3公司快递业务单件收入2.15元,同比下降33.7%,环比下降3.8%。公司总体以份额策略优先,Q3营收同比+0.8%,实现今年单季度营收同比转正。

Q3资本开支持续,毛利率同比下降、环比回升:Q3公司资本开支为18.2亿元,同比+93.6%/环比+51.5%,投入持续提升,我们认为主要投入方向仍为转运中心、自动化设备以及车辆等。Q3公司合毛利率为9.6%,同比-3.5pts/环比+0.5pts,同比下降主要由于市场竞争持续,单价降幅超出公司成本改善幅度;环比提升或反映公司快速调整经营,加强精细化管理与成本管控。

综合费用增长,单票净利持续承压,关注公司经营改善。Q3公司费用率为5.0%,同比+1.2pts/环比+0.7pts,其中研发费用同比增加0.5亿元(公司加强研发投入,增加研发人员薪酬增以及技术外包服务),财务费用同比增加0.3亿元(公司新增借款、发行债券的利息支出增加)。Q3单票扣非净利为0.07元(环比降0.01元/同比降0.16元),单票盈利持续承压,我们认为公司份额持续提升,后续关注盈利质量改善。

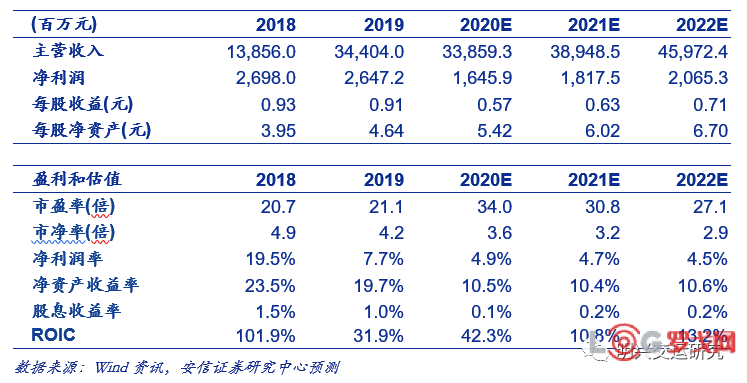

投资建议:在电商快递头部企业持续竞争背景下,我们认为给通达系当期业绩带来较大的压力,但同时也在加速行业整合出清;考虑到公司战略定位清晰,精细化管理能力突出,市场份额持续提升,我们长期看好公司发展。我们调整公司2020-2022年归母净利润分别为16.5、18.2、20.7亿元,对应现股价PE为34、31、27倍,维持“增持-A”评级。

风险提示:电商件市场激烈的价格战,资本开支过快侵蚀现金流及利润,人工及油价等刚性成本上升等。

Tracy:绿色不是成本!

6472 阅读

靠供应链暴赚、大建冷链物流,年营收77亿的奶茶品牌冲刺IPO

2939 阅读

跃点物流科技获350万美元A+轮融资

2708 阅读快递停摆风波再起,又是共配惹的祸?

1849 阅读顺丰、鲜生活、京东物流、万纬物流、普冷、菜鸟…谁家冷链能在2025实现新突破?

1661 阅读京东物流发布全球织网计划2.0路线图:全面构建海外仓配“2-3日达”时效圈

1427 阅读大胆预测:2025供应链趋势抢先看

1246 阅读像吃大象一样优化物流成本:企业降本增效的系统方法

1248 阅读物流新央企成立!中国数联物流信息有限公司

1090 阅读动态供应链:复杂性与精细化之间永恒博弈

895 阅读