[罗戈导读]快递行业:物流管控放松,本周行业业务量快速回升。

[罗戈导读]快递行业:物流管控放松,本周行业业务量快速回升。

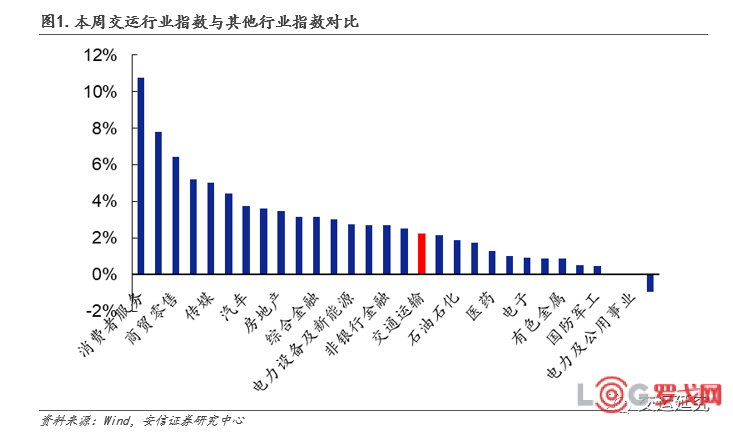

板块市场回顾:本周上证综指较上周1.76% ,A股交运指数上涨2.26%,跑赢沪深0.6pts。本周核心个股中,春秋航空、德邦股份、南方航空、申通快递、中国国航涨幅居前。

行业动态跟踪:

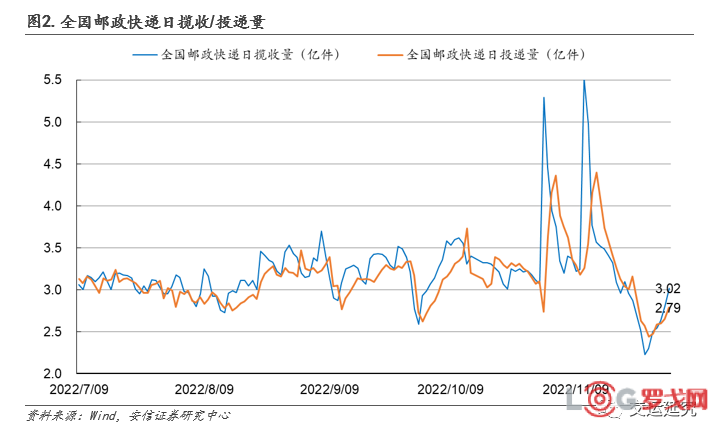

快递行业:物流管控放松,本周行业业务量快速回升。根据交通运输部数据,11月全国邮政快递日均揽收量3.40亿件,较去年11月日均业务完成量-10.05%;11月日均投递量3.35亿件,较去年11月日均业务完成量-11.38%。12月1-2号全国邮政日均揽收量为2.92亿件,环比+15.68%;日均投递量为2.72亿件,环比+3.42%。

公路货运:疫情扰动下物流不畅,管控放缓后车流量回暖。本周航班量日均3236班,环比下跌24.9%,恢复至2019年22.8%水平。由于北京、四川和山西等地疫情反复,各地、各航司客运航班量整体呈下滑趋势。而得益于广州疫情开始缓和,防控措施持续优化的同时多区解除管控,广州白云机场航班量实现显著修复,11月30日起由105班逐渐提升至12月2日207班,但仍不及疫情前两成水平。

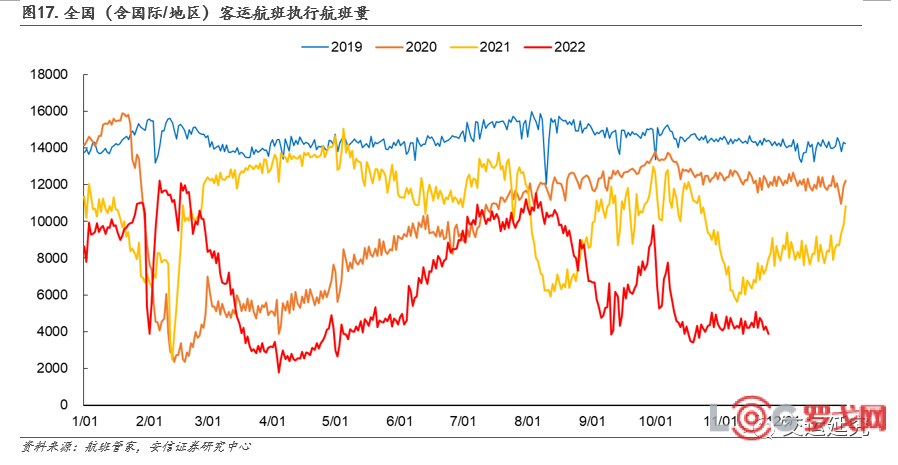

航空机场:疫情管控显现拐点,航班量暂保持低位。本周航班量日均3236班,环比下跌24.9%,恢复至2019年22.8%水平。由于北京、四川和山西等地疫情反复,各地、各航司客运航班量整体呈下滑趋势。而得益于广州疫情开始缓和,防控措施持续优化的同时多区解除管控,广州白云机场航班量实现显著修复,11月30日起由105班逐渐提升至12月2日207班,但仍不及疫情前两成水平。

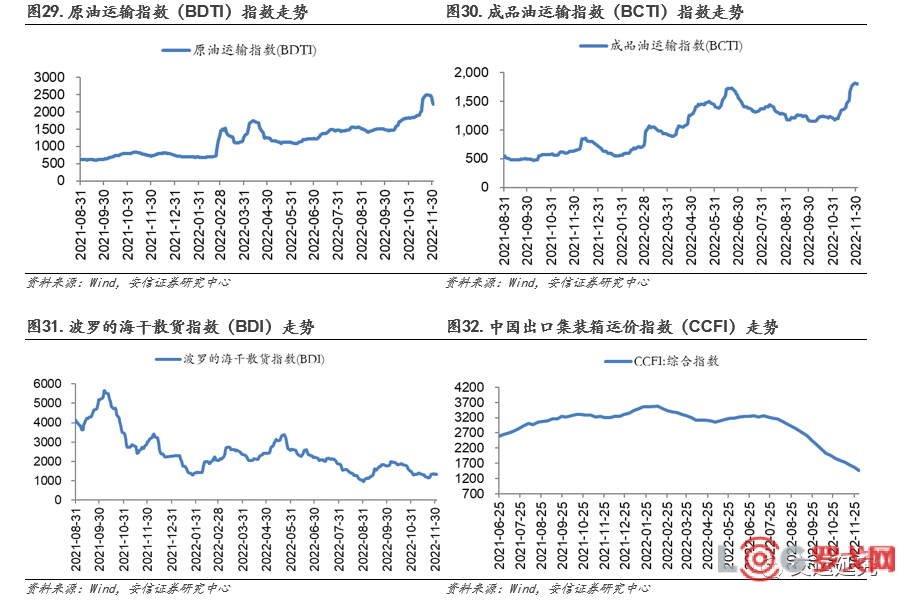

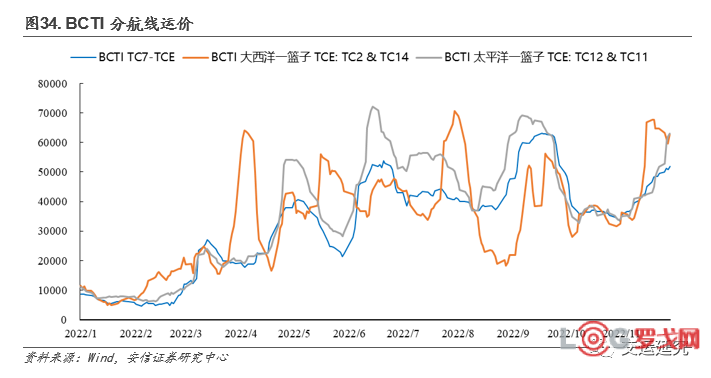

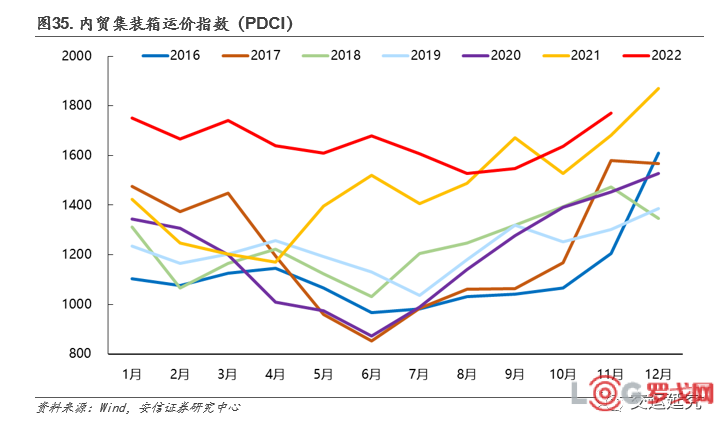

航运行业:本周VLCC运价延续下跌,成品油运价持续上行。外贸集运运价仍未迎来拐点,内贸集运运价持续向好。本周BDTI VLCC-TCE日均运价为47371.50$,较上周环比降低27.45%;BCTI TC7-TCE日均运价50986.80$,较上周环比增长5.45%。CCFI为1464.76点,较上周环比下降6.31%;11月19日至11月25日PDCI达到1825点,环比+1.61%,同比+4.23%。

快递物流:1)预计11月行业增速约为-10%,但当前物流管控放松,件量增速将快速回升,物流将受益疫后复苏。11月上中旬双11电商促销平淡,11月下旬需求受疫情影响扩大,但月底物流管控放松后增速回暖。根据交通部数据,我们测算11月行业增速约-10%,接近4月行业最差水平,相关头部企业增速也将受到冲击,测算全年行业增速约2%。2)疫情管控持续优化下,12月及2023年行业增速有望拐点回升。11月25日交通部针对层层加码、“一刀切”、过渡通行管控登问题予以回应。各地疫情管控政策持续优化,物流有望通畅。展望12月及2023年,疫情管控良好叠加国内经济复苏,行业增速有望拐点回升,头部物流企业迎来盈利回升。

航空:放开预期初步兑现,疫情后供需扭转带来弹性可观。此前市场对国内国际放开预期较强,预期兑现带来股价一定波动。中长期看本轮行业周期,行业运力引进缓慢,波音空客订单堆积,中期内供给低速增长具有高确定性。疫情后需求复苏有望出现供需紧张关系,同时全票价近几年已大幅上涨,折扣率有望收缩,看好疫后复苏航空板块业绩弹性。

机场:看好头部机场长期价值,静待疫情得控后客流恢复。国内疫情反复,一线城市机场业务量维持低位。未来随疫情逐步得控,国内国际航空客流有望逐步恢复。长期来看,机场运营仍具有极强区位壁垒,航空性业务稳健,免税及有税商业空间巨大,重点关注机场龙头上海机场、白云机场。

油运:俄油制裁正式落地,中期看好运价中枢持续上行。短期看,制裁后原油仍有运距拉长增量,成品油受炼厂产能爬坡及出口配额落地影响,仍然看好运价上行。俄油制裁正式落地,运距拉长逻辑不变,且未来俄油产量降幅或小于此前预期,2023年增量需求确定。中期看行业供给增长处历史低位,未来20岁以下运力供给将面临下滑,需求端疫情后自然复苏及补库存,叠加地缘冲突扰动带来运距拉长,景气周期明确。

目录

1.本周市场回顾

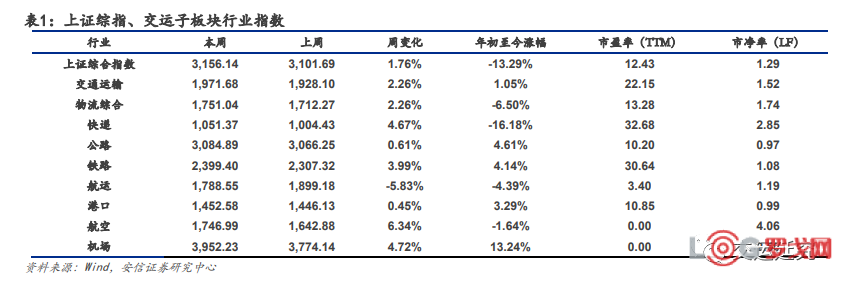

本周上证综指较上周上涨1.76% ,A股交运指数上涨2.26%,跑赢0.6pts。交运各板块中,航运(-5.83%)表现弱于市场;港口(+0.45%)、公路(+0.61%)、物流综合(+2.26%)、铁路(+3.99%)、快递(+4.67%)、机场(+4.72%)、航空(+6.34%)表现强于市场。本周核心个股中,春秋航空、德邦股份、南方航空、申通快递、中国国航涨幅居前。

1.1. A股板块指数回顾

1.2. 交运重点公司行情及盈利预测

2. 子行业数据跟踪

2.1. 快递物流

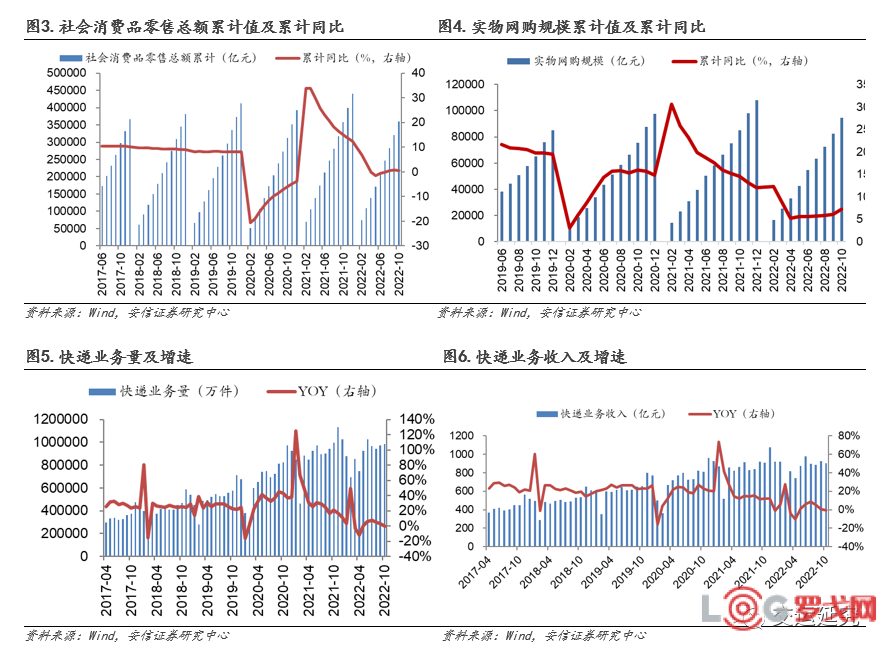

根据交通运输部数据,11月全国邮政快递日均揽收量3.40亿件,环比10月+4.81%,较去年11月日均业务完成量-10.05%;11月日均投递量3.35亿件,环比+6.7%,较去年11月日均业务完成量-11.38%。

2022年10月份,全国快递服务企业业务量完成98.6亿件,同比-0.9%;业务收入累计完成902.4亿元,同比-0.7%。10月份,社会消费品零售总额360575亿元,同比增长0.6%;实物商品网上零售额94506亿元,同比增长7.2%。

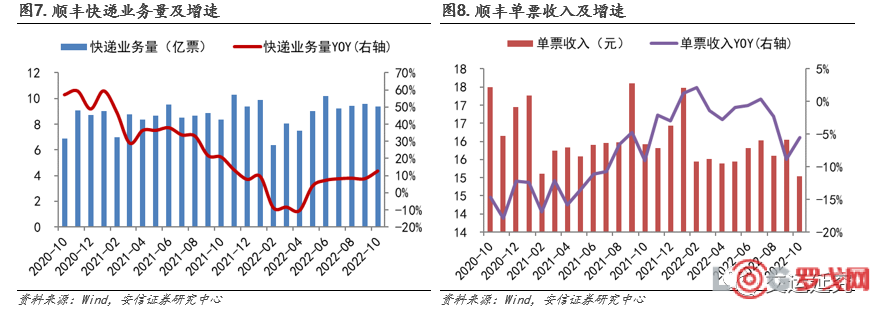

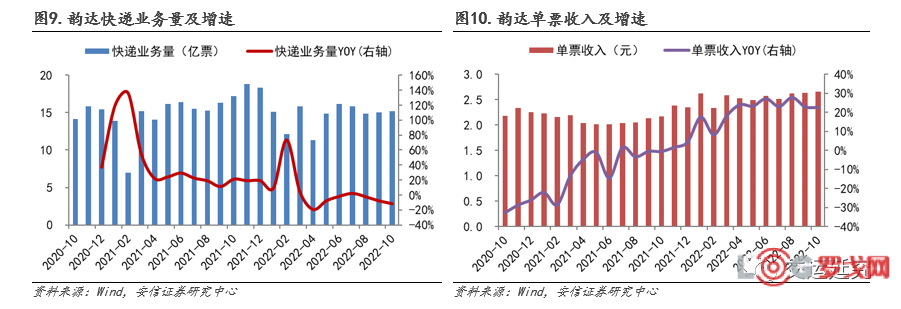

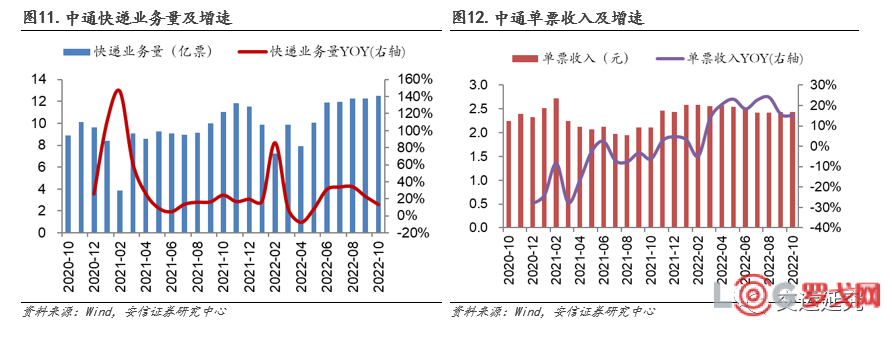

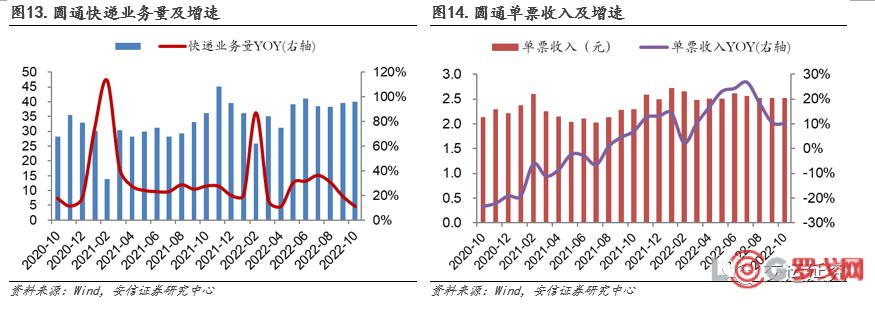

2022年10月,顺丰实现快递业务收入141.24亿元,同比+6.52%;完成业务量9.39亿票,同比+12.73%;单票收入15.04元,同比-5.53%。韵达实现快递业务收入40.38亿元,同比+8.58%;完成业务量15.17亿票,同比-11.6%;单票收入2.66元,同比+22.58%。圆通实现快递业务收入39.95亿元,同比+10.85%;完成业务量15.83亿票,同比+0.57%;单票收入2.52元,同比+10.04%。申通实现快递业务收入30.33亿元,同比+29.84%;完成业务量12.51亿票,同比+13.21%;单票收入2.43元,同比+15.17%。

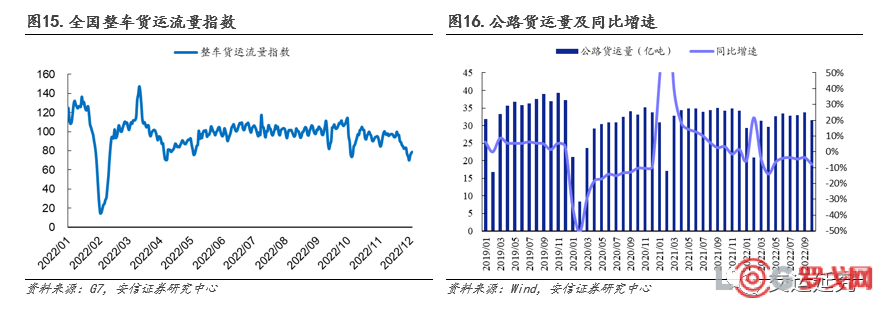

2.2. 公路货运

本周(11.26-12.02)整车货运流量指数为76.60,周环比降低12.50%,环比10月下降17.75%,同比2021年下降35.24%。10月公路货运量为31.51亿吨,同比-7.86%,增速环比-4.34pts。

2.3. 航空机场

根据航班管家的日频航班量数据,本周(11.26-12.02)全国(含国际/地区)航班量日均3236.43班,较上周环比-24.88%,对比2019年同期恢复至22.76%水平。

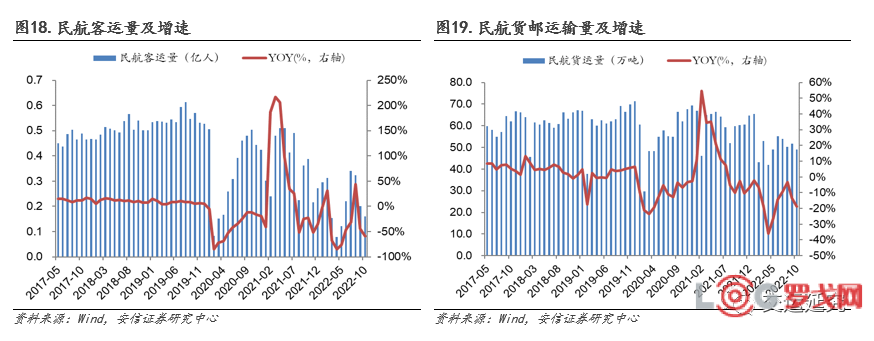

2022年10月份,全行业完成旅客运输量1592.4万人次,环比-20.76%;完成运输总周转量240.9亿人公里,环比增长-20.1%;完成货邮运输量48.98万吨,环比-5.5%。从同比增速看,行业运输总周转量、旅客运输量、货邮运输量同比分别-58%、-59%和-18.9%,分别相当于2019年同期的24.16%、27.94%和73.67%。

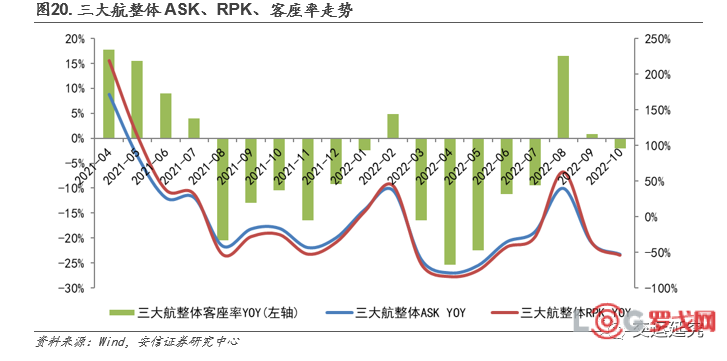

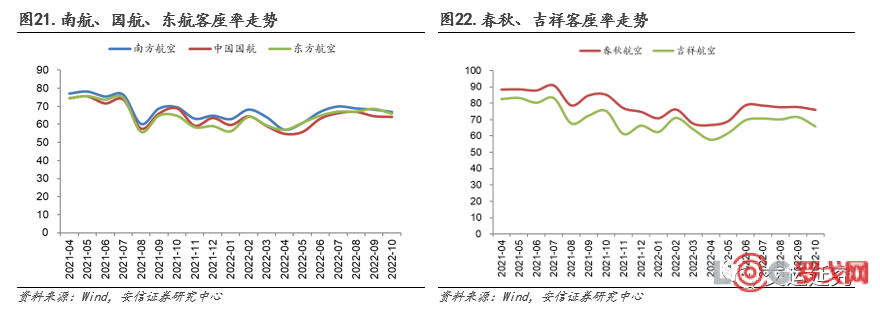

2022年10月,三大航合计客座率为65.81%,较9月的67.38%减少1.57pct,较2019年10月的81.97%相差16.16pct,10月春秋以75.95%的客座率持续领跑行业。

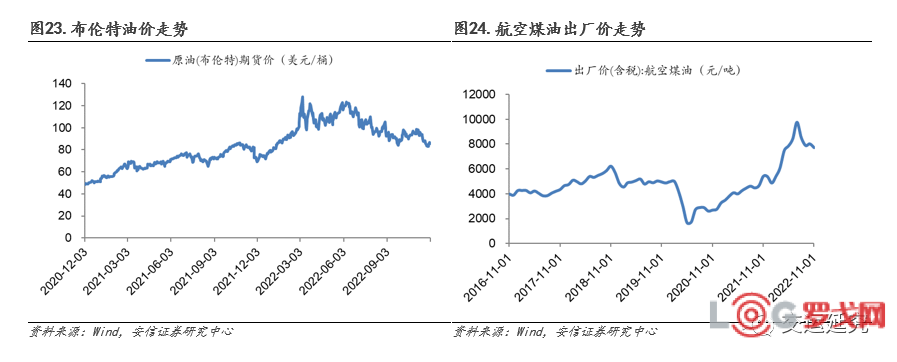

本周布伦特油期货价收于85.57美元/桶,环比上周增长0.19%。十一月航空煤油出厂价为7727.00元/吨,环比上月下降3.80%。本周美元兑人民币为7.0542,环比上周下降1.037%。

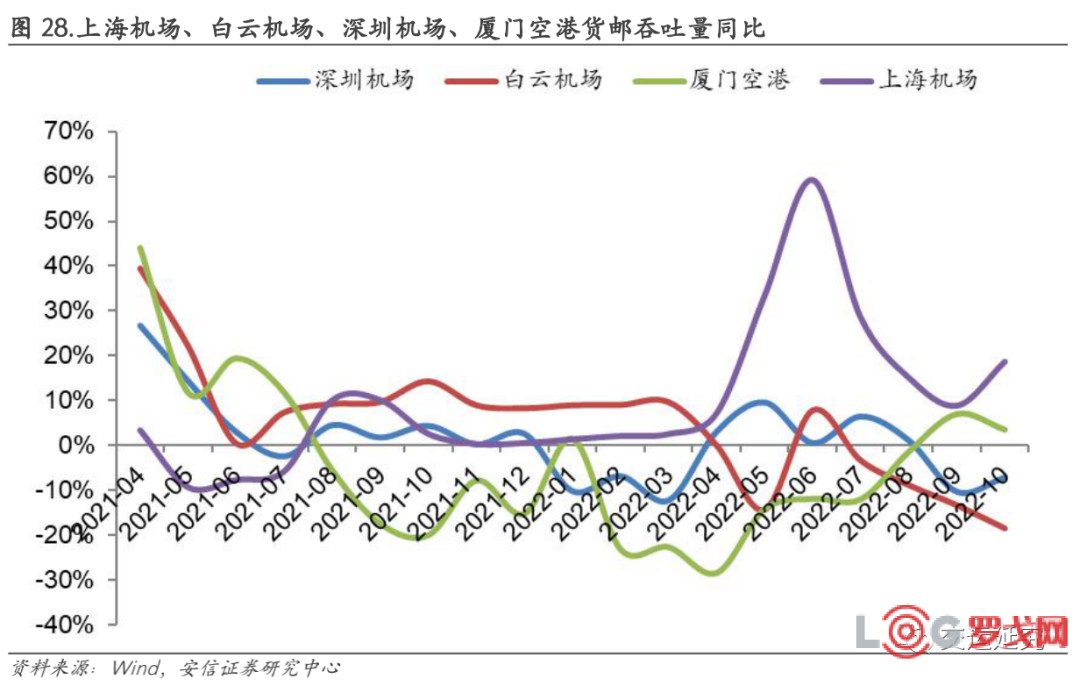

2022年10月份,上海机场飞机起降同比-39.29%;旅客吞吐量同比-50.29%;货邮吞吐量同比-8.34%。白云机场飞机起降同比-37.1%;旅客吞吐量同比-42.2%;货邮吞吐量同比-18.51%。深圳机场飞机起降同比-40.07%;旅客吞吐量同比-53.98%;货邮吞吐量同比-7.16%。厦门空港飞机起降同比+21.23%;旅客吞吐量同比+33.77%;货邮吞吐量同比+3.45%。

2.4. 航运

12月02日原油运输指数(BDTI)为2220点,较11月25日环比下降10.99%,成品油运输指数(BCTI)为1806点,较11月25日环比增长2.03%,波罗的海干散货指数(BDI)为1324点,较11月25日环比持平;中国出口集装箱运价指数(CCFI)为1464.76点,较11月25日环比下降6.31%。

本周BDTI VLCC-TCE日均运价为47371.50$,较上周环比降低27.45%,BDTI 苏伊士型-TCE日均运价为118065.75$,较上周环比降低7.97%,BDTI阿芙拉型-TCE日均运价为117484.75$,较上周环比增长8.08%。

本周BCTI TC7-TCE日均运价50986.80 $,与上周环比增长5.45%,BCTI 大西洋一篮子 TCE: TC2 & TC14日均运价61757.5$,与上周环比降低6.19%,BCTI 太平洋一篮子 TCE: TC12 & TC11日均运价59557.5$,与上周环比增长24.79%。

11月19日至11月25日内贸集装箱运价指数(PDCI)达到1825点,环比+1.61%,同比+4.23%,旺季到来延续上涨趋势。

3. 重点报告摘要

(1)11月14日《德邦股份:高端快运大件龙头,携手京东打开空间》

核心结论:1)未来随着宏观经济复苏,公司主要客户为制造企业、批发市场、线上大件商品零售,具有较高收入弹性2)高端快运准入壁垒高,2022年京东收购德邦后,市场格局转变为双寡头竞争,CR2为86%,市场格局稳定,价格企稳回升,进入盈利修复黄金期。3)公司经营业绩有弹性:物流网络建设逐渐完善,资本开支高峰期已过;持续管控成本,规模经济效应逐渐释放;快运、大件快递业务两轮驱动,盈利能力持续改善。4)京东物流收购德邦,双方物流网络资源有望复用,提质增效,或带来强协同效应。

(2)11月9日《吉祥航空:民营航司龙头,静待疫后腾飞》

核心结论:1)公司作为民营航司龙头,在航网、机队、精细化管理方面具备竞争优势:吉祥、九元差异化定位,航网布局灵活均衡;机队规模保持稳健增长,机队年轻化行业领先,宽体机经营能力不断提升;多指标横向对比,公司成本、费用管控领先行业。2)航空至暗已过,公司疫后弹性可观。预计国内国际出行长期受疫情压制的需求有望迎来快速恢复,而航司运力引进缓慢,中期内供给低速增长具有高确定性;民航票价市场化改革打开涨价弹性空间;供需确定性反转叠加票价上行,航空有望迎来一轮成长周期。

(3)10月14日《圆通速递:数字化转型展露锋芒,网络优势大有可为》

核心结论:1)电商快递行业进入高质量发展阶段:行业不具备恶性价格战基础;准入门槛提高,集中度持续提升;行业增速趋于稳定,长期空间较大。2)公司数字化转型卓有成效,打造网络竞争优势:加盟商互利机制进入正循环,提升加盟商经营能力;培养用户粘性,获取到商业价值极高的用户画像;网络竞争优势对经营影响持续体现,长期有望带动向高端转型。3)中长期视角下,线上渗透率持续提升,行业是大空间的成长赛道,行业格局逐步清晰后,公司将充分受益份额与盈利提升。

(4)9月18日《原油运输:供需拐点已至,景气周期到来》

核心结论:1)当前经济全球化由温和、稳定的状态转向冲突、制裁的再平衡,资源价值凸显,供应链重塑,航运大周期来临。2)需求端,疫情复苏后原油消费有望逐步回升,叠加库存处在历史低位,油运需求有望稳健增长;供给端,新造船订单创历史新低,老龄船面临拆解,供给进入低增速阶段,综合来看油运供需将迎来上行周期。3)短期俄乌冲突、伊朗委内瑞拉或解封、环保新规、期现及跨区价差多因素共振或进一步影响需求供给,推高油运景气度。4)原油运输成本占货值比例低,主要受原油供需影响,油运需求曲线陡峭,供需差下有望带来运价显著上涨。

(5)9月7日《永泰运:运开时泰,危化品跨境物流景气向上》

核心结论:1)疫情以来,化工行业增收增利显著,整体处于景气周期,俄乌冲突后欧洲能源危机有望带动国内化工品出口。2)化工物流行业具有高危、强监管、准入门槛高等特性,随着法律法规逐步完善,安全监管趋严,第三方专业化工物流渗透率逐年提升,同时格局有望向头部集中。3)公司运营资质齐全+整合多方资源,提供跨境化工物流全链条服务,形成品牌优势;港口区位优势显著叠加客户来源多样,公司能够保持一定的议价能力和盈利水平。4)对比密尔克卫,两家业务结构及体量存在较大差异,永泰运精于货代出口,并购扩张路径有望提升长期价值。

(6)7月3日《上海机场:坐拥核心空港,静待柳暗花明》

核心结论:1)上海机场坐拥核心枢纽空港,上海浦东及虹桥两场疫情前旅客吞吐量分列我国第2、8位(2019年),浦东机场国际线旅客占比高,航线结构与客源结构优势明显。2)免税业务作为上海机场核心增长引擎,疫情前租金协议模式优质,疫情中取消保底、设定上限;伴随疫情好转、国际客流修复,疫情后不排除免税合同重新谈判的可能性。3)上海机场核心渠道价值仍在,随客流恢复及客单价提升,免税业务有望恢复增长。4)航空性业务价格实行政府指导定价,业务量增长受运能上限约束,T3航站楼将显著提升客流空间。

(7)2月16日《中谷物流:内贸集运龙头,中流击水正当时》

核心结论:1)需求端,内贸集运整体需求与宏观经济关联度高,我国港口集装箱化比例较低,未来“散改集”符合环保、提质增效等要求,同时“十四五”规划明确指出集装箱铁水联运量年均增长15%以上。2)供给端,内贸集运市场运力增速持续下降、内贸运力向高度景气外贸流失、造船成本高企且造船效率处于低位,而中谷于价格低位订购18艘4600TEU集装箱船,使得行业未来三年内运力增量主要来自中谷,充分把握景气周期。3)竞争格局,内贸集运市场CR3超过80%,内贸和外贸之间存在天然壁垒,准入门槛持续提升,相较于安通、泛亚,中谷公司管理层稳定,经营状况良好,且作为民营龙头在决策效率方面具备一定优势。4)经营方面,公司大船干线直航+小船支线中转的模式逐步得到验证,经营效率优于同行,同时积极探索外贸业务,出租船只增厚业绩并自营积极探索近洋外贸。因此,我们认为在行业整体供需向好、公司新船下水产能提升、经营效率领先同行三重推动下,预期公司业绩中期持续稳健增长,长期空间广阔。

4. 核心观点

关注组合:顺丰控股、德邦股份、圆通速递、中国国航、上海机场、招商轮船、中远海能、招商南油

快递物流:1)预计11月行业增速约为-10%,但当前物流管控放松,件量增速将快速回升,物流将受益疫后复苏。11月上中旬双11电商促销平淡,11月下旬需求受疫情影响扩大,但月底物流管控放松后增速回暖。根据交通部数据,我们测算11月行业增速约-10%,接近4月行业最差水平,相关头部企业增速也将受到冲击,测算全年行业增速约2%。2)疫情管控持续优化下,12月及2023年行业增速有望拐点回升。11月25日交通部针对层层加码、“一刀切”、过渡通行管控登问题予以回应。各地疫情管控政策持续优化,物流有望通畅。展望12月及2023年,疫情管控良好叠加国内经济复苏,行业增速有望拐点回升,头部物流企业迎来盈利回升。

航空:预期兑现带来短期波动,疫情后供需扭转带来弹性可观。此前市场对国内国际放开预期较强,预期兑现带来股价一定波动。中长期看本轮行业周期,行业运力引进缓慢,波音空客订单堆积,中期内供给低速增长具有高确定性。疫情后需求复苏有望出现供需紧张关系,同时全票价近几年已大幅上涨,折扣率有望收缩,看好疫后复苏航空板块业绩弹性。

机场:看好头部机场长期价值,静待疫情得控后客流恢复。国内疫情反复,一线城市机场业务量维持低位。未来随疫情逐步得控,国内国际航空客流有望逐步恢复。长期来看,机场运营仍具有极强区位壁垒,航空性业务稳健,免税及有税商业空间巨大,重点关注机场龙头上海机场、白云机场。

油运:俄油制裁正式落地,中期看好运价中枢持续上行。短期看,制裁后原油仍有运距拉长增量,成品油受炼厂产能爬坡及出口配额落地影响,仍然看好运价上行。俄油制裁正式落地,运距拉长逻辑不变,且未来俄油产量降幅或小于此前预期,2023年增量需求确定。中期看行业供给增长处历史低位,未来年轻运力供给将面临下滑,需求端疫情后自然复苏及补库存,叠加地缘冲突扰动带来运距拉长,景气周期明确。

Tracy:绿色不是成本!

6934 阅读

靠供应链暴赚、大建冷链物流,年营收77亿的奶茶品牌冲刺IPO

3485 阅读

跃点物流科技获350万美元A+轮融资

2988 阅读顺丰、鲜生活、京东物流、万纬物流、普冷、菜鸟…谁家冷链能在2025实现新突破?

2102 阅读中力股份上交所主板上市,电动叉车市场迎新机遇

1293 阅读顺丰、圆通、韵达、申通发布最新业绩

1167 阅读物流规划中的四个重要元素

1152 阅读科技助力轮胎制造业转型,菜鸟与华勤集团通力轮胎自动化仓储升级项目正式启动

1116 阅读顺丰实现全货机国内航班首次可持续航空燃料商业飞行

1066 阅读滴滴送货开启2024暖冬驿站 50城货车司机可就近取暖休息领驱寒物资

1033 阅读