10月24日,森瑶中国与高盛共同成立合资公司,寻求中国一线城市及周边核心地区优质物流资产投资机会,其首批种子项目为4个共计24万平方米的仓储资产;

11月7日,普洛斯宣布最新一期中国收益基金——普洛斯中国收益基金VI(GLP CIF VI)完成募集。该基金资产管理规模达76亿元人民币,将投资于中国19个城市的20处物流园区,可租赁面积约213万平方米;

11月8日,黑石房地产基金持有及管理的多元资产管理平台——龙地宣布即将完成对粤港澳大湾区内,面积约28万平方米现代仓库的收购。

从上述企业公布收购标的投资案例中不难看出,物流地产颇受青睐。摩根士丹利房地产投资全球首席投资官此前表示:“公司自2015年起布局中国物流地产赛道,管理项目面积超过100万平方米。鉴于目前重点交通枢纽城市优质物流资产存在普遍短缺的情况,公司将在长三角地区收购逾21万平方米的物流及工业资产,把握难能可贵的投资机会。”

物流地产是经营现代化物流设施的载体及重要组成部分,分属工业地产,是房地产轻资产化的重要存量运营细分领域。物流地产的概念始于上世纪80年代,即根据物流企业客户需要,选择一个合适的地点,投资和建设企业业务发展所需的现代物流设施,最早由美国普洛斯集团率先提出并实践。现代化的物流地产经营环节,主要为选址拿地、开发建设、运营管理及基金运作四个方面,常以物流园区为载体建设物流仓库、配送中心、分拨中心等专用物流设施,同时提供园区租赁、园区运营、配送服务等增值服务。

数据显示,一线城市物流地产投资净回报率在6%~8%,远高于商业地产的4%~5%和住宅地产的2%~3%,并在疫情影响下展现出较强的抗风险能力。预计优质物流地产将迎来大量新增供应,其中城市物流和冷链物流将受到更多关注。

然而,中国物流地产在受到越来越多投资人青睐的同时,进一步加剧了投资市场竞争,导致资本化率有所下降。考虑到行业正处于向高质量、数字化和智能化发展的转型期,固定资产投资仍低于预期,反映出企业对于投资持保守态度。此外,物流地产还面临高昂的能源费用,使物流地产的业主方难以实现降本增效;推行环保措施在短期内面临资金压力;以及自动化仓库、数字月台、信息处理系统等智能技术建设滞后等瓶颈。

党的二十大指出,以中国式现代化全面推进中华民族伟大复兴。在中国式现代化建设进程中,中国对产业链供应链生态体系建设提出更高要求,积极构建适应产业链供应链新生态建设的现代物流体系,推动现代化经济体系建设,加快现代物流技术、业态、模式创新步伐,推动依托国家物流枢纽、国家骨干冷链物流基地的“通道+枢纽+网络”的现代物流运行系统建设。迎接中国式现代化现代物流供应链建设的新时代。

01,需求推动

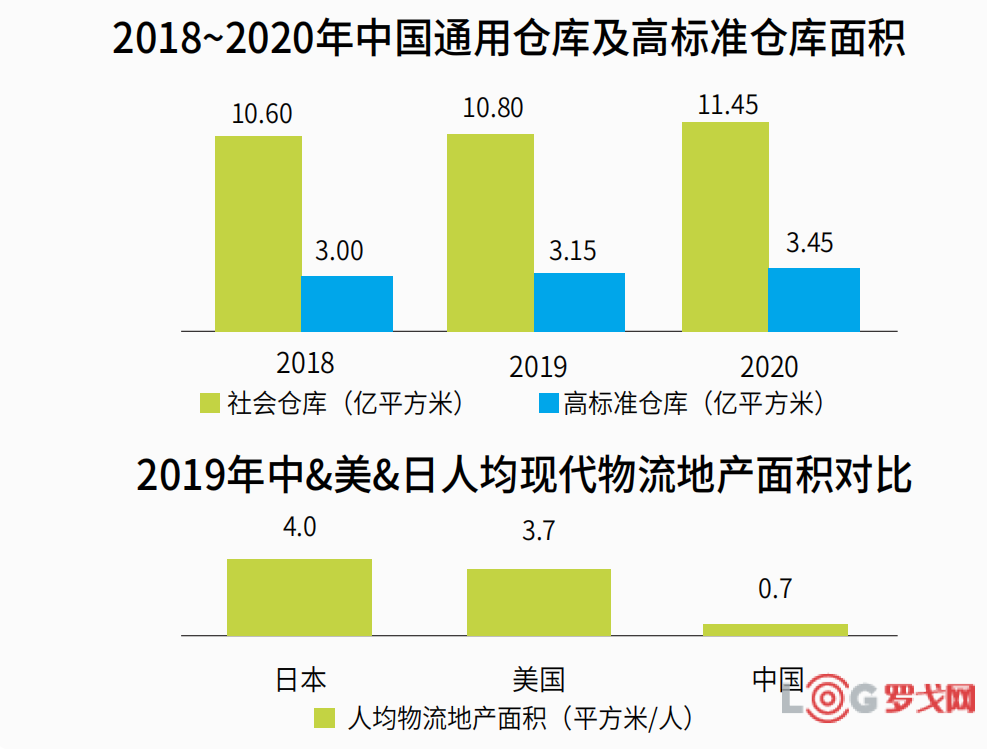

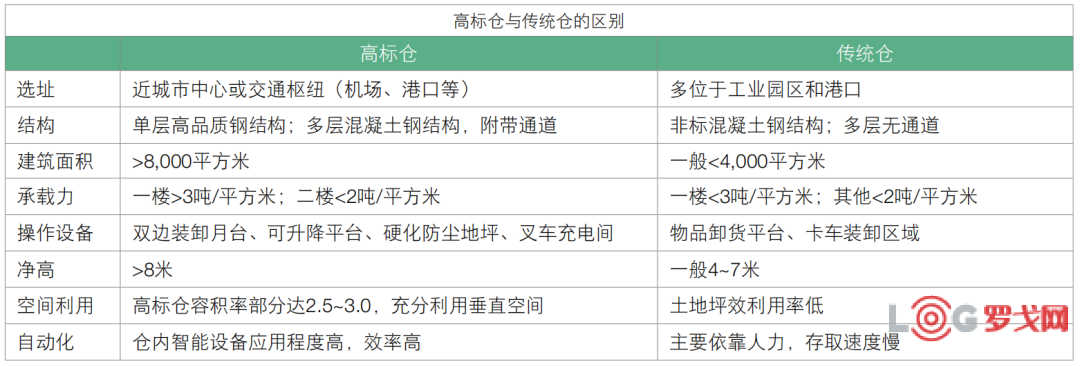

21世纪以来,中国制造业逐步从传统向新兴高端制造业转型升级,逐步成为仓储的主要需求来源,集中于长三角、珠三角、环渤海等区域。按照仓储的水平高低,可将仓储划分为高标仓和传统仓,高标仓和传统仓存在明显的差异。

由于中国现代化仓储起步较晚(约90年代前建设),传统仓占总面积的80%以上,其缺陷大幅增加了物流运营成本及安全隐患。相比之下,高标仓能够更好实现物流规模化效应与降本增效。直观的看,供应链管理成熟的汽车、航空等,基本都是高标仓的主要应用行业。

02,政策引导

物流地产是供应链建设的重要环节,可能提升企业物流配送效率,进而升级消费体验。基于此,政府部门近年来高度重视物流,多次出台土地税收等优惠政策推动物流地产的发展。

2021年6月,《国家物流枢纽网络建设实施方案(2021-2025年)》发布加强国家物流枢纽建设与运营指导;同年11月,《关于做好“十四五”首批国家物流枢纽建设工作的通知》表明将建设国家物流枢纽增至70个;同年12月,《国家骨干冷链物流基地建设实施方案》提出将围绕支撑构建“四横四纵”的国家冷链物流骨干通道网络;《县域商业建设指南》提出推进县乡村三级物流配送中心体系建设等。

03,疫情加速行业驱动力

新冠疫情使物流地产行业衍生出新的驱动力,如冷链物流、生鲜电商、社区团购等,助力物流地产持续发展。2021年中国社会消费品零售总额为440,823亿元人民币,同比增长12.5%;网上零售总额为130,883.5亿元人民币,同比增长14.1%,线上消费增速高于整体消费增速。新冠肺炎疫情导致消费需求结构发生变化,实体零售业有所萎缩,部分企业难以支撑被迫关店,或者将实体零售转变为线上渠道。这对仓配业的服务布局、服务能力水平、技术设备等都产生了深远影响。

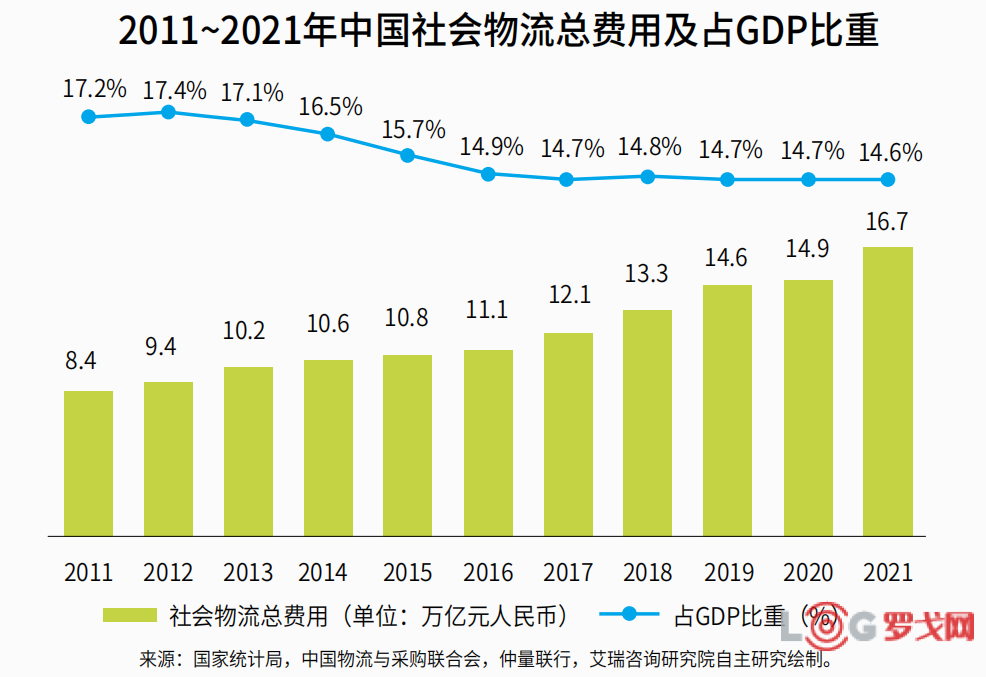

01,物流平台加速涌入

随着市场需求的持续发力,中国社会物流规模与快递行业规模保持持续增长,2021年,中国社会物流总额为335.2万亿元人民币,按可比价格计算,同比增长9.2%,2021年社会物流总费用16.7万亿元人民币,同比增长12.5%。中国快递业务量超1,000亿件,对全球市场增长贡献率超50%。各物流企业依托自身业务发展,开始逐步着手布局物流地产行业,打造一体化供应链。以阿里、京东为首的电商企业组建的物流公司重点发力自建仓储领域,以顺丰为首的传统物流巨头也以“仓配一体化”为重要战略发展目标。

2022年9月,阿里健康大药房首次对外开放其自建仓储园区——杭州塘栖仓。据悉,阿里健康大药房塘栖仓为目前亚洲最大的数字化单体药品仓,占地面积近100亩,全仓配备的恒温恒湿系统,并采用数字化智能化设计,日均可处理100万个B2C药品订单。京东则是从2008年开始自建物流系统,截至2022年6月底,京东物流运营超1,400个仓库,含云仓生态平台的管理面积在内,京东物流仓储总面积约2,600万平方米。

02,地产商韧性显现

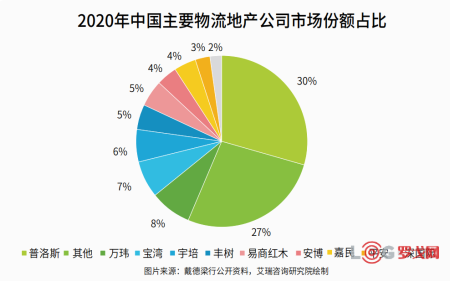

基于工业与电商的发展、物流用地年限缩短、疫情等原因,物流仓储被认为是最具韧性的地产板块,其在回报率上稳居各地产物业之首。纵观各家物流地产企业,业务网点均已实现中国一、二线城市及重点区域城市覆盖,逐步建立起全国网络。

普洛斯中国以轻资产策略加快项目周转率,提升其投资回报率。2022年7月,普洛斯宣布设立“普洛斯中国收益基金V”,计划投资于2013年成立的“普洛斯中国物流开发基金一期”旗下资产,涉及在中国54处高标准现代物流设施。而万纬物流、宝湾物流等近年来在资产证券化上积极作为,京东和苏宁亦投入物流地产基金,不过企业更偏向重资产。

其中,万纬物流的发展值得一提。作为中国知名的冷链仓储品牌,万纬物流除了拥有专业的冷链硬件仓储设施,近年来对“供应链一体化服务”的探索和实践已经取得了令人侧目的成就。除了能够帮助客户实现货物全流程的可视化,万纬物流对于仓储运营的“颗粒度”的细化值得中国物流行业学习,尤其是万纬物流能够为客户通过数字化方式提供业务的布局和优化,并以“提升管理颗粒度的方式”来提升管理效率,保证服务质量的同时为客户免去不必要的成本。

龙头企业早期利用先发优势,拥有大量优质用地资源,随着智能云仓库、自动化立体仓库等应用逐渐完善,大数据、物联网、人工智能将与物流行业进行深度绑定,部分已应用在仓储物流行业中,这些应用有望进一步降低仓储物流基础设施的运营成本。

另外,疫情加速仓储物流无人化发展步伐,诸如搬运机器人、码垛机器人、分拣机器人等自动化设备已代替人工,可以满足货品从入库、分拣、出库、移库、盘点、运输等各个作业流程。这些设备的普及对于物流地产企业也是一个明显的航标。

破译汽车物流供应链背后的京东力量:从LEED金级BTS定制仓到7个月全托管高质量交付

3478 阅读

中通、圆通、韵达、申通、极兔的单票快递成本是多少?能赚多少钱?

2019 阅读

运价涨潮再来袭!美线抢运引发爆舱,或破万美金?

1201 阅读快运江湖的“老大哥”回来了!

1125 阅读京东物流陕西省大件京东帮招商

1116 阅读满帮2025年一季度营收27亿元,业绩增长超预期

975 阅读顺丰、圆通、韵达、申通发布最新业绩

896 阅读供应链管理40年简史:概念与实践的螺旋互动

775 阅读中通快递2025年首季收入108.91亿,净利润增40.9%

769 阅读2024年平均工资出炉,交通运输、仓储和邮政业人均年薪近13万

767 阅读