[罗戈导读]基于上篇写到企业需要回归到战略的起源去制定战略,从3C—成本(Cost)、客户(Customer)、竞争对手(Competitor)入手,来获取不确定性市场竞争中的确定性,即获得行业当中的可预测性。这些工作,实质是在做战略的开始工作,即为市场洞察,它是战略输入的起点。

[罗戈导读]基于上篇写到企业需要回归到战略的起源去制定战略,从3C—成本(Cost)、客户(Customer)、竞争对手(Competitor)入手,来获取不确定性市场竞争中的确定性,即获得行业当中的可预测性。这些工作,实质是在做战略的开始工作,即为市场洞察,它是战略输入的起点。

正如杰克韦尔奇在《商业的本质》中提到的那样,面对“赢”你只需要回答5个问题:

1、市场上有哪几个玩家,他们是谁,市场份额有多大?

2、和竞争对手相比,哪些是人无我有,人有我优的?

3、他们推出了哪些新产品、新技术、新人员变动、新的资本变化将会改变这一行业格局?

4、你自己在过去一年的运营状况如何?

5、面对这些,你未来要如何应对?

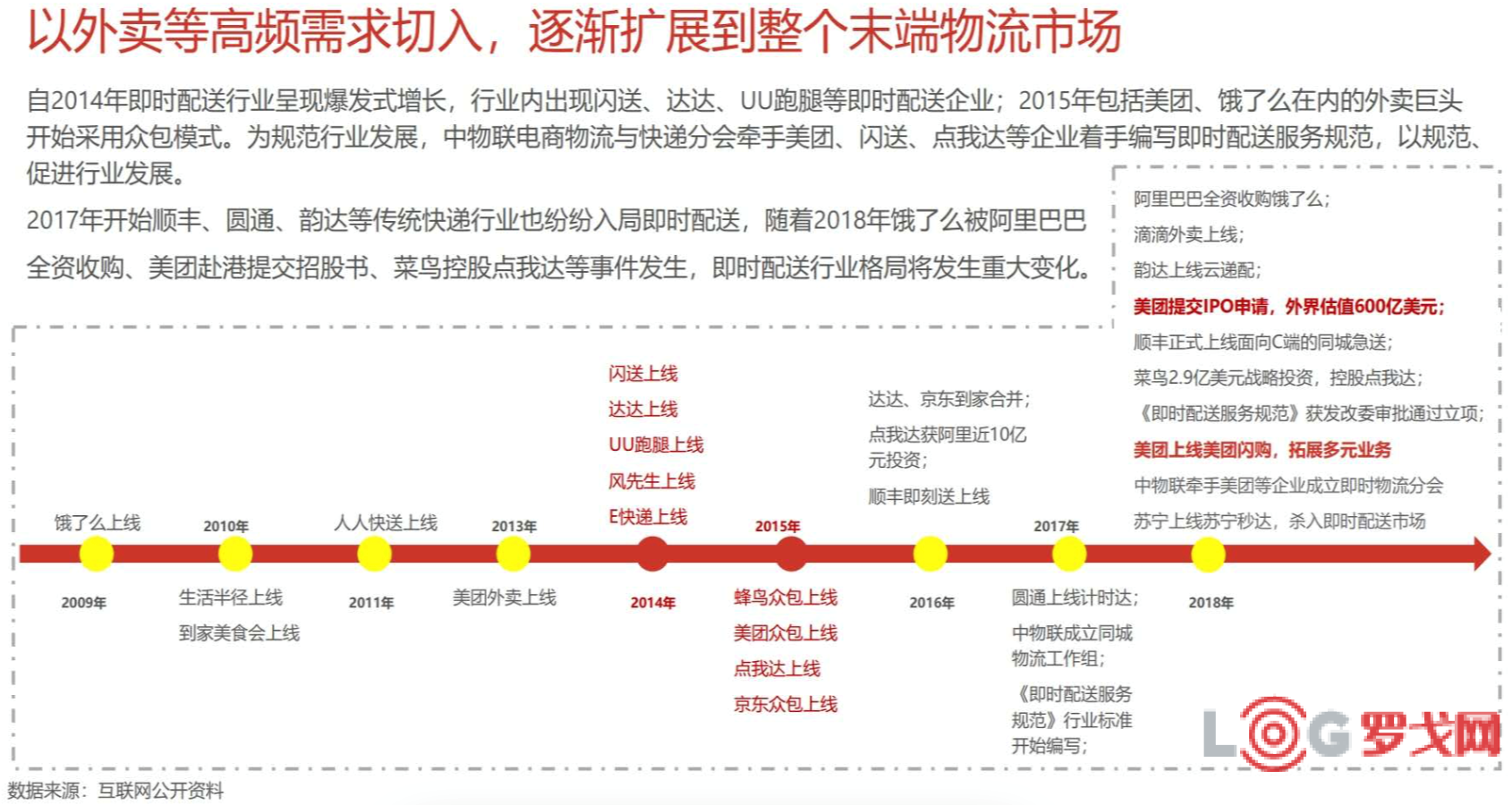

当然,今天不是要像韦尔奇那样做一个完整的战略规划,今天,将会列举一个研究的具体案例来进行初步分析,如何运用3C来做好战略洞察。选取的是即时物流这一个领域。从某种程度上来说,是“送外卖”造就了即时物流。即时物流概念最早就是由国内一个自建物流的外卖平台创始人提出:2009年点我吧创始人赵剑锋首次提出即时物流概念。虽然赵剑锋的点我吧平台在外卖O2O的战争中不敌王兴的美团,却拿到马云的10亿元战略投资,在2015年成功转型即时物流平台——点我达,成为阿里生态的重要一环。随后,美团和饿了么也在2016年的世界互联网大会上强调了即时物流业务,即时物流的概念也由此传播开来。

即时物流是一个新兴的细分子市场,由于平台、O2O、新零售的出现,它是比传统快递与电商更接近互联网属性(快与便捷)的子行业,同时又是在物流末端最具有创新模式和科技应用的场景。由于即时物流行业的客户调研目前有比较多的三方监测机构在收集,所以本文就不再对客户作具体分析,而是来分析行业。

回归到物流行业的本质-规模经济(网络经济),可以看到近几年即时物流行业的玩家一直致力于打造一张即时配送的物流网络。当这张网的规模起来了,它就可以使边际成本降低,现在正是时候,因为早了不行,订单量不够不足以支撑这张网络(只做外卖不行,只做商超也不行,前期大量的烧钱有很多平台倒下,很多也只是蜻蜓点水尝试一下),所以可以看到,外卖哺育了这张网,现在又向非餐饮外卖领域拓宽,商超、生鲜、蛋糕、医药、跑腿等等。

注:即时物流行业发展概况-罗戈研究

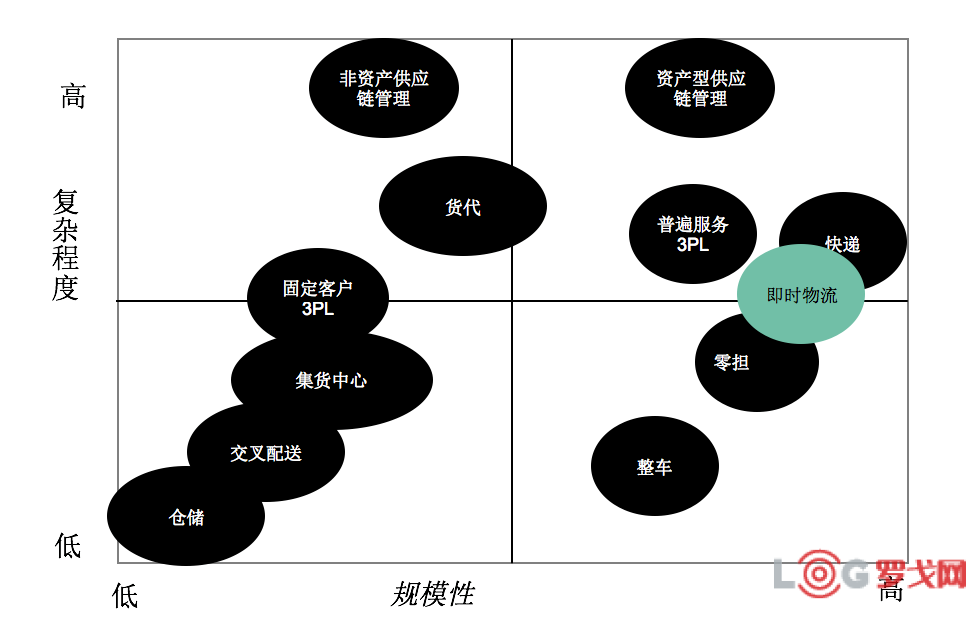

从这张图可以看到,即时物流时一个规模效应比较强的,介于快递与零担物流之间。

而当你的网络扩大,需要有足够的订单量来支撑,这就可以看到当下的即时物流公司会不断的拓展城市,城市地推,但同时又需要足够的订单量来支撑,即为上游订单量驱动。在研究未来的物流订单规模时,所以要切到上游的商流市场来看。前面文章也说过,看市场,1是看市场多大(规模空间),2是要看结构,看细分增速,驱动因子。

*蛋糕电商约有50亿市场规模,配送需求估亿元左右,医药、文件及其他因目前即时配送需求体量较小,暂未计入

数据来源:公开资料整理验证分析推算

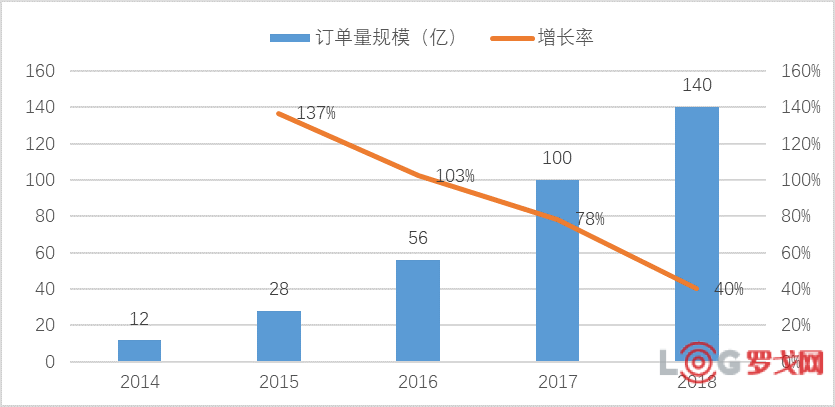

即时物流上游市场不完全归类统计达万亿规模,打开市场结构看,除餐饮外卖之外,订单来源于最大增量市场的就是商超与生鲜了,餐饮外卖占比45%,14-18年复合增速达137%,所以外卖培育即时物流是一点不假;商超从实体往新零售发展,旧貌新颜,但重在线下,占比34%,CAGR达24%;生鲜开始走量,所以“盒马”成了阿里的网红,也为各兵家必争之地,占比18%,CAGR达63%;鲜花百亿规模,占比2%,CAGR75%。能驱动市场增长即为消费的体验升级、物流升级。

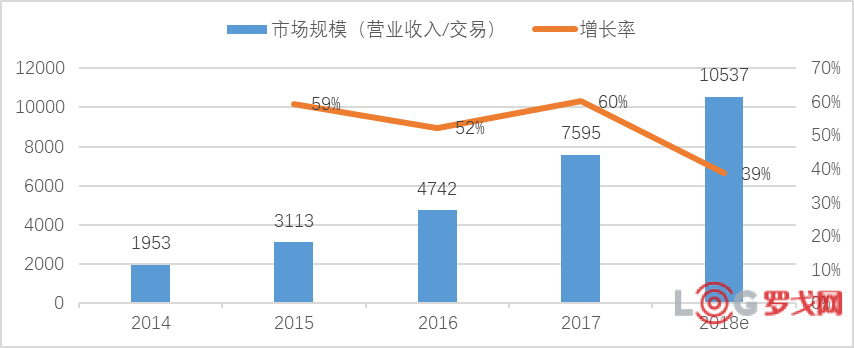

知道了上游供给之后,这样就可以推算即时物流的市场需求,根据去年上市的美团点评财报及行业数据分析来推算:

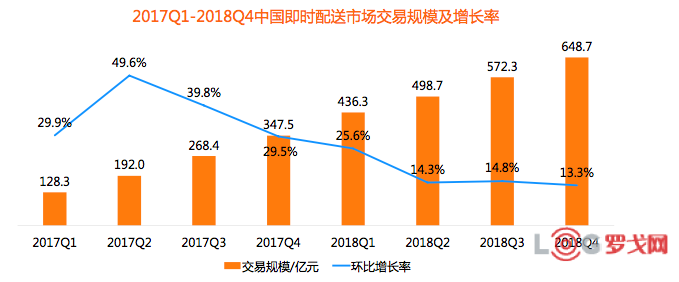

2018年,即时配送市场规模已经超过2000亿元。

从业务量来看,即时物流目前的订单量比国家邮政局统计的同城快递业务量还要高(114亿件),2018年超过了快递业务总体量的~1/4。

即时物流的业务量增速放缓,从结构中看主要是餐饮外卖业务的放缓,接下来的重点就是商超新零售、生鲜的发力了,所以看到巨头不断的整合。联系到一起,就能窥探出市场的变化,对手每走下一步棋背后的意图了。

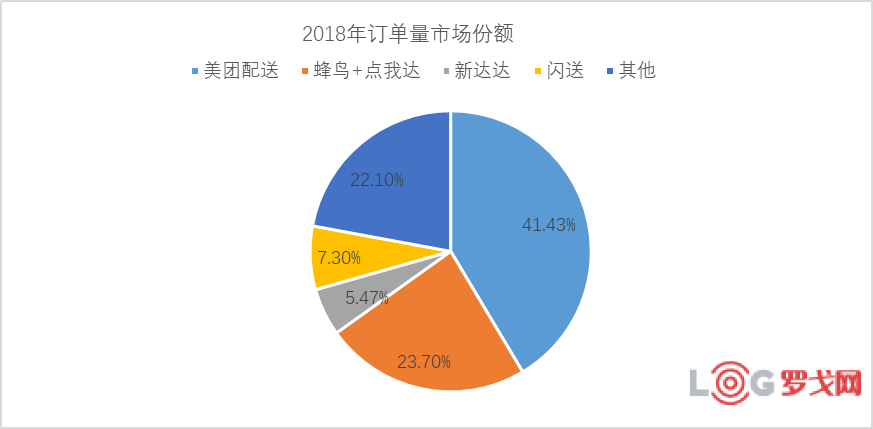

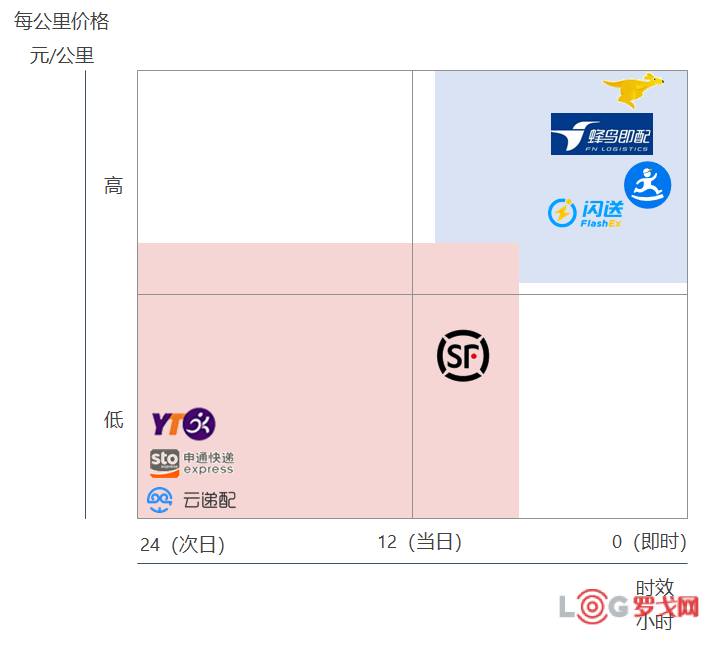

看市场(行业)不是单纯的分析市场(行业),而是为了识别当前的竞争形势,想办法改变竞争格局,从而使自己处于一个有利的位置,也是战略规划的最重要的一步,需要制定竞争和发展战略的业务目标。继续来看即时物流,即时物流市场上目前主要有三类玩家:第一类,以外卖C位出道的被阿里收购的饿了么蜂鸟(含百度外卖)+点我达,美团的专送+快送、京东的新达达;第二类,跑腿业务起家的UU跑腿、闪送、人人快送,第三类是传统快递公司如顺丰同城即刻送+同城急送、三通一达即时递配等,其中顺丰即时配送是融合快递同城增速发展较快,同比增长172.22%,收入达9.95亿元。

注:根据美团2018年财报及公开资料整理推算,与市面上其他咨询机构数据会有差异;其中美团外卖曾公布其单日订单量已经突破2500万单,占市场领导地位。

前面分析过,随着互联网餐饮外卖增速的放缓,下一个增量市场势必会在商超、生鲜品类上出现,这也是新零售会渗透更强、也更快速的领域。目前外卖稳定的市场格局随着这两个品类的不断上线出现新变化,其也成为重要的变动因子。像生鲜市场上目前跑出来的每日优鲜、盒马等跨界(按王兴的话来讲可能是无边界),诸如此类的跑出不安份因子来,即时物流到底未来鹿死谁手还尚未可知?但仔细分析,可探寻出一些端倪。他们的模式(比如门店前置仓、微仓等)与成本会与时下的即时物流平台又有所差异,正因如此,才有创新的模式出来,可能挑战目前的行业格局。同时,即时配送也会与同城快递进行交战,不仅是顺丰、通达等快递往即时配送领域切,而且即时配送平台也会反向向同城快递领域切。同城快递这块市场也会成为兵家必争之地。

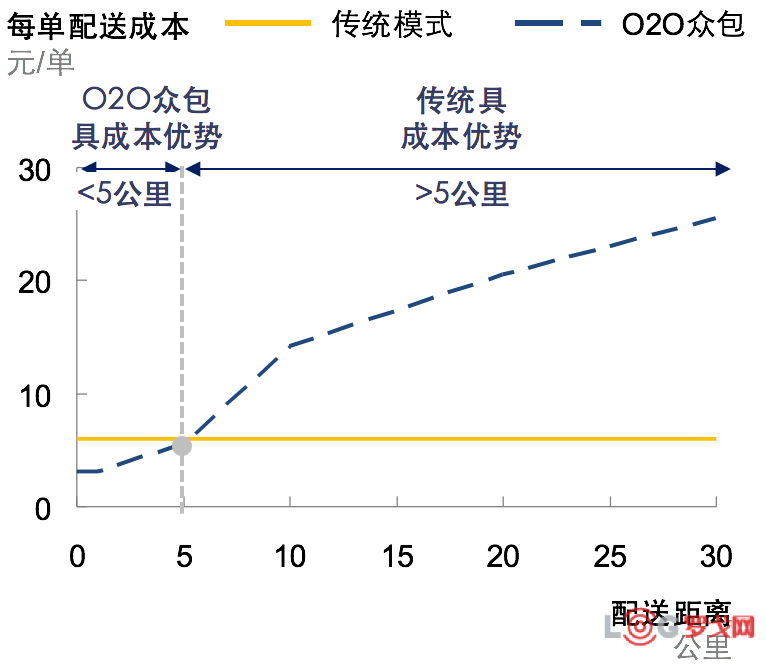

即时物流是新兴起来的市场,从规模密度上来说是可以与快递媲美的市场,有很多的相似性。个人有一个观点,快递物流领域大部分是一个成本(效率)领先的战略驱动的发展路径,而末端一直以来都是核心痛点所在,所以当即时配送的众包物流模式出来时,比加盟模式更具有成本转嫁的空间(众包模式无网点费用,比传统快递模式成本节约~60%);而且在业务流程上,传统快递模式是站点人工分拣,需要中转,众包模式是不用分拣(店仓分拣好/或前置仓分拣好),直取直送,物流供应链的路径缩短,效率(时效)一下子就可以提升上来。

不论是快递物流,还是即时物流,目前来看还是劳动力密集型的行业,快递员从业人数估计300万+,最大的头部快递企业人数约~40万,而即时配送平台,1个配送平台配送员注册人数就达到300万+,头部平台如美团日活配送员达~50万。目前快递员日均收派效率值是150-350件/天,即时配送员是30-60件/天,(粗略判断),在快递行业,提升收派效率,即可以提升公司毛利率,而同样在即时物流行业,随着网络规模的增加,将即时配送员效率值提升(比如利用科技的手段,如当下各家都在尝试的无人配送等),必然也会带来平台毛利的提升。

未来,各平台在不断扩张市场份额的同时,一方面是通过接入更多的商流获取订单,如向生鲜、商超新零售等品类拓展,同时社会化开放物流将是各即时物流公司重点要打造的一个体系,正如电商类的京东;也如时下的阿里整合后,饿了么只是点我达/蜂鸟其中的一个客户,自建物流的成功就是产生更大的生态开放效应,接入更多的订单,如饿了么宣布蜂鸟品牌独立,未来3年,蜂鸟将建设2万个全数字化即配站。至此可以看到,点我达+饿了么蜂鸟会更加开放物流、美团会更加开放物流。另一方面,最重要的实际上是大家都在布局一张高密度的即时物流配送网络,此时,快递行业的人员布局策略将对即时物流行业有一个很好的参考价值,如何在订单量、覆盖面积、人均效率、客户满意(投诉)等方面综合考虑,将人均覆盖半径规划到足够密,兼顾时效与成本,从而能达到这张即时配送的网络效能。诚然,接下来的网络运营模式不再仅仅是即时配送,即时配送接下来如何与快递网、仓配网协同,共同构建新零售物流的基础设施体系乃是关键的一个课题。

综上来看,互联网餐饮(外卖)配送行业目前好像形成了一个稳定的格局,但格局的背后实际上正在涌动,外卖配送的成型还不能够完全定论即时物流的行业格局,其中正在孕育孵化新的商业机会,这个新兴的市场需要各个玩家不断的探索尝试,总结积累,共同来推进行业的进步!

以上就是今天列举即时物流行业的案例来推断说明如何从战略的视角去分析物流市场,作出合理的市场洞察与判断,降低市场不确定性的风险,以量化市场结构,从而在制定战略规划时能有效地提出业务未来的战略规划方向与目标,真正做到有的放矢。

Tracy:绿色不是成本!

6038 阅读

极智嘉冲刺港交所,为全球最大的仓储履约AMR解决方案提供商(附招股书下载)

2495 阅读

跃点物流科技获350万美元A+轮融资

2274 阅读靠供应链暴赚、大建冷链物流,年营收77亿的奶茶品牌冲刺IPO

2155 阅读2025年物流企业要怎么留住战略大客户?

1466 阅读快递停摆风波再起,又是共配惹的祸?

1380 阅读赢在供应链:外包战略的系统性思考

1366 阅读顺丰、鲜生活、京东物流、万纬物流、普冷、菜鸟…谁家冷链能在2025实现新突破?

1248 阅读专线们开始自救求生

1248 阅读九个月营收40亿、近四成靠海外仓,这家跨境电商企业在美国囤地5000亩

1210 阅读